BTC/HKD-1.21%

BTC/HKD-1.21% ETH/HKD-2.88%

ETH/HKD-2.88% LTC/HKD-4.41%

LTC/HKD-4.41% ADA/HKD-3.26%

ADA/HKD-3.26% SOL/HKD-3.98%

SOL/HKD-3.98% XRP/HKD-3.6%

XRP/HKD-3.6%DeFi領域的創新幾乎是無窮的,項目越來越多。藍狐筆記最近一直在關注mStable。mStable通過代幣池的方式對有相同錨定的代幣資產進行整合,從而產生了一些新特性和新用例。

mStable中的mAsset與bAsset

要理解mStable是什么,首先要理解mAsset和bAsset。mAsset意為鑄造出來的資產,而bAsset意為一籃子的資產(Basket Asset),在mStable協議中,bAsset是指支撐mAsset(如mUSD、mBTC)的一系列底層抵押資產,這些資產有一定的權重比例。bAsset池中資產(一籃子資產)的構成和權重未來會根據MTA代幣持有人的治理投票進行改變。

也就是說,mAsset是利用mStable協議生成的mToken。例如可以通過mStable協議鑄造出mUSD、mBTC、mGLD等。所以,mUSD、mBTC、mGLD都是mAsset,也就是通過mStable協議鑄造出來的代幣。

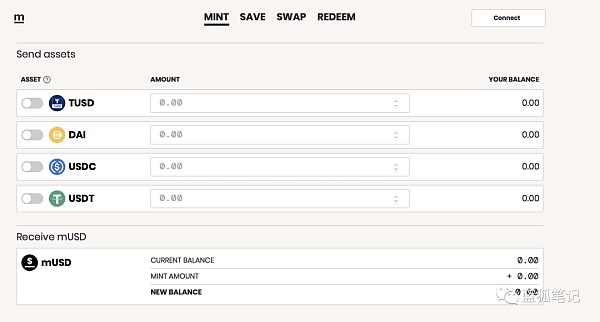

那么要鑄造出mAsset,需要什么來支撐呢?用bAsset(一籃子具有相同錨定的資產)。也就是,在mStable中要鑄造出mAsset(如mUSD),需要用其他具有相同錨定的代幣資產作為抵押,但其抵押跟Maker等不同,它是代幣池的模式。這些代幣池中的資產成為bAsset,也就是籃子中的資產。目前要鑄造出mUSD,可通過四種代幣(USDT、USDC、TUSD、DAI)生成。

(為了鑄造出mUSD,可以使用四種代幣生成,SOURCE:mStable)

(為了鑄造出mUSD,可以使用四種代幣生成,SOURCE:mStable)

加密投注網站Hamsters.gg平臺幣HAMS 24小時漲幅近783%:金色財經報道,Hamsters.gg(一個允許用戶在倉鼠直播比賽中進行加密投注的網站)周四上線后,該平臺自己的代幣HAMS飆升。根據Dexscreener的數據,基于以太坊的HAMS在Uniswap V2的24小時漲幅達到783%,從前一日的約0.29美元一度上漲到本日峰值2.56美元,當前回落至1.37美元、過去 24 小時內的交易量已超過1530萬美元。[2023/7/22 15:51:38]

除了mUSD,mStable未來也可以鑄造出mBTC、mGLD等。例如mBTC可以通過代幣化的BTC(wBTC、sBTC、renBTC、tBTC等)生成,不過目前mStable暫時只支持mUSD。

從以上的闡述,我們可以看出,mStable是鑄造mAsset的協議,為了鑄造出mAsset,它需要一籃子底層資產的支撐。而有意思的是這些一籃子資產都是具有相同錨定的資產。例如錨定美元的資產(如DAI、USDT、USDC、TUSD)或錨定BTC的資產(如wBTC、renBTC、tBTC、sBTC)。

由于有一籃子的具有相同錨定的資產(bAsset),那么,其鑄造出來的mAsset(如mUSD、mBTC)就相當于是該資產池的具有流動性的份額,因此,它可用作為交換媒介、計價單位以及價值存儲。此外在mStable中,其鑄造和贖回都是按照1:1進行的,這里存在套利空間,不過由于每個池中資產都有最大權重,套利空間也是有一定限制的。

已經有了穩定幣,為什么還要mUSD?

mStable協議通過具有相同錨定的資產池鑄造mAsset,到底有什么用?有不少小伙伴會問:既然已經有了USDT和DAI之類的穩定幣,為什么還要mUSD?是不是多此一舉?這就涉及到mAsset的一些新屬性和新用例。藍狐筆記以mUSD為例子,來闡述mAsset存在的意義。

Hamster宣布智能合約Gas分析工具正式上線:4月25消息,一站式Web3.0安全開發環境及中間件引擎Hamster自研的智能合約代碼分析工具正式上線。據悉,該工具可向Web3.0數以十萬計的智能合約提供合約Gas消耗情況分析,能大幅提高合約運行效率,緩解以太坊網絡堵塞情況。此外,Hamster將自動創建模擬鏈并生成Gas費消耗報告,讓開發者更好地了解自己合約在以太坊網絡中的消耗情況。通過結果分析,開發者還可以發現合約中的潛在問題,如:循環操作次數過多;過量的存儲操作與計算操作;不必要的外部調用及復雜性設計等。能進一步優化合約的性能和可靠性,降低運行成本。[2023/4/25 14:25:06]

對分散化的相同錨定代幣的整合

目前穩定幣市場上的穩定幣非常分散化,從DAI、USDT、USDC、TUSD、BUSD、USDX、PAX、GUSD........它們要做的事情都是錨定美元,實現美元的代幣化,如此眾多的分散化穩定幣會給用戶帶來體驗上的煩惱。mUSD試圖通過對穩定幣的整合,解決分散化問題,給用戶帶來更好體驗。

簡單來說,當用戶在各種場景中使用穩定幣時,不用擔心其使用的穩定幣,不管用戶存入哪種穩定幣(只要是其籃子中穩定幣中的一種即可),例如USDC。在該應用集成mStable的SDK后,用戶的存儲會自動鑄造生成mUSD。mUSD不會直接出現在用戶界面上,用戶看到的只是“USD”或某種穩定幣。也就是說,如果商家要求使用USDC支付,而用戶只有DAI,用戶存入DAI,也可以直接按照1:1的比例進行支付。用戶不用擔心其背后和底層的邏輯,也不用將DAI兌換為USDC再進行支付。

P2E元宇宙項目Realm推出300萬美元發展基金RealmStarter:3月11日消息,P2E元宇宙項目Realm發文介紹其300萬美元發展基金RealmStarter。該基金將用于支持在Realm的“元宇宙即服務(Metaverse as a Service)”平臺上創建Microverse的創意人員。相關贈款將通過Realm的Stake to Build計劃支付。[2022/3/12 13:51:59]

這在交易所場景也能用到。比如在期貨交易所上,mStable的SDK支持BTC/USD合約。交易所可以接收多種穩定幣(DAI、USDC、TUSD等),直接使用這些穩定幣參與BTC/USD合約,用戶不用進行各種穩定幣之間等兌換。這方便了用戶體驗,增加了交易深度。

穩定幣之間的零滑點兌換

mStable中的mAsset是鑄造出來的資產,它由一籃子具有相同錨定的資產(bAsset)支撐,而一籃子的資產之間是按照1:1進行兌換的。那么,這些穩定幣之間的交易沒有滑點。這也導致了大量的套利機會。一旦這些穩定幣之間存在價差,只要價差超過gas費用和兌換費用的總和,就可以進行兌換套利。

為什么可以實現零滑點的兌換?一般來說,代幣池中的代幣都有相同的錨定,長期看對錨定的偏離是暫時的。在某個時間點可能輕微偏離1美元的錨定,但長遠看它會圍繞1美元進行波動。

mStable協議采用了恒定的聯合曲線模式:q(x)+q(y)=k

(mStable的恒定聯合曲線,SOURCE:mStable)

(mStable的恒定聯合曲線,SOURCE:mStable)

mStable:mUSD已被列入Balancer Labs白名單:穩定幣聚合協議mStable發推稱,mUSD已被列入Balancer Labs白名單,現在有資格獲得BAL獎勵。

此前消息,mStable發文介紹其協議代幣Meta(MTA),MTA主要有三個功能:1. 作為再擔保(保險)的最終來源;2. 協調mStable的去中心化治理;3. 激勵mStable的資產流動性、效用和社區治理。目前僅功能3可用,功能1和功能2將在協議第二階段啟用。首個MTA生態系統獎勵池已在Balancer上運行,通過向Balancer的mUSD/USDC流動池做貢獻,每周可獲得50000 MTA的份額,以及向該流動池支付的所有BAL獎勵。[2020/6/28]

這就是它可以1:1兌換的原因,它是恒定的聯合曲線。其斜率為恒定,其價格不依賴于代幣X和代幣Y的供應量。也就是,在進行池中穩定幣(bAsset)之間的兌換,只需要支付少量的交易費,而不會產生滑點。在mStable協議中,支撐mUSD的代幣池中的穩定幣可以1:1兌換,它也允許鑄造和贖回任意一種穩定幣(當前只有四種),不過前提是其某個穩定幣的最大權重沒有被打破。

最大權重限制了其套利的空間。最大權重是指池中的某個資產不能超過給定的最大比例,比如35%。這主要是考慮由于兌換池中資產是1:1進行兌換的,這會給系統帶來風險。如果池中某資產達到其最大權重,系統的規則會發生改變,不管是鑄造mAsset資產,贖回資產、兌換資產,這些規則都會發生改變。超過其最大權重的兌換、鑄造或贖回都會暫停,直到下降到最大比重之下。如果用戶著急在當時贖回,則按照當時池中資產的比例進行贖回。

動態 | 創業融資平臺Boomstarter Network開始使用區塊鏈技術:7月17日消息,Boomstarter Network是一個基于區塊鏈的創業融資平臺,該金融科技公司正在將其為初創公司提供預購服務的現有業務代幣化。現在Boomstarter.Network開始致力于使用區塊鏈技術和推動加密貨幣走向全球。Boomstarter.Network代幣銷售的貢獻者包括DTI,這是一家提供專業投資服務和資產管理的對沖基金。DTI的執行合伙人Alex Butmanov先生說:“憑借公司在該市場多年的經驗,Boomstarter.Network有很好的機會在全球范圍內實現擴展。我們的研究表明,參與眾籌的人中有很大一部分不希望再受到過度監管的阻礙。無邊界的眾籌將成為測試未來產品需求的一種非常有效的工具。”[2018/7/17]

如果mUSD中的代幣池規模最夠大,它會讓Curve感到壓力嗎?

賺取收益

mUSD相當于USDT、USDC、DAI和TUSD(當前的代幣池構成)的流動性份額。存入mUSD可以獲得利息。mStable將池中的一籃子資產通過Compound或AAVE等第三方借貸協議上獲得利息收益,此外,它還可以獲得mStable上的部分兌換費用。

通過協議代幣MTA對mUSD實現價值保護

mUSD中的bAsset如果出現脫錨的情況,從而導致處于抵押不足的狀態,它可以通過移除脫錨穩定幣和MTA兜底的方式來對mUSD進行重新抵押,實現充分抵押,保證對mUSD的價值保護。MTA的價值來源于可以從mStable協議中捕獲一定比例的收入。這在下面的MTA代幣作用中會進一步闡述。

治理代幣MTA

MTA是mStable的協議代幣。它有什么用?

MTA首要作用是對mStable的保護。

如果資產池(底層抵押品)出現失敗(比如,穩定幣脫離錨定),MTA可以對系統進行重新抵押,保證mUSD或其他m資產維持錨定。

也就是說,重新抵押發生在籃子中資產抵押不足時。如果籃子中的一個bAsset失去錨定,通過賣出MTA購買mAsset來償付這些不可償付部分的損失。而購買的mAsset會被銷毀,減少mAsset的總量,實現可償付。

假設某個穩定幣從1美元降至0.85美元,通過治理決議,可以將它從mUSD的籃子中移除。但系統還是產生了損失,這個時候mASSET需要重新抵押,將MTA售出購買mUSD,直到系統恢復抵押。

舉例來說,假設mUSD的代幣池包括20%的TUSD、25%的USDT、25%的USDC、30%的DAI。假設市場出現這種情況:TUSD 1美元,USDT 1美元,USDC 1美元,DAI 0.85美元,而mUSD價值變為0.955美元。這個時候DAI會達到其30%的最大比重,因為人們會使用兌換和鑄造功能來盡可能套利。

一旦DAI達到最大比重,按照mStable的協議,人們之后的贖回只允許按池中穩定幣的比例進行贖回。這時,治理系統可以觸發重新抵押。如果通過決議,那么池中的DAI會被拍賣,用來兌換mUSD,然后被銷毀。但即便將脫錨的資產從籃子中移除,并對mUSD進行銷毀,mUSD的價值還沒有恢復到1美元,mUSD仍處于抵押不足狀態。這個時候,會將部分質押的MTA進行清算和售出,用于購買mUSD,然后銷毀,最后實現mUSD的充分抵押。這跟Maker中的MKR在抵押不足時發揮的作用有類似之處。

MTA的第二個作用是引導出流動性。

mStable上mAsset都是由資產池中資產(bAsset)生成的,如果沒有流動性,mStable系統就無法運作。MTA前期作為代幣激勵,可以激勵社區使用穩定幣生成mUSD,并在Balancer上提供流動性。這樣MTA可以分配給為mStable生態做貢獻的用戶。

mStable有一個開放獎勵池計劃,其中20%的MTA(2000萬個)獎勵給生態的貢獻者。在最初15月個上漲,然后逐步下降,直到全部發放完畢。

(mStable開放獎勵計劃,SOURCE:mStable)

(mStable開放獎勵計劃,SOURCE:mStable)

具體來說,怎么給生態做貢獻?

*在借貸、交易協議中鎖定mAsset(如mUSD)的用戶,如在Balancer中為mUSD池提供流動性,在借貸協議中提供存款等。

*集成mStable SDK或mStable資產的應用。

例如,用戶將1000mUSD在借貸、衍生品、DEX的流動性池中提供流動性,會賺取到對應的MTA。正如目前為Balancer中的mUSD池中提供流動性可以賺取MTA一樣。不過它還有一個時間的窗口,比如基于一周,或者基于30天。

回報=(t/T*a/A)*R

其中,t是指用戶的mAsset在一個DeFi應用中鎖定的時間;T是指總回報的計算時間(如1個月);R是指這個時期總MTA回報;a是指給生態平臺做貢獻的用戶量;A是指所有用戶在回報計算時期內為DeFi應用貢獻的mAsset總量。

MTA最后的作用是作為治理代幣。

MTA是走向去中心化治理的關鍵之一。MTA質押者會對系統的所有參數設定進行投票,包括兌換費用、分配MTA獎勵、籃子代幣池的構成(添加或移除代幣)、代幣池中代幣的最大權重等。

MTA的代幣分配

根據mStable公開資料,其代幣分配組成如下:

*啟動時的生態獎勵2.8%

*團隊22.5%

*當前投資者:12.8%

*未來銷售和生態增長:25%

*生態獎勵:36.9%

從代幣流通看,第一天釋放2.8%的代幣(包括流動池和初步解鎖的生態獎勵),也就是280萬個MTA代幣。三個月后,2020年10月15日會釋放11%;六個月后,2021年的1月15日,會釋放18.2%;12個月后,2021年的7月15日,總代幣釋放量達到29.3%,相當于2930萬個MTA。

(mStable的MTA代幣釋放計劃,SOURCE:mStable)

(mStable的MTA代幣釋放計劃,SOURCE:mStable)

MTA質押的獎勵和風險

為了參與MTA治理,MTA持有人必須將其進行質押。質押會獲得質押獎勵。質押也存在一定的風險,就是其部分MTA可能會在發生抵押不足情況下(重新抵押時)被清算或被稀釋。當然,既然承擔了風險和鎖定的機會成本,也可以獲得MTA、利息、兌換費用等獎勵。

質押獎勵是浮動的,它會根據MTA質押的數量來確定,這類似于ETH2.0的質押激勵模式。它是一個動態平衡的模式,根據重新抵押風險、鎖定機會成本和收益之間的對比而定。

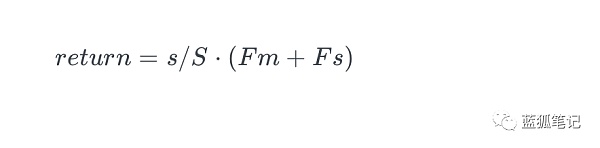

質押回報公式如下:

(MTA代幣的質押回報公式,SOURCE:mStable)

其中s是一位用戶的MTA質押數量,S是指系統中所有質押的MTA總量。Fm是指該時期內分配給mUSD的費用和利息。Fs是分配給這一時期內的MTA獎勵。

金色周刊是金色財經推出的一檔每周區塊鏈行業總結欄目,內容涵蓋一周重點新聞、行情與合約數據、礦業信息、項目動態、技術進展等全行業動態。本文是其中的產業周刊,帶您一覽本周的區塊鏈產業動態.

1900/1/1 0:00:00各位OASIS綠洲平臺的玩家們,之前在《十年血戰》第一期回收裝備活動刷BRC刷得過癮嗎?一期活動的熱度還未褪去,慶端午二期特別活動馬上又要開始了,這一波活動官方比上一期花費了更多的心思.

1900/1/1 0:00:00最新的以太坊2.0測試網迭代Altona計劃于6月29日星期一發布。正如6月25日的以太坊 2.0開發人員電話會議所討論的那樣,新的測試網已“基本準備就緒”,只是為了確保啟動期間所有開.

1900/1/1 0:00:00你知道區塊鏈中的“不可能三角”嗎?即區塊鏈無法同時達到可擴展性(Scalability)、去中心化(Decentralization)和安全(Security).

1900/1/1 0:00:00昨日盤面放量反彈,最高接近60日均線附近,突破多層日均線壓制,重新站上日線布林中軌,5日線和10日線勾頭向上,MACD快慢線即將金叉,空頭量柱已縮短至0軸附近,整體短線走強跡象明顯.

1900/1/1 0:00:00金色財經 區塊鏈7月4日訊 雙子星交易所(Gemini)一直把監管看作是件好事,他們認為紐約州金融服務部(NYDFS)最近提出的有條件BitLicense能夠讓加密行業朝著正確的方向.

1900/1/1 0:00:00