BTC/HKD-4.88%

BTC/HKD-4.88% ETH/HKD-5.9%

ETH/HKD-5.9% LTC/HKD-5.19%

LTC/HKD-5.19% ADA/HKD-7.73%

ADA/HKD-7.73% SOL/HKD-9.32%

SOL/HKD-9.32% XRP/HKD-7.07%

XRP/HKD-7.07%1體外診斷行業概況

1.1體外診斷分類及發展歷程

體外診斷,即IVD,是指在人體之外,通過對人體樣本進行檢測而獲取臨床診斷信息,進而判斷疾病或機體功能的產品和服務。體外診斷在醫療領域被譽為“醫生的眼睛”,是現代檢驗醫學的重要構成部分,臨床應用貫穿了疾病預防、初步診斷、治療方案選擇、療效評價等疾病治療的全過程,為醫生提供大量有用的臨床診斷信息,越來越成為人類疾病診斷、治療的重要組成部分。

體外診斷按檢測原理或檢測方法可以分為生化診斷、免疫診斷、分子診斷、微生物診斷、血液診斷、POCT等。其中生化診斷、免疫診斷是基于小分子物質化學反應或者蛋白類物質抗原抗體結合的原理檢測標志物,分子診斷是在基因水平檢測,具有更高的靈敏度和特異性。

體外診斷行業的發展伴隨生物化學、免疫學、分子生物學等領域的發展而發展,可分為三個發展階段。第一階段,20世紀之前,顯微鏡的發明催生了以微生物鏡檢為主的一些傳統檢驗手段;第二階段,20世紀初期,現代醫學的發展及酶催化反應與抗原抗體反應的發現為生化和免疫診斷奠定了根基,體外診斷逐步興起;第三階段,20世紀50年代后,DNA雙螺旋結構、單克隆抗體技術、大分子標記技術等技術的運用推動了分子診斷以及整個體外診斷行業跨越式發展。

1.2體外診斷市場規模及競爭格局

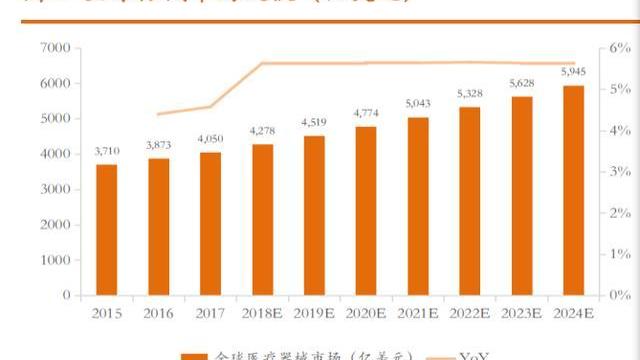

據EvaluateMedTech發布的《WorldPreview2018,Outlookto2024》顯示,2017年全球醫療器械市場銷售額為4050億美元,同比增長4.6%;預計2024年銷售額將達到5945億美元,2017-2024年間復合增長率為5.6%。

受惠于創新標志物發現、診斷技術進步、治療手段豐富等供給端創新利好,以及早診早篩、精準醫療、老齡化加深等需求因素驅動,全球體外診斷行業持續穩步發展,市場規模從2015年約566.8億美元增長至2019年約688.1億美元,期間年化復合增長率約5.0%。預計2030年全球體外診斷市場規模將超過1,302.9億美元,2019至2030年期間年化復合增速預計約6.0%。

全球醫療器械細分領域IVD銷售排名第一。據EvaluateMedTech發布的《WorldPreview2018,Outlookto2024》顯示,2017年IVD領域是醫療器械細分領域中銷售額排名第一的領域,銷售額達到526億美元,占比達到13%;心血管、影像、骨科、眼科則分別排名第二到第五。

中國體外診斷市場也是中國醫療器械細分市場排頭兵,2030年有望成為全球最大體外診斷產品消費國。據醫械研究院測算,2018年中國醫療器械市場規模約為5304億元,同比增長19.86%。其中,中國體外診斷市場規模從2015年約人民幣427.5億元增長至2019年約人民幣805.7億元,期間年化復合增長率達到17.2%。預計至2030年,中國體外診斷市場規模將增長至人民幣2,881.5億元,在全球市場中的占比提升至33.2%,成為最大的體外診斷產品消費國。

醫療設備市場依然是中國醫療器械最大的細分市場,市場規模約為3013億元,占比56.80%;其次為高值醫用耗材市場,市場規模約為1046億元,占比19.72%;體外診斷占比為11.39%。

當前IVD是全球規模最大的領域,2017全球銷售收入為526億美元,2017-2024年復合增長率6.1%。IVD行業表現出了市場規模大,增速高,市場份額逐年擴大的特點,是醫療器械領域內的黃金賽道。

全球IVD行業發展較早,新技術更迭速度快,市場增長確保了資本回報的增加,這鼓勵許多參與者進入這一市場,并促進新技術的研發。使得IVD行業在上世紀七十和八十年代快速發展。進入2000年以后,由于各國開始對醫療保險進行控費,小廠商不具備相應的成本優勢,繼而被收購,IVD行業迎來整合期。我國IVD行業的發展起步較晚,起步于上世紀70年代末,經過30多年的發展,我國的體外診斷試劑行業經歷了從無到有、從弱到強、從萌芽初創到高速發展的產業升級全過程。主要經歷了市場導入期、成長初期、快速發展期和升級取代期四個階段,在較短的時間內實現了快速發展。

全球體外診斷市場區域間發展不平衡,2019年以市場規模計,歐美日韓等發達國家占比超六成,中國占比約17.6%,除中國以外的金磚國家占比約6.5%。全球各地區增長速度差異較大,發達國家因醫療服務已相對完善,整體增速已趨緩,而以中國、印度為代表的新興市場增長迅猛。預計至2030年,中國體外診斷市場規模將增長至人民幣2,881.5億元,在全球市場中的占比提升至33.2%,成為最大的體外診斷產品消費國。

Matter Labs將對時間戳、編號和哈希值在zkSync Era上的行為方式進行重要更改:8月8日消息,Matter Labs開發者關系工程師Antonio在Github表示正在對 block.timestamp、block.number 和 blockhash 在 zkSync Era 上的行為方式進行重要更改。目前 block.timestamp、block.number 和 blockhash 分別是返回 L1 批次的時間戳、編號和哈希值,此次更新完成后,將分別返回 L2 區塊的時間戳、編號和哈希值。

Antonio 表示,許多應用需要更高的時間 fidelity,這可以通過引用 L1 批次來實現。通過這些更改,合約將能夠在 L2 區塊級別計時(約每隔幾秒生成一次),這些信息已經在 API 上提供,但隨著新的更改,開發人員將能夠直接在智能合約中進行訪問。當前我們正在開發此更改,將在轉移到測試網和最終主網之前在內部測試更新過程。[2023/8/8 21:32:37]

生化診斷、免疫診斷、分子診斷是目前體外診斷主要的三大領域,在全球市場占據體外診斷市場份額的40%以上,而在我國,則占據了70%以上的市場份額。2019年全球IVD細分領域中POCT占比最高,達29%;隨著技術的不斷進步,免疫診斷已取代生化診斷成為我國體外診斷市場規模最大的細分市場,占據38%的市場份額;而生化診斷市場則增長乏力,只占據19%的市場份額;分子診斷和POCT發展最快,市場份額不斷上升,分別占據15%和11%。

2019年國內IVD細分領域市場增長最快的為分子診斷約為20%,其次為免疫診斷和POCT增速為15%。

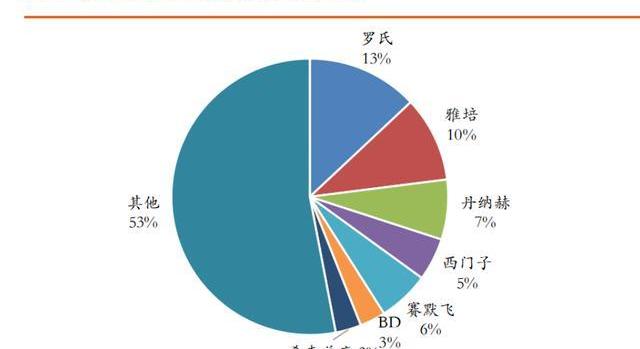

競爭格局情況:全球體外診斷行業已成為擁有數百億美元市場容量的龐大產業,目前全球體外診斷行業市場集中度較高,形成了以羅氏、丹納赫、雅培、西門子為代表的行業第一梯隊,上述企業合計占有全球體外診斷市場份額的50%以上。

IVD巨頭多產于歐美發達國家,這些企業一方面依靠自身強大的研發能力、市場開拓能力廣泛在全球范圍布局,并且憑借先發優勢占據全球絕大部分市場份額。我國體外診斷試劑行業較歐美等發達國家起步較晚,行業集中度較低,國內企業在規模、實力、技術、產品質量方面與國際知名企業具有較大差距,主要分布在生化診斷、免疫診斷、分子診斷、POCT及流通領域。目前國內上市公司安圖生物、邁瑞醫療、新產業、邁克生物、透景生命等奮起直追,已具有一定市場地位。

國內IVD市場被全球5大跨國巨頭占據超56%的市場份額,國內企業占比仍較少,最大的企業邁瑞醫療僅占比3.1%左右,遠低于跨國企業。同時,我們可以看到,從2012年到2017年,越來越多的國內企業市場占比逐漸提高,預計未來國產替代是很大的機遇。

1.3體外診斷上中下游情況

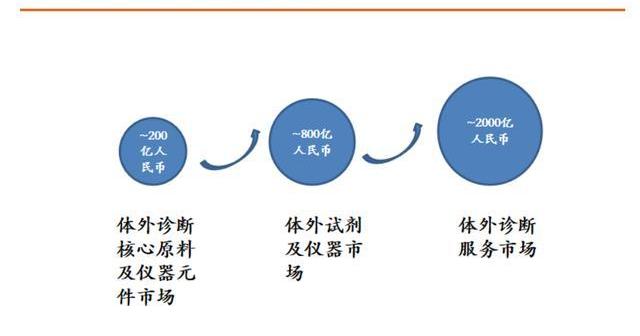

IVD產業鏈上游為生產檢測設備及試劑的相關公司,中游為IVD儀器及試劑的提供商,下游為終端需求市場。從產業發展看,IVD企業主要集中在產品端,部分公司向上游原材料、下游流通及第三方診斷機構滲透。

IVD行業的上游原材料屬于技術高壁壘環節:上游原料是建立產品端核心壁壘突破的關鍵,產品質量直接決定體外診斷試劑的質量和穩定性。上游環節的產值占整個IVD行業產值的10%左右,毛利率高達90%以上,屬于產業鏈中的核心利潤環節。目前,我國IVD企業所需的主要的原材料品種,例如抗原、抗體診斷酶和關鍵器件等對國外進口依賴度強。國產產品在性能以及品質穩定性上與國外尚存較大差距。國內體外診斷試劑原料的研發僅在分子診斷試劑和生化診斷試劑方面取得了較大突破,而在免疫診斷環節技術依然薄弱。國內上市公司利德曼、安圖生物、萬孚生物和邁瑞醫療等少數企業可制備免疫診斷的抗體和元器件作為其核心的競爭力。

IVD行業的中游環節:主要是對原材料進行組裝,生產出體外診斷試劑的過程,類似于電子芯片產業中的封裝環節。與上游相比,中游產業比較成熟,國外廠商依靠品牌、市場和渠道優勢,依然占據主要國內外主要市場份額。國內生產廠家眾多,行業市場集中度不高;價格波動不大,企業盈利能力穩定;市場供應充足,產品同質化嚴重;競爭激烈,中國企業面臨國際巨頭的巨大挑戰。IVD行業下游主要是流通環節:IVD生產企業可以選擇自建渠道、通過專業經銷商或與產業鏈上大額營銷單位進行優勢互補來銷售其產品。中游生產企業往往需要強勢經銷商幫助推銷攻關,故具有渠道優勢的經銷商或營銷單位非常強勢。

數據:1inch第二季度總交易量超280億美元,DAO金庫環比下降10.8%:7月10日消息,Messari發布1inch Network 2023年第二季度報告,報告顯示,1inch Network處理的總交易量超過280億美元,較第一季度下降37%。下降并不僅僅歸因于第二季度交易量的減少,而是由于2023年3月USDC脫鉤事件導致第一季度交易量膨脹。以太坊在1inch Network中保持領先地位,占第二季度總聚合量的70%。1inch DAO金庫環比下降10.8%,為1630萬美元。1INCH V2吸引1.84億枚1INCH質押,較上一季度增長超過20%。[2023/7/10 10:12:32]

IVD中游市場高端領域產品主要集中在基因芯片、基因測序、流式細胞儀等產品;中高端集中在化學發光分析儀、核酸檢測、POCT等;低端產品主要集中在普通酶聯免疫產品、手動生化分析儀等。

國外龍頭20年前開始集中并購整合,而國內醫療器械企業超2.6萬家,根據藥品監督管理統計年度報告數據,國內體外診斷試劑達1392家;A股400多家醫藥上市公司中IVD相關公司有40余家,2019年40家IVD上市公司體外診斷業務收入約為384億元,呈現小而散的格局。

2體外診斷行業發展驅動強勁

2.1老齡化推升臨床檢測市場不斷提升

我國已步入老齡化社會,且程度繼續加深。當一個國家或地區60歲以上老年人口占比超過10%,或65歲以上老年人口占比超過7%,意味著這個國家或地區開始進入老齡化社會。根據聯合國的統計資料,高收入國家已經在1950年之前進入老齡化社會,中等收入國家在2015年時進入老齡化社會。老齡化逐步成為全球性的趨勢,中國已于1999年進入了老齡化社會。

老齡化及就診需求推動醫院門診量及住院人次穩定增長。此外,健康意識的增強及慢性病病例的激增促使人們盡早發現并采取主動預防措施。從中國醫院門診量數據來看門診就診人次已從2015年的30.83億人次增長至2019年的38.40億人次,期間復合增長率為5.6%;住院人次從2015年的1.61億人次增長至2019年的2.12億人次,期間復合增長率為7.1%。

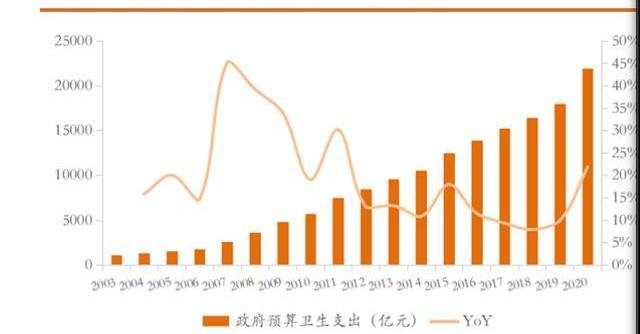

衛生支出快速提升,人均衛生費用持續增長。近年來,受我國人口老齡化程度的加深、國內健康消費升級的加快、疾病譜的改變、大健康產業的發展及相關醫藥行業政策驅動等因素影響,我國醫藥行業發展整體向好。自2006年以來,公共衛生支出呈逐年上升的趨勢,人均衛生支出也呈現出逐年上升的趨勢,至2020年我國人均衛生支出達5112元/年,雖增速在2020年降低至9.49%首次低于10%,但個人醫藥衛生支出保持穩定增長的大趨勢并未改變,個人醫藥衛生支持的持續增長將為醫療產業穩定增長奠定基礎。

臨床檢驗市場穩健增長。在老齡化及檢驗需求的推動下,中國的臨床檢測行業市場規模由2016年的人民幣3,115億元增至2020年的人民幣4,812億元,復合年增長率為11.5%,據弗若斯特沙利文分析預計于2025年達到人民幣8,163億元,復合年增長率為11.2%。

2.2政策鼓勵,集采有利于國產替代

2.2.1政策鼓勵IVD產品創新

IVD供給端鼓勵產品創新和技術升級。政策鼓勵進行產業技術升級,開展自主知識產權的檢測儀器開發,同時支持開展體外診斷儀器設備與試劑的重大關鍵技術的突破。十四五醫藥工業發展規劃通知要求大力推動創新產品研發,重點發展體外診斷等領域的醫療器械,疾病篩查、精準用藥所需的各類分子診斷產品。

2.2.2醫保控費、集采有望促進進口替代

IVD需求端政策環境:下游服務端控費壓力增加,擠壓企業利潤空間。流通方面:分級診斷的推進給基層醫療機構的診斷需求帶來增長。但在醫保控費的整體思路下,兩票制、帶量采購、DRG按病種收費以及醫聯體、醫共體形式的區域檢驗中心模式、醫療機構的打包、托管和集中采購等的共同圍堵下,IVD經銷商未來的前景迷茫。將加速IVD行業集中度的提升,要求生產企業加快自建營銷隊伍,減少對經銷商的依賴,強化終端服務能力。集采降價試點也進入深水區,多模式采購不斷涌現,給IVD企業帶來一定降價風險。

灰度比特幣信托負溢價率擴大至48.32%:金色財經報道,根據Tokenview鏈上數據顯示,當前灰度總持倉量達145.9億美元,主流幣種信托溢價率如下:

BTC,-48.32%;

ETH,-57.69%;

ETC,-73.62%;

LTC, -63.29%;

BCH,-57.78%。[2022/12/28 22:12:10]

醫保控費的核心在于提升醫療設備及藥品的使用效率和取消藥品加成。而體外診斷行業的發展與應用,有助于優化醫療資源的配臵,提高使用效率。此外,取消藥品加成以后,醫院藥房從以前的盈利部門轉變為成本部門,這也會促使醫院在未來將更多精力投入到醫療服務和診斷科室,以彌補其在藥品方面收入的損失。

2021年11月26日,國家醫保局發布《關于印發DRG/DIP支付方式改革三年行動計劃的通知》,要求在三年試點取得初步成效基礎上,加快推進DRG/DIP支付方式改革全覆蓋。《計劃》加快推進DRG/DIP付費方式改革,2025年底基本實現全覆蓋。無論是DRGs分組付費還是DIP分值付費,兩者都是針對住院病人的分類,本質均是控制醫療費用的不合理增長。DRGs/DIP導入后,醫保部門可更好地控制醫保支付總額,而醫院則需控制單次住院費用,迫使醫院提升效率降低服務成本,抑制過度檢查、過度治療,同時提高診療質量以期獲取更高的點數。預計,本次《計劃》的發布加速推進全國范圍的醫保支付改革,以總額控費形式倒逼壓縮醫保不合理支出,以提高醫保資金利用效率。而體外診斷可以影響約70%—80%的醫療決策,卻占全球醫療衛生總支出個位數水平,間接節省很大的醫療支出。同時優化醫療設備及藥品使用過程,提高使用效率,減少醫療支出,達到醫保高效使用緩解醫保壓力,降價后減少醫療支出,降低醫保支出。

2021年8月19日,安徽省對腫瘤標志物、傳染病、心肌標志物、激素類、PCT等五類化學發光進行集采,采購量為上一年的80%,采購量為上年的80%,采購周期2年,絕大部分入圍的國產企業均談判成功,平均降幅47%。我們認為IVD產品集采難度較藥品集采難度大,整體集采沖擊影響會小于藥品集采。首先,IVD覆蓋的檢驗項目種類繁多,滿足量的需求,但由于產品種類較多,難形成類似仿制藥一致性評價式的統一評價標準;其次診斷試劑的使用要與相應的設備配套,單一診斷試劑的集采會對檢測結果的可靠性帶來一定影響;若與試劑一同更換廠家,則客戶的臵換成本高造成資源浪費。未來,小微企業大概率被淘汰,中部及頭部國產企業將和國際IVD巨頭競爭,有望加速國產替代。

2.3國內市場潛力大,新階段緊跟前沿技術

2.3.1中國人均診斷支出仍有空間

市場增長空間巨大:中國人均體外診斷支出遠低于歐美日等發達經濟體國家,據測算,2019年中國人均體外診斷支出約為16.0美元,而美國、日本、西歐的人均體外診斷支出分別達到了62.8美元、38.3美元、20.0美元。隨著我國經濟發展水平的提升、居民健康意識的提升以及支付能力的提升,體外診斷行業發展空間巨大。隨著我國經濟發展水平的提升和人們支付能力的提升,未來IVD產業發展空間巨大。

國產替代機遇較大:我國IVD產業的中低端技術領域已經實現了大部分的國產化,如酶聯免疫技術和臨床生化診斷技術,而在中高端技術領域,如化學發光檢測和POCT方面依然被外資占領多數市場。

常規體外診斷項目的豐富以及創新檢測標志物的發現是體外診斷行業的兩大核心驅動力。就現有的檢測指標而言,中美檢測項目的數量有較大差距。以國家衛生健康委臨床檢驗中心發布的《醫療機構臨床檢驗項目目錄》為參考,中國臨床檢驗需求以約1,100項普檢為主,超過3,000項特檢為輔,其中普檢中臨床免疫學占比約為35%,等級醫院所覆蓋到的檢測項目約300-500項,基層醫院能檢測項目約在100以內。相比美國檢測中心,如Quest就有4,000余項檢測項目,中國臨床層面可用的常規檢測項目僅有美國診斷中心的四分之一,未來特檢項目的常規化是中國體外診斷行業的重要存量提升因素。此外,創新診斷和治療手段的發展有力推動著體外診斷新增市場。當前生物醫藥產業正經歷著飛速發展,每年有大量創新藥物及治療手段研發上市,這些創新療法往往需要精準的藥物伴隨診斷結果,全新生物標志物的檢測是未來體外診斷增量市場的重要來源。預計這一趨勢將在未來很長一段時間內持續,體外診斷市場將大幅擴容。

2.3.2行業特點總結:IVD產業迅速增長,集中度低

CF Benchmarks與Chainlink合作推出比特幣利率曲線:金色財經報道,加密指數公司CF Benchmarks與Chainlink合作推出了比特幣利率曲線。CF比特幣利率曲線將使用三種不同的數據源、期貨交易所的交易數據、Aave或Compound等DeFi借貸協議以及OTC加密貨幣貸方來衡量比特幣的借貸。使用這些數據創建利率曲線,CF Benchmarks旨在改善借貸在加密貨幣中的工作方式。該公司表示,希望通過使曲線上的每個點“具有代表性、可復制性和效率”來促進金融產品的創造,例如利率衍生品合約。(theblock)[2022/9/29 5:59:37]

產業起步晚,國內企業奮起追趕:我國IVD產業到20世紀80年代才逐漸興起,晚于歐美發達國家,在我國屬于新興產業。經歷過90年代的無序競爭的整頓后,行業發展步入快速規范發展的軌道。目前國內已涌現一批初具競爭力的企業,如邁瑞醫療,安圖生物、邁克生物等,但國內企業技術水平仍與國際領先巨頭有較大差距。

行業增長快,長期發展動力充足:中國IVD行業的增長速度約18%,遠高于全球不到5%增速的水平。同時未來發展動力充足,隨著老齡化、城鎮化、醫保支付能力增強、分級診療、保健意識增強等需求端因素的推動,以及技術進步升級、新項目臨床開展、原輔料自給升級等供給端能力的提升,中國IVD未來5-10年,仍將保持15%以上的年復合增速。

外資占比大,國內企業多為小散:在全球市場和中國市場都呈現“5+x”的市場格局,五大國際巨頭羅氏、西門子、丹納赫、雅培、賽默飛占比在50%以上。僅羅氏一家企業占比約20%。國內企業呈現“小和散”的狀態,國內僅10家左右企業在國內市場占比超1%,占比最大的邁瑞醫療約為3.5%。且國內企業在相對低端的生化診斷領域占比較高。在化學發光和POCT這些中高端技術方面具有較大的進口替代空間。

細分領域發展分化明顯:隨著IVD產業技術升級,中國市場IVD不同細分領域發展有較大差異,生化診斷和免疫診斷中的酶聯免疫等中低端產品增速較低,而化學發光,POCT和分子診斷等高技術產品維持高增速。

產業鏈上游仍待突破:IVD行業的上游的核心零部件、抗原、抗體、酶等原材料技術難度大,屬于產業鏈中的核心利潤環節。目前,我國IVD企業所需的主要的原材料對國外進口依賴度強,國產產品在性能以及品質穩定性上與國外尚存較大差距。國內少數企業可制備生化診斷和免疫診斷抗原和抗體作為醫療器械及醫藥工業中自發形成的一個新興產業,國內體外診斷產業近年來發展迅猛,外資企業與本土企業間的競爭日益激烈。截至目前,我國的生化診斷已基本擺脫國外掣肘,國產化進程基本完成;而新冠肺炎疫情的蔓延又激發了POCT(即時檢驗)技術的大量需求,使其成為了新的藍海市場。

3投資策略:聚焦新型技術與高增速細分行業

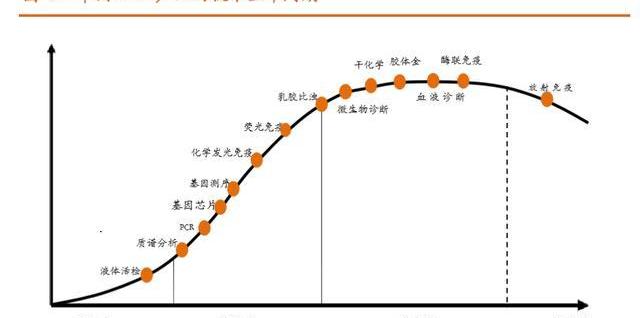

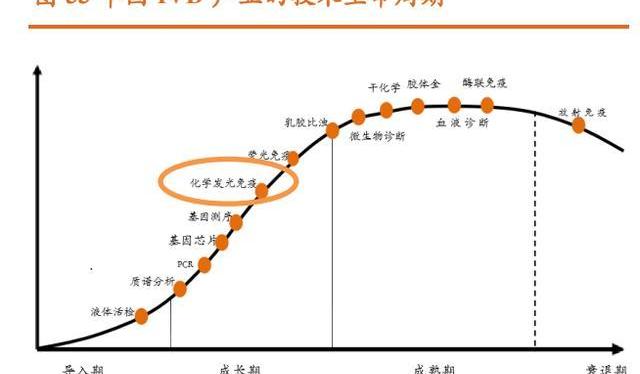

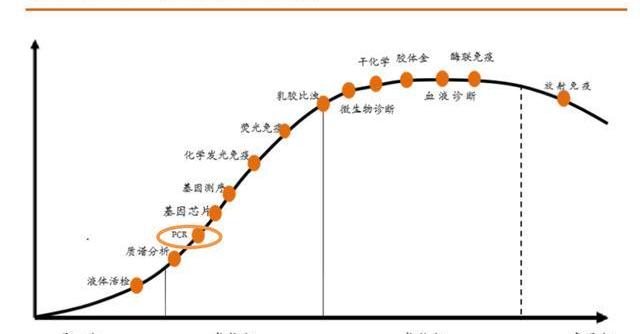

我國IVD技術經歷了傳統化學反應,酶催化反應,免疫診斷和分子診斷的發展歷程,逐步向靈敏度高,特異性強,檢測速度快和低成本的方向迅速發展。目前放射免疫處于衰退期,化學發光免疫、分子診斷相關的基因測序、基因芯片、PCR處于成長期。

3.1投資主線一:化學發光

免疫診斷側重于對樣本中微量物質的檢測,靈敏度較高、出錯率小,近年發展較快。按照標記物和標記原理的不同,免疫診斷技術先后經歷了放射性免疫分析技術、膠體金法、酶標記免疫分析技術、熒光標記法和化學發光免疫分析技術等技術階段,其中化學發光現已成為全球免疫診斷的主流,廣泛用于傳染病、腫瘤、內分泌功能、激素等領域的檢測和診斷。

化學發光可用于檢測各種抗原、半抗原、抗體、激素、酶、脂肪酸、維生素和藥物等。化學發光檢測項目適用腫瘤標志物、甲功、傳染病、激素、心臟標志物、貧血、糖代謝、骨代謝等。

化學發光包含免疫反應和發光反應兩個反應部分,發光反應是化學發光物質經催化劑的催化或氧化劑的氧化等反應過程釋放光子,出現發光現象的過程。化學發光過程首先是將發光物質或酶標記在抗原或抗體上制備為試劑,試劑與樣本中的抗原抗體特異性結合后,加入氧化劑或發光底物等激發物,經氧化劑氧化或與發光底物發生反應后,發生發光現象。由于化學檢測體系中待測物濃度與體系的化學發光強度在一定條件下呈線性定量關系的原理,利用儀器對體系化學發光強度的檢測,而確定待測物含量。化學發光法是一種痕量分析方法,原理是化學檢測體系中待測物濃度與體系的化學發光強度在一定條件下呈線性定量關系。化學發光法利用儀器檢測體系化學發光強度,進而確定待測物含量。

科技初創公司Otonomi籌集340萬美元,建立區塊鏈驅動參數化貨運平臺:金色財經報道,科技保險初創公司Otonomi完成了340萬美元的超額認購融資,領投方是ATX Ventures,緊隨其后的是GSR Ventures、Greenlight Re Innovations和Punja。VC, Altari Ventures, Soundboard Venture Fund, Blackhorn VC, Bering Waters, REFASHIOND Ventures以及一些專門的天使投資人。Otonomi的管理層深入6個關鍵行業,組建了一支由金融、保險、區塊鏈、用戶體驗設計、營銷和安全領域的果敢人士組成的核心團隊。(prnewswire)[2022/10/18 17:31:10]

化學發光免疫分析技術結合具有高靈敏度的化學發光測定技術與高特異性的免疫反應,利用抗原抗體之間的特異性反應來測定體內疾病標志物濃度。化學發光免疫技術發展迅速,逐步替代酶聯免疫,已成為免疫診斷的主流技術。

2019年中國化學發光免疫診斷市場規模約為人民幣220.6億元,預計2030年將增長至人民幣1,034.6億元,期間年化復合增長率達15.1%,高于體外診斷行業整體增速。海外品牌在技術積累以及市場推廣方面有先發優勢,在全球體外診斷市場占據主導地位。然而,近年來中國化學發光免疫診斷企業迎頭追趕,頭部企業的部分診斷設備及試劑已在檢測結果、檢測速度、儀器通量等方面達到或接近進口品牌水平,且價格優勢明顯,具備了與進口品牌展開較量的能力,這極大推動了國產替代進程的加速。

化學發光主要檢測項目“金標準”由四大外資建立:根據中國產業信息網數據,2018年化學發光市場中,腫標、傳染病、甲功、激素四大檢測項目合計占80%以上。其中腫標占30%為最高。按抗原抗體包被方法的不同,化學發光技術分為板式和管式發光,與板式發光相比,管式發光技術靈敏度高、特異性強、臨床檢測效率高,已成為主流發光技術。四大主要檢測項目“金標準”由四大外資建立。羅氏主導腫標檢測,雅培傳染病項目強勢,貝克曼和西門子分別在甲功和激素項目上領先。

國內化學發光市場份額的絕對主導仍是國際巨頭。目前國內龍頭企業第一梯隊的有新產業、安圖生物、邁瑞醫療,第二梯隊的有邁克生物、亞輝龍,2016年5家占有約10%的市場份額。國內企業仍有很大的市場替代空間等待挖掘。

國產試劑檢測項目數量已與外資勢均力敵,腫瘤、傳染病、甲功、激素為化學發光試劑主要項目,分別是羅氏、雅培、西門子、貝克曼的強項。國產企業在試劑檢測全面性方面整體高于海外企業。亞輝龍和新產業最多,在各領域有超110項的檢測項國產廠商多從特殊小項目切入市場,如自免、肝纖、高血壓等,隨后逐漸彌補常規大項目的短板,擴大市場。

3.2投資主線二:POCT所謂的POCT

指的是:即時檢驗,指在病人旁邊進行的臨床檢測,通常不一定是臨床檢驗師來進行。是在采樣現場即刻進行分析,省去標本在實驗室檢驗時的復雜處理程序,快速得到檢驗結果的一類新方法。

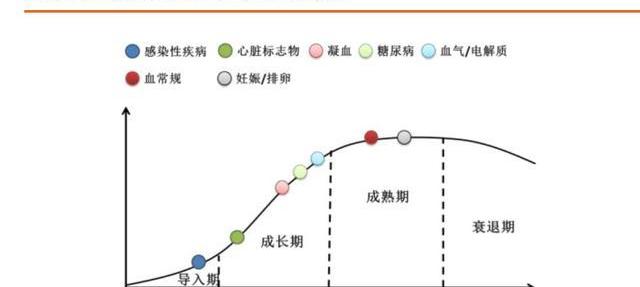

目前,我國POCT產品總體而言處于成長期,其中市場增速比較快的有感染類、心臟標志物等細分領域,雖然血氣也屬于比較成熟的市場,但是國產企業很少涉及。心臟標志物、凝血、糖尿病、血氣產品均是處在成長期,在國際上糖尿病和心臟標志物產品已經進入成熟期,未來我國這些產品還有很大的上升空間。從目前市場份額占比來看,感染類及心臟標志物類POCT占總產品份額最高,緊接著是血氣類、妊娠、其他快檢類。總體來看感染和心血管產品目前仍然是處于成長期,未來隨著胸痛中心、腦卒中心等中心的建立,其市場份額將持續增長。未來會有更多POCT產品進入家庭,行業總容量不斷擴充。

3.2.1POCT應用領域廣,優勢明顯

POCT具有快速簡便、現場分析等特點,能減少樣品轉送流程,縮短報告時間。因此,POCT的應用范圍也日益廣泛,應用場景已經涵蓋臨床檢驗、突發事件、家庭自測、監督執法等。隨著免疫反應和分子生物技術的引進,POCT的使用更為便捷,檢測和應用的范圍更廣,從最初檢測血糖、妊娠,擴展到監測血凝狀態、心肌損傷、酸堿平衡、感染性疾病和治療藥物濃度。使用的場所,從事故現場、家庭,延伸到了病房、門診、急診、監護室、手術室甚至海關、社區保健站、采血站、私人診所等;應用的領域已從臨床擴展到寵物健康、食品衛生、環境保護、禁、法醫等。

POCT順應了當前高效快節奏的社會運轉模式,滿足了醫師和患者在時間上的需求,可使患者盡早得到診斷和治療,也給傳統的醫療模式帶來了機遇。從醫院對POCT產品需求的科室差異來看,目前仍主要集中在急診、手術、重癥監護、心導管實驗室,兒科重癥監護科室。同時不同科室對POCT產品的需求也存在一定差異,目前應用較多的領域包括血糖、血氣及電解質、心臟標志物、及酒精、妊娠及排卵、腫瘤標志物、感染性疾病、血及尿生化、凝血及溶栓等。

傳統診斷中,大量時間被浪費在樣本運送、前處理、組織、標記、錄入、分發等方面,核心反應及分析時間占比極低。與之相比,POCT進行了步驟精簡,依靠其便攜及反應快速等優勢,POCT保留了診斷最核心的“樣本采集——樣本分析——質量控制——輸出報告”步驟,從而極大地降低了診斷時間,為患者在最佳時間就診提供了極大的便利,診斷結果基本可做到“立等可取”。

POCT產品不僅應用領域廣泛,且與大型設備對比優勢明顯。POCT產品檢測速度快于大型檢驗科設備,從樣本采集、檢測到結果報告時間大大縮短;POCT也使得檢測便利性大為提高,可現場對檢測者進行取樣,即時檢測;POCT的操作者也可以是非專業的檢驗師,包括被檢測對象本人。

3.2.2POCT市場空間

隨著全球體外診斷市場的逐漸增長,POCT作為其中最具有發展潛力的領域之一,正處于快速發展階段。根據MarketsandMarkets在2019年11月發布的報告《POINTOFCAREDIAGNOSTICSMARKET》,2019年全球即時醫療診斷市場規模預計達到285億美元,在2019-2024年期間將保持10.4%的年復合增長率,遠高于IVD行業的增速,在2024達到467億美元的市場規模。

我國POCT市場起步較晚,尚處于發展初期,整體市場規模較小,醫院等終端滲透率較低。與美國、歐洲等發達國家和地區相比,目前我國人均體外診斷支出費用較小,其中POCT產業比重偏小,市場增量空間廣大。

2015年我國POCT市場規模61.75億元,2019年增至115.72億元。由于我國人口基數大,老齡化現象嚴重,醫療資源地區發展不均衡,中國必將是POCT潛在的發展市場。隨著我國分級診斷政策落實和醫療改革體制的推進,以及居民健康管理意識的不斷提高,未來我國POCT行業仍將保持較快速度的增長,預計2021年市場規模可達176.52億元。

2015年9月,國務院辦公廳印發了《關于推進分級診療制度建設的指導意見》,提出建立“基層首診、雙向轉診、急慢分治、上下聯動”的分級診療模式。目前,我國分級診療制度正在逐步落地,以基層為重點配臵醫療資源,80%以上的居民,15分鐘內就能到最近的醫療點。隨著分級診療的推進,患者在各個基層醫院的分配將會相對平均,由于POCT產品具有“小型便攜、操作簡單、使用方便、即時報告”等優勢,將在各級醫院中均獲得更多機會,從而在分級診療建設體系建設中發揮重要的作用。

3.2.3POCT行業公司對比

全球POCT市場由跨國巨頭主導,相關企業產品線豐富,產品質量穩定,技術含量高,且設備制造精密,不僅具備體外診斷試劑和檢測儀器的研發、生產和銷售一體化的能力,還具備與之相配套的醫療技術服務,在全球POCT市場處于領先地位。目前全球體外診斷行業市場集中度較高,形成“4+X”的競爭格局,其中第一梯隊是以羅氏、丹納赫、雅培、西門子為代表的行業“四巨頭”;X包括賽默飛、碧迪、希森美康等在細分領域具備優勢的第二梯隊。

國內東方生物、安旭生物、奧泰生物產品結構主要以傳染病檢測試劑、藥物濫用檢測試劑為主,萬孚生物以傳染病檢測試劑、慢性病檢測試劑和貿易類為主。

3.3投資主線三:分子診斷之PCR技術

3.3.1分子診斷技術

分子診斷是應用分子生物學的方法檢測患者體內遺傳物質的結構或表達水平的變化而做出診斷的技術,主要用于遺傳病、傳染性疾病、腫瘤等疾病的檢測與診斷。

分子診斷主要包括原位雜交(insituhybridization,ISH)、熒光原位雜交技術、聚合酶鏈式反應(polymerasechainreaction,PCR)、基因芯片和基因測序等,其發展大致經歷了四個階段。第一階段是20世紀80年代基于原位雜交技術的遺傳病診斷;第二階段是20世紀90年代基于PCR技術,特別是實時定量PCR和數字PCR的分子診斷;第三階段是基于基因芯片的多指標、高通量基因檢測;第四階段是基于基因測序技術在無創產前檢測、遺傳性腫瘤篩查及腫瘤個體化用藥指導等方面的應用。

分子診斷可分為核酸檢測以及生物芯片兩大類型。核酸檢測是指對受檢個體DNA、RNA片段基因序列的檢測,主要包括分子雜交、PCR、DNA測序等,是當前分子診斷的主要組成部分。生物芯片技術指根據生物分子間特異相互作用的原理,將生化分析過程集成于芯片表面,從而實現對DNA、RNA、多肽、蛋白質以及其他生物成分的高通量快速檢測。生物芯片技術克服了傳統核酸印記雜交技術復雜、自動化程度低、檢測分子數量少等缺點,是全球分子診斷行業發展的重要趨勢。

核酸檢測可進一步細分為聚合酶鏈式反應以及基因測序技術。聚合酶鏈式反應是一項利用DNA雙鏈復制的原理、在生物體外復制特定DNA片段的核酸合成技術。利用該技術,檢測設備可在短時間內大量擴增目的基因,將目的基因片段擴增至百萬至數十億的數量級,從而實現高靈敏度的檢測。目前,聚合酶鏈式反應診斷以肝炎、性病、腸道呼吸等傳染性疾病以及腫瘤單基因檢測為重要應用領域。2020年新冠檢測各類技術中,聚合酶鏈式反應診斷技術憑借高敏感度和準確性,被確定為全球新冠診斷的“金標準”。

基因測序技術,是指獲得目標目標核酸片段的核苷酸排列順序的技術。從1977年第一代測序技術問世以來,已發展到第三代、第四代基因測序方法。第一代Sanger測序技術的主要優點是測序準確率高,目前常用于MPS技術的結果驗證工作,但它檢測通量小,成本較高等技術缺點也使其越來越無法滿足科研與臨床診斷需求。第二代測序,由于其高通量、低成本、測序時間快等諸多優勢,在市場中占據主導地位。第三/四代以PacBio的單分子測序和Oxford納米孔測序為代表,實時測序且可直接檢測堿基修飾信息,因此該技術目前廣泛用于基礎科學研究,以作為第二代測序技術的有效補充,但同時其目前存在的檢測成本高、測序精確度較低等技術問題也限制了其在臨床診斷領域的應用,仍處于起步階段,市場占有率相對較低。

3.3.2分子診斷市場規模及競爭格局

國內分子診斷起步較晚,發展速度高于全球。在精準醫療、個性化用藥等需求推動下,分子診斷技術在全球得到飛速發展,根據火石創造數據顯示,2013-2019年全球分子診斷市場規模由57億美元增長至113.6億美元,年復合增長率為12.18%,主要市場玩家包括羅氏、雅培、西門子、強生等。我國分子診斷起步較晚,但在消費升級、分子診斷技術進步、政策扶持以及資本追捧等多重因素的共同推動下,我國分子診斷行業已具備一定的市場規模和基礎,正從產業導入期步入成長期,市場發展前景良好。2013—2019年,我國分子診斷市場規模由25.4億元增加至約132億元,年均增速約為全球增速的兩倍。國內分子診斷行業處于起步階段,企業大多小而散,主要企業包括達安基因、華大基因、之江生物、艾德生物等,年銷售額超過或接近10億元的企業屈指可數。由于分子診斷涉及的臨床需求多而雜,每家市場參與者都有其技術特點和擅長的領域,很難做到全面覆蓋,形成一家獨大的競爭格局。

分子診斷領域主要包括PCR、二代測序技術、熒光原位雜交、基因芯片等,其中PCR是目前應用最成熟、市場份額最大的技術平臺,在國內分子診斷中市占率為40%。數字式PCR實現了對核酸分子的絕對定量,可直接讀出DNA分子的個數,是PCR檢測中最先進的技術。高通量測序作為新興的分子診斷技術,可以同時檢測多個基因位點,在腫瘤伴隨診斷中具有較大的優勢。基因芯片的核心原理是分子雜交,但是具有高通量的特點,可以一次對十幾萬甚至幾百萬條DNA分子序列進行檢測,遠高于雜交技術的檢測量。

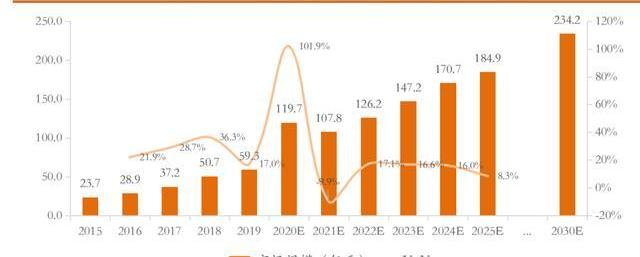

中國PCR診斷市場發展迅速,以出廠價計,市場規模迅速從2015年的約人民幣23.7億元增長至2019年約人民幣59.3億元,期間年化復合增長率達25.8%。2020年新冠疫情爆發帶來的巨大檢測需求使得中國PCR行業經歷了爆發式的增長,預計2020年中國PCR診斷行業的市場規模,以出廠價計算將超過人民幣100億元。隨著大量PCR診斷儀器的入院,PCR診斷行業將進入全新的發展階段。預計PCR診斷行業將保持兩位數以上增速,2030年PCR診斷行業市場規模,以出廠價計,將達到約人民幣234.2億元,2019年至2030年期間年化復合增長率可達約13.3%。

在中國PCR診斷領域,儀器層面,海外品牌賽默飛、羅氏、伯樂等占據國內絕對多數份額。以2020年新冠疫情為例,根據公開網站的統計,自《新型冠狀病肺炎防控方案》發布以來至2020年2月29日期間,各醫院、疾控中心采購的111臺PCR檢測設備中,進口品牌采購臺數占比超過95%,其中賽默飛、氏具有絕對領導地位,占有率分別為59.3%以及23.1%。試劑層面,國內企業已經實現了很大程度上的國產替代。同樣以新冠為例,新冠檢測試劑已經實現了全國產化,標志著國內核酸檢測試劑的快速開發能力以及規模化的生產能已經相當成熟,足以應對重大突發公共衛生事件。目前,在PCR診斷領域,國內領先企業主要包括達安基因、凱普生物、艾德生物、圣湘生物、碩世生物、之江生物、透景生命等。

從獲批的PCR檢測試劑盒數量維度看,達安基因擁有38種基于qPCR技術的檢測試劑盒取得NMPA的批文;從不同細分應用領域維度看,各家產品線重合度較高,尤其是優生優育、性傳播疾病、HPV檢測等領域競爭激烈,但艾德生物、凱普生物等憑借多年在不同細分領域的先發優勢、技術積累以及渠道優勢等分別在伴隨診斷、HPV檢測、地中海貧血檢測領域處于絕對領先地位,其中凱普生物在HPV檢測領域占據1/3市場份額,艾德生物在PCR伴隨診斷領域具有絕對領先優勢。

4投資分析

IVD行業是醫療器械領域內的黃金賽道,隨著DRG/DIP以及器械集采的推進,中部及頭部國產企業將和國際IVD巨頭競爭,有望加速國產替代。

精選報告來源:。

來源:新浪科技 新浪科技訊北京時間1月14日早間消息,據報道,杰克·多西的支付公司Block宣布將開始從事比特幣挖礦業務.

1900/1/1 0:00:00上個月,加密貨幣分析公司Nansen發布了六個新的指數來追蹤NFT市場這六個指數將NFT市場作了細分.

1900/1/1 0:00:00隨著最近區塊鏈生態系統中NFT的爆炸式增長以及Facebook將品牌重塑為"Meta",Metaverse已經進入了主流公眾意識.

1900/1/1 0:00:00經濟學思考:世界上只能有一種真正的國際貨幣嗎?傳統觀點:世界上只能有一種真正的國際貨幣。傳統的觀點認為經濟主導地位與貨幣主導地位相伴相生.

1900/1/1 0:00:00這是一家國內領先的信息安全解決方案提供商,公司可以為數字人民幣提供信息安全和簽名認證等服務。目前該企業不僅中標了北京銀行數字貨幣安全認證項目,還被工信部評為專精特新“小巨人”企業,這也彰顯了公司.

1900/1/1 0:00:00來源:金十數據 在隔夜黃金測試2000美元之際,有交易員警告稱,比特幣可能在2周內跌至3萬美元.

1900/1/1 0:00:00