BTC/HKD-4.78%

BTC/HKD-4.78% ETH/HKD-5.61%

ETH/HKD-5.61% LTC/HKD-5.08%

LTC/HKD-5.08% ADA/HKD-7.6%

ADA/HKD-7.6% SOL/HKD-9.06%

SOL/HKD-9.06% XRP/HKD-6.66%

XRP/HKD-6.66%最近穩定幣領域挺熱鬧,一方面是算法穩定幣龍頭UST脫鉤事件,另一方面孫哥新推出穩定幣USDD,并在近期正式升級為全球首個去中心化超抵押穩定幣,以高于130%的抵押率居世界第一,引發了國內外主流媒體的關注,可謂賺足了眼球。

USDD上線不足一個月就四處攻城略地,流通量突破6億美元,一躍成為全球加密資產市值第70位。

很多朋友最近都在問我,穩定幣到底是什么,為什么越來越多的公鏈項目都在推出自己的穩定幣,孫哥的USDD到底能不能參與?希望我出一篇文章分析一下。

一、穩定幣與加密聯儲

穩定幣是一種和有價值的實物資產相掛鉤的加密資產,其掛鉤對象通常是美元。大多數穩定幣通過抵押機制來實現與美元掛鉤,市場上流通的主流穩定幣是由有同等價值的實物資產所支撐的,主流穩定幣如USDC和USDT,這也就是我們說的法幣背書的穩定幣。

第二種就是超額加密資產作為抵押的穩定幣,最有名的就是MakerDAO。其發行的Dai是通過數字資產足額抵押擔保發行,1Dai=1美元。自2017年上線以來,Maker使用利率機制使Dai始終穩定于1美元。

聚幣Jubi今日上線BACK/USDT 開盤最高漲幅達183.01%:據官方消息,聚幣Jubi已于4月27日18:00(UTC+8)開啟BACK/USDT交易,開盤最高漲幅達183.01%。開盤價0.53USDT,最高價1.5USDT,當前報價0.84USDT。

Back是Back.finance發布的一款去中心化的超額借貸的智能協議,為流動性挖礦者提供最多3倍杠桿參與流動性挖礦,幫助用戶博得單位時間內更大收益。[2021/4/27 21:04:15]

與USDT、TrueUSD等不同的是,它的運行機制是公開透明的,這也是的優勢之一。不僅DAI本身透明,換取DAI的抵押物以太坊的價值波動和數量也一樣透明,對外公開可見。

更重要的是,DAI始終是超額抵押的,當用戶在MakerDAO質押資產時,平臺會根據擔保物的風險參數來進行一個抵扣,也就是說DAI的背后始終有足額的資產。

MakerDAO的缺點在于安全和效率不可兼得,因為是超額抵押,會降低資金利用率,只有生態繁榮有實力的項目方才能提供或吸引用戶提供超額抵押物。

而算法穩定幣則是與眾不同,采用了沒有抵押物或者小于1:1抵押物的方式,這也是目前市場上最受關注的穩定幣細分賽道。

算法穩定幣在某些情況下,是非常好的。它們不需要第三方擔保來保持價格的掛鉤,并且通過優化激勵市場參與者的行為,來平衡和控制流通供應。從而有效地調節流通的穩定幣數量,可以將其價值穩定在掛鉤資產價值附近。

FIL突破190 USDT:歐易OKEx行情顯示,FIL突破190 USDT,現報190.911 USDT,24H漲幅10.11%。[2021/4/16 20:27:08]

為什么這么多項目都搶著推出自己的穩定幣?像BasisCash、EmptySetDollar,還有公鏈的穩定幣例如NEAR的USN、波場的USDD、LUNA的UST,Waves的USDN、KAVA的USDX等等。

究其原因是大家都見識過美聯儲呼風喚雨的能力。因此也都希望自己能擁有鑄幣權,成為自家生態當中的“加密聯儲”。

但是隨著算法穩定幣巨頭UST的崩塌,抵押品LUNA死亡螺旋,無數機構和個人投資者的資產頃刻化為飛灰。我們必須要承認,算法穩定幣是一種很創新的事物,但是風險并不小,很多算穩項目“德不配位”,在遭遇不斷下跌的行情時,抵押資產縮水,或者是脫鉤危機時根本無力挽救。

法幣背書的穩定幣市場由于受制于實體資產存儲和監管,格局很難被動搖,而純粹的算法穩定幣則又有很大的風險。經此事件后,或許風險更低的超額抵押穩定幣會更受市場的青睞。

在我看來,目前市場上只有波場有這個能力實現,它有強大的生態、雄厚的資金和抗風險能力更強的經濟模型,因此在這些穩定幣項目里,我是很看好USDD的。

二、穿越牛熊而不倒的波場生態

USDC Treasury在銷毀2000萬枚USDC:Whale Alert數據顯示,北京時間12: 45,USDC Treasury在以太坊網絡上銷毀2000萬枚USDC。[2020/6/27]

對于現在所有發行穩定幣的項目而言,目的都是希望在自己的生態中打造一個具備在生態中使用、消費、生產等功能,并且能錨定美元的穩定資產。

那么擁有一個強大的生態則是成功的基礎,因為穩定幣是拿來用的,需要有足夠多的應用場景,而不是“左腳踩右腳”的龐氏玩法。

雖然近兩年來,公鏈賽道一直很火熱,看似越來越多有技術亮點的公鏈在市場上活躍,而很多老牌公鏈逐漸沉寂。

例如Solona背靠SBF這個大金主,卻一年崩好幾次,最近兩天又一次停機,穩定性堪憂;Polkadot和Cosmos在熱度過后也發展溫吞,逐漸向EVM靠攏;敘事遠大的Dfinity更是斬到腳底,Cardano、EOS等老公鏈就更不談了,生態幾乎無人問津,可見公鏈賽道的殘酷。

就一個最現實的問題,現在的各種新公鏈,在熊市中至少會有大半消失,它們的穩定幣又如何存活?

2018年公鏈扎堆上線,絕大部分又在熊市中銷聲匿跡。單憑能夠穿越牛熊市,波場還能依然活躍,整個生態已經涵蓋DeFi、NFT、Web3、元宇宙、GameFi、穩定幣、去中心化存儲、交易等諸多領域,并且都取得了比較不錯的成績,這就足以說明一切了。

動態 | 560萬枚USDT轉入Bitfinex:據Whale Alert數據,北京時間1:43,560萬枚USDT從Tether Treasury轉入0xed34開頭地址,后從該地址轉入Bitfinex,目前價值約559.88萬美元。[2020/2/22]

事實上波場這幾年的發展的確可圈可點。排名及市值最高到達過全球前六,隨后一直保持在前二十名,實時排名第13。

據區塊鏈瀏覽器TRONSCAN數據,波場目前已經擁有超過9500萬的用戶基數,交易筆數達到32億。波場TVL超過120億美元,僅次于以太坊和BNBChain之后,是全球前三的公鏈。

如果要我選,生態強大、穿越牛熊的波場相較于其他公鏈來說,推行的穩定幣就有先天的優勢。

三、更穩健的經濟模型

有句老話叫做:以史為鑒,可以知興替。UST的教訓值得所有算穩項目方警惕。

事后看來,UST與美元的快速脫鉤導火索是未知攻擊者的協同空頭攻擊,從Anchor協議中提取大量存款,并在市場拋售UST造成與美元脫鉤;同時通過做空比特幣和LUNA讓LFG無力回天,最終造成UST和LUNA雙雙崩盤。

動態 | 近7日大部分USD 穩定幣總供給均在增長 增長最高的是 TUSD:據Searchain.io數據顯示,除USDT以外,昨日總供給量最高的 USD 穩定幣是 TUSD,總供應量為 180167595 枚。昨日總供應量最低的 USD 穩定幣是 USC,總供應量為 1089794 枚。近7日 大部分USD 穩定幣總供給均在增長,增長最高的是 TUSD,增長了 22022379 枚;減少最多的是 nUSD,減少了 113 枚。[2018/11/23]

這一巨大的教訓背后反應了3點:

1、以公鏈代幣作為抵押物,在流動性不足的時候,抗風險能力很弱;

2、高APY的經濟模型不可持續;

3、完全去中心化蘊含風險。

UST崩盤前超過19億美元的市值,卻只有不足3億美元的比特幣作為抵押物,其余全是LUNA,在遭到機構沽空和用戶拋售時無法承受擠兌。

USDD吸取了前者的教訓,在經濟模型上進行了許多有波場特色的改變。例如沒有遵循完全由代碼鑄造,而是成立DAO組織“TRONDAOReserve”波聯儲來發行USDD;提供了超額抵押物;更符合實際的激勵措施等。

超額抵押,也就是抵押資產的價值>鑄造的穩定幣價值。

除了波場的代幣TRX以外,波聯儲還提供了USDT、USDC、BTC等大量優質低波動的資產進行抵押,除了已經銷毀的6億多美元的TRX外,目前波聯儲已持有10500BTC,19億TRX與2.4億USDT的儲備金,加上銷毀合約內的82.9億TRX,共計總金額為13.7億美金為6.67億美金USDD提供抵押擔保,目前USDD的總計抵押率超過200%。

并且USDD保證質押率高于130%,這高于行業標準DAI要求的120%質押率,成為全網最為安全的去中心化穩定幣,并提供24小時質押率的實時公開查詢。

未來波聯儲還計劃募集超過100億美元的資金作為擔保來長期支持USDD,這意味著如果成為現實,USDD幾乎可以承受任何形式的剛性擠兌。

而且波聯儲有AlamedaResearch以及Amber、Poloniex、Ankr等機構背書和監督,采用5/7去中心化的多機構多重簽名控制,并帶有時間鎖,也避免了出現LFB的8萬比特幣去向不明受到質疑的事情發生。

這種超額抵押的方式和MakerDAO頗有一些相似,而MakerDAO歷經多次清算依舊保持穩定,足見這種方式的可靠性,但是資金使用效率低下也是很多算穩項目不愿意采用這種方式的原因。

從另一方面不難看出,除了財大氣粗的波場,又有哪個能夠有這個本事為自己的穩定幣提供這么高比例的超額抵押?

四、USDD補齊波場的穩定幣版圖

有些人說的孫哥就是看什么有熱度就做什么,我更相信他是謀而后動,他過去所推出的每一個產品,都無一例外是為波場生態添磚加瓦,豐富波場生態的產品,激發波場生態的潛力。

USDD上線之前與多個機構達成合作,成立對標“幣圈美聯儲”的波聯儲,也絕非是三天兩天幾封郵件能搞定的事情,這都需要前期做大量的工作。上線短短兩周內,USDD便在波場TRON、BNBChain、Ethereum公鏈上進行流通,還陸續上線各知名的交易平臺,同樣是需要花費大量時間去接洽。

事實證明,在這一時間點上線USDD帶來了很多意想不到的收獲。首先是5月的大盤一直萎靡不振,市場活躍度低,UST的崩潰讓Anchor協議的大量用戶轉向USDD,憑借限時高APY的激勵,吸引了大量用戶的加入。USDD的上線為孫哥和波場賺足了眼球。

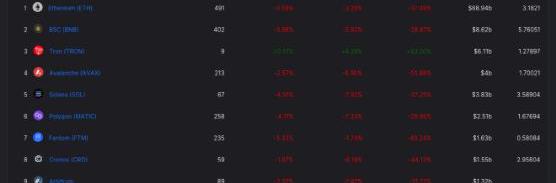

通過鏈上數據可以直觀的看到,TRX成為過去一周全球前50的加密資產中唯一實現正向增長的加密貨幣,成為對抗市場下行最強勁的力量,排名更是從前20上升到13,日新增活躍用戶超過20萬。

USDD的上線幫助波場穩定幣的最后一片空白,構建起了由USDT、USDJ、TUSD、USDC、USDD組成的完善的穩定幣生態系統,也讓波場建成了全球最大的穩定幣體系。

五、結語

有人說,孫哥每次都是姍姍來遲,總是等一個領域火熱以后才進場,似乎總是落后于市場半拍。

我不這么認為,他在市場感知上一貫很敏銳,以這次USDD為例,吸取失敗者的經驗對產品模型進行不斷打磨,拿出真金白銀來進行超額質押,放棄所謂“代碼即正義”的教條主義,推出波聯儲,雖然是一定程度的中心化,但是這是確確實實的給用戶的資產安全增加了保障。

對于當前市場環境下的穩定幣項目,我的觀點是熊市觀望不會虧錢,如果要參與,USDD看起來是最優的選擇。

Tags:穩定幣USDUSDD為什么換穩定幣DAI穩定幣是由哪個國家提出的鑄造穩定幣USD幣USD價格USDD幣是什么幣

阿里拼多多快手扎堆發財報;多平臺618大促開啟預售;快手CEO程一笑解讀疫情影響,廣告主數量同比增長超60%。又到了跟邦小白一起回顧一周電商大事的時候了!過去一周,零售電商領域發生了這些事.

1900/1/1 0:00:00春風送暖,萬物始綠,一年一度的植樹節即將到來。樹木給人類提供基本生存條件,并推動了人類文明的進步。種下一棵樹,就是在春天種下一份希望,不論現在面臨怎樣的困難,但春天永遠會如期而至.

1900/1/1 0:00:00今年三月,報姐和大家討論過網飛紀錄片《Tinder詐騙王》。故事里的騙子利用交友軟件結識數位女性,以浪漫邂逅為誘餌,謊稱自己是以色列鉆石大亨之子,詐騙上千萬美元.

1900/1/1 0:00:00導讀:俄烏沖突和美西方對俄羅斯舉起的制裁大棒引發國際局勢劇烈動蕩。美國向俄投擲“金融核武器”是張王牌,還是美國自我拆臺?美國推動俄歐“能源斷交”,純粹是利益驅動,還是在國際棋盤上謀求更大布局?美.

1900/1/1 0:00:00天目新聞記者何泠瑤實習生楊婧前不久,數字人民幣試點地區迎來第三次擴圍。4月2日,央行宣布有序擴大數字人民幣試點范圍,增加天津市、重慶市、廣東省廣州市、福建省福州市和廈門市、浙江省承辦亞運會的6個.

1900/1/1 0:00:00從細分市場來看,光國內就有近6億人的游戲用戶,想象一下如果玩家通過玩某一款游戲而獲得收入,其帶來的社會和經濟影響都可能是巨大的.

1900/1/1 0:00:00