BTC/HKD-0.51%

BTC/HKD-0.51% ETH/HKD-0.6%

ETH/HKD-0.6% LTC/HKD-1.14%

LTC/HKD-1.14% ADA/HKD-1.99%

ADA/HKD-1.99% SOL/HKD-1.96%

SOL/HKD-1.96% XRP/HKD-1.11%

XRP/HKD-1.11%這是加密貨幣領域混亂的一年——從頭到尾,一個單一而殘酷的敘事線索脫穎而出。

幾乎沒有一個項目、協議或機構在2022年沒有感受到蔓延的刺痛。

幸運的人在年底不得不裁員以度過似乎日益嚴峻的加密貨幣牛市。倒霉的人——已經有很多人了——正面臨清算、訴訟和牢獄之災。

金融危機蔓延到其他機構、市場或地區的傳染性或趨勢是無情且廣泛的。

根據CoinGecko的數據,加密貨幣市值已從2021年11月的3萬億美元下降至8810億美元。有點不尋常的是,至少對于加密貨幣而言,2022年蔓延的故事始于一個非營利組織。

泰拉失敗

Terra區塊鏈網絡的創始人于1月成立了非營利組織LunaFoundationGuard(LFG),以保護TerraUSD穩定幣并保護其與美元掛鉤。TerraUSD以UST交易,是一種算法穩定幣,旨在對美元保持穩定。

與Tether(USDT)和USDCoin(USDC)等抵押穩定幣不同,UST最初僅由代碼支持——一種與其姊妹代幣LUNA相關聯的鑄造和銷毀機制。當該機制開始顯示出可能無法維持的跡象時,LFG開始考慮建立儲備金來支持UST——只是它使用比特幣和其他加密貨幣,而不是現金。

那沒有用。

就在UST失去與美元的掛鉤、急劇下滑至零并引發市場恐慌的前幾天,LFG在5月5日進行了有史以來最大的比特幣購買:價值15億美元的BTC,使儲備總余額達到30億美元。這包括其他資產,如LUNA,Terra網絡治理代幣;AVAX,Avalanche網絡代幣;以及USDT和USDC。

外媒:2022年烏茲別克斯坦政府向加密公司征收超30萬美元費用:2月4日消息,援引烏茲別克斯坦加密行業監管機構在新聞發布會上透露,獲得許可的加密公司已在2022年期間支付了35億烏茲別克斯坦索姆(超過310,000美元)。目前有五個加密平臺被授權在該國合法運營,國家控制的交易所Uznex和四個較小的交易所,Crypto Trade NET、Crypto Market、Crypto Express和Coinpay。

自去年10月以來,烏茲別克斯坦的加密貨幣服務提供商需要為其活動支付固定的月費,Uznex等加密貨幣交易所需支付10,000多美元,而較小的交易平臺(也稱為“加密貨幣商”)的 500美元左右之間。

此外,根據現行法律,在烏茲別克斯坦運營的與加密貨幣交易相關的個人和組織須納稅。[2023/2/4 11:47:14]

LFG在Twitter上寫道,此次收購是在數字貨幣集團旗下交易平臺Genesis和加密對沖基金三箭資本的幫助下完成的。

Terra聯合創始人DoKwon因抨擊批評者而受到支持者的崇拜,稱他們為“窮人”,并稱其競爭對手MakerDAO的穩定幣為:“在我手中,$DAI將死去。”在接受媒體采訪時,他吹噓使用比特幣作為儲備貨幣的智慧。

“這是第一次,你開始看到一種試圖遵守比特幣標準的掛鉤貨幣,”他告訴CNBC。“這是一個強有力的方向性賭注,即以數字原生貨幣的形式保留大量外匯儲備將成為制勝法寶。”

然后比特幣的價格暴跌。非營利組織LFG無法用其儲備將UST免于破產。Terra網絡以及UST和LUNA是2022年第一個倒下的龐然大物,因為UST在不到一周的時間內從1美元暴跌至0.13美元。

Axie Infinity將向2020年10月26日前參與游戲的用戶發放總價值超6000萬美元airdrop:9月30日,Axie Infinity官方消息,將向2020年10月26日前參與游戲的用戶發放80萬枚AXS airdrop,總價值超6000萬美元。[2021/9/30 17:18:27]

許多因接觸Terra而最終倒閉的公司屬于三個陣營,有些屬于所有陣營:作為Terra股權投資者的公司,獲得該公司的股份以換取他們寫給TerraformLabs的支票;在Terra的高收益質押協議Anchor上開設了大量頭寸的公司,他們的存款回報率高達20%;或公司和個人向投資于Terra或擁有大量杠桿UST或LUNA頭寸的公司提供抵押不足或只是簡單的無抵押貸款。

其中包括:GalaxyDigital首席執行官MikeNovogratz,他在1月份在推特上發布了一張他新紋身的著名照片:一只狼對著月亮嚎叫,上面有一個“Luna”標簽。他宣稱自己是一個“瘋子”,并親自感謝Kwon。

Terra觸發3AC崩潰

Terra倒閉后,GalaxyDigital預計第二季度將虧損3億美元,其合作伙伴資本將下降12%至22億美元。結果公布時,虧損比預期還要嚴重:根據一份公司新聞稿,該公司的綜合凈虧損為5.547億美元,合伙人資本下降27%至18億美元。

但在Terra之后倒下的下一個重要多米諾骨牌是現在臭名昭著的三箭資本,也稱為3AC,Terra的Anchor協議已成為其穩定的利潤來源。

聯合創始人KyleDavies和SuZhu于2012年創立了3AC,按照加密標準使他們成為老前輩。在鼎盛時期,這家對沖基金管理著超過100億美元的資產。這家公司是每家初創公司都希望出現在其資產負債表上的公司,也是每家機構都樂于向其提供貸款的公司,而且通常只要求很少或根本不需要抵押品。它的聲譽是那么好。

安永區塊鏈負責人:2021年至少有一家金融機構將推出DeFi產品:近日,安永區塊鏈負責人Paul Brody在接受采訪時預測稱,2021年至少有一家大型金融機構將推出DeFi產品,并直接服務于消費者群體。他稱,大型機構可能對數字資產越來越感興趣。同時,受監管的穩定幣將成為一個更成熟的領域,將吸引機構投資者和大筆資金進入。他還補充說,智能合約測試、審計和安全性的提升,以及與受監管的穩定幣合作,將助推機構推出DeFi產品。(CoinDesk )[2021/1/27 21:47:18]

在許多方面,Terra的規模足以迫使一個更大的玩家倒下。

“數據表明,FTX的消亡并不是投資者今年最大的問題,”加密合規公司Chainalysis的團隊在最近的一篇博客中寫道。“Terra的UST代幣脫鉤以及幾周后Celsius和三箭資本(3AC)的崩潰都給投資者帶來了更大的實際損失:UST損失205億美元,Celsius和三箭資本損失高達330億美元。3AC,而FTX僅為90億美元。”

ThreeArrows非常成功,以至于隨著時間的推移,它開始進行風險越來越高的賭注,包括由TerraformLabs研究負責人NicholasPlatt創建的Anchor的九位數頭寸。

當時,普拉特設想Terra協議將成為DeFi被動收入的黃金標準。

他在2020年寫道:“為了產生收益,Anchor將存款借給借款人,借款人將來自主要區塊鏈的流動性抵押資產作為抵押品。”“因此,Anchor的收益是由主要權益證明區塊鏈的區塊獎勵驅動的。最終,我們設想Anchor成為區塊鏈上被動收入的黃金標準。”

在鼎盛時期,就在Terra崩潰之前,Anchor存入了140億美元的UST。但那個被動收入金礦當然是不可持續的。當音樂停止時,投資者爭先恐后地離開。Anchor的內爆導致了整個Terra生態系統的崩潰。

瑞士通過《區塊鏈法案》或于2021年初生效:瑞士近日通過一項影響深遠新法律,進一步為加密貨幣打開大門。據悉,在國民議會之后瑞士聯邦議會第二議院國務委員會已經以42比0壓倒性投票通過新的區塊鏈法律《區塊鏈法案》(Blockchain Act),旨在為區塊鏈應用創造更多的法律安全性和更少障礙,并最大程度地減少濫用,并將加密貨幣和區塊鏈技術納入主流。該法案為數字證券交換和加密貨幣交換設定標準,同時為DLT基礎設施商業運營創建一個新框架。盡管瑞士《區塊鏈法案》仍然需要在九月底進行最后表決,但這似乎只是形式上的流程,預計該法案將在2021年初生效。(crypto-news-flash)[2020/9/14]

就其價值而言,截至撰寫本文時,Anchor仍然存在。它有價值5.6億美元的UST,并承諾存款利息為16.26%。

3AC聯合創始人KyleDavies和SuZhu后來證實,他們從UST和LUNA的頭寸中損失了2億美元。當Terra的市場動蕩導致比特幣在5月份從30,000美元暴跌至20,000美元時,3AC面臨著為其所有貸款增加抵押品或面臨清算的壓力。

“我們沒有意識到的是,Luna能夠在幾天內跌至有效零,這將促進整個行業的信貸緊縮,給我們所有的非流動性頭寸帶來巨大壓力,”聯合創始人SuZhu七月份告訴彭博社。

在其非流動性頭寸中,有大量持有GrayscaleBitcoinTrust的股份,這曾經是投資者在不直接持有BTC的情況下獲得比特幣敞口的首選方式——如此之多以至于它以高于基礎比特幣的價格出售。當3AC開始購買GBTC股票時,該公司看起來很可能會在禁售期結束后轉售這些股票并獲利。

2020減半幣種行情播報:金色財經數據顯示,11個減產幣種今日全線下跌。跌幅前三為:DASH(67.77美元,-3.33%)、TRUE(0.30美元,-3.01%)、ETC(4.97美元,-2.96%)。[2020/3/25]

事實上,到2021年1月,3AC已成為GrayscaleBitcoinTrust(GBTC)的最大股東,持股增至13億美元。但強制禁售期意味著當3AC可以開始出售其股票時,溢價已經消失。該公司只剩下一袋GBTC,如果不虧損就無法出售。

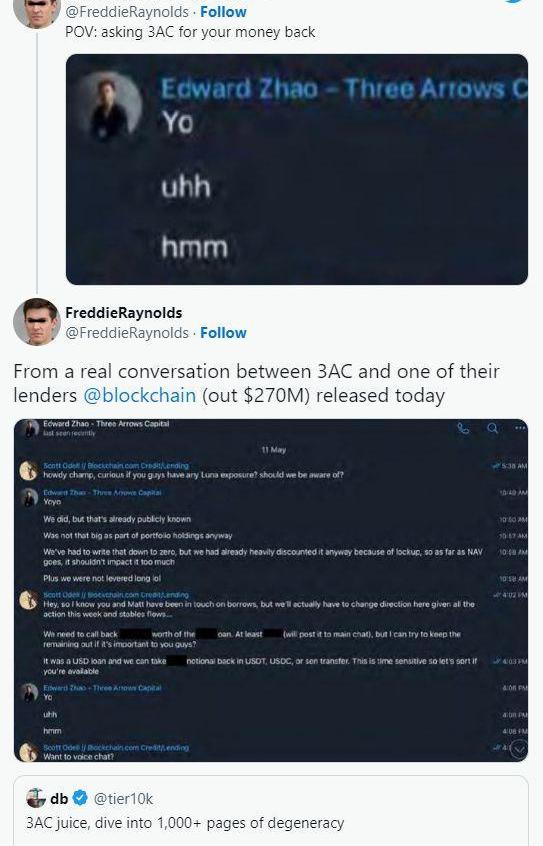

使這個問題更加復雜的是,3AC使用借來的資金——在它被勒令清算時仍有35億美元未償還——為其許多頭寸提供資金。其中包括來自Celsius的價值7500萬美元的USDC,來自BlockFi的一筆未公開的“大額”貸款,來自Genesis的23億美元,以及來自VoyagerDigital的6.4億美元。該公司還從交易所借款:BitMEX、FTX、Blockchain.com和Deribit。

當3AC未能滿足追加保證金要求或要求增加更多抵押品以確保其貸款時,貸方開始威脅要清算對沖基金的資產。來自3AC破產程序的法庭文件顯示,Derebit領導層多次嘗試與該對沖基金的聯合創始人取得聯系。

“你真的需要開始溝通了,”Derebit的一位高管對戴維斯說。“Deribit法律團隊現在正在為最壞的情況做準備,包括沒收你的資產和股票的計劃。……別做傻事,請交流。

該公司后來在推特上表示,即使沒有償還任何貸款,它也“將保持財務健康,運營不會受到影響”。

該公司的另一家貸方Blockchain.com從3AC高管EdwardZhao那里得到了現在成為CryptoTwitter上著名的俏皮話——“你啊嗯”——當時他告訴趙公司需要收回部分貸款給陷入困境的對沖基金

在幾周內,以抵押品獲得3AC貸款的公司清算了該公司的頭寸。但這讓那些沒有要求3AC提供任何抵押品的人——畢竟它是業內最大、最成功的公司之一——來提供違約通知。

最終,在7月1日3AC尋求第15章破產保護之前,VoyagerDigital發出了6.4億美元的違約通知。

通過這一切,FTX創始人兼時任首席執行官SamBankman-Fried一直保持著白騎士的外表。他在6月份發表了著名的言論,他認為他的公司有責任幫助所有陷入困境的公司。

“我確實覺得我們有責任認真考慮介入,即使我們自己不知所措,也要阻止傳染,”他告訴NPR。“即使我們不是造成它的人,或者不是't參與其中。我認為這對生態系統來說是健康的,我想做能幫助它成長和繁榮的事情。”

在意識到3AC倒閉造成的巨大損失后,BlockFi、VoyagerDigital和Celsius陷入困境。這三家公司都向Bankman-Fried尋求幫助。

BlockFi接受了FTXUS的4億美元循環信貸額度,其中包括以2.4億美元收購BlockFi的條款,等待某些“業績觸發”,首席執行官ZacPrince在推特上表示。VoyagerDigital接受了來自Bankman-Fried交易部門AlamedaResearch的兩條信貸額度:2億美元現金和15,000BTC。

有消息稱,Bankman-Fried曾考慮與Celsius達成交易,但由于其資產負債表存在12億美元的缺口而未能通過。

FTX加入破產游行

最后,誰得到或沒有得到救助并不重要。此后,這三家公司都申請了第11章破產保護。

這是因為FTX——這家公司的CEO因沒有與他一起幫助行業中陷入困境的公司而羞辱其他人——本身就資不抵債。更重要的是,它破產的部分原因與3AC、Celsius、BlockFi和VoyagerDigital:Terra相同。

對鏈上數據的分析表明,當Terra在春季崩潰時,AlamedaResearch遭受了巨大損失。為了彌補損失,客戶資金從FTX轉移到了Alameda。根據商品期貨交易委員會的指控,目前的理論是創建了一個虛假的客戶賬戶來隱藏阿拉米達的債務。

“至少部分是為了彌補Alameda的巨額負債被發現的風險,在Bankman-Fried的指導下,FTX高管將Alameda的大約80億美元負債重新分配到FTX系統上的一個客戶賬戶,Bankman-Fried后來將其稱為‘我們的’韓國朋友的賬戶”和/或‘奇怪的韓國賬戶’,”CFTC在其投訴中寫道。

在11月初事情開始分崩離析之前,該公司似乎打算不披露其在Terra上的損失。Alameda泄露的財務文件登陸了Coindesk,其報告顯示該貿易公司的資產負債表上有價值數十億美元的非流動性FTT,這是FTX發行的一種代幣。

這是一個明顯的危險信號,促使Binance首席執行官、FTX前投資者趙長鵬宣布,他的公司將開始出售其持有的FTT。當時,幣安持有價值約5.84億美元的FTT——超過整個代幣供應量的5%。

此舉嚇壞了FTX投資者和客戶,由此引發的FTX銀行擠兌在幾天內從加密貨幣交易所流失了數十億美元。Binance最初宣布打算紓困并收購其陷入困境的競爭對手,但它最終退出并表示FTX“超出了我們的幫助能力”。

兩天后,最大的多米諾骨牌將倒下:FTX申請第11章破產保護,Bankman-Fried辭職。但傳染不太可能就此停止。

BlockFi——一家FTX在6月份出手拯救的公司——已經被迫關閉并申請破產保護。最近,行業巨頭數字貨幣集團旗下的加密借貸公司Genesis受到FTX影響的沖擊。

今年年初,Genesis與3AC一起幫助LFG用BTC填充其儲備,以保護Terra的穩定幣。但3AC的破產使Genesis持有價值11億美元的壞賬。據與英國《金融時報》交談過的匿名消息人士稱,現在FTX的破產迫使Genesis暫停提款,同時尋求10億美元的緊急資金,以幫助其償還欠客戶的9億美元。

其母公司DigitalCurrencyGroup在11月底打破了對曝光的沉默。在致股東的一封信中,DCG首席執行官巴里西爾伯特寫道,該公司負債超過20億美元,其本身已從Genesis借款2023年5月到期的5.75億美元,并吸收了3AC仍欠下的11億美元它申請破產。

仍然沒有跡象表明Genesis可以松一口氣,也沒有確定DCG可以在其貸款部門資不抵債的情況下生存下來。如果DigitalCurrencyGroup下跌,則無法預知傳染會蔓延到多遠。

感謝閱讀,喜歡的朋友可以點個贊關注哦,有問題可以私信,我們下期再見!

隨著FTX這曾盛極一時的資本帝國瞬間崩塌,幣圈所有交易機構正感到人人自危。周日,據媒體報道,全球最大加密貨幣交易所幣安,以及Crypto.com、OKX和Derebit等多家交易所,都正在競相向.

1900/1/1 0:00:00世界之上有許許多多的民族,也有許多不同的人種。在如今這個倡導人人平等的年代,在一些國家和地區依然存在著種族歧視.

1900/1/1 0:00:00據特斯拉中國官網,特斯拉國產車型大幅降價,Model3起售價22.99萬元,ModelY起售價25.99萬元.

1900/1/1 0:00:00今年,流動性質押衍生品(LiquidStakingDerivatives,簡稱LSD)可能會繼續流行。目前流動性質押領域的行業老大Lido推出的stETH,已經占了大部分的市場份額.

1900/1/1 0:00:00「案件介紹」 張三是一名資深泰達幣玩家,2022年3月11日,張三將其持有的泰達幣在“交易所”出售,“交易所”為其匹配到一個買家.

1900/1/1 0:00:00隨著Ordinals銘文被引入萊特幣,將NFT引入更多工作量證明區塊鏈的競賽正在進行中根據Dune分析,序號銘文和在比特幣網絡上鑄造除交易以外的內容的能力席卷了區塊鏈,迄今為止已創建超過154.

1900/1/1 0:00:00