BTC/HKD-3.91%

BTC/HKD-3.91% ETH/HKD-4.17%

ETH/HKD-4.17% LTC/HKD-3.17%

LTC/HKD-3.17% ADA/HKD-6.3%

ADA/HKD-6.3% SOL/HKD-7.26%

SOL/HKD-7.26% XRP/HKD-6.62%

XRP/HKD-6.62%SEC正在打擊中心化穩定幣。所以是時候尋找去中心化的替代方案了。

在這篇文章中你將能夠了解有關去中心化穩定幣的所有信息。

一周前,SEC強迫加密交易所Kraken關閉其流動性質押服務。

無論您是否居住在美國,相關的法規即將出臺,最好盡可能少使用中心化平臺。

與當局聲稱的相反,他們最近的行動并沒有使投資者受益或保護他們。

SEC只是想扼殺這個行業。

即使使用去中心化平臺不能完全保護您免受監管,它們絕對是更好的選擇。

目前有2種去中心化穩定幣類型:

?超額抵押型——由流動資產完全抵押

?算法型——這些穩定幣沒有完全抵押,可以根據協議代幣鑄造或贖回

Sweat授權社區決定如何處理自年初以來積累的1億枚SWEAT代幣:4月18日消息,Move-to-Earn 項目 Sweat 授權社區決定如何處理自今年年初以來積累的 1 億枚 SWEAT 代幣,投票選項包括 0% 分發和 100% 銷毀,25% 分發和 75% 銷毀,50% 分發和 50% 銷毀,75% 分發和 25% 銷毀,100% 分發和 0% 銷毀。[2023/4/18 14:11:30]

自從算法穩定幣UST垮臺以來,來自第二類的穩定幣都抬不起頭。

然而,FraxFinance仍然是算法穩定幣領域的重要參與者,值得關注。

問題是算法穩定幣和超額抵押穩定幣都必須做出妥協:

?超額抵押——更安全和有抵抗力,但資本效率較低

?算法——抵抗力較低,但資本效率更高

迄今為止,還沒有穩定幣能夠解決這個三難困境問題。

美眾議院金融服務委員會:正深入研究如何更好地監管加密行業:金色財經報道,據官方推特消息,美國眾議院金融服務委員會正在關注加密貨幣作為長期投資的影響,并正在深入研究如何更好地監管這個快速增長的行業。[2021/7/1 0:18:18]

但這里有一些最成功的去中心化穩定幣:

1.DAI

MakerDAO的DAI是目前規模最大的去中心化穩定幣。

DAI可以通過抵押許多藍籌加密資產進行鑄造,包括ETH、BTC以及收益型資產。

關于DAI的一個擔憂是DAI主要由中心化穩定幣USDC支撐。

如果USDC完全失去掛鉤,DAI將受到嚴重影響。

這不太可能發生,但最好記住這一點。

神魚:準備寫耕田日記介紹如何5天挖回500萬U:F2Pool聯合創始人神魚在微博表示,準備寫個耕田日記,如何5天挖回500萬U。 ????神魚補充說,沒仔細算,本金大概500萬U。[2020/9/2]

另一個有趣的事實是,MakerDAO大量投資于現實世界資產,超過50%的收入來自RWA。

2.FRAX

FraxFinance的FRAX第一個部分儲備去中心化穩定幣。

FRAX受到部分資產支撐,另一部分則由穩定算法來支撐。

FraxFinance利用算法市場操作(AMO)來維持FRAX掛鉤穩定性并產生收入。

該團隊一直在熊市中進行建設,推出了許多增加FRAX效用和協議收入的新產品。

除了FRAX,FraxFinance還推出了第二款名為FPI的穩定幣。

FPI是一種與CPI掛鉤的穩定幣,旨在抗通脹。

現場 | 以太坊行業峰會第一場圓桌 如何應對智能合約安全問題:金色財經9月8日現場報道,Loi Luu (KyberNetwork 創始人)、Shawn Douglass

(Amberdata 聯合創始人兼CEO)、Jay Zhou (Loopring Protocol 聯合創始人)、Alan Li (FBG X 研發部負責人)、Antoine Cote (Enuma Technologies 聯合創始人兼CEO) 參與了討論,嘉賓們一致認為,由于智能合約涉及資產交易且不可篡改,一旦發生安全問題將引起資產嚴重受損,關注智能合約安全是必要的。Loi Luu指出,區塊鏈行業項目方,需要為開發者設立預警機制。開源代碼要引入第三方檢測,避免犯一些顯而易見的錯誤。

Jay zhou認為,需要更有經驗的開發者去開發用戶易用、以人為本的合約,同時也有必要引入交叉審計。

Shawn Douglass說:“因為智能合約的不可篡改性,在程序員開發前,就必須告知開發者未來可能造成的后果,特別是在涉及資產的領域必須確保事前萬無一失甚至考慮保險。”

Antoine Cote表示,可以在早期時候引入懸賞機制讓黑客或者社區成員共同發現漏洞。大家討論后得出共識,每一個開發者都必須在開發速度和安全性之間做一個平衡。在區塊鏈領域,注重安全和責任心是必須的。[2018/9/8]

3.LUSD

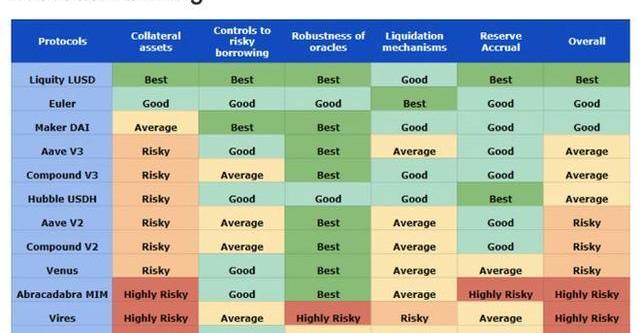

LiquityProtocol的LUSD是最具彈性的去中心化穩定幣。它具有很多特性:

?流動性智能合約代碼不可更改

?可通過許多去中心化前端訪問流動性合約

?$LUSD只能針對ETH鑄造

總之,不管未來的監管多嚴格,$LUSD也不可能被倒下。

并且由于其高效的清算機制,$LUSD貸款的最低抵押率為110%。

任何人都可以通過將$LUSD存入穩定池并以折扣價購買$ETH來參與清算過程。

Liquity目前在以太坊和AztecNetwork上可用。

在Aztec上借入$LUSD可以以極低的費用和完全的隱私的方式來完成。

4.sUSD

sUSD是由Synthetix的項目代幣SNX超額抵押的穩定幣。

鑄造sUSD的SNX質押者獲得Synthetix收入的一定%。

目標抵押率為400%,因此sUSD的可擴展性不是很好。

但是一旦SynthetixV3上線,將會有更多抵押品類型可用。

5.agEUR

AngleProtocol的穩定幣agEUR是目前規模最大的與歐元掛鉤的去中心化穩定幣。

如您所知,歐元/美元匯率從2021年的1.21跌至2022年10月的底部0.97。

這種急劇下降顯然導致了對歐元穩定幣的興趣下降。

但鑒于歐元兌美元再次開始升值,這種趨勢可能會改變。

Angle團隊圍繞agEUR構建了一個產品生態系統,以提高其實用性。

從單一界面就可以完成借貸、獲得杠桿、法幣出入金等操作。

6.MIM

這是一種去中心化的穩定幣,主要由收益資產支持。

盡管經歷了動蕩的過去,MIM還是成功地保持了與美元的掛鉤。

CurveLP代幣、GLP和其他資產可以用作抵押品,同時仍能賺取一定比例的抵押品收益率。

下面還有一些即將推出的穩定幣

真實收益這個敘事表明,人們正在尋找像實體企業一樣產生收入的項目。

為了創造新的收入來源并提高流動性提供者的資本效率,許多知名協議將推出自己的穩定幣:

來自Aave的GHO穩定幣

來自CurveFinance的crvUSD穩定幣

來自RedactedCartel的DINERO穩定幣

來自EthosReserve的ERN穩定幣

其中一個非常有趣的是crvUSD。

crvUSD將使用一種稱為Lending-LiquidatingAMM算法的新清算機制。

它的借款人不必擔心發生即時清算,因為AMM將逐步清算/取消清算他們的抵押品,而不會收取罰款。

以上這些是需要關注的穩定幣項目。

我希望去中心化穩定幣的主導地位會隨著時間的推移而增加。

2022年許多中心化、不透明系統的崩潰再次表明了去中心化的重要性。

最后:

歡迎私信進交流群!

感謝閱讀,喜歡的朋友可以點個贊關注哦,我們下期再見!

Tags:穩定幣USDLUSD為什么換穩定幣DAI穩定幣是由哪個國家提出的鑄造穩定幣USD幣USD價格LUSD幣是什么幣

故事亮點 到2023年底,XRP價格最高可能達到1.104美元。美國證券交易委員會和RippleLabs已提交最終答復,正在等待將于2023年第一季度舉行的簡易判決.

1900/1/1 0:00:00以太幣(ETH)是按市值計算的第二大加密貨幣,在合并后的過去六個月中,交易所供應量持續下跌。以太坊網絡在2022年9月進行了一次重大升級,在名為Merge的事件中從工作量證明(PoW)網絡轉變為.

1900/1/1 0:00:00過年的時候,整理電腦,發現了六七年前做外貿留存下來的資料。主要是和日本供應商之間往來的郵件。那幾年去了不少地方,俄羅斯、日本、越南、澳大利亞。親眼見證了越南的崛起,也感受到了日本的煎熬.

1900/1/1 0:00:00本周,Kraken加密貨幣交易所因屈服并關閉其質押服務以遵守美國證券交易委員會的要求而成為新聞。此外,本周山寨幣的表現也明顯更好。讓我們了解更多.

1900/1/1 0:00:00421、Gainsfromtrade貿易利得自愿貿易所增加的福利總額。等于消費者剩余與生產者剩余之和。422、Gallopinginflation急劇的通貨膨脹 見通貨膨脹.

1900/1/1 0:00:00不少人擔心 如果新冠病的株不同 是否會再次被新冠病感染?近日,中國工程院院士張伯禮 就二次感染的相關問題 進行了解答 ANSWER “再次感染新冠病的概率主要與人體免疫水平、病株變異以.

1900/1/1 0:00:00