BTC/HKD-3.57%

BTC/HKD-3.57% ETH/HKD-4.35%

ETH/HKD-4.35% LTC/HKD-1.72%

LTC/HKD-1.72% ADA/HKD-5.84%

ADA/HKD-5.84% SOL/HKD-9.1%

SOL/HKD-9.1% XRP/HKD-5.77%

XRP/HKD-5.77%原文:《TheUltimateNarrativeofMulti-DipStaking》by0xfishylosopher

編譯:Kate,Marsbit

關鍵要點

“多重質押”是指在單個質押本金(如ETH)上獲得多重收益。

流動性質押衍生品(LSD)是最古老和最成熟的多重抵押形式,它使用借據允許在DeFi中“二次抵押”抵押資產并提高資本效率。由于歷史原因,LSD市場主要用于ETH。

ETHLSD市場可能是一個長期的寡頭壟斷,因為存在流動性的中心化力量(供應商信任)和安全性的去中心化力量(BFT問題)。Lido擁有32%的ETH質押,已經達到了允許中心化的上限。

上海升級后,短期內較小的LSD提供商可能會面臨流動性問題(因為有大量的獎勵外流),但從長期來看,一個完整的PoS以太坊可能是LSD市場的3-4倍,并使RocketPool和Frax等中小型企業受益。新一代的玩家也可能會進入,最終的結局可能是幾個玩家各占有10-20%的市場份額。

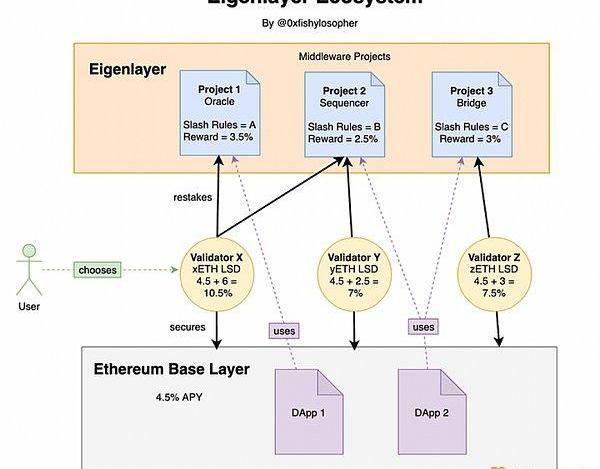

Eigenlayer極大地催化了“多重質押”模型,并為中間件項目(sequencers,bridges,oracles等)創建了一個驗證者借貸模型,使各方受益,即中間件項目,DApps(增加安全性),驗證者,利益相關者(更多選擇和更高收益)。

Eigenlayer的實際風險包括驗證者“干擾”(同時參與多個項目),LSD的流動性池破碎,以及以太坊生態系統重新中心化的風險。

在Eigenlayer之后,“多重質押”將成為主流,這種資本的解鎖最終對以太坊生態系統中的各方都有利。類似的想法也可能擴展到其他“基礎”區塊鏈,特別是Cosmos(IBS提案),從而促進模塊化區塊鏈的發展。

簡介

自2022年9月以太坊合并以來,權益證明(PoS)已經成為除比特幣外所有主要L1鏈的主流共識機制。正如一再被吹捧的那樣,PoS相比比特幣的工作量證明(PoW)有幾個優勢,比如更環保,硬件準入門檻更低,以及使用有效的經濟激勵而不是暴力計算優勢來保證交易安全。

經常被忽視的一件事是,“質押”行為本身就是一種極大地改變了DeFi的行為,質押中的收益激勵成為DeFi機制創新的跳板。在本文中,我將探討所謂的“多重質押”的出現,即用戶能夠從單一質押存款中賺取多倍收益。具體來說,我認為這是一個元敘事,結合了流動性質押衍生品(LSD)、上海升級、以及Eigenlayer對未來質押的影響的敘事,并將在以太坊生態系統內外產生影響。

流動性質押衍生品

Acala社區投票通過“ACA釋放升級”提案:6年內每年排放1億枚ACA:8月14日消息,波卡DeFi平臺Acala有關“ACA釋放升級”的提案已獲社區投票通過。

該提案系Acala 2.0 Exodus升級的一部分,提議每年釋放1億枚ACA,期限為6年。具體釋放每月都會發生,釋放量的分配需要后續投票,將從6月份升級獲批開始追溯,目標執行日期為8月15日(區塊4238700)。銷毀方案將包含在下一次runtime升級中。[2023/8/14 16:25:04]

流動性質押是最早也是最重要的基于質押的DeFi創新形式之一,在許多方面是以太坊歷史的副產品。2020年底,作為以太坊從最初的工作量證明共識機制向權益證明共識機制長期過渡的一部分,“信標鏈”上線了,最初是作為一個獨立的運行PoS的區塊鏈,并與主網交易分離,以確保協議安全。驗證者可以存入至少32個ETH來保護信標鏈,并承諾驗證者會為此獲得獎勵。然而,驗證者無法在本地ETH中提取他們的質押存款和獎勵,直到上海升級后完成向質押證明的過渡(我們將在后面討論)。所以所有的資本都只是呆坐在那里,像一只跛腳鴨被卡住。總得有人做點什么吧。

進入流動性質押。基本前提很簡單:當你通過流動質押服務(如Lido)質押一個代幣時,該流動質押服務將向你返還一個IOU代幣,保證你可以通過質押收益贖回本金和任何應計“利息”。這些借據被稱為“流動性質押衍生品”,簡稱LSD。LSD的最大優勢是它可以實現更高的資本效率,因為這些借據,如Lido的stETH,可以在二級市場上交易,并用于DeFi應用程序,就像使用原生代幣一樣。當然,由于暫時無法贖回,所有這些借據都是由以太坊社區的信任來擔保的,相信最終PoS的轉換將完成,驗證者將能夠解除他們的抵押存款。從這個角度來看,人們可能會說,LSD本質上是債券,在上海升級后到期并產生利息。

至關重要的是,LSD允許利益相關者魚與熊掌兼得:可以獲得在信標鏈上質押的回報,同時(至少在一定程度上)擁有基礎資本的流動性,隨時可以重新分配和重新抵押。這個過程在TradFi中也被稱為再抵押,其中相同的基礎資產(比如10個ETH)被用作許多不同用途的抵押品,因為你可以使用相同的10個ETH在信標鏈上抵押并獲得獎勵,也可以使用stETHLSD作為DeFi貸款的抵押品。換句話說,同樣是10ETH的本金,你是雙倍的利息。

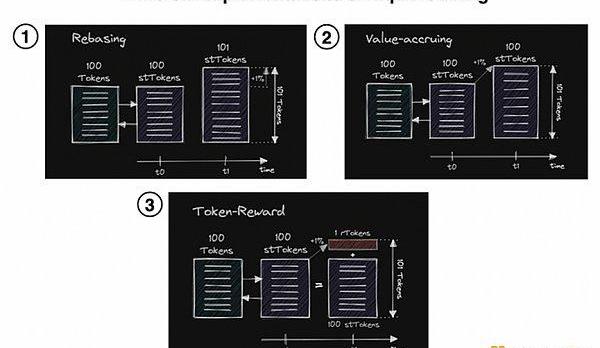

LiquidStaking的不同實現。改編自:https://twitter.com/0xYugiAI/status/1636787968160731136

ZetaChain推出500萬美元的Grants開發資助計劃:金色財經報道,ZetaChain推出500萬美元的Grant開發資助計劃,以支持有助于ZetaChain生態系統發展的創新、去中心化的業務。支持的初始列表包括全鏈(Omnichain )借貸協議、DeFi、Omnichain NFT項目或市場、通用GameFi數字資產平臺、治理和DAO工具、Web3社交網絡應用等Dapps。[2023/4/14 14:02:52]

有各種各樣的方式參與流動性質押,既可以通過中心化的交易所(如Coinbase),也可以通過去中心化的提供商(如Lido和RocketPool)。此外,不同提供商實施流動性質押的方式也各不相同。具體而言,Staking獎勵主要有以下三種方式:

流動性質押衍生品不同實現方式分析

ETH2流動性質押與上海升級

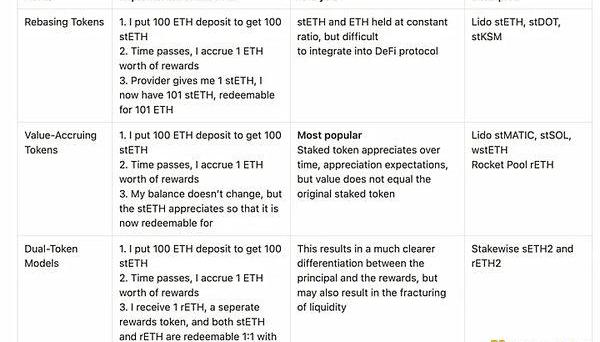

截至2023年4月2日的LSD市場分析。來源:DuneAnalytics

由于上述歷史原因,以太坊2.0的流動質押衍生品市場是最成熟和最活躍的LSD市場。目前以太坊LSD市場高度集中,Lido占主導地位,約占75%的市場份額。盡管如此,如圖所示,流動性質押提供商的多元化有所增加,Coinbase和RocketPool分別占15.6%和5.8%。

從根本上說,LSD市場是由兩種相互抵消的力量形成的:流動性的中心化力量和安全性的去中心化力量。與大多數DeFi協議一樣,流動性對于LSD項目的成功至關重要。隨著流動性的增加,越來越多的DeFi項目信任LSD,并愿意將其用作抵押品。這就產生了一個自我強化的反饋循環,因為LSD在DeFi中采用的增加將允許它獲得更多的用戶,這增加了LSD的流動性,反過來進一步擴大了它在DeFi中的采用。可以說,這種飛輪效應是Lido在LSD市場上保持主導地位的最重要原因。Coinbase作為流動性質押提供商的迅速崛起也可以通過這個框架來解釋,因為它能夠利用其在交易所無與倫比的流動性來快速啟動這個流動性飛輪。

然而,也有去中心化安全的力量。大多數區塊鏈都被構建為拜占庭容錯,只要不良行為者不控制超過1/3的驗證者,就可以保證有效。在PoS系統中,危險區域是,如果單個質押提供商控制區塊鏈上超過33%的質押ETH,因為該提供商的單個黑客攻擊或漏洞可能危及整個系統交易的安全性。關鍵是,Lido已經接近這個上限。根據DuneAnalytics的數據,目前約有43%的ETH是通過流動性抵押池(如Lido、Coinbase、RocketPool等)進行的,其中Lido占據了74.2%的市場份額。這意味著Lido控制著近32%的ETH質押,危險地接近可能存在系統性安全風險的中心化點。因此,以太坊社區有巨大的動機遠離Lido,積極使用和推廣替代的流動性質押提供商,以保持足夠的去中心化,從而保證底層的安全性。

美聯儲12月加息50個基點的概率為77%:12月1日消息,據CME“美聯儲觀察”:美聯儲12月加息50個基點至4.25%-4.50%區間的概率為77%,加息75個基點的概率為23%;到明年2月累計加息75個基點的概率為44.2,累計加息100個基點的概率為46%,累計加息125個基點的概率為9.8%。[2022/12/1 21:14:16]

ETH2LSD領域的一個關鍵變革性事件是計劃于2023年4月舉行的上海升級。如前所述,上海升級將允許之前發行的IOU(即stETH等流動性質押衍生品)最終從信標鏈中贖回,從而可能顛覆流動性質押市場。在短期內,可能會有巨大的解除質押和拋售壓力,因為驗證者在經過兩年半的等待后終于能夠提取他們的ETH。大約100萬ETH的質押獎勵將有資格在上海升級當天提取,約占每日交易量的10%。隨著用戶蜂擁提取質押獎勵,這可能會造成惡性循環,并對較小的流動性質押提供商構成流動性挑戰。

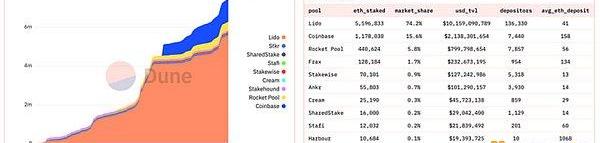

主L1鏈的質押比率。來源:原創內容。數據來源:StakingRewards,2023年4月2日訪問

然而,從長遠來看,上海升級可能會加速以太坊的流動性質押市場。目前,以太坊的質押僅占其總交易量的15%左右,而其他主要PoS鏈占60%-70%。其中一個原因可能是因為驗證者目前無法從信標鏈中提取他們的質押。因此,在上海升級之后,以太坊的質押比例可能會達到三倍或四倍,達到50-60%,大致與其他PoS同行相當。隨著質押提款的實現,上海升級也可以激勵散戶參與者進入該行業,從而增加通過Lido、Coinbase和RocketPool等流動性質押池(中心化和去中心化服務)進行質押的ETH比例。

如前所述,由于LSD市場去中心化存在很大的安全激勵,上海升級后LSD需求的增加可能極大地有利于RocketPool和Frax等中型玩家,同時也可能催生一整代流動性質押協議,這些協議可能以與上述三種常見方法截然不同的方式實現LSD模型。然而,從長遠來看,由于流動性的集中效應,我預計LSD市場將實現寡頭壟斷的平衡,幾個LSD項目每個都占據了ETH的10-20%。

進入Eigenlayer

然而,上面介紹的流動性質押衍生場景只是“多重質押”的冰山一角。生態系統中最近最重要的發展之一是“再質押”作為一個概念的興起,這種說法因2023年2月Eigenlayer白皮書的首次亮相而流行。在白皮書中,Eigenlayer將自己描述為一個“再質押集合”,允許驗證者“選擇驗證構建在以太坊生態系統之上的新軟件模塊”。但這具體意味著什么呢?它在以太坊生態系統中實際上解決了什么問題?

交易平臺AAX暫停一切業務并稱“需要7-10天校對恢復用戶資產”:11月13日消息,交易平臺AAX突然宣布停止一切業務,包括交易、提幣等,表示“當前的系統升級需要我們的第三方合作伙伴校對和恢復所有用戶的資產數據。由于目前的市場情況,整合所需的時間比平時要長,目前正在排隊等待7-10天內完成”。

對此,AAX研究和戰略主管Ben Caselin在社群表示,維護需要更長時間,AAX正在討論在持續維護期間啟用提款。

Coingecko數據顯示,AAX是排名前二十的衍生品交易所。AAX是在2019年在香港成立成立的加密貨幣交易所。[2022/11/14 13:00:11]

從本質上講,所有在以太坊區塊鏈上運行的DApp智能合約都由以太坊驗證節點保護,這提供了非常強大的安全保證。但隨著DApp變得越來越復雜,它們開始需要許多其他移動部件,包括橋、預言機和其他形式的中間件,這些中間件不能存在于以太坊區塊鏈上,因此無法通過以太坊驗證節點進行保護。許多中間件項目使用自己的區塊鏈(如Chainlink),使用自己的驗證節點運行自己的區塊鏈,或者在中心化服務器上運行——簡而言之,這些方法不具有以太坊驗證節點所保證的安全嚴密性。

實際上,這些預言機、橋和其他中間件經常存在“驗證節點啟動問題”,為這個項目設置驗證節點既昂貴又耗時,不一定值得信賴,而且容易受到攻擊。Eigenlayer旨在通過允許項目定義一組驗證規則并使用這些規則來“借用”以太坊的驗證節點來解決這個問題,作為自己的驗證節點的替代方案,從而為這些項目提供更強的安全保證。

解釋了Eigenlayer生態系統的不同部分。來源:原創內容

如上所示,Eigenlayer的生態系統有幾個活動部分和利益相關者,因此乍一看可能很難理解。因此,讓我們將其分解為系統中每個不同的利益相關者(雙關語),并解釋為什么Eigenlayer的設計使他們受益。

中間件項目

中間件項目可以說是Eigenlayer生態系統中最重要的部分。這些通常是從最終用戶移除1-2級的基礎設施項目,包括Rollup排序器、橋、預言機和RPC節點。中間件項目不需要自己啟動驗證節點(我們之前討論過這是有問題的),只需要定義兩件事:任務和獎勵。對于該任務,中間件項目需要定義驗證和罰沒規則,對于獎勵,項目需要定義如何獎勵驗證者。直觀地說,可以把這看作是一份招聘啟事:你定義在這個職位上需要做什么(例如:翻轉漢堡一小時),以及你的報酬(例如,最低工資15美元)。有別人幫你翻轉漢堡,你就可以去做生活中更有成效的事情。

CNBC評論員:BlockFi曾向FTX提供超過6億美元的貸款:11月11日消息,CNBC加密評論員在社交媒體上發布消息稱,加密借貸公司 BlockFi 曾向 FTX 和 Alameda 提供了超過 6 億美元的貸款。SBF 試圖在過去幾天內償,但由于擠兌的發酵而失敗。此前報道,BlockFi 于今日早些時候宣布將暫停提款服務。[2022/11/11 12:51:55]

驗證者

驗證者是為這些中間件項目翻轉漢堡的人。但他們也很挑剔,畢竟,這里是個自由市場。有了所有這些中間件“招聘啟事”,驗證者可以自由地選擇中間件項目和獎勵的任何組合來驗證,就像自助餐一樣。由于不同的驗證者可能有不同的專長和風險偏好,這將導致不同的驗證者保護不同的中間件項目,并選擇不同的“再質押”組合,從而提供不同的驗證者收益。所有這些收益也將是以太坊基礎層基礎收益的補充。

去中心化應用DApps

面向用戶的DApp,如去中心化交易所、借貸平臺等,仍將構建在以太坊基礎層上。然而,在Eigenlayer生態系統中,它們將與構建在Eigenlayer之上的中間件項目進行交互(由再質押驗證者保護)。與現狀相比,使用受eigenlayer保護的中間件將使頂層的面向用戶的DApp更加安全。

用戶

除了與面向用戶的DApp(反過來使用Eigenlayer)交互之外,用戶還可以通過LSD直接與驗證節點交互。具體來說,每個驗證節點都可以選擇發布他們自己的LSD,不同的項目組合會產生不同的收益。反過來,用戶有多種收益策略可供選擇,并可以根據自己的風險狀況量身定制“多點”質押策略。

因此,從理論上講,Eigenlayer希望為各方提供一個雙贏的解決方案。但是這樣的系統有什么影響呢?首先,隨著不同的驗證者重新質押到不同的項目,它們將有不同的收益率APY,如上所述。由于每個驗證者可能會發布自己的LSD,這可能會導致市場上出現無數的LSD。現在回想一下,我們已經確定,為了讓LSD項目蓬勃發展,它們需要一個流動性護城河,因為只有通過足夠的流動性,DeFi項目才能信任這些LSD。如果每個驗證者都釋放自己的小xETH,yETH,zETHLSD,這可能會導致流動性池非常破碎,從而阻礙LSD在DeFi再質押中的作用。

其次,這里的“干擾因素”是什么?換句話說,驗證者可以“工作”的“作業”數量是否存在上限?目前尚不清楚這里的約束是什么,以及驗證者的每個“作業”如何工作可能會干擾其他作業。這里的現實生活類比是,我一天只有這么多工作時間和精力,所以不可能做無限份工作。了解這個干擾因素是非常重要的,因為它直接影響到不同項目中驗證者的分布和重疊,這反過來又保證了每個驗證者給出的收益策略的多樣性,進而影響由此產生的LSD市場可能變得支離破碎。

第三,還有系統性風險的問題,Eigenlayer是否會帶來了再中心化的風險。具體來說,Eigenlayer本身可以訪問驗證者的質押(因為它需要應用獎勵/罰沒規則),可能代表單點故障,如果被利用,大量ETH可能被竊取。一旦以太坊上相當大比例的驗證者選擇加入保護Eigenlayer項目,這將成為一個越來越重要的問題,因為它會像滾雪球一樣成為以太坊本身的重新中心化,與項目和網絡的最初目的背道而馳。為了對抗這些系統風險,Eigenlayer提出了一個EigenDAO和一個由經驗豐富的以太坊、Eigenlayer、基礎設施和應用程序開發人員組成的監督委員會,他們將審查和解決系統風險。但這樣一個機構的可行性、透明度和有效性仍有待觀察。

最重要的是,Eigenlayer是一個革命性的項目,它解決了一個真正的需求,并承諾以一種新的方式來構思參與者在以太坊生態系統中扮演的不同角色。然而,由于這是一個革命性的飛躍,因此也就不可能抽象地理論化和預先預測該項目的全部含義。只有時間會告訴我們,它對生態系統中所有利益相關者的雙贏愿景是否切實可行,以及它是否足夠強大,能夠抵御對抗和惡意攻擊。

以太坊之外的機會

到目前為止,我們的討論集中在以太坊生態系統上的“多重質押”。但當然,以太坊并不是唯一的PoS鏈,在其他PoS鏈上也絕對有可能進行多重質押。正如我們之前所暗示的,已經存在用于替代PoS鏈的LSD,例如Lido的stMATIC、stSOL、stKSM和stDOT。但在這種情況下,LSD是否真的會增加代幣本身的價值,這是值得懷疑的。可以說,以太坊LSD的成功是由于其特殊的歷史環境(信標鏈不允許提款),以及其強大的DeFi生態系統,釋放了LSD所允許的資本重新分配的全部潛力。這并不一定適用于所有PoS鏈,因此,為這樣的鏈發布LSD實際上可能不會增加底層代幣的價值。

一個更有趣的問題是,像Eigenlayer這樣的再質押想法是否可以在其他生態系統中成立。考慮到某些網絡特征,我相信它可以。首先,底層網絡的驗證者是足夠去中心化的。對于許多PoS鏈,它們的驗證者是高度集中的,由單個實體控制。這意味著擁有一個像Eigenlayer這樣的再質押機制不會增加基礎設施協議的去中心化和安全性,因此實施起來毫無意義。其次,這個網絡需要有足夠的基礎設施需求。換句話說,一個生態系統需要有足夠多的橋、預言機、排序器和其他中間件項目,這樣它就保證了有一個類似Eigenlayer的再質押機制的必要性。

考慮到這兩個先決條件,我相信最能滿足這些條件的生態系統是CosmosNetwork。首先,CosmosHub具有足夠去中心化的驗證者,因此可以為其他項目(或者在Cosmos的情況下,使用CosmosSDK構建的其他鏈)提供相對強大的安全保證。其次,在Cosmos上對這樣的系統有足夠的需求,因為許多鏈確實面臨驗證者啟動問題,并且有許多基礎設施項目構建在CosmosSDK之上。

事實上,Cosmosv2.0白皮書對區塊鏈間安全框架的愿景與Eigenlayer對以太坊的愿景非常相似,因為IBS框架本質上允許Cosmos鏈從CosmosHub“借用”驗證者來解決驗證者啟動問題,并且最終用戶可以用ATOM代幣在多個Cosmos生態鏈上獲得收益。盡管Cosmosv2.0的白皮書最終被其社區否決,但IBS框架最近以壓倒性的投票獲得了批準,因此我們可以期待這種“多重質押”的想法也會逐漸出現在Cosmos生態系統中。

總的來說,在這篇文章中,我們深入探討了“多重質押”的思想,通過以太坊網絡上的流動性質押衍生品追溯到上海升級,到Eigenlayer在改革流動性質押中的意義,最后討論了以太坊之外的“多重質押”機會。通過這些內容,我希望我已經解說了權益證明本身如何解鎖無數新的DeFi機會,以及一系列新的激勵、風險和機會。畢竟,這看起來確實有很多利害關系。

參考文獻

參考PoS的好處:https://ethereum.org/en/developers/docs/consensus-mechanisms/pos/

信標鏈:https://ethereum.org/en/upgrades/beacon-chain/

上海升級:https://coinmarketcap.com/alexandria/article/ethereum-s-shanghai-upgrade-everything-you-need-to-know

參考https://coinmarketcap.com/alexandria/article/the-ultimate-guide-to-ethereum-liquid-staking

改編自Twitterthread

數據和后續計算來自Dune的儀表盤,2023年4月2日:https://dune.com/eliasimos/Eth2-Liquid-Staking

參見BFT解釋:https://decrypt.co/resources/byzantine-fault-tolerance-what-is-it-explained

上海升級的短期波動效應:https://www.coindesk.com/markets/2023/02/17/unlike-merge-ethereums-shanghai-upgrade-could-bring-price-volatility/

上海升級的長期影響:https://cointelegraph.com/news/ethereum-s-shanghai-upgrade-could-supercharge-liquid-staking-derivatives-here-s-how

Eigenlayer白皮書:https://docs.eigenlayer.xyz/overview/whitepaper

https://coinmarketcap.com/alexandria/article/a-deep-dive-into-eigenlayer

參見https://mazii08.substack.com/p/eigenlayer-what-is-it

參見論Eigenlayer重新集中化:https://probablynothingresearch.substack.com/p/empire-podcase-summary-how-eigenlayer

為什么LSD不能增加代幣價值Twitterthread.

CosmosGreenlightingIBS:https://blockworks.co/news/cosmos-greenlights-interchain-security

Tags:LSDGEN以太坊LAYERPLSD價格Genebank Token怎么得到以太坊幣交易Monster Slayer Finance

原創:舉大名耳 來源:AI新智能 圖片來源:由無界AI工具生成在生成式AI、云計算等技術逐漸抹平大企業與中小企業之間的技術、成本差距后,各企業真正比拼的,只剩下人才、創意與執行力.

1900/1/1 0:00:00文章作者:WendyYe–NewsBlock文章編譯:BlockUnicorn 介紹 盡管比特幣的主要功能是作為金融工具,但它與媒體產業的聯系從一開始就很明顯.

1900/1/1 0:00:00來源:財聯社 編輯瀟湘 你有沒有想過,ChatGPT與美國散戶大本營Robinhood結合,會擦出怎樣的火花?目前,將人工智能技術應用于金融世界已經是大勢所趨.

1900/1/1 0:00:00作者:鄭金城新躍社科大學研究員&Biteye、MandalaVentures建設者&OceanViews專欄作家.

1900/1/1 0:00:00LayerZero是一種全鏈互操作性協議,專注于鏈與鏈之間的數據消息傳遞。LayerZero產品設計理念在跨鏈橋領域具有很大的創新性,基于預言機和中繼器的數據傳輸方式使得協議更為輕便,并且在安全.

1900/1/1 0:00:00作者:Fred?萬物研究院推特:@Dacongfred隨著Sui宣布在第二季度要發布主網,本文為大家對其背景、特性和與Aptos相比的優劣勢進行分析.

1900/1/1 0:00:00