BTC/HKD+0.39%

BTC/HKD+0.39% ETH/HKD+1.25%

ETH/HKD+1.25% LTC/HKD+0.79%

LTC/HKD+0.79% ADA/HKD+1.22%

ADA/HKD+1.22% SOL/HKD+0.87%

SOL/HKD+0.87% XRP/HKD+0.9%

XRP/HKD+0.9%文章作者:彭勇?&Blockunicorn

引言

以太坊的崛起,為DeFi生態起到了開天辟地的作用。從最早ICO,項目通過以太坊智能合約出售首次發行的代幣進行融資,迎來了ICO浪潮,觸發了2017~2018年的加密貨幣牛市,為之后的DeFi項目以及技術提供了持續的資金支持。

DeFiSummer背景

2020年的以太坊DeFiSummer,是defi最重要的里程碑事件之一,它帶來了巨大的流動性和基礎設施的瘋狂增長,從而成就了今天的defi。DAPP瘋狂增長的背后成就了投資者獲得了財富,吸引了人們蜂擁而至,并向世界展示了defi的區塊鏈技術可以實現金融普惠的偉大愿景。

以太坊顛覆性的DeFi項目爆發式增長,點燃了22020年DeFiSummer。以太坊網絡再次成為牛市的發動機,為加密市場帶來了前所未有的繁榮和創新,產生了越來越多的代表性項目,如Uniswap、Curve、Yearn.Finance、Compound、Aave、MakerDAO等。

這些defi應用通過流動性質押挖礦,流動性質押挖礦吸引了大量的投資者參與,刺激了用戶將資產質押到流動性池,賺取交易費用和流動性挖礦獎勵。

DeFiSummer流動性質押挖礦激勵持續到了2021年11月,把defi的TVL推高到了1762億美元。在達到歷史高點后,由于大環境經濟形式惡化,層出不窮的黑客事件、監管風險等因素,使DeFi?Summer的熱度難以繼續維持。

LSD穩定幣協議Prisma Finance已支持cbETH作為抵押品:7月13日消息,LSD穩定幣協議Prisma Finance已支持cbETH作為抵押品,用戶可通過抵押cbETH獲得原生超額抵押穩定幣acUSD,同時cbETH的質押收益可通過自償還機制償還借入的acUSD,逐漸降低清算比率并平衡借貸利率。[2023/7/13 10:52:18]

DeFiSummer泡沫破滅之后,留下了真正有價值的項目以改變世界,defi相關的項目仍然需要繼續洗禮與技術的沉淀,為下一個DeFiSummer奠定基礎,2020年的DeFiSummer雖然結束了,但是我們記住了這個瘋狂的夏天。

DeFiSummer結束之后,2022年9月15日,以太坊從工作量證明機制轉變為權益證明機制,降低了能源消耗并提高了網絡的安全性能。在以太坊2.0中,任何人都可以成為以太坊的節點驗證者,只要將32個ETH質押到網絡中,維護以太坊網絡安全和新區塊的產生,同時可以獲得以太坊網絡的ETH獎勵。

LSD重要參與者

自以太坊升級到2.0,以太坊的底層資產也發生了根本的改變,這種改變將為defi帶來新的機會和創新。圍繞以太坊2.0的流動性質押憑證生態建設的應用,正在不斷擴張,它們正在不斷的超越老牌defi應用,像Yearn.finance、Gamma、ConvexFinance等一些老牌defi應用也正在爭先恐后的加入到LSD賽道爭奪一杯羹。

Ankr與Tenet達成合作,擬推動LSD產品的區塊鏈采用:金色財經報道,區塊鏈基礎設施提供商 Ankr 宣布與流動性質押衍生品(LSD)Layer 1區塊鏈Tenet 達成合作,旨在推動LSD產品在區塊鏈中的采用,尤其是當前尚不支持LSD的區塊鏈。

據悉,Tenet將對Ankr的LSD集成服務提供折扣定價,使得權益證明區塊鏈能夠輕松地為其資產與Ankr建立流動性抵押。Tenet目前在測試網上運行,并將于5月25日啟動主網及其代幣生成活動。(decrypt)[2023/5/17 15:07:45]

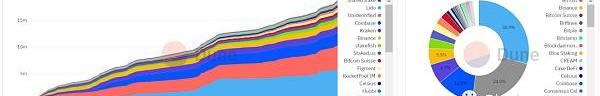

以太坊合并以來,以太坊LSD生態應用的TVL達到363億美元,占據defi總TVL的半壁江山,質押了19,012,429個以太坊,質押的EHT占總供應量的15.92%。

截至2023年4月21日,首先,我們可以看到單憑一個Lido在LSD質押賽道中占有了40%的市場份額,因為Lido為了降低用戶的LSD門檻,質押0.0001ETH即可提供服務,幾乎覆蓋了所有用戶。根據Defillama.com數據,Lido的TVL來到了11.7億美元,處于LSD市場的領導地位,一躍成為了defi之首。

Yearn社區發起推出LSD Token yETH的提案投票:4月21日消息,據 Snapshot 頁面顯示,收益聚合協議 Yearn 社區發起YIP-72:推出 yETH的投票,該提案旨在批準 yETH 的設計規范并認可其部署、指定引導和實施過程、指定參數和初始配置、在正常操作期間指定功能。該提案將于 4 月 26 日 21:20 截止。

Yearn ETH(yETH)是在用戶存入一籃子各種 ETH 流動性質押 Token(LSD)時生成的。yETH 可以回收存入的價值,并在質押時通過 LSD 的多樣化獲得以太坊 PoS 質押獎勵,并獲得更混合的風險 / 回報。yETH 將應對分散和對沖抵押的 ETH 頭寸以減少協議失敗的影響、市場定價的低效率導致針對協議的基礎支持 ETH 價值的交易機會、標準流動性池中的抵押 ETH 并不理想、新的 LSD 與擁有大量市場份額的協議競爭等挑戰。[2023/4/21 14:18:53]

其次,是中心化質押節點服務商Coinbas,質押了價值45億美元的ETH,在中心化LSD市場中占據最大份額,僅次于Lido。由于之前美國SEC表示將要禁止散戶質押加密貨幣,再加上SEC對Kraken交易所的中心化LSD服務進行了罰款,Kraken被迫終止了質押服務,監管的操作嚴重影響了中心化流動性質押服務的市場,因此Coinbas的LSD增長也開始放緩。

LSDx Finance發布的代幣銷毀提案已開放投票:4月17日消息,全 LSD 超流動性協議 LSDx Finance 發布的代幣銷毀提案已開放投票。該提案提議進行代幣銷毀以在保護當前代幣持有者的利益和確保未來增長的可持續排放率之間取得平衡,包含了銷毀 5 億枚代幣、銷毀 3 億枚代幣、銷毀 2 億枚代幣和不銷毀代幣四個選項。veLSD 持有者可進行投票。[2023/4/17 14:09:12]

第三,還是中心化質押服節點務商Binance。作為全球最大的加密資產交易所,幣安憑借自身的龐大體量和優勢,為用戶提供簡單、便捷、無限制門檻的LSD質押服務,輕松獲得了19.7億美元ETH質押,占領了市場總份額的7.2%。

第四,Lido的最佳去中心化LSD服務商競爭對手—RocketPool。由于RocketPool的質押門檻較高,最低質押需要質押0.01ETH,所以在競爭方面落后于Lido的低門檻策略。自從2022年5月LUNA大崩盤之后,所有的LSDTVL都大幅下跌。2022年6月RocketPoolTVL觸底,只有2.55億美元的TVL,當前的TVL上升到了17億美元,增長了6.7倍。

最后,FraxFinance穩定幣協議在2022年10月上線了LSD產品—FrxETH池,為協議實現顯著的增長。Defillama數據顯示,FraxETH池在去年的11月,只有800萬美元的流動性質押,如今FraxFinance的FraxETH池擁有了2.96億美元的LSD,實現了37倍的增長。

數據:LSD協議類別TVL共計135.5億美元,已超過借貸協議類別:2月26日消息,據DefiLlama數據顯示,流動性質押衍生品協議目前的TVL已經超過借貸協議類別,在智能合約中鎖定了價值135.5億美元的資產。[2023/2/26 12:30:13]

FraxFinance利用代幣獎勵收益組合,吸引了用戶將ETH質押到frxETH池中生成frxETH,把frxETH和ETH添加到CurveLP池中,最后將LP憑證質押到Convex,用戶分別會得到FXS、CRV、CVX這3種代幣的獎勵以及手續費收益。誘人的LSD收益組合,促使了FraxFinance高歌猛進。

LSD浪潮—DeFiSummer

LSD資產規模達到360億美元,LSD的規模很快就可以超越現有defi規模,到達千億美元。巨大的LSD資產正在孕育defi的創新,這些創新將推高以太坊的市值,泡沫被無限放大,吸引新的淘金者加入到defi革命中。

在傳統行業中,房地產行業在金融市場中起到非常重要的作用,可以說是貫穿整個金融市場;LSD可以類比于傳統的房地產行業,因為LSD資產引入到defi中,也可以貫穿整個加密市場圍繞LSD建立衍生品、抵押借貸、結構性金融產品等,所以持有LSD資產的投資者相當于擁有一套優質房產。

LSD貫穿整個加密defi市場,房地產貫穿整個傳統金融市場,它們都在各自領域起到了重大的作用:

1.資本市場:房地產在資本市場作為重要的類別,可以通過各種方式為投資者提供收益,如地產投資信托基金,房地產證券化等。

對比房地產的LSD同樣為投資者提供豐富defi收益,由于LSD本身自帶收益屬性和證券屬性,持有者可以再將LSD質押到其他的defi池中產生更多的收益,如將ETH質押到FraxFinance生成frxETH,結合ETH/frxETH交易對添加到CurveLP池中,最后把LP憑證質押到Convex中,分別可以獲得3種代幣獎勵以及手續費和自身的LSD收益,總共有4重收益。當不滿足這些收益時,可以隨時將這些憑證賣出,轉換成穩定幣收益。

2.金融市場:房地產是許多金融市場中的債務擔保物,如抵押貸款。房屋抵押貸款可以被打包成抵押貸款支持證券,這些證券可以被出售給投資者以獲得資金,這些資金可以用于其他投資。

LSD在defi市場中是加密原生收益憑證,作為加密市場的重要的抵押品、生息債券;生息債券部分可以通過LSD原生應用DankProtocol、Pendle將未來收益出售給投資者,提高資金利用率。

3.貨幣市場:房地產還可以影響貨幣市場,當房地產市場活躍時,人們往往傾向于借更多的貸款來購買房產,這會影響貨幣市場的利率。

LSD資產同樣影響整個加密貨幣市場,當加密市場活躍和defi創新齊頭并進時,人們會通過使用LSD資產循環抵押借貸,借出的資金將會推高整個加密貨幣市場的價格以及利率。

LSD對比房地產抵押借貸更加便捷,無需要拿著房產證到銀行辦理借貸手續,等待較長的審核時間,或許會錯過市場的最佳機會。

第一輪DeFiSummer最高TVL是在1780億美元,被熊市摧殘之后的defiTVL在380~400億美元徘徊,然后再逐漸上升,意味著有3~5倍的杠桿被清算。

第二輪DeFiSummer,以LSD為底層收益資產,擁有更高的資金效率和流動性,可以創造更高杠桿倍數。我們想象一下,假設以太坊LSD和其他LSD資產規模有2000億美元時,當中有30%的資產會加上3倍的杠桿,600億美元就變成了1800億美元,這些杠桿資金可以撬動無數個投資機會,刺激整個加密貨幣交易市場,原生LSD應用也會脫穎而出,成為新一代DeFi之王。

4.經濟市場:房地產市場對整個經濟也有著重要的影響。房地產市場的增長通常與經濟增長相伴隨,房地產市場的下滑則會導致經濟衰退。此外,房地產市場還會影響物價和消費者信心。

在現階段,雖然LSD不足以對全球經濟產生重要的影響,但受到全球金融機構的重要關注。無法影響全球經濟的LSD,在加密貨幣的世界中有著重要的影響,加密貨幣的增長,將伴隨著LSD前行。

5.出租收益:房地產投資者通過把房子出租給租戶,獲得每月的租金收益。

LSD資產憑證自帶收益,不用像房屋一樣擔心空置率,物業維修和管理費。只要持有LSD憑證,無時無刻都是在收租。

6.流動性:房地產是我國人民最喜歡的投資標的,也是我國人民認為最可靠的投資資產,被視為家庭的不動產財富儲備。房地產是一項大宗資產投資,需要投入大量的資金,買賣需要時間、昂貴的手續費用,而且市場的供求關系也往往不太平衡,買賣難度較大,流動性較差。

LSD憑證的買賣沒有國界,無需許可,無需投入幾百萬,只要你的手機錢包有ETH,質押到LSD池子中就可以產生收益,適用于全世界的投資者。當你不想擁有這些LSD資產,可以在世界任何地方隨時賣出全部LSD資產或部分LSD資產,相比房地產,不可以切割買賣,靈活性較低,如果不是優質房產,幾乎不可能在短時間內拋售。

雖然LSD不能和360萬億房地產資產規模巨獸匹敵,但是LSD資產在投資方面具有高流動性、分割交易的靈活性、透明性、低門檻、LSD自帶收益優越于房地產無需不斷的尋租。

總結

現在以太坊LSD還是處于早期狀態,未來會看到以太坊LSD資產會占據主要領導地位,引領行業更上一層樓。本文中主要講述了以太坊LSD,因為其他POS鏈的LSD資產,在組合性上較為薄弱,用戶參與度較低,所以不具備擁有超過以太坊的影響力。以太坊的LSD收益資產,在未來的幾年內還會繼續大幅度增長,從根本上改變整個加密生態系統。

原文來源:GalaxyDigital 原文編譯:白澤研究院 注:本報告使用Pitchbook的數據,VC交易數據的報告可能會滯后.

1900/1/1 0:00:00金色財經記者Jessy 4月27日,BRC-20代幣協議上的一個比特幣銘文代幣$Ordi價格突破了1U,從三月初上線至今已實現超300倍漲幅,現市值已超2100萬美元.

1900/1/1 0:00:00原文作者:Web3_buidl 原文編譯:Yvonne DeFi戰場已出現過幾場知名「戰爭」,如Curve之戰和DEX流動性之戰。以太坊上海升級已啟動下一個戰爭敘事——質押大戰.

1900/1/1 0:00:00近日,“林俊杰買虛擬地產浮虧91%”的消息登上微博熱搜。記者了解到,2022年11月,歌手林俊杰在Decentraland——全球最大的元宇宙地產銷售平臺花12.3萬美元購買了3塊虛擬地產,最近.

1900/1/1 0:00:00文章作者:0xShadow文章編譯:BlockunicornLSD將是DeFi生態系統的催化劑,通過合理利用LSD資本效率,可以撬動ETH的資產杠桿.

1900/1/1 0:00:00作者:雨中狂睡 上海升級而產生的短期以太坊價格變化并不會影響LSD賽道和LSDFi賽道的潛力。不可否認的是,LSD資產和LSDFi應用已經成為了以太坊生態的重要組成部分.

1900/1/1 0:00:00