BTC/HKD+0.65%

BTC/HKD+0.65% ETH/HKD+0.59%

ETH/HKD+0.59% LTC/HKD+1.53%

LTC/HKD+1.53% ADA/HKD+1.43%

ADA/HKD+1.43% SOL/HKD+0.8%

SOL/HKD+0.8% XRP/HKD+2.14%

XRP/HKD+2.14%IPOR構建了DeFi的基準利率IPORIndex,并最高可實現500倍杠桿的利率交易。

DeFi正在從CeFi的學習中完善自己的金融工具,并蠶食CeFi的市場。今年3月,金融市場上最大的風險可能來自于美國銀行業SilvergateBank、硅谷銀行和SignatureBank的相繼破產。當貨幣政策寬松時,銀行收到大量存款并用這些資金購買長期債券。但當政策收緊時,提款需求增加、債券價格下跌,銀行不得不虧損出售這些資產以應付擠兌。最終,這三家銀行成為美聯儲加息下的犧牲品。

傳統金融市場中有足夠的利率衍生品工具來對沖利率變化的風險,利率衍生品市場的規模高達450萬億美元,僅CME中每天的利率衍生品交易量就有數十萬億美元。在DeFi中,這個方向發展了數年,但之前也一直缺乏有效的工具。

DeFi早期的固定利率解決方案

DeFi中使用最多的是浮動利率模型,存款和借款利率會根據供給和需求隨時變化。Aave作為最知名的去中心化借貸平臺之一,也開通了固定利率借貸功能,但使用者較少。Aave中的固定利率借款和浮動利率借款共用一個資金池,只是前者的借貸利率不會變化。但Aave的固定利率定價并不合理,以4月18日的數據為例,在以太坊主網上的AaveV2中,USDT、USDC、DAI的存款利率均在2%~3%之間,浮動利率借款的利率在3%~4%之間,但固定利率借款的利率均在12%以上,沒有合理的基準利率作為固定利率借貸的利率參考標準導致了不合理的定價。

DeFi基準利率今日為17.30%:金色財經報道,據同伴客數據顯示,04月16日DeFi去中心化金融基準利率為17.30%,較前一日下降0.54%。同期美國國債抵押回購率(Repo Rate)為0.03%,二者利率差為17.27%。

DeFi基準利率代表了DeFi融資難易程度,利率越高說明融資成本越高,利率越低說明融資成本越低。其與Repo Rate的利率差則便于DeFi與傳統市場作進行同類比較。[2021/4/16 20:26:54]

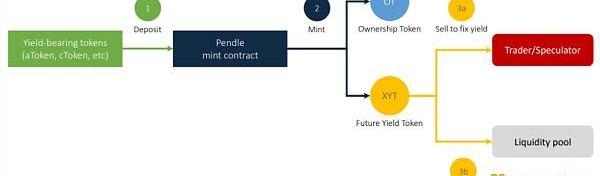

最近因為LSD的未來收益而崛起的項目PendleFinance,最初也是為浮動利率和固定利率之間的交易設計的。用戶可以將Aave和Compound的存款憑證鎖定在Pendle的智能合約中,同時得到OT和XYT兩種代幣。OT代表到期后對抵押物的求償權,XYT代表未來收益。Aave、Compound的存款用戶可以鑄造OT和XYT,并通過出售XYT來將未來浮動的利率鎖定為固定的收益。這種做法也有弊端,無論是利率的交易者還是流動性提供者都不能使用杠桿,與傳統金融利率衍生品交易中上千倍的杠桿相比缺乏競爭力。

低成本、高杠桿、價格相對穩定的利率工具是DeFi利率交易的需求。NotionalFinance之前也提出了一種相對合理的方案,但近期TVL由接近10億美元下降至不到3000萬美元,被IPOR反超。下面看看IPOR的方案。

NESTFANS知魚:NHBTC能更早捕捉DeFi 2.0時代的價值和具備先發優勢:12月17日,在以《從NHBTC看價格預言機》為主題的AMA中,NESTFANS論壇核心發起人知魚表示,HBTC利用以太坊的可編程將BTC帶到以太坊網絡,繼而在NEST預言機上開通 HBTC/ETH報價對,將BTC的價格數據在鏈上生成,對整個行業來講具有突破性的意義。

知魚介紹,NHBTC是NEST Protocol中的HBTC/ETH 預言機軌道報價挖礦產生的Token,每年區塊獎勵衰減20%,挖20年僅產出5200多萬枚。持有NHBTC,每周可以獲取HBTC/ETH預言機軌道ETH收益池的收益分配;持有NHBTC越多,收益占比越多。

價值互通層面,NEST預言機支持所有ERC20代幣在上面開通自己的報價對與生成鏈上價格數據,為進入DeFi 2.0時代做好最基礎的準備。而HBTC/ETH預言機的市場應用規模以及預期,使得NHBTC具備輻射DeFi 2.0的先發優勢,能更早的捕獲DeFi 2.0時代的價值。

據悉,火幣全球站“全球觀察區”將于12月17日16:00開放NHBTC(nHBTC)交易,目前火幣已開放NHBTC充值。[2020/12/17 15:31:57]

IPOR的三個組成部分:IPOR指數、IPORAMM和資產管理智能合約

CoinW即將于9月17日 12:00在DeFi專區上線UNI:據官方消息,CoinW即將于9月17日 12:00在DeFi專區上線UNI/USDT交易對,并開啟開啟“充值送UNI,-0.1%Maker費率”活動;據悉,Uniswap是用于在以太坊上交換ERC-20令牌的協議。它消除了受信任的中介機構和不必要的租金提取形式,從而實現了快速,高效的交易。在權衡取舍的地方,要優先考慮抵抗審查和安全性。Uniswap是根據GPL許可的開源軟件。UNI是Uniswap協議令牌,同時,UNI持有人將立即擁有:Uniswap治理、UNI社區金庫、協議費用切換、ethENS、Uniswap默認列表(tokens.uniswap.eth)、SOCKS流動性代幣。[2020/9/17]

IPOR的名稱來自于LIBOR和SOFR,與SOFR更接近。LIBOR和SOFR都是金融市場中使用的基準利率,它們的主要區別在于計算方法和信用風險的不同。LIBOR根據倫敦銀行同業拆借市場的報價計算,SOFR根據市場上實際交易數據計算;LIBOR的借貸沒有擔保,SOFR有擔保。因此SOFR更不容易被操縱且幾乎沒有信任風險,近些年正逐步取代LIBOR。

IPOR指數

IPOR中的主要產品之一就是對標SOFR的DeFi基準利率,和SOFR一樣,利率的來源是有抵押的借貸。IPOR目前已經制作了三大穩定幣USDT、USDC、DAI的指數,正在制作ETH的指數。在上海升級之后,ETHLSDFi迎來快速發展,更需要一個基準利率。

動態 | Compound 推出為 DeFi 創造盈利模式的復合代幣 dToken:加密借貸平臺 Compound 宣布將于本月推出新的智能合約系統 dTokens,dToken 是基于其代幣化借貸接口 cToken 開發的 Wrapper Token (復合代幣),是基于 Dai 或 USD 計價的穩定幣。 Compound 表示,推出 dToken 是完成未來路線圖上包括增強支付隱私和可拓展解決方案的的重要先決條件,此舉措旨在創造 Compound 的業務模式,以繼續構建將 DeFi 推向主流的創新功能。[2020/2/7]

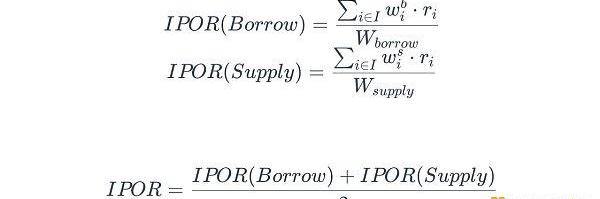

具體地,目前IPOR根據Compound、Aave的存借款利率和數量的加權平均值分別計算出存款利率和借款利率,再取平均值,如下圖所示。IPOR指數計算是模塊化的,可以更新,當市場發生變化時,可通過DAO治理流程更改。IPOR指數的數據由預言機收集和監控,再發送到IPOR指數計算智能合約,結果再發送給預言機。如果發生黑客攻擊等情況,預言機管理員可以啟動緊急退市,并立即產生結果。

IPORAMM

在進行利率交易時,IPORAMM根據IPOR指數進行報價,并有一定的價差,影響價差的因素包括移動平均線、交易規模、流動性池的風險敞口、當前的波動率和均值回歸。例如,當前IPORUSDC指數為2.653%,將USDC的固定利率交易為浮動利率時,支付的固定利率更高,收到的即為IPORUSDC指數對應的浮動利率。同理,將浮動利率兌換為固定利率時,支付的為IPORUSDC對應的浮動利率,收到的是相對更低的固定利率。假如某用戶在當前情況下將固定利率兌換成了浮動利率,雖然當前獲得的浮動利率少于支出的固定利率,但若以后利率上漲,IPORUSDC指數上漲,也可盈利。在進行利率交易時,交易員以對應的穩定幣為保證金,最高杠桿可達500倍。

動態 | DeFi應用中ETH鎖倉總量創歷史新高:金色財經報道,Defi Pulse數據顯示,DeFi應用程序中ETH鎖倉總量超過240萬枚(總價值約4.47億美元),創下了歷史新高。 這些應用程序中鎖定的ETH、Dai和BTC總價值超過6.6億美元。(Crypto Globe)[2019/11/8]

在IPORAMM中,LP直接以對應的穩定幣提供流動性,可以獲得的收益包括:交易員開立衍生品頭寸時收取的費用、提取流動性時收取的費用、作為交易員對手盤的盈虧、通過資產管理器獲得的收益。

資產管理器

得益于DeFi的可組合性,IPOR的資產管理器會將AMM中閑置的穩定幣存入Aave和Compound中。很多DeFi項目都會采用同樣的機制來增加收入,這里就不再贅述。

IPORToken與流動性挖礦

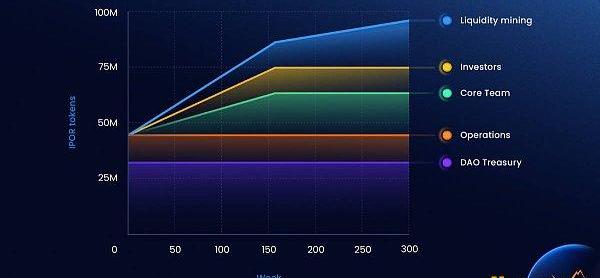

IPOR的原生代幣為$IPOR,總量1億枚,發行給參與項目的各方,具體分配如下。

30%分配給DAO財庫。

25%作為流動性挖礦獎勵,每個區塊分發1.5$IPOR.

12.76%用于運營,由DAO使用。

20%分配給核心團隊,在3年時間里線性釋放。

11.85%分配給投資者,在3年時間里線性釋放。

0.39%作為回溯獎勵的空投。

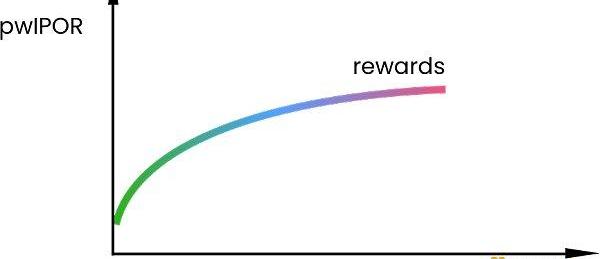

$IPOR還有一種質押的代幣形式,稱為StakedIPOR或PowerIPOR,$pwIPOR不可轉讓。IPOR和pwIPOR可1:1兌換,質押$IPOR可得到$pwIPOR,只有$pwIPOR對應DAO的治理權,持有$pwIPOR也可增加IPOR中的流動性挖礦獎勵。$pwIPOR贖回為$IPOR需要等待14天,如果選擇直接贖回則需要支付50%的費用。

流動性對于IPOR至關重要,LP在IPOR中提供流動性時需要作為交易員的對手盤承擔風險,流動性的多少也影響著可開立的杠桿頭寸上限和交易中的價差,因此IPOR從一開始就進行了流動性挖礦,獎勵以$pwIPOR的形式發放,可以實時領取。

LP將USDC、USDT、DAI這三種穩定幣的任意一種存入存款合約,會得到對應的ipTokens。如下圖所示,在不包含流動性挖礦獎勵的情況下,從去年8月份上線以來ipUSDC與USDC的兌換比例已經從1漲至1.0484。

將ipTokens質押到獎勵合約即可開始流動性挖礦。持有$pwIPOR可以增加流動性挖礦的獎勵,獎勵合約使用提供的流動性與持有的$pwIPOR之間的比例來計算。如下圖所示,一開始增加$pwIPOR更能有效提升獎勵,隨著$pwIPOR的數量增加,當超過某個臨界值時,則增加流動性更為有效。這是為了使$IPOR的分配更加去中心化,并激勵更均衡的代幣需求。

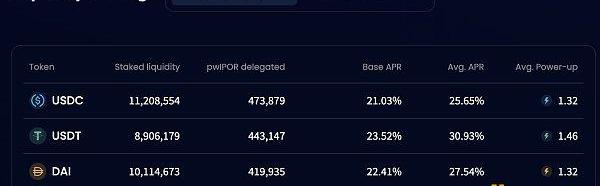

截至4月18日,IPOR中USDC、USDT、DAI的流動性挖礦的收益率均在21%以上。

IPOR團隊

IPOR指數和IPOR衍生品背后的開發團隊是IPORLabs,這是一家位于瑞士楚格,由加密OG、傳統金融市場、專業開發人員和加密社區的資深人士組成的開發公司。

DarrenCamas是IPORLabs的聯合創始人兼首席執行官,有12年的加密貨幣經驗,是Cardano的早期顧問,也是2011年加密交易所領域的一名先驅。

DimitarDinev是IPORLabs的聯合創始人兼首席安全官,他從2016年開始一直在加密貨幣領域工作,擁有投資銀行、風險投資和亞洲現貨和衍生品交易所業務背景,也是多個DeFi項目的顧問。

MauHernandes博士是IPORLabs的首席科學家,曾在日本證券巨頭的加密貨幣子公司SBIBits建立交易平臺,是一名統計學家、計算機和數據科學家。

IPOR協議的核心是由具有15年企業級軟件開發經驗的軟件工程師構建的,他們之前構建了銀行、支付和保險的核心基礎設施。

產品團隊由Wookash領導,他曾是3個創業公司的首席技術官,專注于設計商業和經濟邏輯與具體實施之間的解決方案。

社區由VladDramaliev領導,他自2013年以來一直在建立加密社區,另有IPORIntern推特賬號在社交平臺上發表高水平的觀點。

小結

IPOR協議由IPOR指數、IPORAMM和資產管理智能合約這三個核心組成,它開創了一種高杠桿、低成本交易DeFi利率的方法。IPOR指數是一種對標SOFR的DeFi基準利率,在IPORAMM中可以最高500倍杠桿交易浮動利率與固定利率。

$IPOR代幣還有一種質押形式$pwIPOR,持有$pwIPOR可以獲得更高的挖礦獎勵,增加的$pwIPOR以對數形式提高流動性挖礦的獎勵,以此激勵$IPOR的需求與去中心化分配。

來源:panewslab

Tags:POREFIDEFIDEFpor幣價格CEFI價格MarhabaDeFiAmun DeFi Momentum Index

作者:Web3Traveler保持樂觀,擁抱趨勢,融入潮流,冷靜思考,深入研究,或許是我們每一名Web3用戶該做的事4月11日,知名投資公司a16z發布StateofCrypto2023報告.

1900/1/1 0:00:007:00-12:00關鍵詞:韓國央行、香港證監會、Blur、Meta1.?韓國央行擬將穩定幣納入其監管范疇并單獨立法;2.香港證監會梁鳳儀:香港將于5月發布加密貨幣交易平臺許可指南;3.

1900/1/1 0:00:00作者:黃鵬來源:雪豹財經社 圖片來源:由無界AI工具生成 FastReading ■過去4個月,皮查伊可能是美國科技界最慌亂的CEO.

1900/1/1 0:00:00區塊鏈技術為Web3中的媒體行業提供了巨大的機遇。去中心化、不可變性和安全性是區塊鏈技術的主要優勢,可以解決媒體行業長期存在的問題,例如信息誤導、缺乏透明度和審查制度.

1900/1/1 0:00:00原文來源:Sammi?西米任何一個現象級企業或者項目的誕生,都有一個前提條件,就是曾經束縛市場的限制性條件改變了,壓制市場的天花板打開了。新一層的市場空間出現了.

1900/1/1 0:00:00原文來源:GalaxyDigital 原文編譯:白澤研究院 注:本報告使用Pitchbook的數據,VC交易數據的報告可能會滯后.

1900/1/1 0:00:00