BTC/HKD-0.05%

BTC/HKD-0.05% ETH/HKD-0.49%

ETH/HKD-0.49% LTC/HKD+0.33%

LTC/HKD+0.33% ADA/HKD+0.63%

ADA/HKD+0.63% SOL/HKD-0.06%

SOL/HKD-0.06% XRP/HKD+1.23%

XRP/HKD+1.23%從6月份以來,DeFi越來越熱,說2020的夏天是DeFi的夏天不為過。

DeFi熱有三個顯著的表現:

1.之前跟DeFi沒有關系的項目也開始轉型做DeFi了。這就像2017年跟區塊鏈沒有關系的項目也開始做區塊鏈一樣。

2.DeFi明星項目產生最高達到上百倍千倍的收益。像Aave的百倍收益,像YFI的千倍收益,這些會吸引高風險資本的關注,以及無數加密投資者的眼球。

3.開始出現分叉幣了。

還有其他更多的表現就不說了。歡迎大家在留言處繼續補充。

那么,問題來了,DeFi是否過熱?現在入局是否為時已晚?

DeFi即便有泡沫,但如果對比一下的話......

DeFi是目前加密項目中,除比特幣和以太坊公鏈之外,幾乎是唯一可以產生實際收益的領域,尤其是從Uniswap、Balancer、Curve、Synthetix、Compound、Aave等,它們可以捕獲實際的費用。假如按照昨日Uniswap的日交易量1億美元作為其2020年日平均交易量,那么年交易量可以達到365億美元,能捕獲的費用收益可達到1.095億美元。在加密領域,這個收益的數字絕對不算小數目。

那么,如果我們將DeFi項目跟其他的加密項目進行比較,會發現其實DeFi項目的市值占比并不算很高。即便說DeFi項目有泡沫,但如果將它的泡沫跟其他的項目的泡沫比起來,是大還是小?這個至少是有爭議的問題。不能說DeFi的泡沫更大。

下面是來自MESSARI統計數據圖,我們來看下:

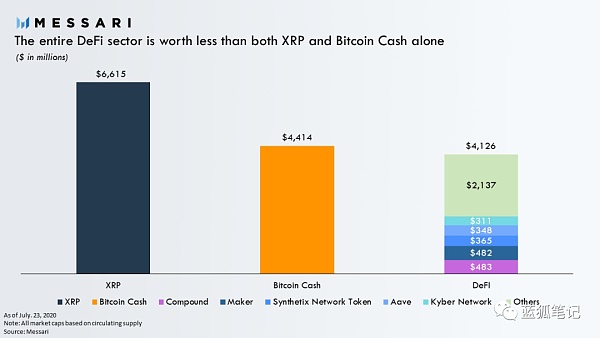

整個DeFi領域的市值還不如BCH、XRP:XRP66億美元,而DeFi整體才不到50億美元

橋水基金創始人:美國銀行業危機影響的不僅僅是銀行業:金色財經報道,在清華五道口全球金融論壇高端對話環節,國際貨幣基金組織原副總裁、中國人民銀行原副行長朱民對話橋水基金創始人瑞·達利歐,就美國銀行業危機、美聯儲政策路徑抉擇及影響、通貨膨脹原因等熱點議題進行探討。關于美國銀行業危機,瑞·達利歐表示,重要的是要認識到這是一個普遍存在的問題,影響的不僅僅是銀行業,這個問題目前影響了許多銀行,因為許多銀行購買了政府債券。但其實許多實體都購買了政府債券。而且,這里指的不僅僅是購買美國政府債券的美國實體,還有因為貨幣政策而購買歐洲債券的歐洲實體等。[2023/5/21 15:16:48]

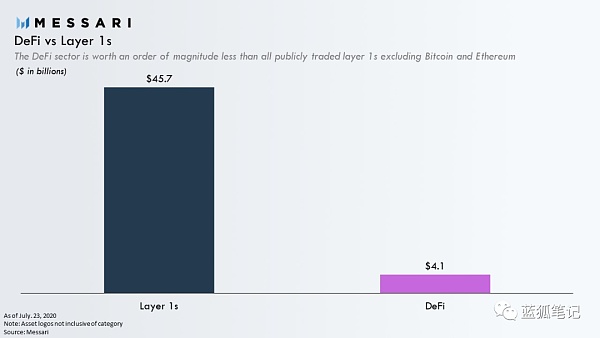

整個DeFi領域跟除BTC和ETH之外的公鏈市值相比,10%都不到:

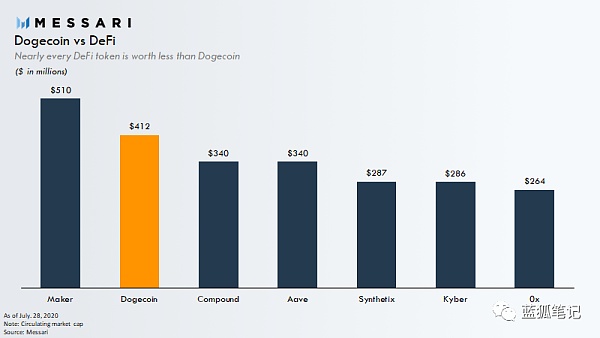

大多數DeFi 項目的市值還不如Dogecoin:

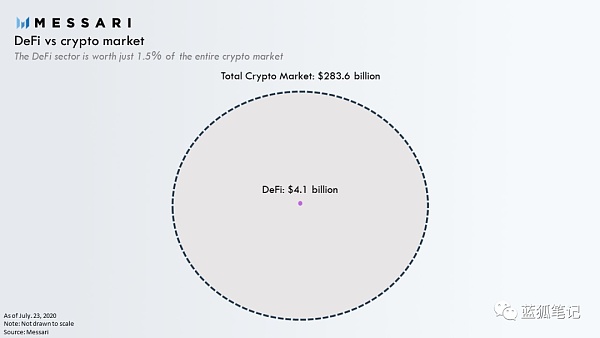

DeFi的市值置于整個的加密領域中,它占比還很mini,連2%都不到:

如果把視角放到更大的圖景,會發現DeFi并不算大只,即便它有泡沫,也不是泡沫最大的那個。

DeFi的成長,不僅僅是其整個板塊市值的前進,更是它業務上的實際進展推動的。

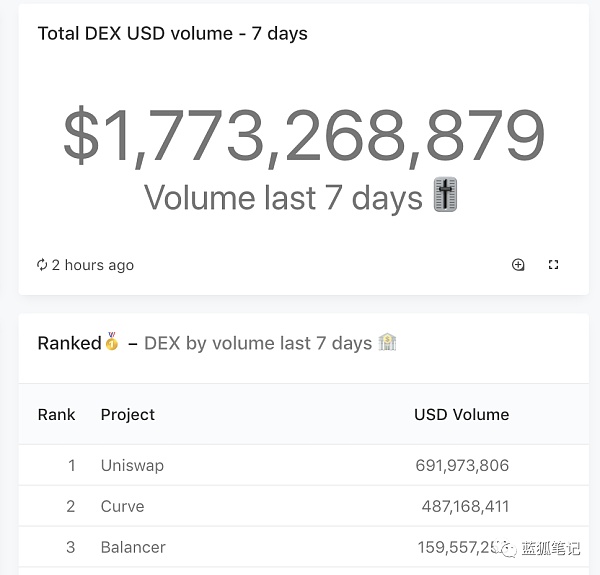

*Uniswap、Balancer、Curve是DEX的三駕馬車,其過去7天的交易量都突破了1億美元,分別達到6.9億美元、4.87億美元以及1.59億美元。過去7天DEX交易量突破了17億美元,僅僅一周的時間就超越了2019年全年。

浙江大學蔡亮:區塊鏈價值絕不僅僅是技術層面創新和顛覆:10月13日,在第三屆數字中國建設峰會上,浙江大學區塊鏈研究中心常務副主任蔡亮表示,區塊鏈技術可以就構建資產互聯、價值互聯和信任互聯,區塊鏈價值絕不僅僅是技術層面創新和顛覆,分布式的信任機制一定會帶來組織管理模式的創新。(人民網)[2020/10/14]

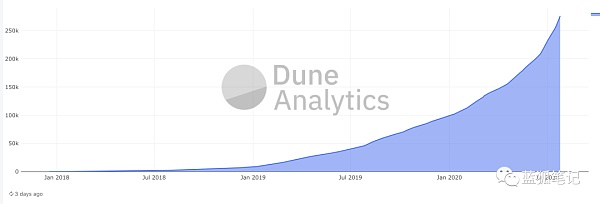

過去7天DEX交易量超越2019年全年,SOURCE:DUNEANALYTICS

過去7天DEX交易量超越2019年全年,SOURCE:DUNEANALYTICS

*DeFi的整體用戶量,從去年6月25日的45,136個用戶增長至今年6月25日的275,998個用戶,增長超過600%。

DeFi的用戶增長,SOURCE:DUNEANALYTICS

DeFi的用戶增長,SOURCE:DUNEANALYTICS

*DeFi鎖定資產量的加速,從6月15日的11億美元到7月29日到36.8億美元,一個多月時間,增長超過300%。

DeFi整體鎖定資產量,SOURCE:DEFIPULSE

DeFi整體鎖定資產量,SOURCE:DEFIPULSE

DeFi鎖定資產量達到1億美元花了160天;從1億到5億美元花了495天;從5億到10億美元花了263天;從10億到20億美元花了146天;從20億到30億美元只花了20天。

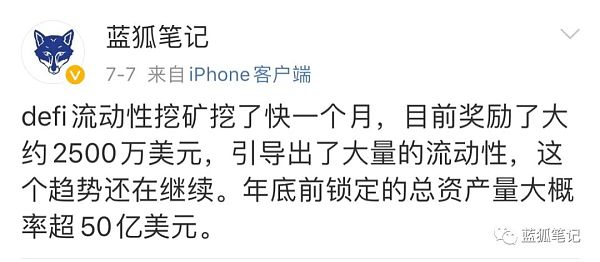

藍狐筆記在7月初估計年底前可以突破50億美元,但顯然低估了DeFi的增速,其發展速度不能按線性思維來考慮:

聲音 | 波蘭不僅抓捕Crypto Capital CEO且直接將Bitfinex列成了洗錢嫌疑人:今日早間報道,Crypto Capital首席執行官Ivan Manuel Molina Lee因涉嫌加入國際集團并利用Bitfinex進行洗錢活動而被波蘭當局逮捕。針對此事Koi Trading的法律總顧問,Harry Zhou對金色表示,Crypto Facilities 總裁在波蘭被捕代表了:

1)美國再次成功跨國要求聯合執法。上次是希臘,這次是波蘭。

2)波蘭曾是 Bitfinex 銀行賬號所在地。這次逮捕行動中,波蘭不只是抓捕了Crypto Facilities的人,而且直接將Bitfinex列成了洗錢嫌疑人。

3) Crypto Facilities 在美國曾幫 Bitfinex 做美國充值碼。之前一人已在美被聯邦政府逮捕,一以色列人在逃。[2019/10/25]

現在看8月突破50億美元,不用年底大概率突破100億美元的鎖定資產量。

這些只是表象,還有更多的DeFi項目在路上,他們通過流動性挖礦引導出流動性,不斷推動DeFi突破新高,無論是用戶量、交易量、鎖定資產量還是收益都是如此。

DeFi跟其他加密領域有一個很大不同的地方,那就是它已經找到了產品和市場的契合度。其他的很多領域還在摸索用戶的需求,而DeFi已經不存在這個煩惱。

當然,DeFi也并不只有陽光。

既然DeFi是小幼苗,它也會遭遇狂風暴雨,阻礙它的成長。DeFi當前最大的阻力不是資產、不是流動性,而是其費用和可擴展性。

玩DeFi的用戶都有一個深刻體驗,Gas費用實在太高了。如果玩流動性挖礦,一次花幾十美元的gas費稀松平常。如果是重度用戶,玩DeFi花幾百上千美元的費用也是平常事。這種極高的費用對于DeFi走向大規模用戶,顯然是很大障礙,大多數普通用戶可能本身參與挖礦的資金就不是很多,如果手續費那么貴,再考慮到挖礦本身的風險,從理性角度,對多數普通用戶來說,是沒有足夠的動力去挖礦的。

聲音 | 歐洲進出口銀行合規與運營總監:Ripple正試圖擴大使用范圍 而不僅限于使用XRP:據AMBCrypto消息,國際金融機構歐洲進出口銀行(Euro Exim bank)合規與運營總監Graham Bright在接受Bloxliv.tv采訪時表示,盡管他在SWITF工作了20年,但Ripple仍將作為SWITF的補充網絡。“我不相信Ripple會取代SWITF。Ripple是互補網絡之一,它將允許那些需要實時的機構使用。我們還看到SWIFT正在改變其網絡能力,因此實時也是可能的。但當我們需要使用外匯時,我們也可能看到Ripple XRP作為一種貨幣在SWIFT網絡上移動。” 他還表示,Ripple正試圖擴大使用范圍,而不是僅限于使用XRP。他表示,歐洲進出口銀行目前正在研究如何將債券/衍生品/外匯指令嵌入Ripple信息。據此前消息,2019年1月,歐洲進出口銀行與Ripple合作,宣布將使用其xRapid和xCurrent等服務。[2019/6/21]

目前以太坊的gas費用成為DeFi走向大規模用戶的最大障礙之一。第二個大的障礙是可擴展性,如果遇到擁堵的時候,DeFi處理交易的速度會讓人很捉急。在特殊時期(如312的黑天鵝事件),如果無法快速完成交易,還會造成損失。有些抵押頭寸需要通過鏈上交易完成贖回,如在市場快速下跌期間,無法及時達成交易可能會導致頭寸被清算等。這也是為什么最近FTX推出的新DEX是基于Solana(SOL),主要是考慮其可擴展性好和低費用的優勢。

除了費用和可擴展性,還有用戶體驗,目前不少DeFi項目都是英文的,且需要使用web3錢包,對于初步接觸者來說有比較高的門檻。如果是流動性挖礦,涉及到各種流動性池的時間、收益率,涉及到添加流動性的操作,代幣的兌換等等,也有不小的門檻。這些都是DeFi目前需要改善的,否則無法走向大規模用戶,只會在加密核心圈里自嗨。

聲音 | 本體創始人李俊:公鏈發展不僅僅是技術問題 還有業務場景、商業機制的設計等問題:近日,本體(Ontology)創始人李俊接受采訪時表示,公鏈目前都在做應用,但是實際落地的突破還不明顯。公鏈發展到后面不僅僅是技術問題,還有業務場景、商業機制的設計以及在不同行業的拓展。這些難度都很大,挑戰的東西很多,需要在不同的行業設計新的行業規則、新的商業流程,才能把區塊鏈技術應用進去。[2019/1/2]

最后,DeFi有潛在風險。3.12的黑天鵝事件估計讓不少人記憶猶新,但這肯定不是最后一次。DeFi項目存在智能合約風險、市場價格暴跌引發的連鎖風險等等,DeFi的可組合性和無須許可性帶來了極高的收益,同時也伴隨極高的風險。具體可以參考藍狐筆記之前的文章《流動性挖礦:可組合的收益與風險》。

不管未來如何曲折,DeFi都會一步步前行。

1.DeFi的發展,未來哪個方向更值得期待?

藍狐筆記:DeFi的發展,從市場的契合度角度,目前發展最快的是去中心化交易所(DEX)、借貸以及衍生品,這三個方向都值得期待,都是不容忽略的賽道。如果在三個賽道中還要再選,首推DEX。

DEX項目有很多,目前的三駕馬車Uniswap、Curve和Balancer,他們的最近7天的交易量都超過1億美元,呈現出強力發展之勢。

DEX之所以值得期待,因為其允許無須許可地提供流動性和參與,Uniswap是最好的例子。通過Uniswap很多代幣都可以實現上市,并實現了價格發現,有的項目還形成了足夠的流動性。ampl就是最好的例子,它目前的流動性超過4000萬美元,即便一次幾百個ETH的交易,滑點都低于1%,有很好的深度。

昨天uniswap的日交易量超過1億美元,其中一半以上是ampl貢獻的。ampl不會是最后一個在uniswap上高光的項目,未來還會有更多其他項目出來,這意味著uniswap還有很大的空間。

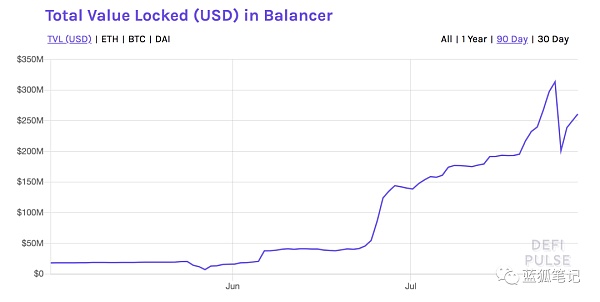

Balancer也是很好的例子,Balancer(BAL)在6月初其流動性不到3000萬美元,而它啟動流動性挖礦后,到現在一個半月,其流動性已經達到2.6億美元,高居DEX第一。

Balancer鎖定資產量變化,SOURCE:DEFIPULSE

Balancer鎖定資產量變化,SOURCE:DEFIPULSE

越來越多的項目將Balancer看作為引導項目流動性的首選。其中包括mStable(MTA)、YFI,最近UMA也在Balancer構建了流動性挖礦池。

其中YFI的價格發現和流動性最初基本上是在Balancer上實現的,它曾經有超過1億美元的流動性,其價格從最初的3美元曾飆漲至4,500美元,最高漲幅曾達到1,500倍,至今仍超過3,000美元,這是今年以來最瘋狂的幣價漲幅。

uniswap逐漸成為去中心化交易的重鎮,balancer逐漸成為流動性挖礦的重鎮,DEX的未來不可忽視。

除了DEX,后續的衍生品空間也非常大,這里有逐步發酵的過程。

2.DeFi概念能走多遠?是不是最火的趨勢?

藍狐筆記:DeFi短期有泡沫,但整個加密領域到處都是泡沫。DeFi才剛剛開始,不僅是概念,而是加密領域少數找到產品和市場契合的領域。藍狐筆記從去年開始就在強調DeFi是加密領域的最大的趨勢之一。可以參考藍狐去年的文章《為什么DeFi是加密史上第二個突破?》

是不是最火的趨勢?DeFi的構建不是一天兩天的事情,到一定程度會有瓶頸,加密領域的趨勢有周期性的變化。今天是DeFi,明天可能就是公鏈或存儲、或Layer2、或NFT或DAO.......

即便如此,藍狐筆記一直堅定認為,DeFi是一個長期的趨勢。任何時候不能忽視。

3.AMPL是否能進入市值前五?

藍狐筆記:這是一個微妙的問題。在談AMPL能否進入市值前五之前。更需要關注的是,AMPL能否抵擋住其低于目標價格時可能產生的負向螺旋問題。這是AMPL能否長期存續的關鍵所在。

從潛力上看,如果AMPL的正向循環沒被打破,只要它高于1.009美元,人們就會繼續享受其史無前例的饕餮大餐,繼續獲得不可思議的高收益。這種收益的正向循環,主要取決于新來者的實際資產支撐和人們的持續持有。如果這種支撐可以持續,它進入市值前五是完全可能的。

不過這里也存在大的風險。如果缺乏市場風向發生改變,拋售加大,向下突破1.009美元,也有可能形成跟目前正向循環正好相反的負向循環。AMPL能漲多高,也能跌多低。

AMPL需要形成類似于比特幣和Dogecoin這樣的社區文化,才能從根本上抵抗未來的負向循環。一旦它抵抗住了負向循環,它未來存活的概率就更大了。它存在的時間越長,未來存活的可能性就越大。

不管以什么形式,AMPL都會在加密史上留下印記。

4.DEFI如何保證安全性?盜幣也是發生過的?

藍狐筆記:DeFi本來是說去中心化的金融。不過目前的DeFi,大多數項目都有管理員密鑰,這存在一定的中心化風險,盡管這種風險很低。盜幣主要是智能合約的風險。這也是DeFi最大的風險。目前主要是通過加強合約代碼審計,還有各種bug賞金計劃等方式抵御風險。

DeFi早期是極高風險的游戲,不宜投入大量資產,控制好風險。

5.DeFi為什么會成為熱點?

藍狐筆記:DeFi成為熱點是因為它經過兩年多的摸索,找到了產品和市場的契合度,有看得見摸得著的業務發展,不管從鎖定資產量和交易量等方面都有確實進展。在它成為熱點之前,已經蟄伏努力了很長時間,羅馬不是一天建成的。

6.DeFi現在是尾聲了嗎?

藍狐筆記:相反,DeFi不僅不是尾聲,還只是開始。這期間市場會有反復,會遇到瓶頸,可能還會出現312類似的黑天鵝事件,但作為一個領域,它會繼續向上,它潛力開發還不到1%。

7.聊聊牛市核心動力來自目前市面上那一部分項目,受制什么條件以及激活條件?

藍狐筆記:牛市本身是一個趨勢性的東西。它會通過幾個項目呈現出來。首先,牛市最大的兩個引擎是btc和eth。比特幣的減半效應需要至少半年到一年才能消化,并呈現出其威力。以太坊的ETH2.0的POS能爆發出比如今DeFi更大的能量。這些預計在年底會逐漸清晰地呈現出來。

其次,DeFi經過兩年的蟄伏,從6月份開始突然引爆,這個引爆是水到渠成。并不單是流動性挖礦的帶來的。流動性挖礦只是引爆點。

而從市場上,COMP、Aave、Kyber、BNT、LINK、TRB、BAND、BAL、RUNE等等逐漸爆發,將整個市場點燃,而最大的爆發來自于AMPL和YFI。YFI從最初在Balancer上做市時的只有3美元,飆升到最高4500美元,漲幅曾高達1500倍,這樣的高收益神話足以引起更大資本的關注,吸引更多用戶的眼球。而AMPL這樣項目,其機制的設計導致它對資產有留存和虹吸效應,導致其市值不斷上漲,直到無法持續,轉而向下。

從以上的角度看,加密市場牛市有兩大支柱引擎,一個是btc,它具備加密王牌軍的實力,能吸引傳統媒體、大眾以及機構資本的目光;一個是eth,它具備加密生態體系的推動力,它通過ETH2.0的PoS機制改變其經濟機制,是未來加密市場最大的拉力之一。

剩下的是DeFi的落地和開花,雖然就單個項目來說,不如btc和eth重磅,但它們此起彼伏,熱鬧非凡,通過高收益醞釀出了很好的牛市情緒。

最后,今年一些大項目推向市場可能會進一步推動了FOMO的情緒,如波卡、Filecoin等的陸續推出。

8.下一個熱點怎么看?

藍狐筆記:在ETH2.0落地之前,公鏈和layer2都有機會,可能會有階段性的熱點。此外,存儲需要由龍頭帶動,需要web3.0的爆發。DeFi保險、DAO以及NFT平臺也是值得重視的領域,這些是逐步發展的領域。

Tags:EFIDEFDEFIAMPLLibre DeFiBasketDAO DeFi IndexJustDefiAMPLG

本文由Future小哥哥(庚澈)供稿,授權金色財經首發。個人認為,2020年的區塊鏈熱點主要集中在以下幾個點:1.BTC的減半走勢與多方提案的比特幣ETF是否能被SEC審核通過 &nb.

1900/1/1 0:00:00Filecoin的存儲單元稱為扇區(Sector)。對傳統硬盤結構理解的小伙伴,對這個術語應該比較親切,傳統硬盤的最小存儲單元就叫Sector.

1900/1/1 0:00:00財政部( treasury,也被稱為國庫)是通過交易費用、slash 懲罰、低效的 Staking(即波卡和 Kusama 網絡實際上按照 10% 的年通脹在增發.

1900/1/1 0:00:008月10日消息,今日,備受市場關注的DeFi項目方Curve宣布其治理代幣的初始預挖礦(pre-launch)活動已經結束,據悉,此次活動共吸引超過9000個地址參與.

1900/1/1 0:00:00作為進行數字資產交易的基礎性入口,OTC一直是很多普通用戶關注的領域,如何安全獲得數字資產,減少因被黑產、黑金感染而造成“凍卡”更是很多人十分關注的重點.

1900/1/1 0:00:00本文主要討論使用區塊鏈智能合約和數據倉庫安全共享去中心化數據。Alice和Bob想雙方相互共享數據,但不是以傳統集中的模式進行.

1900/1/1 0:00:00