BTC/HKD+0.81%

BTC/HKD+0.81% ETH/HKD+0.17%

ETH/HKD+0.17% LTC/HKD+1.61%

LTC/HKD+1.61% ADA/HKD+2.26%

ADA/HKD+2.26% SOL/HKD+1.38%

SOL/HKD+1.38% XRP/HKD+4.4%

XRP/HKD+4.4%近期硅谷銀行暴雷引起傳統銀行危機四起,一周多之前市場對USDC無法完全兌付的擔憂引起了USDC、BUSD、DAI、FRAX等一系列穩定幣的脫錨。盡管目前這些穩定幣已基本重新錨定1美元,但這次危機讓加密市場對這些穩定幣的風險有了新的認識,并再次提出了去中心化穩定幣的需求。

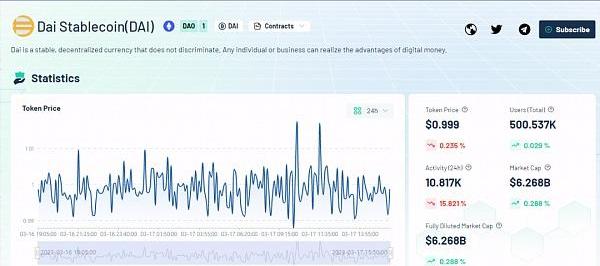

而作為目前流通量最大的去中心化穩定幣DAI及其項目方MakerDAO能否抓住機會讓DAI被更多用戶接受呢?今天,我們就來聊一聊MakerDAO的困境與機遇。

MakerDAO簡介

MakerDAO是一個運行在以太坊上集超額抵押穩定幣、借貸、存儲、用戶共同治理為一體的老牌DeFi項目。在MakerDAO系統中,主要使用兩種代幣:DAI和MKR。DAI是MakerDAO推出的去中心化穩定幣,MKR是MakerDAO的治理代幣。當用戶需要借貸資金時,他們可以通過將加密資產抵押在MakerDAO平臺上,借出穩定幣DAI。而MKR持有者可以參與MakerDAO平臺的治理、更改利率、提出提案并參與投票決定MakerDAO系統的未來。2023年2月,MakerDAO的團隊宣布成立了PhoenixLabs開發SparkProtocol等新的DeFi項目以擴大MakerDAO的生態。

MakerDAO會有生存危機嗎?

1.協議處于虧損狀態

知情人士:美多家銀行正在考慮收購硅谷銀行:3月24日消息,據當地時間23日,知情人士稱,美國客戶合眾銀行正在考慮收購美國硅谷銀行全部或部分資產。據報道,這家銀行一直在尋求共同投資者,來合作完成這項交易。知情人士表示,客戶合眾銀行還未作出最終決定。此外,報道稱美國公民金融集團公司有意收購硅谷銀行的私人銀行業務。(彭博社)[2023/3/24 13:24:02]

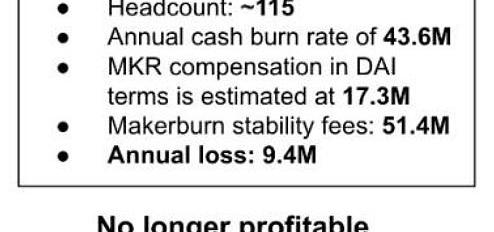

MakerDAO的創始人RuneChristensen指出在熊市中,MakerDAO的借貸收入和清算收入大幅下降,而整個協議需要大約115人的團隊來維護,團隊支出加上MKR的補償使得整個協議處在虧損狀態且沒有增長點。此外,MKR的賦能有限。MKR從21年5月后價格一路陰跌,MKR持有者無法清楚地了解MakerDAO創造的收入具體是如何被耗盡的。

信息來源:https://forum.makerdao.com/t/the-endgame-plan-parts-1-2/15456

2.治理困難

MakerDAO目前的治理流程所需時間長,流程復雜。在黑天鵝事件中無法快速反應,也降低了新產品、新功能的開發速度。2020年3月12號,整個市場大跌,MakerDAO中大量的抵押物跌破清算門檻,因未能及時清算而造成400萬美元的壞賬,之后社區提案增發MKR來填補壞賬和引入清算熔斷機制。2023年3月10號有超過7億的USDC通過PSM兌換成DAI出逃導致DAI的脫錨。隨后社區緊急提案增加USDC兌換DAI的費率但為時已晚。3月13號,社區提議增加PSM緊急開關以便在危機時刻無需通過治理就可暫停穩定幣的兌換。

上周五硅谷銀行倒閉使3.97億美元資金流入ARKK,創2021年4月以來新高:3月15日消息,據華爾街見聞,上周五硅谷銀行的倒閉,致使3.97億美元資金流入Cathie Wood的ARK創新ETF(ARKK),創多年來新高,這是該基金自2021年4月以來最大規模的資金流入。

據ARK官網,ARKK持有6.21%的Coinbase股票,約4.57億美元。[2023/3/15 13:05:22]

3.外部競爭

FraxFinance同為去中心化穩定幣賽道的競爭者,通過抓住LiquidStakingDerivatives(LSD)的機會推出frxETH與sfrxETH,目前鑄造的frxETH已超過11萬枚。而Curve、Aave、Liquity等頭部DeFi項目均下場準備發行自己的穩定幣,這些去中心化穩定幣的出現會持續搶奪DAI的市場份額。MakerDAO在去中心化穩定幣賽道里將面臨更激烈的競爭。

圖片來源:Vulcanpost

4.監管風險

在TornadoCash被制裁后,USDC的發行商Circle積極配合美國執法機構的制裁,凍結標記地址的USDC。部分黑客會將所盜資產轉換為DAI以逃脫USDC和USDT發行商的凍結,加上MakerDAO國庫中大部分為USDC,在未來美國監管機構有可能會對MakerDAO施加更多監管的壓力。

Chipper Cash澄清:在硅谷銀行資金僅約100萬美元,從未尋求被收購:3月15日消息,針對市場出現支付公司Chipper Cash將考慮出售的傳言,該公司首席執行官Ham Serunjogi在其官方網站發布澄清聲明,其中指出雖然硅谷銀行和Silvergate Bank倒閉引發了混亂,但對Chipper Cash的影響“微不足道”,雖然硅谷銀行是該公司的投資方,但他們在硅谷銀行賬戶中持有的資金非常有限,僅約100萬美元,而且Chipper Cash沒有接觸過Silvergate Bank,也“從未尋求被收購”。[2023/3/15 13:05:09]

DAI的錨定機制解讀

MakerDAO目前最核心的競爭力是DAI。它是鏈上使用最多的去中心化穩定幣。MakerDAO采用了四種機制幫助DAI更加穩定地錨定1美元。

1.超額抵押加密資產

首先MakerDAO認可的抵押資產的風險都相對較小。可抵押的資產為BTC、ETH、LINK、YFI、MATIC、穩定幣等經受過市場考驗的加密貨幣。此外,根據資產的波動水平和風險,MakerDAO會設置102%-5000%的抵押率,以保證在抵押資產下跌后能及時地清算資產,確保DAI是足額抵押的。它與UST這類算法穩定幣不同。DAI的價值是由多種風險較小的加密資產支撐,而UST是由LUNA轉換和Anchor生息產生的,其背后的支撐是市場對UST的信心。

美團創始人王興曾在2011年展示過美團在硅谷銀行上的賬戶余額有6192萬美元:金色財經報道,據Tech星球發文表示,美團創始人王興曾在2011年展示過美團在硅谷銀行上的賬戶余額,有6192萬美元。[2023/3/11 12:57:00]

2.DAI存款利率

持有DAI的用戶可以將DAI鎖入MakerDAO的DSR合約中以獲得儲蓄收益。MKR持有者可以投票決定調整DAI存款利率。如果DAI價格超過1美元,MKR持有者可以選擇降低存款利率來降低DAI的需求量,使得DAI降至1美元;反之,MKR持有者可以選擇提高存款利率來增加DAI的需求量,使得DAI升至1美元。

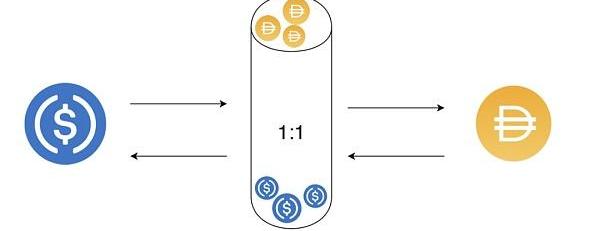

3.PegStabilityModule(PSM)

用戶可以使用PSM模塊將USDC和DAI1:1兌換,每日總限額為9.5億。這種無滑點的穩定幣兌換降低了用戶的交易成本,激勵用戶兌換并持有DAI。這在一般情況下擴大了DAI的采用,同時當DAI面臨脫錨時可市場可用USDC套利幫助DAI重新錨定1美元。

4.Curve的穩定幣3pool

Curve的穩定幣3pool由三種穩定幣DAI、USDC及USDT所組成。通過穩定幣3pool,DAI與USDC、USDT綁定。一般情況下,3pool中有穩定幣偏離1美元時,普通用戶以及套利者可以通過存入3pool中占比最小的穩定幣或是取出3pool中占比最大的穩定幣來套利,幫助3pool回到平衡狀態。

硅谷銀行的儲蓄資金外流速度超過了其出售資產募集資金的進程:金色財經報道,據CNBC:硅谷銀行(SIVB.O)的儲蓄資金外流速度超過了其出售資產募集資金的進程。[2023/3/11 12:55:18]

DAI的爭議

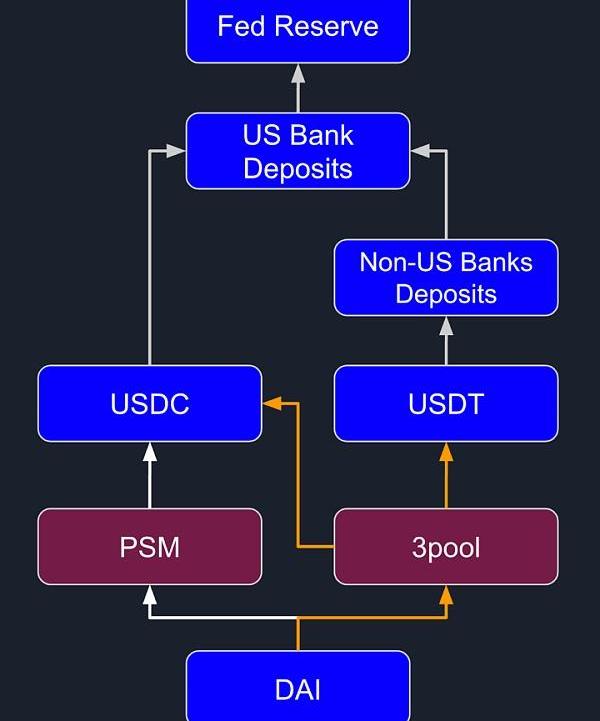

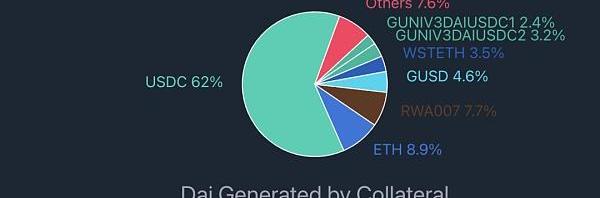

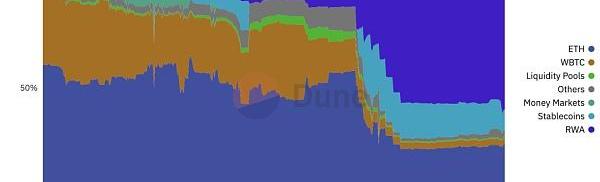

通過DAI的錨定機制我們可以發現,除去抵押加密資產而鑄造出的DAI外,DAI還可以通過PSM用USDC直接兌換,以及在Curve的3pool用USDC和USDT兌換。下圖很好地展示了DAI背后的大部分抵押物的本質:美聯儲的資產儲備。

目前,62%的DAI是通過PSM用USDC兌換得來,通過非穩定幣的加密資產抵押鑄造出的DAI不到20%。這使得DAI的中心化程度越來越高,并且DAI很可能會承受USDC和USDT的風險。

數據來源:DaiStats

3月10號,發行USDC的Circle公司在硅谷銀行有33億美元的風險敞口,硅谷銀行的破產可能導致USDC無法完全贖回。市場的恐慌情緒持續上升,USDC出現脫錨,最低脫錨至0.88美元。大量USDC出逃,其中有超過7億的USDC通過PSM換成DAI出逃,加上DAI大部分的抵押物也是USDC,市場對DAI也產生恐慌,導致了DAI的脫錨。目前USDC、DAI已重新錨定1美元,但對于DAI越來越像USDC的擔憂并未消失。如何減少USDC、USDT相關風險對DAI的沖擊是MakerDAO需要思考的問題。

此外,作為抵押在MakerDAO金庫的USDC被MakerDAO用來購買美國國債。目前MakerDAO已購買了5億6個月期限的美國國債,并在3月8號提出額外分配7.5億美元資金購買美國國債以增加國庫的收入。一方面這讓DAI的大部分抵押物變成了美國國債,受制于中心化的政府機構,很可能面臨監管審查。另一方面,這在一定程度上消除了USDC的風險并增加了MakerDAO協議的收入。

MakerDAO未來的布局

1.擴大債券和貸款的投資。

盡管MakerDAO購買美國國債引起了不少爭議,但在2022年11月后國債的收益成為了MakerDAO的主要來源,并且MakerDAO的社區大部分也支持這一做法。購買債券的收益可以幫助MakerDAO在熊市里繼續運轉和開發新產品。

數據來源:MakerDAO-Assetspertype

2.推出MetaDAO架構簡化治理并為MKR賦能。

每一個MetaDAO都是MakerDAO的一個子DAO,可以擁有自己的代幣和金庫,專注于自己DAO內部的分工、治理和開展活動,而無需被其它MetaDAO分散注意力。每個Meta都可以發行自己的代幣并與MKR組成流動性池子,MakerDAO會發放額外的MKR作為流動性激勵。即將推出的SparkProtocol就是第一個MetaDAO,主要業務為借貸,與Aave直接競爭。在SparkProtocol中有可能會允許抵押MKR借出DAI,這將會極大地提高MKR的需求。Spark將支持stETH等LSD抵押借出DAI來吸引更多以太坊資產,減少DAI抵押物中USDC的占比。

信息來源:https://forum.makerdao.com/t/the-endgame-plan-parts-1-2/15456

總結

MakerDAO目前面臨虧損和激烈競爭,DAI背后的中心化問題和監管風險也不可忽視。SparkProtocol是MakerDAO在DeFi賽道殺出重圍的一個機會。它的成功推出將提高DAI的需求和使用量,并增加了MKR的應用場景:抵押借貸、流動性挖礦。后續其它MetaDAO的推出將繼續為MKR賦能,繼續提高DAI的需求和MKR的估值。

此前,Beosin曾與日本區塊鏈企業HashPort建立戰略合作伙伴關系,在鏈平臺和智能合約的安全審計、合規評估等方面開展合作,審計項目包括DAI等穩定幣,目前,DAI也被BeosinEagleEye安全風險監控、預警與阻斷平臺實時監測中。

Tags:DAIDAOMAKEMakerDAODaikokuten SamaDAOXRainmaker Gamesmakerdao是什么意思

以太坊上海升級后,加密行業會發生什么新變化?今年三月,以太坊開發人員將開啟以太坊測試網Goerli上海升級計劃,在達成普遍共識后3-4周完成以太坊上海升級.

1900/1/1 0:00:00頭條 ▌V神:BITE和大多數Meme幣都是“垃圾幣”金色財經報道,以太坊聯合創始人VitalikButerin在Reddit論壇上發言表示,BITE和大多數Meme幣都是“垃圾幣”.

1900/1/1 0:00:00原文:《GMX的挑戰者們》出品:DODOResearch 編輯:Lisa 作者:Flamie 自22年GMX代幣上線幣安后,GMX的各項數據接連創下新高.

1900/1/1 0:00:00本文來自?Cointelegraph,原文作者:AndrewFenton,由Odaily星球日報譯者Katie辜編譯。多年來,比特幣支持者一直在重復“做自己的銀行”這句話.

1900/1/1 0:00:00作者:ChrisPowers熊市發展到現在,穩定幣市場已經暗流涌動。穩定幣是最成功的加密資產類別之一,或者至少可以說是最容易獲得大規模市場采用的產品之一.

1900/1/1 0:00:00作者:Chloe 全球規模最大的crypto會議ETHDenver昨天剛結束,今年參加人數超過30000多人,是有史以來人數最多的一次,完全不受行業各種暴雷事件的影響.

1900/1/1 0:00:00