BTC/HKD+0.05%

BTC/HKD+0.05% ETH/HKD+0.04%

ETH/HKD+0.04% LTC/HKD-0.6%

LTC/HKD-0.6% ADA/HKD-1.01%

ADA/HKD-1.01% SOL/HKD-0.49%

SOL/HKD-0.49% XRP/HKD-0.53%

XRP/HKD-0.53%文:《巴倫周刊》中文版撰稿人郭力群

許多投資者本以為銀行板塊在很大程度上沒有受到經濟衰退擔憂和利率上升的影響。

因存款減少而虧本出售資產的硅谷銀行(SiliconValleyBank)母公司SVBFinancial(SIVB,下文簡稱為SVB)周四股價暴跌,引發整個銀行板塊“巨震”。

SVB周三晚間稱,出售投資組合中的證券后虧損18億美元,同時宣布計劃通過發行普通股和優先股籌集資金。周四,SVB股價暴跌60%,創下歷史最大跌幅。有報道稱,多家基金建議客戶從硅谷銀行撤資,SVB在盤后交易中又跌了22%。?

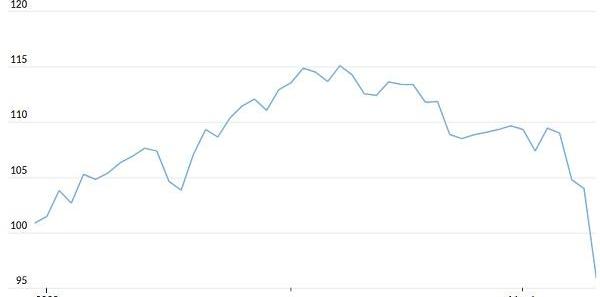

SVB蒙受巨額虧損的消息拖累整個銀行板塊大幅下挫,許多投資者本以為銀行板塊在很大程度上沒有受到經濟衰退擔憂和利率上升的影響。SPDRS&PBankETF(KBE)收盤下跌7.3%,KBWBankIndex(BKX)下跌8%,創下2020年以來最大單日跌幅。?

高盛、畢馬威、摩根士丹利因發表誤導性聲明導致SVB破產被起訴:金色財經報道,硅谷銀行(SVB)倒閉引發的全球銀行業危機使行業巨頭陷入了法律困境。據報道,畢馬威會計師事務所(KPMG LLP)作為SVB的審計師,其承銷商包括高盛集團(Goldman Sachs Group Inc)、摩根士丹利(Morgan Stanley&Co.)和美國銀行(Bank of America Corp),均因發表誤導性聲明導致SVB破產而被起訴。

根據舊金山聯邦法院提交的一份訴狀,硅谷銀行的銀行審計師和承銷商被列為訴訟對象。起訴書提到SVB首席執行官Greg Becker和其他銀行高管被列為被告。訴訟提到被告歪曲了SVB的資產負債表實力、流動性和在市場上建立的地位。而高管、審計師和承銷商據稱隱瞞了該銀行面臨的風險規模。

據彭博社報道,畢馬威、高盛、美國銀行、摩根士丹利和其他被告到目前為止還沒有對此事發表評論。然而,根據訴訟指控,承銷商對該銀行的股票發行發布了誤導性的注冊評論,導致其崩潰。訴訟文件提到,這些說法并不屬實。[2023/4/8 13:52:07]

大型銀行也未能幸免。摩根大通(JPM)、美國銀行(BAC)和富國銀行(WFC)出現5%到6%的下跌,花旗集團(C)下跌4%。NatAllianceSecurities分析師安德魯·布倫納(AndrewBrenner)說:“目前銀行面臨擠兌,一些大型銀行受到了沉重打擊。”?

美眾議院小組計劃于3月29日就SVB、Signature倒閉舉行首次聽證會:金色財經報道,美國眾議院金融服務委員會主席、北卡羅來納州共和黨人Patrick McHenry和來自加利福尼亞州的民主黨領袖Maxine Waters周五在一份聯合聲明中表示,眾議院小組計劃于3月29日就硅谷銀行(Silicon Valley Bank:SVB)、Signature Bank的倒閉舉行首次聽證會,致力于“查明失敗的根源”,出席證人將包括聯邦存款保險公司(FDIC)主席Martin Gruenberg和美聯儲負責監管的副主席Michael Barr。聲明表示:“這次聽證會將讓我們開始了解這些銀行失敗的原因和方式”。[2023/3/18 13:11:45]

Circle聯合創始人:滯留在SVB的33億美元將完全收回:金色財經報道,Circle 聯合創始人兼 CEO Jeremy Allaire 近日接受彭博社采訪。Jeremy Allaire談到了最近銀行業的動蕩及其對 USD Coin 的影響。Jeremy Allaire指出傳統銀行系統需要保護免受加密資產影響的觀點不再有效。Jeremy Allaire認為,最近的事態發展已經證明形勢已經逆轉,其加密實體需要受到保護,免受傳統銀行倒閉的影響。?

此外,Jeremy Allaire證實,該公司已經獲得了滯留在硅谷銀行的的資金,滯留在 SVB 的 33 億美元將完全收回。[2023/3/15 13:06:23]

大行受影響較小,但“SIVB時刻”將打壓市場人氣

在低利率和寬松貨幣政策時代,SVB的股價曾經歷了一輪大漲,該公司向科技、生命科學和醫療保健領域的風險資本家支持的初創公司提供貸款。

美媒:摩根大通和PNC是SVB金融集團的潛在收購者之一:金色財經報道,消息人士透露,摩根大通和PNC是正在商談收購SVB金融集團的潛在收購者之一,該交易將排除目前由美國政府接管的部分。消息人士稱,阿波羅管理公司和摩根士丹利也在就收購進行討論,阿波羅對交易融資或收購部分業務感興趣。值得注意的是。該公司2022年的10K報告顯示,這三個實體,即SVB Private、SVB Capital和SVB Securities,比現在由美國聯邦存款保險公司控制的SVB Bank實體小得多。(AXIOS)[2023/3/13 13:00:21]

由于利率上升導致存款成本上升,SVB的股價已從2021年底的創紀錄高點下跌逾80%。SVB在周三發布的新聞稿中稱,最新舉措的部分原因是市場預期利率將繼續上升,另一個原因是存款水平下降。?

存款的下降迫使SVB采取了激進舉措,該公司周三收盤稱,已出售了全部210億美元可供出售金融資產(AFS),AFS主要由美國國債和抵押貸款支持證券組成,價格隨著利率的上升而下跌,SVB因此將在2023年第一季度錄得18億美元的稅后虧損。?

SVB計劃將出售資產所得投資于短期債券,以利用不斷上升的利率。該公司還表示,將融資22.5億美元,其中5億美元來自私募股權公司GeneralAtlantic,并向投資者發行12.5億美元可轉換優先股和普通股。?

自美聯儲去年開始加息以來,銀行出售自己的AFS一直是潛伏在市場中的風險。由于通脹上升,銀行的客戶存款減少,在資金枯竭之際,銀行不得不轉向證券投資組合籌集資金,但隨著債券價格下跌,銀行正虧本出售這些證券。?

投資者擔心其他銀行也將面臨同樣的麻煩,這也是周四銀行板塊遭到拋售的原因。銀行通過吸收存款放貸或買入證券,如果它們的存款像SVB那樣下降,可能也會不得不虧本出售資產。?

一些觀察人士認為,這種擔憂被過分渲染了。富國銀行證券(WellsFargoSecurities)分析師邁克·梅奧(MikeMayo)指出,問題不在于存款,而在于存款的多樣性。SVB的客戶主要是風險投資公司,而風險投資最近一直面臨壓力,迫使公司在燒錢的過程中提取存款,對于資金融資更加多樣化的大型銀行來說,情況可能不是這樣。

他說:“銀行規模越大,融資來源也更多樣化,對大型銀行來說,這是壓力測試的一部分,過去這些大型銀行曾導致全球金融危機,如今它們在銀行和金融系統中已經變得更有彈性。”?

梅奧指出:“SIVB時刻’并不能完全反映整個銀行業的情況,但會影響投資者情緒。”?

SeaportGlobal分析師吉姆·米切爾(JimMitchell)持類似看法,但他擔心的是,投資者的擔憂情緒可能會在一段時間內一直籠罩銀行板塊。米切爾在研報中寫道:“雖然我們認為今天的消息不會改變我們跟蹤研究的大型銀行的前景,但在銀行一個月后公布業績前的靜默期到來之際,這種不安情緒肯定會繼續打壓市場人氣。”?

SVB暴雷后,區域性銀行最有可能面臨壓力

一般來說,利率上升后許多銀行的利潤會增加,因為它們凈息差(NIM)會擴大。但也有例外情況。

在SVBFinancial決定出售資產之前,其凈息差的變化表明,該公司在利率上升和風險投資領域貸款增長放緩的雙重因素面前沒有做好準備。

一家銀行的凈息差是其貸款和投資平均收益率與存貸款平均成本之間的差額。去年第四季度,SVB的凈息差大幅收窄,較上年同期僅略有擴大。?

所以現在的問題是,其他哪些銀行可能因為凈息差收窄、或者僅略有擴大而面臨壓力??

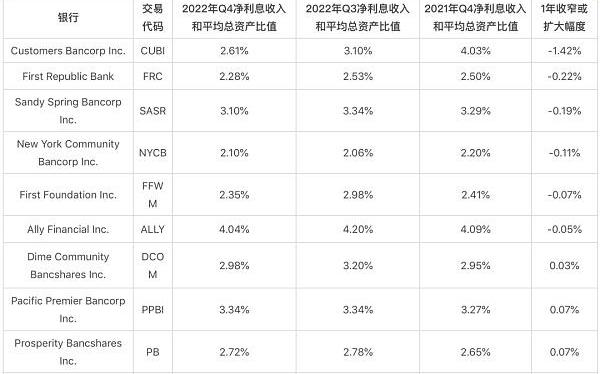

MarketWatch考察了總資產至少100億美元的美國銀行,剔除高盛和摩根士丹利等投行后,考察對象為108家銀行。

FactSet沒有提供過去五個季度所有銀行統一的凈息差數據,只有56家銀行的數據,因此MarketWatch把篩選條件改為去看凈利息收入除以平均總資產得出的數據。?

根據這個篩選條件,108家銀行中有102家銀行去年第四季度凈息差擴大。?

剩下的10家銀行在過去一年凈息差收窄、或擴大幅度最小:

來源:FactSet?

SVB排在第11位,去年第四季度凈利息收入和平均總資產比值為1.93%,高于去年同期的1.83%。在SVB暴雷后,上表中排名前10的美國區域性銀行最有可能面臨壓力。?

Tags:ALLANKBANKBANmathwallet錢包官網blank幣官方lbank交易所怎么樣lbank交易所官網介紹

文/ByleoSchwartz,FortuneCrypto;譯/金色財經xiaozou?在周三的參議院農業委員會聽證會上,美國商品期貨交易委員會主席RostinBehnam聲稱.

1900/1/1 0:00:00編譯:Dali@Web3CN.ProTheSummoning終于來了,這是YugaLabs互動式NFT鑄造機制的下一次迭代.

1900/1/1 0:00:00本文首發于推特,作者為PANews聯合創始人畢彤彤上周去香港拜訪了八九家機構,了解下新政后的Web3發展機會.

1900/1/1 0:00:00至暗時刻 剛剛過去的一周可能是幣圈開年來最黑暗的一段時間,比特幣價格一度跌破2萬美元的重要關口,為1月份以來首次.

1900/1/1 0:00:00摘要: 近期,美國首個承載比特幣挖礦服務的核動力數據中心宣告正式建成。這一事件使得核能挖礦再次進入了人們的視野.

1900/1/1 0:00:00一道難題擺在鮑威爾和美聯儲面前:加息or不加息——加息將加速銀行業危機的蔓延,但若不加息或降息,又將放任仍然高漲的通脹.

1900/1/1 0:00:00