BTC/HKD+0.56%

BTC/HKD+0.56% ETH/HKD-0.09%

ETH/HKD-0.09% LTC/HKD+0.4%

LTC/HKD+0.4% ADA/HKD+0.59%

ADA/HKD+0.59% SOL/HKD+0.39%

SOL/HKD+0.39% XRP/HKD+1.99%

XRP/HKD+1.99%

區塊鏈的世界,2020年不出意外,可以被稱為DeFi之年。

DeFi當前兩大最為火爆的項目,一個是借貸,一個是DEX(去中心化交易平臺)。

借貸的業務很多CEX(中心化交易平臺)也有,不過一直都和DeFi處于井水不犯河水的狀態,畢竟,這不算是CEX的主營業務,最多也就是個附加值。

然而DEX不一樣,DEX是直接革CEX命的一個東西。

因為Dex再次迎來了高光時刻,龍頭Uniswap的日成交量突破1億美金,極有可能成為一個DEX VS CEX的轉折點。

來源:DeBank

圈內,除了三大交易平臺,Coinbase,和幾家老牌交易平臺之外,普通的二三線交易平臺,如果哪家能夠在完全不刷量的情況下,做到Uniswap這個用戶數和交易量的數據,恐怕睡覺都會笑醒吧。

美OCC代理署長:同時實現去中心化、安全性和規模化對于公共區塊鏈是不可能的:6月18日消息,美國貨幣監理署 (OCC) 代理署長Michael Hsu周五在美國銀行家協會的一次活動中表示,資產代幣化是金融未來的重大進步,但去中心化區塊鏈可能存在太多問題,無法應對這一趨勢。他認為,代幣化不需要權力下放和去信任,同時實現去中心化、安全性和規模化對于公共區塊鏈是不可能的。

Hsu稱,加密行業在很大程度上仍然是自我參照的,并且與現實世界脫節,盡管多年來一直處于主流聚光燈下,他們宣揚數十億美元的風險投資和數百萬小時的代碼承諾,但該行業不成熟且充滿風險。[2023/6/18 21:45:36]

可能一年前,甚至半年前,不會有人“膽敢”去憧憬,一個DEX,會做到日活過萬,成交量過億的壯舉,然而Uniswap做到了。

拋開1Inch這個聚合器,DEX另外兩家的數據,除了交易量5000萬與2000萬美金同樣表現不俗之外,另外的數據同樣驚人。

來源:DEFIPLUS

Web3基礎設施項目Rated推出基于去中心化預言機UMA的Rated Oracle:6月15日消息,Web3基礎設施項目Rated推出基于去中心化預言機UMA的Rated Oracle,并與流動性質押協議Stader Labs的以太坊流動性質押代幣ETHx集成,同時計劃為即將推出的協議上的MEV盜竊監控提供支持。[2023/6/15 21:38:21]

Balancer和Curve作為DEX,上面鎖定的資產價值分別是2.5和2.4億美金,要知道,天然具備“吸金”屬性的穩定幣與借代項目Maker和Compound,鎖定資產也不過10億與8億美金,兩個DEX鎖定這個數量級別的資產,其實是很“嚇人”的數據。

很多人在第一次開特斯拉的時候,覺得不太適應。沒有引擎轟鳴的聲浪,沒有換擋加速的頓挫,沒有豪華車中控臺上一堆的按鍵,沒有掀開引擎蓋一堆精密的機械,沒有城市里隨處可以加油的便捷……很多人總覺得開特斯拉,似乎少點了點什么。

然而你問特斯拉車主提車1年之后的感受,你可能聽到的最多的一個答案就是:回不去汽油車了……

每個人的理由可能不一樣,有人喜歡那種安靜的駕駛感受,有人喜歡那種毫無延遲的加速感,有人喜歡科技感爆棚的大屏幕中控……但總而言之,一旦你開習慣了電車,就很難回到汽油車,正如習慣了Iphone之后,很難回到諾基亞一樣。

Cyber Capital創始人:BNB Chain“驗證節點”由Binance控制的委員會選出,“去中心化”只是表象:10月8日消息,加密基金Cyber Capital創始人兼首席投資官Justin Bons在社交媒體表示,Binance足夠聰明,從不聲稱BNB Chain是去中心化的或直接承認它是中心化的,結果BNB Chain讓一些不太懂行的人看起來像“去中心化”,但其實該網絡的21個“驗證節點”是由一個11人委員會選出,而該委員會是由Binance控制的。這些“驗證節點”會按照委員會設計的預定順序輪流處理相關工作,而不是像真正的去中心化區塊鏈那樣根據權重隨機確定驗證。[2022/10/8 12:49:26]

而就筆者個人而言,包括群里很多和筆者在幣圈浸泡過幾年的老韭菜類似的感同身受,這幾個月用習慣了Uniswap和Balancer,好像就不再想用回CEX了。

的確,交易沒有CEX的秒到,通常來講交易費也沒有CEX千1或是千2那么便宜,沒有客服小姐姐可以回答你的問題,也沒有炫酷的交易頁面或是K線……

然而,你有一種資產盡在我手,天下我有的感覺。

只要你有私鑰和錢包,無論是Uniswap還是Balancer或是其他的DEX,無論你是要交易還是要參加首次代幣發行,都是一個連接錢包+點擊確定授權的事兒。

Bybit向去中心化自治組織BitDAO財庫捐款約1930萬美元:加密貨幣衍生品交易所Bybit宣布已向去中心化自治組織BitDAO的財庫提供了約1930萬美元的捐款(以 ETH、USDT 和 USDC 的方式),該筆資金相當于7月15日至7月24日期間期貨交易量的0.025%,Bybit承諾在可預見的未來定期捐款。

旨在推動開放式金融發展的去中心化自治組織BitDAO于6月完成2.3億美元融資,Bybit已承諾將其期貨合約交易量的0.025%收入貢獻到BitDAO的財庫中。[2021/7/26 1:15:48]

沒有沒完沒了的KYC,沒有插針,沒有交易回滾,沒有無數套的密碼,谷歌驗證,郵箱驗證,短信驗證……有的就只有看價格,點擊“swap”,確定,沒了!

這些資產,不是在交易平臺的錢包,是實實在在的在你自己掌控的私鑰錢包手里,如果你想要看自己的資產配置或是交易記錄,還可以通過類似Debank,Zerion這類軟件來實現,同樣的,只需要你連接你的錢包即可,真的是太方便了……還沒有體驗過Uniswap或是Balancer的讀者,強烈建議你去體驗一下

還記得17年的幣安么,無數山寨蜂擁而至,排著隊等著上交易平臺的項目能排出幾條街,除了本身項目得優質,還得交一大筆上幣費,才能擠得進去。每個新幣,上了幣安那就是幾倍的漲幅,俗稱:“幣安效應”。

聲音 | 前門羅幣首席維護者:離職有助于門羅幣的去中心化:12月中旬,門羅幣(Monero)首席維護者Riccardo Spagni( Fluffypony)已宣布辭職。在最近接受Monero Talk采訪時,Spagni談到了其辭職的原因。他倡導者表示,辭職并非突然決定,兩年前就曾討論過這個問題。這一舉動有助于門羅幣的去中心化,在變更或發布工程方面不再依賴于他。Spagni談到了門羅幣是否已經準備好進入“黃金時段”。他說,從用戶體驗的角度來看,還有很多工作要做,這不僅適用于門羅幣,也適用于整個加密貨幣領域。(AMBCrypto)[2020/1/13]

記得18年火爆的火幣Hydax,俗稱海帶絲么,上面的項目有好有壞,但甭管好壞,都是幾千萬HT投票才能上的去的。

時光到了2020年,你會發現,風向變了。

許多二三線交易平臺上線的幣種,都是在Uniswap或是其他Dex已經活躍數周甚至數月的項目,上了CEX之后,價格變化并不大,甚至有些還跌了。

甚至,就連幣安這種頭部交易平臺,最近上線的Rune,MKR,SNX等DeFi明星項目,也已經在DEX完成了充分的價值,或者說價格發現階段,上了幣安之后價格波瀾不驚,甚至開始緩步向下,由此可見,大所效應在這些項目上沒有體現出來。CEX保守的上幣策略以及高昂的上筆費用,使得許多新的優質項目,選擇在DEX去完成首發 - 價值發現的萌芽階段。那近期來說,單是明星項目,UMA,BZRX首發Uniswap,mStable首發Mesa,最近大火特火的YFI,YFII主戰場均在Balancer……

甚至就連已經上了CEX的幣,很多都會選擇再次去Uniswap做一個流動池,比如幣安的1EO幣種Cartesi,而像是WAN Chain上的FNX項目代幣,為了上Uniswap,甚至弄出兩套代幣,一套在WANchain,一套ERC20去Uniswap,估計短時間內,這種雙代幣模式可能會是其他主網項目選擇的方式。

而從項目方的角度,一個認真的小團隊,沒有明星機構加持的話,上三大交易平臺肯定沒錢,花錢上二三線交易平臺與簡單扔一些代幣加幾十個ETH去Uniswap或是Balancer首發,你是項目方你會怎么選?結果不言而喻……

最為可怕的一點是,目前成交量已然秒殺二三線交易平臺的DEX,卻依舊只是處于一個快速迭代和快速發展的初期階段,簡陋的不行。

Uniswap那幾百行的代碼,無比簡單的前端。

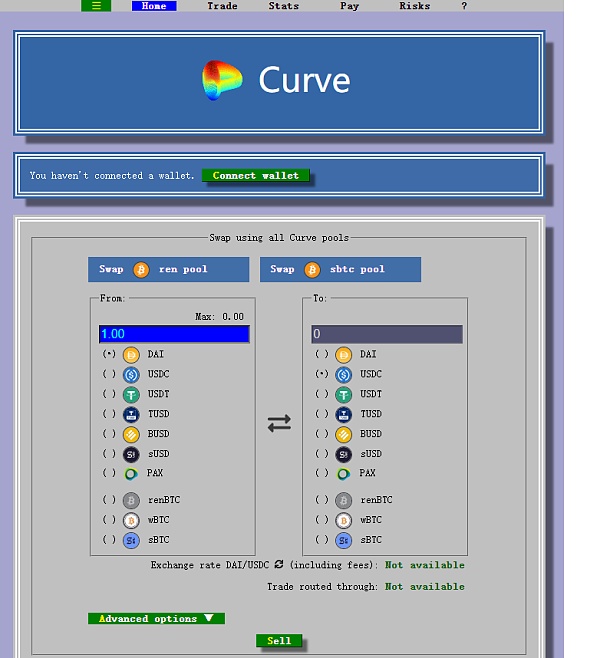

Cruve更是讓人感覺回到了win95的時代。

然而交易費用一次好幾美金,交易時間1-20分鐘不等,加個速2-10美金……這些都嚴重影響了用戶的交易體驗。

想象一下等ETh2.0出來,或者Layer2與AMM打通了之后的DEX,有著比擬CEX甚至更好的深度,接近的成交速度與相應時間,接近的費率,又有著上文所提到的一個錢包打通所有DEX的便捷以及資產盡在我手的掌控感……

到那時,CEX會不會基本淪為法幣出入金通道而已?

三大可能不會,但是二三線的一眾交易平臺,真的是讓人擔憂……

在ETH2.0出現之前,眾多項目已經開始了這方面的探索。比如FTT宣布要基于高速鏈Solana建立一個衍生品DEX,叫做Serum,還兼容ETH,這幾天各路媒體是鋪天蓋地的在宣傳,長達7年的代幣解鎖時間卻依舊被各路機構一搶而空,另一個基于DAG技術的高速鏈Fantom打造的DeFi平臺離上線也不太遠了,集DEX,借代等一體,同樣兼容ETH,而第一個跑出Zk-Rollup應用的路印,已經開始思構思基于ZK Rollup的L2互連互通了……

在真正的成熟版DEX出現之前,單單是這些升級版的DEX,便可以在已經節節敗退的CEX傷口上,再撒一把鹽!

Dex畢竟只是個起步階段,還有許許多多的問題。

1.騙局實在是太多 - 如果你做Uniswap的合約監控的話,你會發現每天在Uniswap上發行的新幣,差不多會有3位數……這其中絕大多數項目都是騙局,在這種地方找好項目無異于大浪淘沙。比如最近最火的YFI和YFII,緊接著Uniswap上就有了YFIII和YFIIII,據說YFIII的合約設計是只能買不能賣,有些上當受騙的玩家買了之后看著價格蹭蹭漲還挺高興,等到他們想賣的時候,就……

2.智能合約的安全性 - 除了私鑰的保管或是泄露,當前DeFi或是DEX還有個更大的安全隱患。你有100萬USDT,轉1萬去CEX,不光交易平臺跑路還是被黑,你的損失最大就是一萬,而且大交易平臺的話很有可能得到賠償。DeFi的話,你轉1萬去一個合約,出了問題,有可能整個100萬USDT全都沒了,哪怕私鑰完全沒有泄露,但合約的授權有可能讓黑客可以利用漏洞調動你錢包里的所有的資產,這個細想想還是挺可怕的事兒

3.AMM的大戶把控 - AMM(做市商)最終很有可能,會是和POW一樣,收斂于類似的模型。AMM的初心是讓大家都來提供一下流動性,然后給你獎勵,讓用戶既是用戶,又是流動性提供商正如POW,初心是每個用戶既是用戶,又是礦工。

然而到最后,看到比特幣ASIC礦池把持的結局,便不難想象,AMM的流動性供應商,也一定會收斂到幾個大戶或是巨鯨提供者那里,或者換句話說,收斂到資本那里,在大資本面前,散戶所能提供的流動池占比,應該是微不足道。

到時候AMM的DEX想要操控一個幣的價格,幾個大的流動池一撤走,然后進行少量的買賣行為,就可以對幣價造成較大拉升或是砸盤效果。沒辦法,這畢竟是個資本說了算的時代感覺,甭管你什么算法,機制,治理玩出花來,最終,還是敵不過”資本”二字。

這幾個DEX,你用了么?用后感覺如何?你擔心CEX,尤其是二三線CEX的未來么?歡迎來留言區寫下你的看法。

7月20日,珠海市不動產登記中心和螞蟻集團簽訂合作框架協議,開啟探索區塊鏈技術在不動產登記領域的創新應用先河.

1900/1/1 0:00:00金色財經 區塊鏈8月1日訊 美國儲戶們正在變得焦躁不安,利率下降正誘使一些美國人放棄儲蓄,而是選擇將資金注入股票和比特幣等資產之中.

1900/1/1 0:00:00在山寨幣各顯神通以后,近段時間終于輪到主流幣發威,特別是ETH和BTC呈現領頭架勢,BTC成功沖擊10000美元,價格最高時到達10300美元上方.

1900/1/1 0:00:00DeFi 的異常火爆,離不開以Uniswap Balancer 為代表的AMM模式DEX。在CEX交易低迷的情況下,DEX 交易所的成交量節節攀升;而且DEX 內部也是競爭不斷,創新不斷.

1900/1/1 0:00:00上周,推特上的數字貨幣愛好者們再次「炸鍋」。當地時間 7 月 22 日,美國貨幣監理署(OCC)高級副審計長兼高級法律顧問 Jonathan Gould 表示,根據他們的結論,銀行可以為客戶提供.

1900/1/1 0:00:00自從在 CKB 經濟模型白皮書中第一次接觸到 Nervos DAO 時,我就一直在思考如何才能打破它的流動性限制.

1900/1/1 0:00:00