BTC/HKD-0.39%

BTC/HKD-0.39% ETH/HKD+0.29%

ETH/HKD+0.29% LTC/HKD-0.32%

LTC/HKD-0.32% ADA/HKD+1.17%

ADA/HKD+1.17% SOL/HKD+4.2%

SOL/HKD+4.2% XRP/HKD+0.11%

XRP/HKD+0.11%總結

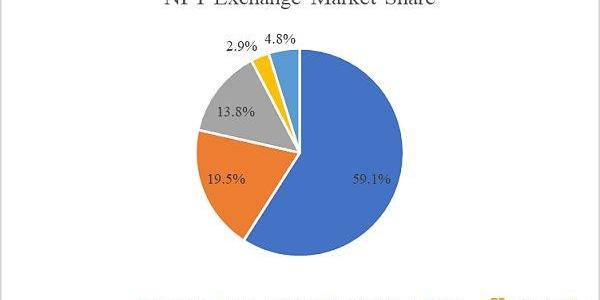

Opensea、Blur、X2Y2、和Looksrare市場份額的占比分別為36.77%、28.05%、24.35%、和7.42%

但剔除WashTrading后的真實份額約為59.1%,19.5%,13.2%和2.9%

目前已經上幣的交易所中,X2Y2被低估,Looks被高估

Blur的FDV估值范圍約為:3.82億-4.58億美金

前言

Blur將于2月14日推出平臺代幣,屆時大家在Blur上的箱子和Points將會轉換為代幣。由于Blur還沒有給出詳細的Tokenomics,也尚不清楚其代幣有哪些utility。因此本文主要從可比公司估值的角度來對Blur進行估值。同時,由于Blur的可比公司包括Blur自身都存在有交易挖礦的嫌疑,因此本文的會對其交易量進行一定的處理,盡可能還原真實數據。

一、行業競爭情況

當前NFT交易所行業的競爭情況較為激烈。隨著NFT市場的快速發展,越來越多的交易所和平臺開始涉足NFT交易領域,導致行業競爭變得越來越激烈。

競爭對手包括各種類型的NFT交易所,如大型中心化交易所、去中心化交易所、專注于某種類型NFT的交易所等。為了吸引用戶和保持競爭優勢,許多NFT交易所已經開始提供更多的交易對、更低的交易費用、更高的安全性等。

不同鏈上的NFT交易所們的競爭情況各有不同,本文主要專注于Blur的估值,因此此處主要討論Ethereum鏈上的行業競爭情況。

Blur V2上線,推出Trait bidding新功能:金色財經報道,Blur宣布Blur V2正式上線,重要更新包含交易Gas減少50%,推出“Trait bidding”(特質競價)新功能。[2023/7/6 22:19:58]

當前Ethereum鏈上的主流交易所包括Opensea、Blur、X2Y2、和Looksrare。根據NFTscan的數據顯示,最近一個月其市場份額的占比分別為36.77%、28.05%、24.35%、和7.42%。

前面有提到,Blur、X2Y2、Looksrare都存在交易挖礦的嫌疑。X2Y2、Looksrare刷量可以獲得平臺代幣、Blur刷量可以獲得空投。由于各個平臺的刷量邏輯不同,下面分兩種方式對交易量數據進行處理。

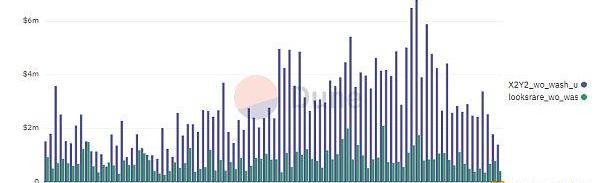

X2Y2、Looksrare真實交易量

針對這兩家交易所,我們都知道交易NFT需要繳納版稅和平臺交易手續費,因此進行刷量交易的用戶會主要針對沒有設置版稅的NFTCollection來進行刷量交易,比如在Meebits還未設置版稅時,X2Y2上的刷量玩家主要通過左右手對倒交易Meebits來進行交易挖礦。所以這里將針對無版稅NFT,從A地址交易到B地址,再從B地址交易到的A地址的交易定義為交易挖礦行為。用這種方式剔除刷量交易后,X2Y2、Looksrare真實交易數據如下所示:

Wintermute從Coinbase托管錢包收到1000萬枚BLUR并存入Kraken:6月27日消息,據LookOnChain監測,WintermuteTrading約12小時前從Coinbase托管錢包收到1000萬枚BLUR(約合420萬美元)并存入Kraken。[2023/6/27 22:03:02]

X2Y2、Looksrare最近一月內日均交易量分別為3.6M和0.75M,30日ETH均價為1,546。由此可以得出X2Y2,Looksare最近一月的真實交易量數據為69,857ETH和14,553ETH。

Blur真實交易量

雖然Blur在Airdrop3階段已經不單純的從交易量來衡量空投獎勵,但是Blur上仍然存在著不少的刷量交易,包括但不限于項目方自己刷量、Rug項目刷高交易量吸引用戶來BID以此騙錢、單純的刷量以提高三階段獎勵等

由于Blur并不收取強制版稅和平臺交易手續費。因此無法用X2Y2、Looksrare還原的方法。這里我們從另一個角度來分析,準確度可能會降低,但也能提供一個參考。

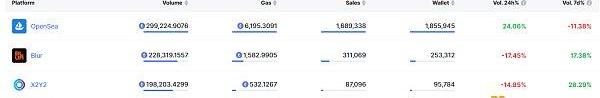

上述為各平臺近一個月內的交易量數據,從數據對比中不難發現,Opensea的gas消耗是blur的3.92倍,交易數量是Blur的5.43倍,但交易量卻只是Blur的1.31倍。從這夸張的數據對比中你不難發現,即便進入了Airdrop3階段,Blur平臺中還是存在著不少的刷量數據。

Blur推出快速出價新功能:金色財經報道,NFT市場Blur在社交媒體宣布推出快速出價新功能,用戶單擊出價選項卡中的任意一行即可預填出價金額。[2023/3/19 13:12:43]

當然,因為很多藍籌在Blur上無法收取版稅,交易者們傾向在Blur上交易藍籌可能導致Blur的客單價高于Opensea,但也不至于差距那么大。

因此在還原真實數據時,我們假設Opensea的每單位Gas消耗和每筆交易金額是行業的平均水平。而由于很多單價較高的藍籌NFT在Blur上不收取版稅,會導致Blur的客單價高于Opensea,此處個人主觀估計Blur的客單價水平是Opensea的1.5倍左右

在Opensea上,每ETH的Gas可以支持48.3ETH的交易量,每筆交易的客單價為0.177ETH

由此推出Blur的加權平均交易量約為98,600ETH

真實市場份額

到這里,我們就可以初步估算各個NFT市場的真實市場份額了。由上文測算可知,Opensea,Blur,X2Y2,Looksrare最近一月的真實交易量數據分別為299,224ETH,98,600ETH,69,857ETH和14,553ETH。其市場份額占比分別為59.1%,19.5%,13.2%和2.9%。這個數據讓人有點驚訝,Blur的真實交易量數據表現并沒有一些統計網站表現的那么好。我認為主要有兩個方面因素:一方面,我的測算并沒有嚴格的根據鏈上交互來剔除可疑的刷單交易,通過Opensea的數據來等價測算可能存在不準確性。另一方面,近一個月來由于Opensea的排他協議,導致Blur有大量的交易都通過Seaport來完成,使得Blur的交易數據有所下滑。

Coinbase L2網絡“Base”NFT以太坊銷毀量超越Blur:2月24日消息,據ultrasound.money數據顯示,Coinbase L2網絡“Base” NFT的以太坊銷毀量已達到403.06 ETH,超越Blur(336.67 ETH),過去24小時排名第一。[2023/2/24 12:27:57]

二、NFT交易所估值分析

當前已經有一定市場估值的交易所分別是Opensea、X2Y2、Looksrare。其中Opensea為私募輪,X2Y2與Lookrare為Token估值。由于很多數據的缺失,我們需要做出一定的假設來進行估值,估值的主要假設如下:

Opensea在2022年1月完成了130億美元的融資,當時NFT市場的周均交易量大約為現在的5倍左右,而且當時Opensea在行業內處于絕對的壟斷地位。如果Opensea現在發幣的話,綜合考慮C輪的估值和現在的行業情況,給一個30億美元的估值我認為是公允的。

從圖表中看出,2022年上半年NFT市場的交易量顯著的大于下半年,出于對當前市場環境的考慮,我們假設今年的各個NFT交易所的交易量總額由最近一個月的交易量年化得到。

NFT平臺Blue Horizon與多鏈錢包BitKeep達成合作:2月27日消息,NFT平臺Blue Horizon與去中心化多鏈數字錢包BitKeep達成合作。BitKeep用戶可以輕松無縫地與Blue Horizon平臺交互。BLH持有者可以擁有一個替代錢包,安全存儲其BLH代幣,同時確保使用Blue Horizon平臺的全部功能。[2022/2/27 10:19:14]

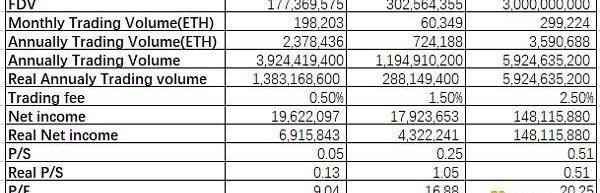

基于上述假設我們可以得到下面的估值數據:

基于2023年2月6日的價格數據,我們得到了Opensea、X2Y2、Looksrare的P/S值分別為0.51、0.05、0.25。平均值為0.27;PE分別為20.25、19.04、16.88。平均值為15.39。

通過上面的數值測算,如果不考慮交易挖礦這種虛增交易量的因素,不難看出Opensea的估值最高,X2Y2的估值最低。當我們把交易挖礦考慮進去,可以發現Opensea的真實PE為20、X2Y2的真實PE為25.65,而Looksrare的真實PE高達70。

由于交易數據分為剔除交易挖礦和未剔除交易挖礦兩種,因此下面對Blur的估值也會分為兩個維度來進行,再考慮到Blur目前并未收取交易手續費,我們假設Blur在代幣發行后會將交易手續費上調至0.5%。

未剔除交易挖礦:

從P/S角度:

將Blur的估值分別對標X2Y2、Looksrare、Opensea,可以得到其估值分為別2.04億美金、11.44億美金、22.89億美金。

從P/E角度:

將Blur的估值分別對標X2Y2、Looksrare、Opensea,可以得到其估值分為別2.04億美金、3.82億美金、4.58億美金

剔除交易挖礦:

從P/S角度:

將Blur的估值分別對標X2Y2、Looksrare、Opensea,可以得到其估值分為別0.88億美金、4.94億美金、9.89億美金。

從P/E角度:

將Blur的估值分別對標X2Y2、Looksrare、Opensea,可以得到其估值分為別0.88億美金、1.64億美金、1.97億美金。

因為總共的樣本就三個交易所,而且其token交易的場所也并不相同,比如Opensea的估值基于其私募估值、X2Y2還沒有上大交易所,而Looksrare上了OKX。其估值數據有較大差異,遮住名稱但看數據你甚至不會覺得他們在同一行業競爭,所以我們得到的估值結果的范圍很大幾乎沒有參考性,所以接下來需要做一些縮小范圍的事情。

第一步,我們是否需要用剔除交易挖礦數據的方式來進行估值?

首先要明確我們處在一個信息非常不對稱的市場中,市場有效性非常差,也就是說市場中大量的交易者甚至沒有意識到他們在數據網站看到的數據是包括了很多刷量交易的。也就是說市場價格是基于未剔除挖礦交易數據而形成的。所以在對Blur的最終估值范圍進行確認的時候,短期內我更傾向于使用未剔除交易挖礦的交易量進行估值。

但這并不代表著我們之前剔除挖礦交易的做法是沒有意義的,真實的交易數據決定了其長期的價值,在未來交易挖礦獎勵機制消失后能讓你做到心中有數。

第二步,PS和PE哪個是更好的估值參數?

NFT交易所的交易量和最后的手續費收入其實并不是完全的正向的線性關系。手續費收入可以拆解為交易量*手續費比例。Opensea、Looksrare、X2Y2、Blur分別為2.5%、1.5%、0.5%和0%。拋開Opensea不談,剩下三家交易所的手續費比例排名正好跟其交易量排名相反。市場對手續費的敏感度其實很高,如果上調手續費比例很容易導致交易量的下滑,所以交易所的交易量,也就是我們數值中的S的波動是很大的。而手續費收入這個指標相對交易量來說更穩定并且更能反應持幣者的直接收入。因此我認為PE是更好的估值參數

綜上所述,綜合考慮Blur的市場熱度,業務數據表現,以及很多交易所已經宣布會上線Blur等多因素,我認為Blur的估值應該高于Looksrare但是低于Opensea。Blur的估值應該介于3.82億美金-4.58億美金之間。

三、風險分析

Blur代幣模型風險

由于Blur尚未公布其代幣模型,我們無法確定其代幣是否像Looks、X2Y2那樣能夠捕獲手續費,無法確定其首發比例,也就是不確定其MC和FDV之間的關系。無法確定首次發行時流通的代幣是否主要由空投構成。

而上述這些不確定因素都是影響其估值的重要參數,因此最終的測算結果可能跟實際存在差異

Blur競爭風險

由于Opensea的排他協議,Blur其實在過去的一段時間里交易量受到了很大的影響,雖然最近Blur通過使用Seaport合約繞開了Opensea的限制,但是如果交易的發生的實際合約是Seapot而不是Blur自己開發的合約,那么Blur代幣就算能夠捕獲手續費,也將無法實現,并且使用Seaport合約Blur是無法收到手續費的

有關Blur與Opensea的排他協議可以參考我的這個Thread:https://twitter.com/nanbeiblock/status/1620624125529300993?s=20&t=hdKr8KEczXB1Pt3UbbtwFg

頭條 ▌以太坊聯合創始人JoeLubin:ETH不可能被歸類為證券金色財經報道,以太坊聯合創始人兼ConsenSys的創始人Lubin表示,以太坊不可能被歸類為美國的一種證券.

1900/1/1 0:00:00DeFi數據 1、DeFi代幣總市值:489.31億美元 DeFi總市值及前十代幣數據來源:coingecko2、過去24小時去中心化交易所的交易量44.

1900/1/1 0:00:00DeFi數據 1、DeFi代幣總市值:484.26億美元 DeFi總市值及前十代幣數據來源:coingecko2、過去24小時去中心化交易所的交易量33.

1900/1/1 0:00:00去年春晚,沈騰在他參演的小品《還不還》里,調侃了近乎爆紅的元宇宙。當時,疫情限制了人們出行的腳步,但也為元宇宙等虛擬現實提供了絕佳機會.

1900/1/1 0:00:00過去24小時,加密貨幣價格保持相對穩定,截至發稿時,比特幣守在23,000美元上方,24小時漲幅0.46%。自去年11月的低點15,476美元以來,比特幣反彈力度超過53%.

1900/1/1 0:00:00整個世界目前處境艱難,在如此難頂的背景下,Crypto行業在2022年遭受重大挫折后,重新找回其核心價值觀乃是重中之重.

1900/1/1 0:00:00