BTC/HKD+1.34%

BTC/HKD+1.34% ETH/HKD+1.04%

ETH/HKD+1.04% LTC/HKD+3.56%

LTC/HKD+3.56% ADA/HKD+4.73%

ADA/HKD+4.73% SOL/HKD+4.33%

SOL/HKD+4.33% XRP/HKD+6.41%

XRP/HKD+6.41%本文來自Medium,原文作者:Andre?Cronje

一位記者問了我以下問題:

“高收益早已不復存在,自?Terra?以來?DeFi?幾乎零增長,我們想知道?DeFi?的下一步會是什么?很多討論都集中在將現實世界的資產引入區塊鏈,比如通過?DeFi、鏈上信貸等投資美國國債和債券。但我不確定它的可持續性,RWA?話題已經持續了很長時間,很明顯,過去它沒有奏效是有原因的。”

本文是我對該問題的回答。

DeFi已死?

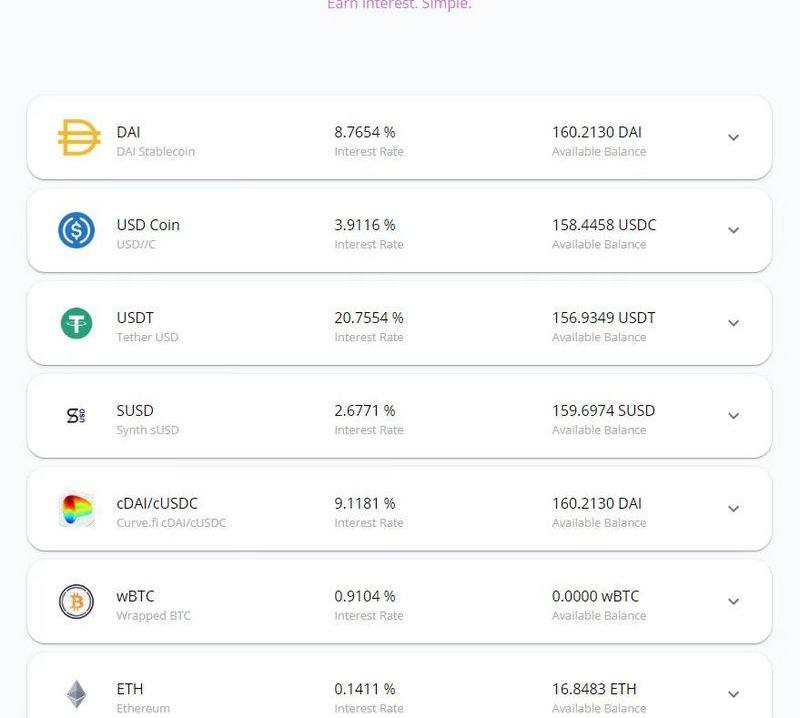

2020?年?2?月?5?日?Yearn?儀表板數據情況。

Nostr開發者fiatjaf建議使用Spacechains和Fedimint來解決比特幣擴容問題:5月10日消息,去中心化社交協議 Nostr 的開發者 fiatjaf 在博客文章中表示,建議使用 Spacechains 和 Fedimint(比特幣托管開源協議)來解決比特幣擴容問題。根據 fiatjaf 的提議,可以在不嘗試創建涉及新加密技術的、復雜的layer 2設置的情況下,進行以下操作:1. 采用 Fedimint 源代碼并刪除「mint」特質,只使用他們帶有多簽(multisig)的、聯盟特質的安全 Token;2. 然后創建一個 Spacechains;3. 讓聯盟在 Spacechains 上發行帶有 multisig-btc Token;4. 在其上設置類似 Uniswap 的設施,讓這些 Token 可以自由交易。[2023/5/10 14:54:24]

上面是?Yearn?的原始儀表板數據。當時?DAI?有?DAI?儲蓄利率,通過高利率提供約?7%?的補貼,實際的?DAI?收益率在?1%?-2%?之間。USDC?約為?4%?。USDT?正處于其?FUD?的的最高點,人們紛紛做空,但通常?USDT?會在約?2%?-4%?左右。SUSD?為?2%?。BTC?為?0.9%?,ETH?為?0.14%?。

用戶報告Facebook和Instagram出現故障:據監測網絡狀況的網站DownDetector,用戶報告Facebook和Instagram出現故障。 (金十)[2021/10/9 5:48:55]

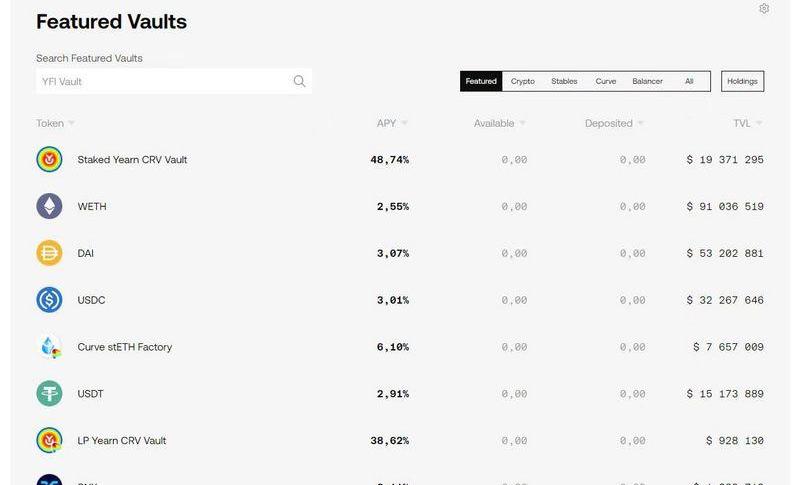

如今讓我們再看看?Yearn?儀表板數據的情況,如下圖。

ETH?為?2.5%?,DAI?為?3%?,USDC?為?3%?,USDT?為?3%?。

而這一切都發生在一個不活躍的市場。所有實際收益都來自借貸市場和交易費用。借貸市場是由做多/做空活動推動的。

在熊市中,人們進入空頭頭寸,他們使用穩定幣來抵押他們的頭寸,借入加密貨幣并出售,并將出售中獲得的穩定幣作為進一步的抵押品。

DeFi保險協議InsurAce為Harvest用戶提供保險服務:DeFi保險協議InsurAce宣布,已經上線DeFi收益聚合器Harvest,為Harvest用戶提供保險服務。[2021/8/12 1:51:14]

在牛市中,人們進入多頭頭寸,他們使用他們的加密貨幣來抵押他們的頭寸,借入穩定幣來從市場上購買更多的加密貨幣,并將購買的加密貨幣作為進一步的抵押。

目前,我們正處于深熊的低波動階段。在這一點上,我們看到很少有交易活動,每個試圖做空的人都做空了,但他們還沒有足夠的信心來平倉。因此,這是一個“實際收益率低點”。考慮到這一點,實際收益率仍然高于?Yearn?剛創建時的水平。

因此,我不同意“高收益率早已消失,DeFi?幾乎為零增長”的說法。這種說法是基于將當前市場與一個不可持續的、高度妄想的市場高峰進行比較,而不是對比其發展過程。

瑞士托管公司METACO將為銀行提供DeFi服務:瑞士托管公司METACO正在擴展其業務范圍,以使其客戶能夠接觸到更深奧的公共區塊鏈領域,比如說DeFi和PoS采礦領域。METACO的客戶包括幾家大型銀行,例如渣打銀行,西班牙對外銀行(BBVA)等。METACO的首席執行官兼創始人Adrien Treccani說,對DeFi等服務的第一波需求來自瑞士私人銀行,而不是服務于機構客戶的大型銀行。Treccani在接受采訪時說:“ DeFi與技術能力無關,而與用戶體驗有關。”此前消息,IBM與德意志銀行及METACO合作,拓展加密托管業務。(CoinDesk)[2021/4/13 20:15:41]

如果你繪制了一張?TVL、收益率和交易量的增長圖,并將曲線壓平以避免振蕩,那么這就是一張清晰的線性增長圖。在每一個可行的指標上,實際收益率和DeFi?都大幅增長。

互聯網泡沫并沒有摧毀互聯網,也不需要下一個敘事,正是那些在瘋狂時期誕生的項目成為了我們今天使用的錨定產品。

DeFi是打不倒的

對于“DeFi?的下一個敘事可能是什么”這一問題的答案,我的答案就是“DeFi?就是?DeFi?的下一個敘事。它不需要“新的敘事”,也不需要‘新的吸睛工具’,DeFi?就是管用。”

現實世界資產

現在來討論真實世界資產,三個最重要的加密創新是:

零信托金融,這里的例子是比特幣、以太坊、Fantom、Uniswap?或?Yearn?V1;

可驗證金融,這里的例子有?Aave、Compound、Yearn?V2,你可以通過多簽驗證時間鎖定的執行;

信托金融,中心化交易所和機構經紀商,例如幣安,Wintermute?等。

下一個重點會是監管。受監管的加密貨幣的發行者必須是完全合法、合規和受監管的實體。加密監管是試圖將監管添加到去中心化協議的概念。后者是不可行的,只會給所有相關方造成摩擦。

RWA?需要存在于“信托金融”或“可驗證金融”中,并且需要受監管的加密貨幣。正如該記者的問題所指出的,RWA?的討論已經進行了很長時間。早在?2018?年,我就第一次與傳統的托管商、監管機構和政府就這個話題進行了交談。那時候受監管的加密貨幣尚不存在,現在已經開始出現了,任何?RWA?項目的成功都取決于此。值得注意的受監管的加密立法例子包括韓國金融服務委員會允許發行證券代幣,瑞士議會通過了關于?DLT?法案的聯邦法案。

監管是其中的一部分,第二部分是讓傳統審計師具備驗證和理解鏈上?RWA?的能力,并提供這些報告,如果沒有這些報告,將再次失敗。因此,隨著技術的不斷發展,我們將看到更多的真實世界資產在鏈上代幣化。

但需要指出的是,這些都不是新的敘事,也不會對DeFi?產生任何革命性的改變。DeFi?仍然只是?DeFi,它只是作為抵押品或交易對添加的另一種代幣化資產。

所以我不認為?DeFi?需要下一個趨勢,我認為?DeFi?是一個趨勢。Fantom?基金會的重點是:

監管框架;

審計工具;

Layer1??交易量和可擴展性;

Layer1?賬戶用戶體驗和社交恢復。

DeFi?和其他區塊鏈垂直領域仍然存在,但它們受到當前狀態和底層技術訪問的限制。這兒沒有什么“新敘事”,也沒“新趨勢”,只是“千篇一律”也是一件好事。

金色財經報道,區塊鏈投資公司BlocktowerCapital創始人AriPaul在社交媒體上稱,我認為BTC在2024年底會超過11萬美元。(目前的價格是23000美元).

1900/1/1 0:00:00Web3已經取得了長足的進步,2023年即將發生了很多值得興奮的事情。今天有哪些工具、產品、協議和現實世界的用例已經準備好了呢?原文:《8thingstobeexcitedaboutinweb3.

1900/1/1 0:00:00原文標題:《Top10Trendsin2023:AnOverviewbyHashed》撰文:SimonSeojoonKim編譯:倩雯,ChainCatcher隨著加密貨幣行業不斷獲得主流采用.

1900/1/1 0:00:00原文:TheMost‘Humane’Values:HowtoCreateirreplaceableValueintheAgeofWeb3.

1900/1/1 0:00:00撰文:ChainCatcher在歲尾年初之際,Layer2擴容板塊持續出現在各家機構的總結和預測報告中.

1900/1/1 0:00:00DeFi于2020年夏季騰飛,成為上一輪加密貨幣牛市以及此后大量投機活動的代名詞。DeFi的誕生在一定程度上是為了解決銀行、機構未能提供透明和包容性的金融體系的問題.

1900/1/1 0:00:00