BTC/HKD+0.99%

BTC/HKD+0.99% ETH/HKD+0.93%

ETH/HKD+0.93% LTC/HKD-0.52%

LTC/HKD-0.52% ADA/HKD-0.11%

ADA/HKD-0.11% SOL/HKD+1.85%

SOL/HKD+1.85% XRP/HKD+0.61%

XRP/HKD+0.61%牛市明星名單中的幾乎所有主流參與者相繼“隕落”,它們通過為簡單的存儲代幣提供優于市場的回報而吸引用戶。Genesis的倒閉繼BlockFiInc.、CelsiusNetwork和VoyagerDigital等公司之后,無數客戶感到憤怒,不太可能再為這些業務投入更多的資金。

這些公司的操作和傳統銀行非常相似,吸收用戶資產,然后在市場上自由借出,通常借給對沖基金,對沖基金使用借來的資金來押注不確定性很高的代幣。

Genesis僅在2021年就發放了1306億美元的貸款,這是一個由相互關聯的風險交易和貸款組成的復雜網絡的一部分,這些網絡幫助推動了市場的發展,但在去年加密市場開始暴跌時引發了一連串的崩盤。

World Play League完成pre-seed輪融資,Genesis Vault Capital參投:5月19日消息,Web3 游戲發布平臺 World Play League(WPL) 宣布完成 pre-seed 輪融資,Genesis Vault Capital 參投,具體融資金額暫未披露。WPL 旨在打造一個社區擁有的 Web3 游戲發布平臺,改變游戲玩家和游戲工作室在 Web3 空間中的交互方式,提升玩家的參與度和所有權。WPL 還構建了一個 SDK,簡化 Web3 游戲的發布過程并加速玩家用戶獲取。WPL 目前處于獨家 alpha 階段。[2023/5/19 15:13:45]

全球各地的普通投資者也蒙受了數十億美元的累計損失,監管機構正在敦促這些借貸平臺要么滿足與傳統金融市場相似的更嚴格的標準,要么承受巨大的信任危機,無論哪種方式,加密借貸的全盛時期已經結束。

Bernstein報告:灰度比特幣信托將受到保護免受Genesis危機影響:金色財經報道,Bernstein在一份研究報告中表示, Genesis Global Capital停止提款的情況并不直接影響灰度比特幣信托(GBTC),即使 Genesis 無法為其借貸賬簿籌集流動性并申請破產,債權人也無法對 GBTC 資產提出索賠。

該報告稱,市場擔心灰度(Grayscale)可能“被考慮作為災難發生時的戰略選擇”,但分析師認為,即使在最不利的情況下,DCG也寧愿保留灰度而不是 Genesis 的業務。據 Bernstein 稱,灰度是 DCG 的“旗艦業務及其搖錢樹”,每年產生約3億美元的費用收入。分析師Gautam Chhugani和Manas Agrawal稱,GBTC 的信托結構保護其持有人,并在DCG或DCG Group實體內部避免出現故障。[2022/11/22 7:53:37]

市場基礎設施公司GMEXGroup首席執行官HiranderMisra表示:“Genesis的破產進一步凸顯了加密借貸行業正在蔓延的危機,因為它的風險正在成為現實的多米諾骨牌效應。由于缺乏交易對手風險管控,目前的市場結構基本上已經受到損害。”

美國搖滾明星Gene Simmons表示看好XRP和DOGE:美國搖滾明星、Kiss樂隊前主唱Gene Simmons表示,他現在擁有包括XRP和Dogecoin(DOGE)在內的幾種加密貨幣。Simmons稱,他還購買了比特幣、以太幣(ETH)和萊特幣(LTC)等主要加密貨幣,目前仍在計劃購買。(Cointelegraph)[2021/2/1 18:36:05]

在Genesis倒閉之前,貸款量已經大幅下降。雖然很難獲得中心化平臺貸款的總體市場數據,但該公司的披露提供了整體市場健康狀況的晴雨表。Genesis在2021年最后一個季度創造了500億美元的貸款峰值,與加密市場達到牛市峰值的時間大致相同。去年第三季度,這一數字降至僅84億美元。

Genesis第三季度發放價值52億美元的新貸款:加密借貸服務商、交易商Genesis發布第三季度業績報告。該公司的所有業務都實現強勁增長。該公司在2020年第三季度發放價值52億美元的新貸款,比第二季度22億美元的歷史記錄翻了一番多。(The Block)[2020/10/30 11:16:37]

但銷量低迷只是該行業的問題之一,該行業現在還面臨監管機構越來越嚴格的審查。

就在Genesis申請破產前幾個小時,總部位于倫敦的貸款公司Nexo表示,它已同意向美國州和聯邦監管機構支付4500萬美元的罰款,原因是它的生息產品被指控違反了證券規則。2月份美國證券交易委員會已就借貸業務對BlockFi處以1億美元的罰款。

本月早些時候,監管機構起訴Genesis與加密貨幣交易所Gemini,Gemini客戶可以通過一種名為Earn的產品將他們的加密貨幣投資于Genesis,以獲得高達8%的回報。現在,與Genesis的業務使Gemini客戶成為Genesis賬簿上最大的債權人,索賠額達9億美元。

早在2021年,美SEC就表示有意進一步調查加密借貸,作為打擊非法證券發行的一部分。同年9月,它就Coinbase一直在探索的擬議借貸產品向該公司發出了Wells通知,Coinbase當時否認了該指控。

未來走向

成為美國證券交易委員會的眼中釘可能會推動備受摧殘的貸款行業進一步洗牌。

杜克大學金融學教授CampbellHarvey表示:“未來會有兩種不同的模式,首先,某些組織將在美國證券交易委員會注冊并將這些產品作為證券出售。其次,投資者可以通過將加密貨幣放入去中心化的流動性池中并為此賺取費用來替代計息產品。”

在去中心化金融中,投資者使用軟件自動借入和借出代幣,如果價格跌得太低或錯過還款期限,頭寸將自動清算。MapleFinance等一些平臺組織資金池,運營商可以在其中管理傳入的投資者資金并選擇將資金借給誰,使用盡職調查來評估借款人的信譽而不是要求抵押品。除了交易量暴跌之外,這種方法已經在熊市期間導致一些違約。

由于這些類型的貸款是在公共區塊鏈上進行的,因此貸款的崩潰更為明顯。根據DeFiLlama的數據,鎖定在DeFi網絡上的總價值在12月初達到了1810億美元的峰值,目前處于約450億美元——因需求動蕩、加密貨幣價格下跌和幾次重大暴雷事件而蒙上陰影。

從繁榮到蕭條

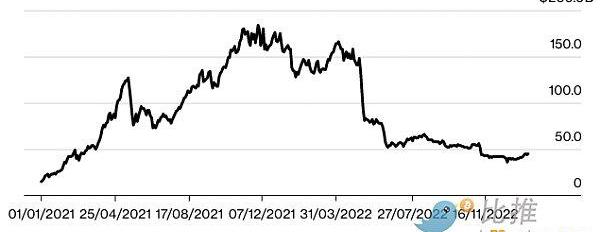

隨著加密貨幣市場動蕩期間投資者興趣消退,去中心化金融協議的總鎖倉金額在2021年達到頂峰。

資料來源:DeFiLlama

一些投資者仍然相信該行業可能會卷土重來——盡管不是以崩潰前的形式。對于那些愿意接受這一過程的人來說,受監管的加密借貸可能會提高投資者的安全性,利用現有的證券法來執行內部控制。

專家表示,這將使市場及其做法看起來更類似于傳統市場中的貸款,包括關于必須提供多少抵押品以及如何管理抵押品的規則。費用也可能更高,因為貸方將無法通過風險交易收回成本,而且他們必須公開賬簿以接受更嚴格的監督。

美國投資銀行CowenInc.數字資產部門CowenDigital歐洲董事總經理TaylorCable表示:“貸款市場將會復蘇,當復蘇時,它的運行模式將有助于防止此類危機的發生”。

Tags:GENEGENGENESGenesisGenesis ShardsNUGENGenesis Universe TokenGenesis Wink

文章作者:VasuNigam、KylerWandler、FedericoMinicucci文章編譯:Blockunicorn 1890年.

1900/1/1 0:00:00作者:比推BitpushNewsMaryLiu2月加息25個基點已經被市場徹底消化,市場關注點在于美聯儲主席是如何敘述未來政策路徑.

1900/1/1 0:00:00頭條 ▌以太坊測試網首次成功模擬ETH質押提款金色財經報道,以太坊zhejiang測試網絡在UTC時間15:00epoch1350激活上海升級,首次成功模擬了質押ETH的提款.

1900/1/1 0:00:00撰文:nanfengpo,Opside聯合創始人關于PoS&PoW的混合共識NativeRollup是一個基于zk的Layer3擴容解決方案.

1900/1/1 0:00:001.美國SEC主席親自出鏡解讀:為什么Staking平臺需要遵守美國證券法2023年2月10日,美國證監會SEC宣布,加密交易所Kraken將“立即”結束向美國客戶提供的加密質押服務.

1900/1/1 0:00:00近年來,隨著虛擬貨幣的迅速發展,全球各地區相繼出臺了不同的監管政策,郭律師團隊為大家收集了相關新聞簡訊,整理了“全球對虛擬貨幣的政策”系列文章,帶大家了解全球各地區對虛擬貨幣的監管態度.

1900/1/1 0:00:00