BTC/HKD+0.27%

BTC/HKD+0.27% ETH/HKD+0.65%

ETH/HKD+0.65% LTC/HKD+1.29%

LTC/HKD+1.29% ADA/HKD+1.72%

ADA/HKD+1.72% SOL/HKD+0.82%

SOL/HKD+0.82% XRP/HKD+1.18%

XRP/HKD+1.18%原文:《HowtheGBTCpremiumtraderuinedBarrySilbert,hisDCGempireandtookcryptolendingplatformswiththem》byJamesVanStraten

編譯:Moni

GBTC負溢價已近2年,其他ETF競爭力增強,DCG舉步維艱。

2023新年伊始,加密貨幣交易所Gemini聯合創始人CameronWinklevoss就代表其平臺用戶向數字貨幣集團DigitalCurrencyGroup創始人BarrySilbert發送一封公開信,信中措辭嚴厲并要求其在1月8日前償還所欠的9億多美元。CameronWinklevoss在公開信中還透露DCG欠Genesis約16.8億美元,DCG不斷加劇的危機引發了加密社區高度關注。

DCG簡介

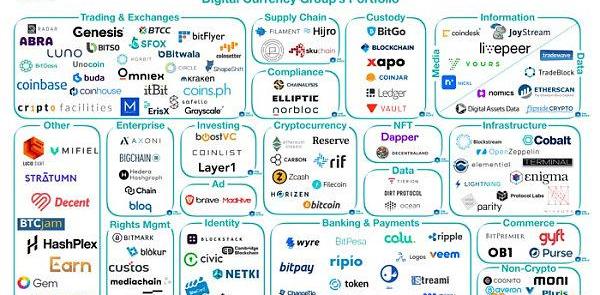

BarrySilbert于2015年創立DCG,隨后通過投資數百個項目和公司創建了“DCG帝國。

DCG投資版圖

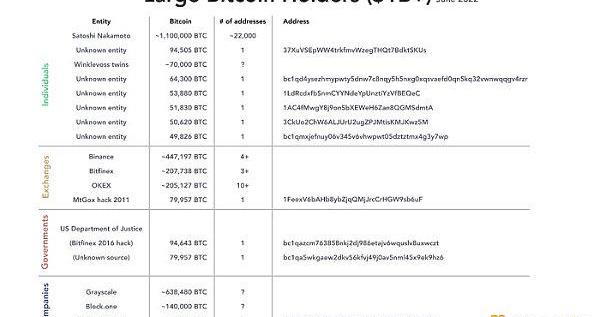

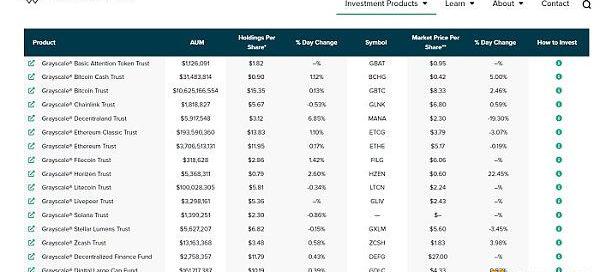

而DCG投資組合中最重要的公司就是灰度GrayscaleInvestments,該公司是除中本聰之外全球最大的比特幣持有者。GBTC目前持有大約633,000枚比特幣,略高于比特幣流通供應量的3%。本文撰寫時時,該信托基金的資產凈值(NAV)約為105億美元。

數據:灰度GBTC負溢價率已收窄至27.07%:7月24日消息,據Coinglass數據顯示,當前灰度總持倉價值約為247億美元,其中灰度比特幣信托基金(GBTC)的負溢價率為27.07%;ETH信托負溢價率為36.92%。此外,ETC信托負溢價為51.19%,LTC信托負溢價為32.21%。[2023/7/24 15:54:32]

灰度聲稱其持有的比特幣由CoinbaseCustody負責托管。Coinbase作為一家美國上市公司,可信度較高且需要接受審計,所以灰度的BTC很可能是按照標準合規做法存儲的。

DCG是怎么賺錢的?

DCG對比特幣信托基金GBTC中持有的標的比特幣收取2%的管理費,根據DCG在2022年第三季度向美國證券交易委員會提交的文件顯示,該公司從這筆費用中每年可以獲得約2.3億美元的收入并從中賺取6800萬美元利潤。這筆收入占到DCG每年約8億美元總收入的很大一部分,而且BarrySilbert在11月22日致股東的信中也證實了這些數字。

在過去相當長的一段時間以來,GBTC是美國投資者通過IRA或401k賬戶接觸比特幣的唯一途徑,這也是該信托近多年來都維持溢價交易的原因之一。

盡管GBTC被視為一種證券,但卻沒有因持有比特幣密鑰而導致的自我保管風險,隨著市場需求的增長,旗下管理的資產規模也在不斷攀升,2021年牛市期間甚至達到400億美元以上。

ARK基金2023年3月累計減持超10萬股GBTC:金色財經報道,ARK 方舟基金持倉數據顯示,2022 年 3 月 1 日至 3 月 31 日,ARK基金累計減持 101,408 股灰度 GBTC。按當前價計算,價值約 165.9 萬美元。截止周五收盤,GBTC 收盤報 16.36 美元。值得注意的是,從 2022 年 12 月 1 日至今ARK基金沒有增持一股 GBTC。[2023/4/2 13:40:40]

GBTC的溢價和折價問題

當灰度比特幣信托基金的股票以高于基礎比特幣價格易手時,GBTC就以溢價交易。相反,如果GBTC股票的交易價格低于資產凈值,則被視為折價交易。

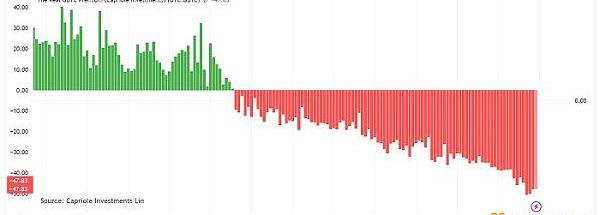

2021年2月24日,GBTC的資產凈值從溢價轉為折價。不幸的是,從那時開始就再也沒有回到溢價水平,而且折價幅度不斷加劇。

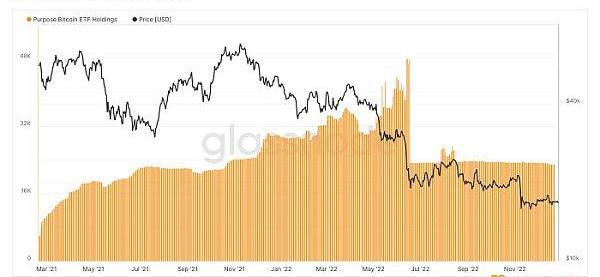

之所以出現這種情況,很大程度上是因為比特幣期貨ETF的推出,導致市場競爭加劇,2021年11月牛市期間推出的Valkyrie比特幣戰略期貨ETF和在加拿大持有的Purpose比特幣交易所交易基金是灰度比特幣信托基金的兩個最主要競爭對手,這些比特幣基金和往往提供比灰度更低的管理費,導致客戶紛紛轉投比特幣交易所交易基金,GBTC的市場需求也應聲下降。

當前GBTC的折價率在48%區間,而此前跌幅曾一度低至50%,創下有記錄以來的最大折價率。此前,持有GBTC還有另一個問題:GBTC股票會被強制鎖定6個月,導致其流動性極差,這意味著當折價率上升時,投資者根本無法贖回自己持有的GBTC股票。此外,GBTC股票持有者并不擁有實際的比特幣,因為GBTC本質上是一種比特幣的紙質衍生品。

6月1日至今,ARK基金共賣出近9萬股GBTC:金色財經報道,ARK方舟基金持倉數據顯示,6月1日至今,ARK基金共賣出89986股灰度GBTC。金色財經此前報道,灰度聘請前美國司法部副部長為法律顧問以推動將其GBTC轉換為ETF。[2022/6/24 1:27:52]

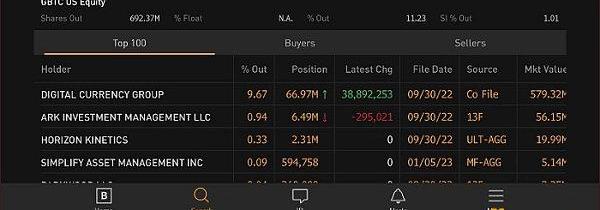

從2021年3月到2022年6月,DigitalCurrencyGroup開始以低于資產凈值的價格回購了價值近8億美元的GBTC股票并試圖以這種手段來捍衛GBTC價格。因此,該公司當前擁有該信托約10%的已發行股份,坦率地說,回購GBTC在一定程度上的確緩解了機構的拋售壓力,但人們發現GBTC的基金資產凈值其實是被人為撐起的。

有人可能會問,這與FTX發行FTT代幣并試圖使用杠桿來保護代幣是否不同?事實上,FTT和GBTC分別占FTX和DCG資產負債表的很大一部分。灰度為替代加密資產提供其他類似的信托,例如以太坊信托基金GrayscaleEthereumTrust目前也正在以巨大的折價率在交易,就在1月3日,灰度以太坊信托基金的資產凈值折價率跌至創紀錄的60%。

數據:灰度比特幣信托(GBTC)3月份平均溢價為-6%:4月1日,鏈上分析提供商Glassnode的CTO 拉斐爾·舒爾茨-克拉夫特(Rafael Schultze-Kraft)指出灰度比特幣信托(GBTC)在3月的平均溢價為-6%。他指出,GBTC的負溢價恰逢Purpose比特幣ETF在加拿大的推出——自2月底推出以來,該比特幣ETF累計累積了16,000個BTC,價值約9.4億美元。(Cointelegraph)[2021/4/2 19:39:29]

Genesis和借貸平臺產生漣漪效應

更可怕的是,包括三箭資本和BlockFi等幾家已宣告失敗的加密公司對GBTC股票也有大量敞口。

2021年期間,三箭資本持有了大量GBTC股份,接近4000萬股,價值約合13億美元。此外,“木頭姐”CathieWood旗下ArkInvest現在擁有約1%的供應量,相當于650萬股,也是DCG之外的最大股東。

由于此前GBTC溢價漲幅高達40%,三箭資本、BlockFi等公司開始利用杠桿進行市場炒作,BlockFi開始為客戶提供高收益加密借貸產品。由于灰度的禁售期每六個月到期一次,也讓這些公司得以繼續盈利,而Genesis則樂于繼續向三箭資本等公司提供貸款。

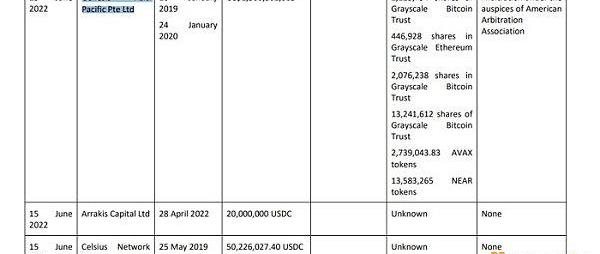

三箭資本從DCG管理公司Genesis獲得了23.6億美元的貸款,幾乎占到整個Genesis總貸款的50%,這筆貸款由一些流動性不佳的加密貨幣以及比特幣和以太坊“紙質衍生品”組成。

分析:灰度GBTC增持BTC速度較快,投資者擔心集中化問題:據此前報道,數據顯示,減半后灰度(Grayscale)投資旗下比特幣信托(GBTC)增持的BTC數量為同期開采量的1.5倍。這種機構興趣的表現受到加密界的歡迎,因為華爾街的需求有可能推動價格上漲。但一些投資者認為這并不都是積極的。按照目前灰度積累的速度,它可能成為最大的持有者。有人甚至認為,如果這種情況維持到明年年底,他們的持有量將與中本聰一樣多。

比特幣在礦業方面已經遭受集中化的困擾,一家金融機構可能會讓它變得更糟。一位Reddit用戶建議識別灰度的地址并拒絕出售給他們。(Zycrypto)[2020/5/29]

數據顯示,Genesis向三箭資本提供的貸款總共獲得了灰度比特幣信托幾年約1700萬股股票的支持,而灰度是DCG的子公司,擁有446,000股GrayscaleEthereumTrust、200萬枚AVAX和1300萬枚NEAR。

ETF救不了DCG

在過去一段時間里,BarrySilbert和DCG一直請求美國證券交易委員會將GBTC轉換為交易所交易基金,因為ETF可以直接追蹤標的產品,并且不會有溢價或折價。同時,如果GBTC能夠轉換為ETF,他們就可以贖回資產,而且管理費也將大大減少。不僅如此,GBTC轉換為現貨ETF后,任何以折扣價買入的投資者都會獲利,因為它會根據資產凈值進行交易。

基于比特幣現貨的ETF已在歐洲、加拿大和非洲獲得批準,然而,盡管已經批準了基于比特幣期貨的交易所交易基金,同時ETF比封閉式基金更安全、更透明且沒有溢價或折價、費用也更低,但出于投資者保護理由,美國證券交易委員會仍拒絕批準基于現貨比特幣的ETF上市,截至目前該監管機構已經拒絕了Grayscale、NYDIG、WisdomTree等機構的申請。

灰度現在正在起訴美國證券交易委員會,相關訴訟的最后期限為2022年2月3日,之后才會作出裁決。

簡單來說,由于GBTC面臨大幅折價以及來自其他ETF的競爭越來越大,DCG舉步維艱。

美SEC未能有效幫助投資者

我們已經看到,GBTC失去了溢價優勢,加密貨幣生態系統在加密貨幣借貸平臺崩潰后出現爆炸,這些基金和貸方不得不進一步擴大風險曲線以獲利。

美國證券交易委員會如果批準了GBTC的現貨ETF申請,那么現在的一系列市場風險就能被阻止,杠桿作用也可能被消,GBTC溢價將不復存在,這些公司的規模也不會擴大,危機也不會爆發。

為了使基于比特幣現貨的ETF獲得批準,灰度一直在竭盡所能,但美國證券交易委員會卻以現貨比特幣容易被市場操縱為理由拒絕了灰度的申請。問題是,不追蹤標的現貨價格的芝商所比特幣期貨ETF同樣容易受到操縱和欺詐,卻獲得了監管批準。

如上所述,歐洲和非洲有多個允許全球范圍投資的比特幣現貨ETF,這無疑導致資本從美國流出并流入到其他司法管轄區。

2023年,加密行業路在何方?

如果DCG進入破產程序,該公司可能被迫清算其資產并在GBTC和ETHE中看到可觀的銷售,這會給現貨比特幣和以太坊帶來相當大的拋售壓力。

然而,根據區塊鏈研究公司Messari的首席執行官RyanSelkis的說法,灰度比特幣信托基金的控股股東GenesisGlobal和DigitalCurrencyGroup不能簡單地“拋售”其持股以籌集更多資金,因為根據1933年美國證券法第144A條規定,強制要求場外交易或場外交易實體的發行方提前通知擬議的銷售,已發行股票銷售上限或每周交易量只能占到股票總量的1%。”

2022年12月28日,投資顧問Valkyrie提出了成為GBTC新基金發起方和管理者的建議,同時還推出了一只基金以購買折價的GBTC。

2023年1月2日,CameronWinklevoss發表了一封致DCG首席執行官BarrySilbert的公開信,質疑Barry的拖延策略,因為Genesis欠GeminiEarn用戶9億美元。此外,CameronWinklevoss還指責BarrySilbert使用資產凈值交易策略使其個人從中受益。但是,信中沒有透露DCG和BarrySilbert是否做出了回應;一種可能普遍存在的情況是DCG已經提交了破產申請。隨著謠言不斷流傳,DCG/Genesis正在接受美國證券交易委員會的積極調查。消息人士證實,已有多名舉報人挺身而出。

BarrySilbert承諾會在1月8日給出解決方案,但現在時間已過。

目前DCG的情況是:

Genesis目前正在考慮破產;

DCG關閉財富管理子公司;

DCG有20.25億美元欠款;

Genesis可以調用他們的16.75億美元貸款;

Genesis欠Gemini9億美元……

從這一切中,我們可以學到什么?

比特幣是一種無交易對手風險的數字資產,如果進行正確、合規的自我托管,則不會產生杠桿作用或收益。但是,投資者有管理其財務的個人責任。

但人類的頭號問題往往是貪婪,正如歷史告訴我們的那樣,貪婪通常會導致欺詐、操縱和中心化。通過托管自己的比特幣,您持有的是比特幣,而不是借條或紙質衍生品。

正如我們在2022年所看到的那樣,隨著資金追逐高收益并使用比特幣追逐收益而產生了可怕的交易對手風險。加密行業應該從中吸取教訓,盡職調查始終至關重要。

最后,加密生態中每個人都要牢記一句話:“Notyourkeys,notyourcoins”。

BlockBeats消息,隨著新的一年到來,沉寂已久的加密市場小幅反彈,有短暫回暖的跡象。數據顯示,1月3日加密市場總交易量297.2億美元。單日漲幅43.6%.

1900/1/1 0:00:00Certik復盤Yearn閃電貸攻擊:黑客完成5次DAI與USDT從3crv中存取操作后償還閃電貸:Certik發布文章,復盤Yearn閃電貸攻擊.

1900/1/1 0:00:00還記得2021年牛市起勢的那段日子,被提到最多的人名,除了木頭姐CathieWood,就是巴菲特。當然巴菲特在加密貨幣行業,因為他不看好的言論,更多是被罵的.

1900/1/1 0:00:00來源:銀華基金 談到洗錢,我們首先想到的可能是電影里拍的,利用賭場、現金交易、收藏品拍賣等,但近幾年興起的虛擬貨幣,也成為了犯罪分子又一種新的洗錢途徑.

1900/1/1 0:00:00關于Web3的概念,我們現在比較熟悉的是由GavinWood于2014年提出的融合去中心化區塊鏈技術以及代幣經濟學的迭代互聯網想法.

1900/1/1 0:00:00毫無疑問,巨鯨正在整個NFT世界大行其道。回顧過去的一年,我們看到NFT領域出現了很多新場景,新應用和新變化。而買賣NFT的玩家也有一些新動作.

1900/1/1 0:00:00