BTC/HKD+0.36%

BTC/HKD+0.36% ETH/HKD-0.24%

ETH/HKD-0.24% LTC/HKD+0.28%

LTC/HKD+0.28% ADA/HKD+0.55%

ADA/HKD+0.55% SOL/HKD+0.24%

SOL/HKD+0.24% XRP/HKD+1.59%

XRP/HKD+1.59%BlockVC策略研究在《把握貨幣寬松背景下的“結構性牛市”》中提出,在全球貨幣寬松與美元指數持續走弱的大背景下,資產水漲船高,推升金價向上突破似乎已成必然。在過去的一個月內,國際金價突破前高1923點(2011年11月),創下近十年新高。BlockVC策略研究多次看好比特幣作為“數字黃金”會接棒成為流動性蓄水池,并在未來一段時間有著不俗的價格表現。

繼比特幣日波動率指數BVOL(BitMEX提供)自6月底到7月下旬近20個交易日逐漸收斂近歷史低位后,比特幣價格隨即跟隨黃金向上突破。在8月俄羅斯宣布注冊疫苗后,市場避險情緒有所緩和,加之上方獲利盤出逃,8月11日金價回踩30日均線,單日下挫近6%。

數字貨幣市場也緊隨其后“應聲暴跌”,并在隨后的幾個交易日內企穩回升。從短周期來看,近兩周比特幣價格波動受黃金影響較大,走勢高度相關。將二者價格繪制到同一圖中(紅色線為黃金)不難發現,在長周期美元走弱的投資邏輯下,我們有理由相信未來這種同步趨勢還會存在。

Coinbase CEO:比特幣可能取代美元成為新的全球儲備貨幣:金色財經報道,Coinbase首席執行官Brian Armstrong認為,比特幣 (BTC) 有朝一日可能取代美元成為新的全球儲備貨幣。

Armstrong在接受采訪時表示,“我認為世界上大多數人都會認為這是一件很瘋狂的事情,或者是一種逆向觀點或其他什么,但我認為比特幣有可能成為新的全球儲備貨幣。”

他預計比特幣將獲得全球金本位的地位,有可能成為新的全球儲備貨幣。他進一步補充道,美元全球主導地位的潛在喪失并非獨一無二,因為一旦法定貨幣不再受到黃金等商品的支持,它們的壽命往往就會有限。(The Daily Hodl)[2022/6/10 4:16:49]

比特幣在土耳其線下市場價格達到10萬美元:土耳其里拉的價格在一天之內暴跌了17%,因此比特幣的價格在土耳其市場飆升,數據顯示,該數字資產的最低要價達到509,840土耳其里拉,約合64,000美元。另外,一些線下交易所將單個比特幣的價格固定在10萬美元。(Ambcrypto)[2021/3/22 19:08:14]

圖片來源:Tradingview

在資本市場面臨考驗之時,人們愿意將信用貨幣兌換成黃金進行避險或者抵抗通貨膨脹。實物貿易中黃金也扮演著核心角色,成為跨越種族語言的貿易結算工具。當前人類共同體正處于第四次數字經濟革命的風口浪尖,比特幣也以其獨有的優勢在避險與清結算功能方面承擔更重要的作用。與實物黃金相比,“數字黃金”比特幣更擁有零貯藏壓力、價值分割更加精細、跨地域價值流通等特性。毋庸置疑,比特幣長期作為對抗全球信貸擴張的有力武器,正處在價格長期上行的通道中。延續BlockVC策略之前的觀點,比特幣自從突破下降通道后,周線級別以上的牛市趨勢漸成。

動態 | 美國癌癥協會接受比特幣捐贈:金色財經報道,非營利組織美國癌癥協會(ACS)現已接受通過BitPay進行的比特幣捐贈。[2019/12/25]

然而盡管比特幣這一輪上漲中表現沉穩有力,但其市值占比依然處在下降趨勢中,究其原因為DeFi、波卡生態、IPFS、NFT等一系列概念將市場炒熱,財富效應吸引大量資金重新入局其他主流幣和與市場概念相符的熱門山寨,推動加密世界整體市值突飛猛進。

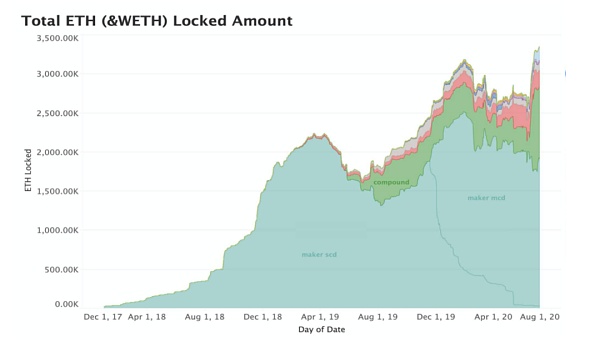

市場對于DeFi概念的炒作,去中心化交易所Uniswap上小幣帶來的財富效應,實在遠遠超過“古典幣圈人”的預期。DeFi這個概念并不新奇,自2018年被提出到目前2年有余,它指的是“去中心化金融”,目標是建立一個多層的金融系統,以區塊鏈技術和加密貨幣為基礎,重新創造并完善已有的金融體系。Total Value Locked(TVL)是衡量DeFi生態吸金能力的指標,它是指某一DeFi生態內沉淀的以太坊總價值。2020年TVL變化曲線可以用坐過山車來形容——年初DeFi的TVL為6.8億美元,在2月的“牛市”行情中陡然增長至12億美元。在經歷了312暴跌后,市場情緒大受影響,TVL有著幾近減半的斷崖式下跌。但此后僅花費不到三個月的時間市值突破30億美金,DeFi鎖倉價值翻4倍,總市值更是翻10倍左右,與此同時帶來的是以太坊錢包活躍地址數也呈翻倍式增長。?

動態 | 上周日比特幣交易量創2019年新高:據bitcoinist報道,Bitcointicker數據證實,本周日BTC /USD觸及了兩周高點至4200美元。根據推特賬號Whale Alerts的消息,同日,一位投資者將其在加密貨幣交易所Bitstamp的2521枚BTC(約1010萬美元)轉入一個私人錢包。福布斯指出,這筆交易使將當天的比特幣交易量升至2019年的新高。[2019/1/8]

圖片來源:ConsenSys?

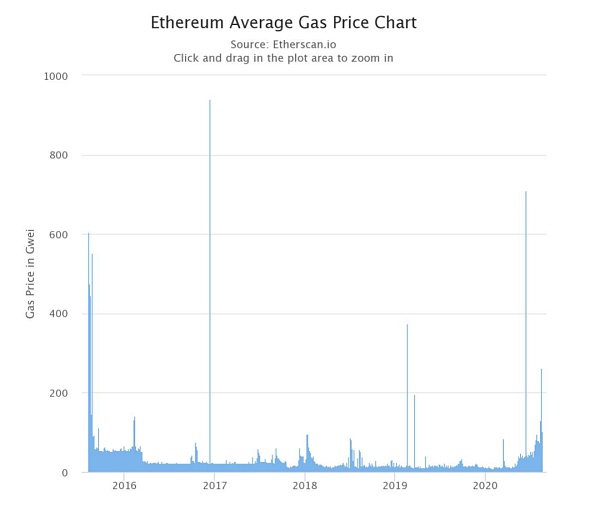

每一個在DeFi浪潮中主動出擊的人都在享受市場帶來的狂熱與波動,仔細思考這一輪狂潮和2017年的ICO牛市有些異曲同工之妙。DeFi概念項目如雨后春筍般的涌現,一級市場額度的稀缺,登錄交易所后二級市場上動輒十倍的亮眼表現,引得一眾投資者源源不斷的買入ETH并投入DeFi項目“鎖定”——這些旺盛的投機需求構成了ETH的強勁買盤,使得ETH在本輪行情中成為唯一龍頭。由于在Uniswap等一眾去中心化交易所上從事小幣種投機的人數增多,以太坊轉賬所支付的gas費用屢創新高,甚至穿過了當年的ICO盛況。也許是看到了DeFi帶給ETH的成長空間與紅利,很多對標ETH的公鏈項目在沉寂許久后也摩拳擦掌宣布進軍DeFi。EOS發布新DeFi項目“DeFis”,使得在二級市場上表現平平的EOS價格走勢陡然變強。有類似舉動的還有TRX、ADA等一眾老牌項目,各家基于相較以太坊的技術優勢紛紛搖旗吶喊,宣布擁抱DeFi。

聲音 | 摩根士丹利:比特幣是一種新的資產類別:摩根士丹利(Morgan Stanley)的報告認為,比特幣是一種新的資產類別,這不僅讓加密貨幣愛好者感到興奮,也讓專家們感到興奮。[2018/11/3]

數據來源:etherscan.io

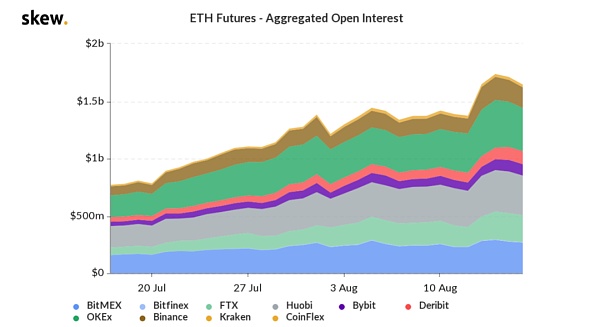

DeFi投資生態的發展實在是過于迅猛,在此過程中就難免產生巨大的泡沫。但對于普通投資者來講,參與DeFi最便捷的方式是持有(做多)ETH及其他能夠在中心化交易所交易的DeFi概念幣。隨著ETH價格的不斷攀升,其在8月13日突破短期前高415美金,上沖至445美金后震蕩回落。目前各合約平臺的持倉量又來到了高位,在okex上最近成交量與持倉的增加甚至超過了312前后的水平。每當持倉高企,伴隨的往往是短線的調整與洗盤,因此短線追高與做多的交易行為便顯得性價比不高了。加之DeFi項目的價格泡沫有破裂的可能,謹防一系列黑天鵝事件(例如代碼審計、黑客攻擊、盜幣等)對于DeFi概念板塊的打擊,從而造成ETH下跌。

數據來源:Skew

數據來源:OKEX

受DeFi帶來ETH暴漲所產生的吸血效應的影響,前期有過較大漲幅的主流幣目前還是以震蕩調整為主。但就目前的市場情緒與中小市值幣種的動能來看,仍有炒作空間。趨勢一旦開始便不會輕易停止,在龍頭震蕩橫盤期間,尋找在基本面上有可能與DeFi概念產生聯系的次主流與中小市值幣種進行埋伏也許是可行的選擇。

在近幾輪行情中,比特幣最后的加速上沖往往宣告本輪行情的尾聲。目前比特幣走勢健康,有可能選擇向上測試前高。長線來看,其類黃金的屬性地位,與弱美元下投資邏輯都支持比特幣維持長期上漲趨勢的判斷。DeFi狂潮似乎已經進入下半場,將牛市的指揮棒交到比特幣手中。

1.DeFi總市值:122.34億美元 金色晚報 | 7月5日晚間重要動態一覽:12:00-21:00關鍵詞:對沖基金、Cardano、比特幣鯨魚、Cardano 1.

1900/1/1 0:00:00近年來,反欺詐的難度愈來愈高。金融科技的飛速發展,提高了人們獲取金融服務的普適性,同時,區塊鏈、金融科技等新詞匯的注入,使得金融欺詐愈加場景化,欺詐手段愈加虛擬化、智能化.

1900/1/1 0:00:00在剛剛過去的周末,伴隨著價格的“暴漲暴跌”,DeFi明星Sushi的管控權塵埃落定。9月6日,SushiSwap創始人Chef Nomi在推特稱,已將SushiSwap時間鎖管理控制權限發送給F.

1900/1/1 0:00:00據DeBank統計,截至9月2日,DeFi總鎖倉量超123億美元,年內增長超過1600%;DeFi項目總市值同樣迎來爆發,從年初的15億美元增長至173億美元,漲幅超1000%.

1900/1/1 0:00:00文章系金色財經專欄作者幣圈北冥供稿,發表言論僅代表其個人觀點,僅供學習交流!金色盤面不會主動提供任何交易指導,亦不會收取任何費用指導交易,請讀者仔細甄別,謹防上當.

1900/1/1 0:00:001 YFI=1 BTC,這是YFI社區的口號。在8月20日之前,很多人對它持懷疑乃至嘲諷的態度.

1900/1/1 0:00:00