BTC/HKD+0.14%

BTC/HKD+0.14% ETH/HKD+0.15%

ETH/HKD+0.15% LTC/HKD+0.37%

LTC/HKD+0.37% ADA/HKD+0.47%

ADA/HKD+0.47% SOL/HKD+0.31%

SOL/HKD+0.31% XRP/HKD+0.34%

XRP/HKD+0.34%原文標題:《Curve流動性的「包裝」之戰一覽,Yearn或成最終贏家?》

原文作者:DeFiMadeHere

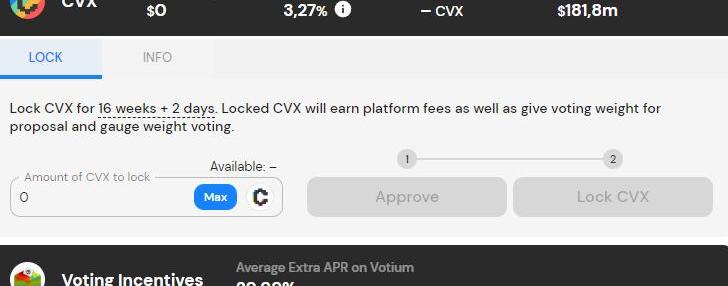

CurveFinance的veToken模式允許用戶鎖定$CRV長達4年,并獲得管理費,并允許他們投票支持選擇池的CRV分配。

那些尋求流動性的協議可以選擇賄賂veCRV持有人,將CRV分配流向他們的池子。這是veCRV持有者除管理費之外的另一個收入來源。

但對于持有者來說,將CRV鎖定4年并不是一個很有吸引力的選擇。

有什么解決辦法呢?

選擇將你的流動性包裝:

來自ConvexFinance的cvxCRV?

來自StakeDAO的sdCRV?

來自Yearn的yCRV

流動性包裝允許CRV持有者收取費用或賄賂,而不需要鎖定4年,并提供了一個退出頭寸的機會。

dForce創始人:Curve創始人抵押大量CRV借款穩定幣有極大風險:金色財經報道,dForce創始人Mindao發文稱,Curve創始人在Aave存了超過 33% CRV流通盤的幣,借了7100萬穩定幣,這對Curve生態和Aave都是極大風險,隨著市場下跌和流動性極度萎縮,風險在加劇,Aave V2沒存款上限,導致無法控制抵押物敞口,唯一能做的是增加USDT借貸成本。抵押自家幣做杠杠,看起來是惜售,實際上是一種引誘式做空。[2023/6/12 21:31:11]

它們各自的區別是什么?

cvxCRV

通過質押cvxCRV,你可以賺取3crv的費用,以及加上ConvexLP提高的CRV收益和CVXToken10%的份額。

而賄賂收入則分配給因投票而被鎖定的CVX。

Frax Finance為Curve上Fantom 4 pool的投票者提供近25萬美元獎勵:金色財經消息,算法穩定幣協議FraxFinance為Curve上Fantom 4 pool的veCRV投票者提供近25萬美元獎勵,獎勵將以FXS形式支付,并于4月21日8:00正式啟動。(pitch.money)[2022/4/18 14:31:31]

因此,veCRV的正常收入在cvxCRV和CVX之間分配。

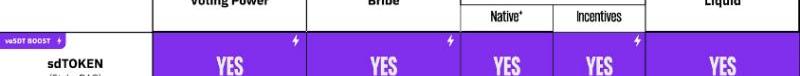

sdCRV

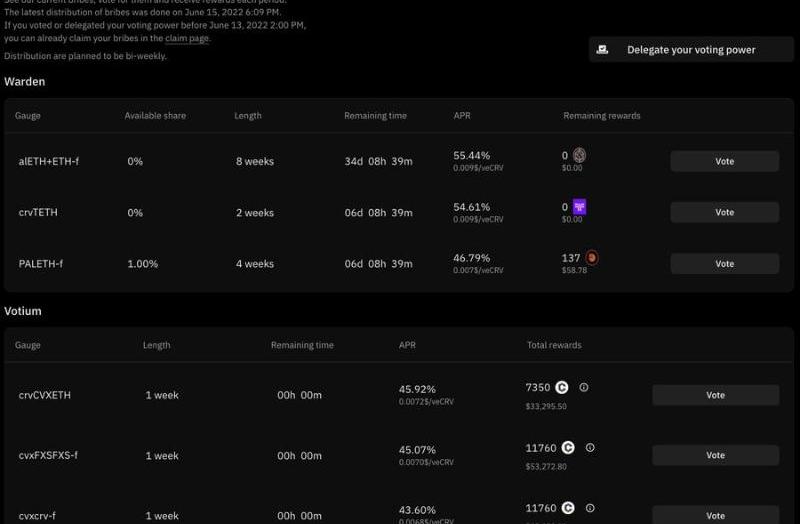

sdCRV分配3CRV費用,并將投票權保留在質押者那里。

投票權可以委托給StakeDAO,它結合了市場和OTC賄賂以獲得最佳回報。

以太坊2.0質押流動性解決方案Lido宣布將Curve上ETH/stETH池的LDO獎勵延長30天:官方消息,以太坊2.0質押流動性解決方案Lido宣布,Curve上ETH/stETH池的LDO獎勵延長30天,將向該池LP分發3,750,000 LDO,本輪將于7月13日結束。[2021/6/16 23:41:31]

或者用戶可以從Paladin或VotiumProtocol直接訪問StakeDAO上的賄賂。

由于StakeDAO不在sdCRV和原生Token之間分割賄賂和管理費用,因此質押APR明顯更高。

質押者得到的是3CRV,CRV和因賄賂而被轉化為SDT的獎勵。

動態 | Securitize與OTCXN合作推出證券型代幣發行和交易服務:據coindesk報道,Coinbase支持的證券型代幣創業公司Securitize與區塊鏈基礎設施公司OTCXN合作開發并提供數字證券產品服務。根據安排,兩家公司將通過將Securitize的證券合規平臺與OTCXN的托管分類賬系統相結合,幫助其他公司代幣化并出售證券。[2019/2/20]

然而,為了獲得最高的年利率,用戶必須通過鎖定原生TokenSDT。

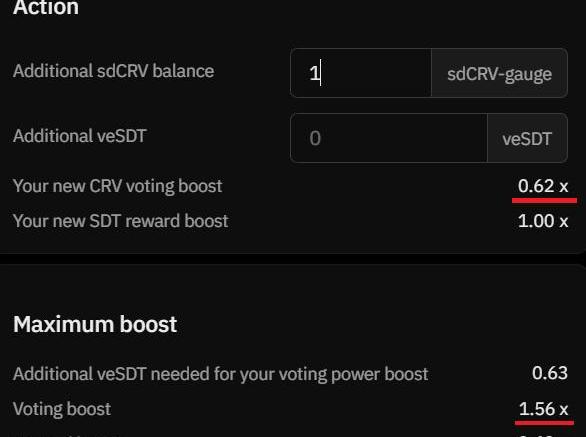

在veSDT提升的情況下,sdCRV質押者的投票權將獲得0.62倍的提升,并且可以根據veSDT余額和veSDT質押者總數將其提升至1.56倍。

yCRV

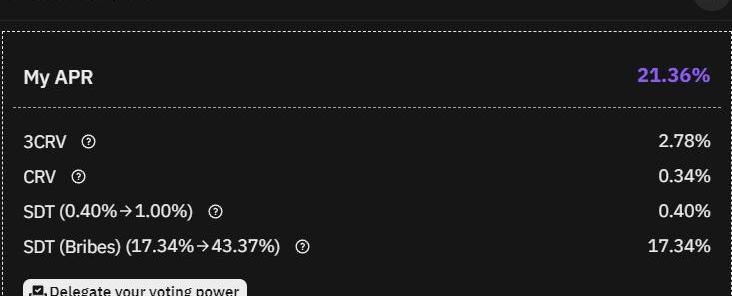

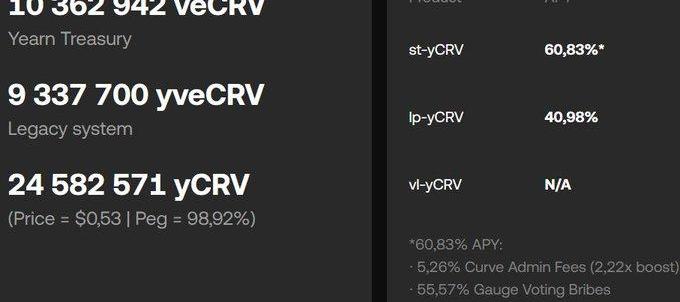

在所有包裝中,質押yCRV能夠獲得最高的收益。

動態 | 科威特國家銀行或將使用xCurrent進行跨境結算:據cryptobriefing報道,中東地區最大的銀行之一科威特國家銀行(NBK)可能會在未來幾周內開始使用Ripple的跨境結算服務xCurrent支付解決方案。據報道,NBK一直在積極準備使用xCurrent進行首次交易。該銀行目前正在等待科威特央行的批準,消息人士稱,該銀行希望在10月底或11月初之前使用xCurrent。[2018/10/23]

然而,收益率會下降,因為還有剩余的獎勵來自傳統的yvBOOST捐贈者合約。

此外,所有yCRV的1/4歸國庫所有,這提高了所有yCRV質押者的收益。

st-yCRV提供「一勞永逸」的用戶體驗,收益來源來自兩個地方:

管理費:所賺取的管理費會自動合成更多的yCRV,?

賄賂:1st-yCRV=1veCRV的投票權將在賄賂市場上出售以進一步提高收益。

與sdCRV不同,st-yCRV的持有者放棄了他們的投票權,所以協議不能用它來為Curve投票。

vl-yCRV擁有投票權,目前正處于開發的最后階段,但它將取消費用和賄賂,以支持st-yCRV。

將這些流動性包裝的權衡是什么?

協議費

投票權

保護掛鉤

協議費由協議提供的服務收取:

cvxCRV0%

sdCRV16%

yCRV10%

投票權:

cvxCRV不提供投票權,也不分享賄賂收入;

yCRV不提供投票權,但分享賄賂收入;

sdCRV提供投票權和賄賂收入,但為了支持veSDT質押者而減少了投票權和賄賂收入。

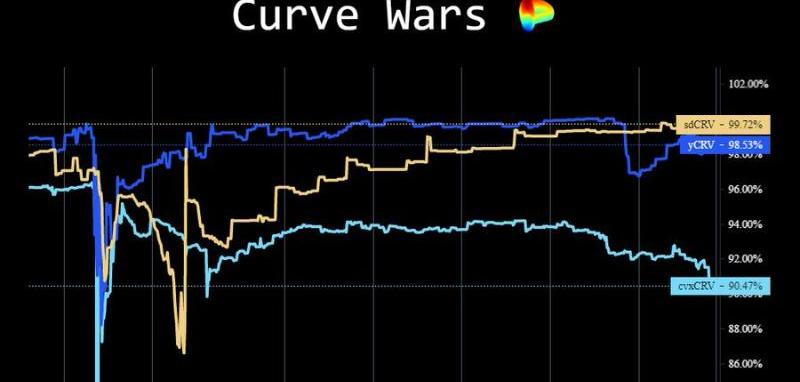

為了維護掛鉤,所有的協議都將CRV引導到他們各自的LPs。

在掛鉤價格低于0.99時,Stakedao?會用賄賂收入購買sdCRV并分配給質押者。

CRV流動性包裝的最佳玩法是什么?

首先,我必須說,我不擁有任何CRV或其包裝物,我一直看跌CRVToken和終身現金流。

盡管約50%的CRV被永遠鎖定,它仍然缺乏超過CRV排放的購買動力。

如果所有CRV都被鎖定,那么收益率將被嚴重稀釋。

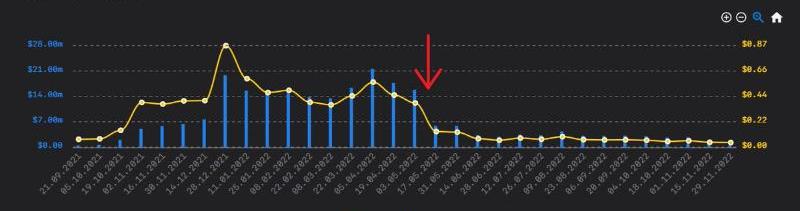

由于CRV價格與CurveFinance中的TVL一起下降,所以賄賂價值也在下降。

然而,因為引入了crvUSD,我看到了Curve的潛力。它可以推動更多的交易量和TVL回到平臺上。

但只有在實際部署后才能看到結局如何。

在我看來,yCRV正在贏得Curve流動性包裝的戰爭,因為它提供最高的收益和最簡單的用戶體驗。

如果一些用戶擁有veSDT,他們可能會發現sdCRV解決方案更有吸引力,因為它的投票會同時提升所有的用戶流動性鎖倉:

sdCRV

sdBAL

sdFXS

sdYFI

sdANGLE

在這種情況下,絕對的失敗者是cvxCRV。它的收益率最低,沒有投票權或賄賂收入,掛鉤能力弱等等。

我預計cvxCRV將進一步貶值,直到它與yCRV收益率達到平衡。

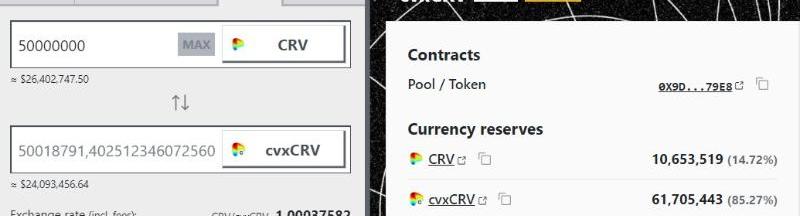

Convex的另一個問題是,在可預見的未來,不太可能有人鑄造新的cvxCRV--市場上有5千萬個「廉價」cvxCRV。

意味著Convex在veCRV供應方面的總所有權很可能會進一步減少。

編譯|吳說區塊鏈GaryMa 摘要 本文為a16z為金融穩定委員會的“加密資產活動的國際監管”主題活動所撰寫的評論信,主要分為三部分:1.?討論DeFi&CeFi之間的區別.

1900/1/1 0:00:00來源:老雅痞 上周我在Twitter上提了一個問題:“說出一個沒有代幣就不能運作的DeFi協議”。 社區的回答從“所有”到“沒有”多種多樣,讓人大開眼界.

1900/1/1 0:00:00一個由謊言編織的敘事,瘋狂注水的各項指標,以及基于此的后續發展直到崩盤我在這個故事里也看到了太多熟悉的影子,所以$SOL會成為下一個$EOS嗎?@CharlieXYZ_撰寫了這個Thread.

1900/1/1 0:00:00原文:《2022TheYearOn-chain》byCheckmate,Glassnode 編譯:DeFi之道 隨著2022年混亂、動蕩和殘酷的一年即將結束.

1900/1/1 0:00:00文:薛永瑋 11月,加密貨幣交易所FTX爆雷,上百萬持有FTX資金的投資者血本無歸。被稱為“幣圈神童”的FTX創始人SBF告別16億美元身家,自稱“只剩一張信用卡和10萬美元存款”.

1900/1/1 0:00:00原文標題:《TheProblemswithDeFi&Crypto》原文作者:LynAlden,InvestmentStrategy創始人原文編譯:GaryMa.

1900/1/1 0:00:00