BTC/HKD+0.81%

BTC/HKD+0.81% ETH/HKD+0.24%

ETH/HKD+0.24% LTC/HKD+1.32%

LTC/HKD+1.32% ADA/HKD+2.23%

ADA/HKD+2.23% SOL/HKD+0.97%

SOL/HKD+0.97% XRP/HKD+2.2%

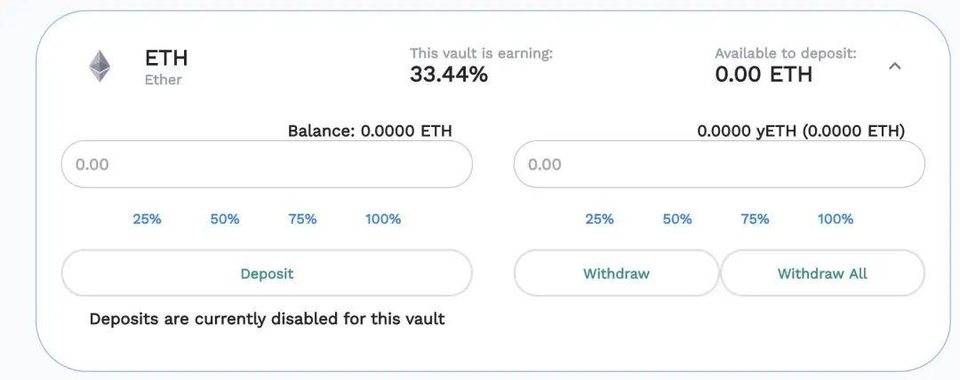

XRP/HKD+2.2%DeFi 流動性挖礦協議 Yearn.finance 于近日推出 yETH 機槍池后,很快得到了市場的追捧,據 9 月 4 日數據顯示,yETH Vault 已成功鎖定 34.5 萬 ETH,價值約合 1.4 億美金。而在發稿時,該 yETH 機槍池的顯示年化收益約為 33.49%,遠超一般的理財產品,那這一產品的收益究竟來自于哪里呢?

對于這一重要問題,YFI 創始人 Andre Cronje 給出了他的解釋:

數據:今日1402枚XMON解鎖是代幣價格暴跌95%主因,巨鯨yfimaxi.eth損失達120萬美元:金色財經報道,據鏈上分析師Lookonchain披露數據顯示,由于Sudoswap Lockdrop結束,今日1402枚XMON解鎖,解鎖時價格約為3450萬美元,但當前價值僅約500萬美元。由于代幣解鎖導致XMON價格從24,600美元下跌95%至1,236美元低點,其中巨鯨yfimaxi.eth損失達到120萬美元,該巨鯨以23,112美元價格購入60.8 XMON,今日以3,119美元售出44.5 XMON,通過鎖定XMON代幣yfimaxi.eth總計獲得623,110枚SUDO,價值約合120萬美元。[2023/3/2 12:39:13]

文章旨在快速介紹 yETH 機槍池是如何工作的,目前似乎有相當多的錯誤信息正在流傳。

YFII社區將于下周推出多策略機槍池:1月9日,YFII社區宣于計劃下周將推出多策略機槍池,機槍池可以在多個策略之間根據鏈上實時APY調整資金分配以獲得最大鏈上APY。[2021/1/9 15:44:32]

首先,yETH 機槍池的收益是從哪里來的呢?

借貸,資產通過 Aave、Compound 以及 dYdX 平臺借出獲得利息;

LP 收入,提供給 Uniswap、Balancer 以及 Curve 賺取交易費;

流動性激勵,例如 Compound, Balancer 以及 Curve 為流動性提供者提供了額外的激勵;

幣贏CoinW將于10月29日10:00在DeFi專區上線YFIM:據官方消息,幣贏CoinW將于10月29日10:00在DeFi專區上線YFIM/USDT交易對。

據悉,YFIM是經YFI技術獨立分叉而來,是YFI非中心化的移動應用,平臺聚合多種協議,用戶存款時,平臺會將用戶資金自動分配至目前收益最高的協議下,會給用戶一個稱為YFIM Token的權益證明,用戶可以通過YFIM Token取出自己原來存入的代幣及相應的收益。[2020/10/26]

yETH 機槍池涉及到的風險:

YFI創始人Andre Cronje宣布推出StableCredit協議:YFI創始人Andre Cronje宣布推出StableCredit:一種用于借貸、穩定幣和自動化做市商的去中心化協議。該協議整合了代幣化債務穩定幣、借貸、自動化做市商和單邊自動化做市商敞口,旨在創建完全去中心化借貸協議。用戶可以提供任何資產并創建“代幣化信用”——StableCredit USD(同時也支持歐元StableCredit EUR、日元StableCredit JPY等),具體流程為:1、提供一定數量的USDC;2、USDC價格預言機將被用于確定1 USDC對應的美元價值;3、StableCredit協議將鑄造對應美元價值的StableCredit USD;4、將USDC和StableCredit USD按照50:50比例提供給自動化做市商;5、StableCredit協議將計算系統利用率,最高可達75%;6、利用率所對應的供應USDC價值將會被鑄造成StableCredit USD(最高比例為75%)。Andre Cronje表示目前正在確定最終的用戶界面(UI),并將在未來幾周內提供。[2020/9/10]

借貸涉及的風險,由于 yETH 機槍池是放貸方(lender),資產可能不是一直可用的。那它是如何工作的呢,當資產池越接近清空狀態時(即借出最大金額的資金),那其所獲得的利息也就越高。這允許提供新的資產(或歸還借用的資產),但在提供的資產超過可用借入資產時,確實存在著這樣一個窗口。

可能涉及智能合約風險,總是有可能會存在漏洞及其它缺陷。

缺乏交易活動,這意味著費用會降低;

流動性激勵價格波動,導致年化收益(APY)不穩定;

yETH 機槍池解釋:

yETH 機槍池給 Maker 提供 ETH 以鑄造 DAI;

DAI 提供給 yDAI (yearn.finance DAI 機槍池);

yDAI 機槍池解釋:

DAI 提供給 curve.fi/y;

curve.fi/y LP 代幣鎖定在儀表盤中以接收 CRV;

我們已經看到了很多關于 yETH 機槍池及其鑄造的 DAI,與可用 DAI 的錯誤信息。這與放貸人 / 借款人利用率沒有什么不同。

如果你向一個放貸人提供 100 個代幣,而有人借了 50 個代幣。那么你就無法提取你的 100 個代幣,但你可以提取出 50 個代幣,當你提取 50 個代幣時,借款人會支付額外的溢價,因此其他放貸人會被激勵增加代幣,或者借款人會償還債務。

這是機槍池的基本前提,yETH 也不例外。但是有一個區別,因為 yETH 使用的是 yDAI,「放貸方」實際上就是 curve.fi.

當資產池中的 DAI 變低時,套利者賣出 DAI 以換取其它穩定幣(USDC、USDT 或 TUSD),這就增加了池子的 DAI 數量。而當 DAI 被移除時,那么以 DAI 交易就變得更加有價值了。這和放貸人和借款人利用率的解釋相同。

這里唯一的核心區別是,在一個正常的金庫里,是沒有債務的。而 yaLINK 和 yETH 是有債務的,這確實增加了額外的風險,因為你需要有足夠的可用資金來償還債務。

這就是為什么我們保持大約 200% 的比率,所以在放貸人 / 流動性短期的情況下大約有 50% 的緩沖。

大多數系統都有一個最大借用緩沖區,這意味著系統中必須有一定數量的最低流動性。一般的規則是大約 25%(所以借款人不能借走超過 75% 比例的資金)。因此,yETH vault 的上限大約是 6000 萬美元,緩沖區大約為 1600 萬美元,那么即便 y 池的容量減半,它仍然會是可用的。

自 8 月 25 日太空競賽開始以來,Filecoin 主網上線就已經進入了倒計時階段,目前所有參與 Filecoin 項目的人都在為拿到太空競賽獎勵而奮斗著,同時渴望著主網上線后豐厚的回報.

1900/1/1 0:00:00歐科云鏈集團在助力區塊鏈安全的舉措持續深化。8月28日,全球領先的區塊鏈產業集團歐科云鏈宣布推出區塊鏈“天眼方案”,主要通過鏈上數據追蹤系統研發、對外技術支持、凝聚企業眾力等途徑,全面助力區塊鏈.

1900/1/1 0:00:00近期Defi上uniswap帶來的流動性挖礦熱潮,成為了2020年一個突如其來的大熱點,甚至在最開始的時候都沒有幾個人在討論uniswap,ampleforth,compound,YFI.

1900/1/1 0:00:001.DeFi總市值:138.86億美元 市值前十幣種漲跌幅,金色財經制圖,數據來源CoinGecko2.去中心化交易所的交易量:8.28億美元 交易量排名前十的DEX 數據來源:Debank金色.

1900/1/1 0:00:00金色財經報道,北京時間8月25日6:00左右,Filecoin正式開啟了測試網獎勵計劃太空競賽,該競賽中,全球各地區的礦工將通過存儲空間的競爭來瓜分410w枚FIL代幣的全球獎勵和區域獎勵.

1900/1/1 0:00:00過去一年,美聯儲三次降息,帶動全球30多個國家的中央銀行跟進降息,最終貨幣市場利率降至數十年來的最低水平,并向全球市場注入了超過20萬億美元的流動性.

1900/1/1 0:00:00