BTC/HKD+2.27%

BTC/HKD+2.27% ETH/HKD+2.79%

ETH/HKD+2.79% LTC/HKD+2.06%

LTC/HKD+2.06% ADA/HKD+12.6%

ADA/HKD+12.6% SOL/HKD+5.26%

SOL/HKD+5.26% XRP/HKD+28.45%

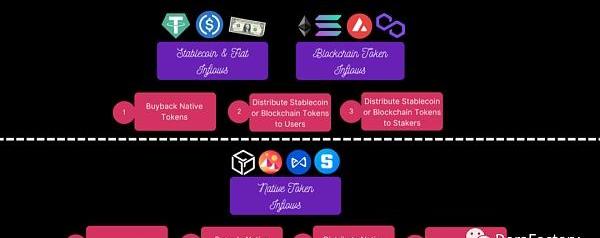

XRP/HKD+28.45%基礎業務正在增長并收到付款--如何將創造的價值計入代幣實體,以便代幣持有人能夠從基礎業務的現有或未來成功中獲益?有哪些不同的機制來累積價值,它們的優點和缺點是什么?

本文通過代幣價值累積的三步驟,對代幣回購和銷毀、質押獎勵、激勵等價值增值機制進行比較分析。

大綱如下:

什么是價值?如何創造?

第1步:定義流入渠道

第2步:確定流入的支付貨幣

第3步:確定價值累積機制

獎勵:價值累積分配時機

什么是價值?如何創造?

價值=收入或數量。我們在代幣上限表的分配部分談到了價值應計。任何代表現有或未來收入的東西都代表價值。

換句話說,價值是通過流入生態系統來創造的。這些流入可以是任何貨幣,并且可以100%或X%累積到協議中。

例如,CryptoVnicorns以100萬美元出售100個初級NFT。假設訴訟程序歸于代幣實體,那么無論銷售的貨幣是什么,代幣實體都會累積價值100萬美元的流入。

例如,DegenA從DegenB那里購買了價值10萬美元的GigidaikuNFT,Gigidaiku的創造者KimitBreak對所有二級交易收取10%的特許權使用費。假設訴訟程序進入股權實體,KimitBreak應計入價值1萬美元的流入,無論銷售的貨幣是什么。

這些流入是否應確認為收入是會計師而不是我們的問題。我們關注設計可持續的NFT經濟、有效分配資源和衡量業務決策的有效性。

收入是一個復雜而抽象的概念,可以根據支付貨幣和實際“賺取”收入的時間等各種主觀參數來識別。例如。如果Adam為1年的Netflix訂閱預付120美元,則10美元將在第1個月被確認為收入,120美元將在第1個月被確認為現金流入。此外,以協議的本國貨幣收到的付款可能不會被確認為收入。

Coinbase首席法務官:Coinbase的質押產品與Kraken存在根本不同:金色財經報道,Coinbase首席法務官Paul Grewal在第四季度業績的問答環節中回答股東關于其質押服務的問題時表示,我們在Coinbase上提供的質押產品與針對Kraken的監管行動中描述的收益產品有本質上的不同。第一個不同點是Coinbase用戶始終保留其加密貨幣的所有權。另一個不同之處在于,客戶有要求退出質押的權利,公司不能簡單地決定不支付任何提款。

最后,Coinbase作為一家上市公司,能使客戶能夠深入透明地了解其財務狀況。(Cointelegraph)[2023/2/22 12:22:00]

我們更喜歡使用流入而不是收入——流入更接近傳統的會計現金流入而不是收入。但是,我們還在調整后的流入報表表中包括了非穩定幣,例如非穩定貨幣的流入和原生代幣或非原生貨幣的流出。

傳統的3種財務報表、估值方法(DCF)、KPI并不直接適用于web3。它們都需要進行調整,以更準確地代表web3協議的運行狀況和性能。在VaderResearch,我們一直在研究專有報表和指標,以更好地說明價值創造和應計。

第1步:定義流入渠道

我們在上面解釋了流入。現在讓我們看一些常見的流入渠道和web3示例

游戲中常見的一些流入渠道是

游戲內角色、物品/武器或土地的初級一次性NFT銷售

正在進行的主要NFT銷售

升級/維修/能源費

戰斗通行證

投注/錦標賽買入費

盡管游戲通過讓玩家“鑄造”或“培育”NFT給玩家一種控制感,但實際上價格是由開發人員設定的(或者DAO和流入直接進入協議。其中一些NFT可能是永久或消耗品。消耗品NFT可能會更頻繁地出售,從而產生更可持續和經常性的流入。

財政部官員:美國正在權衡不同加密貨幣稅收模式的優缺點:金色財經報道,美國財政部高級官員表示,美國正在制定國內加密貨幣稅務處理的規則,并就不同模型提供的優缺點進行辯論。該部門稅收政策辦公室高級顧問Erika Nijenhuis表示,其中一種選擇專注于風險(如國際通用報告標準),還有一種方法是專注于稅收義務(通過報告交易)。Nijenhuis稱,問題在于每種方法給交易所等加密貨幣參與者帶來的負擔,以及每種方法所提供的好處,如增強合規性。[2020/11/20 21:25:32]

AxieInfinity經典流入:

初級NFT銷售

一手土地出讓

育種費——育種費是一種正在進行的主要NFT銷售。培育成本限制了NFT價格,因此每當二級市場NFT價格高于培育費用時,任何人都有套利機會培育/鑄造新的NFT。

版稅費用——二級市場交易費用。

Skyweaver:

爭奪戰入場費

特許權使用費

初級非卡牌NFT銷售。

Splinterlands:

主卡NFT戰利品盒銷售

卡NFT升級費用

版稅費用

比賽組織者費用

STEPN:

初級NFT銷售

鑄幣費

維修/升級費用

版稅費用

以太坊:

鏈上交易Gas費

第2步:確定流入的支付貨幣

應為每個流入渠道確定一種或多種支付貨幣。最終用戶可以選擇在所有選項中選擇一種貨幣,也可以只有一個選項。流入貨幣決策過程應考慮最終用戶體驗、資金流入多元化、價值應計和法律/監管主題。

聲音 | 黃金支持者Peter Schiff:黃金和比特幣雙雙走高,但原因不同:金色財經報道,1月3日,黃金支持者Peter Schiff發布推文稱,地緣風險的加劇導致黃金和比特幣雙雙走高,但原因不同。黃金被投資者視為避風港。比特幣被投機者買走,他們押注投資者會把它當作安全港。[2020/1/4]

有3種常見的付款貨幣選項:

1.穩定幣

穩定幣是最終用戶最方便的選擇,因為他們不需要處理額外的摩擦點,例如在去中心化或中心化交易所將穩定幣兌換成另一種貨幣。

此外,諸如Moonpay之類的法定到加密貨幣入口工具使最終用戶能夠直接使用他們的信用卡進行支付,而無需設置或連接Metamask錢包。這一點至關重要,因為由于額外的摩擦點,有很大一部分用戶退出了整個支付渠道。摩擦點越少,流失率越低。

也就是說,穩定幣支付可能會導致法律問題,因為某些司法管轄區的法規不鼓勵玩家使用穩定幣進行支付。

2.區塊鏈貨幣

底層區塊鏈的代幣是用戶第二方便的選擇。由于用戶需要持有底層區塊鏈的代幣來支付任何鏈上交易的汽油費,因此假設用戶持有這些代幣的最低數量。此外,大多數中心化交易所都有直接的區塊鏈貨幣存款/取款到Metamask等非托管錢包。

3.原生代幣。

協議的原生貨幣是另一種選擇。這對終端用戶來說比較不方便,因為他們必須經歷選項1中提到的額外摩擦點。也就是說,它為代幣提供了一個具體的效用,并訓練最終用戶的潛意識來購買代幣。

支付貨幣可以用一個或兩個本地令牌。Axie的繁殖費用是用AXS和SLP支付的,所以玩家必須持有足夠數量的兩種代幣來執行繁殖交易。用本地代幣進行協議相關的支付,為代幣提供了真正的"貨幣"效用。

聲音 | Bitfinex CTO :USDT在不同平臺上的分配是由用戶需求推動:據AMBCrypto消息,Anthony Pompliano回復推特用戶@BenDiFrancesco的提問稱,最安全的鏈將從“贏家抓住最大的市場機會”中受益。然而該推特用戶指出,盡管比特幣區塊鏈被認為更安全,“沒有人把資產放在它上面”,而Tether正在遷移到以太坊區塊鏈。 Bitfinex CTO Paolo Ardoino表示,“我們正在加大支持Omni、Blockstream的Liquid和LN/RGB的力度,以確保Tether用戶能夠使用由比特幣網絡保護的傳輸層。”他進一步補充,USDT在不同平臺上的分配純粹是由用戶需求驅動的,“干擾用戶偏好將是有害的。”然而,Tether的鑄造和大額交易一直與比特幣的價格走勢保持一致,由于幾個月前Bitfinex-Tether慘敗事件期間的事實,市場仍對Tether的活動持懷疑態度。注:Paolo Ardoino此前發推表示,很多人要求將Tether從OMNI遷移到以太坊的ERC-20,這就是USDT會被創建(Mint)的原因,一旦交易流量穩定,我們將銷毀多余的穩定幣。[2019/7/6]

第三步:確定價值增值機制

一旦定義了流入并確定了支付貨幣,我們現在可以探索為代幣實體增值的選項。請記住,并非所有流入都必須累積到代幣實體。一些開發人員希望為股權實體、其他代幣實體和各類NFT的組合增值。

Axie的繁殖成本是多個實體增值的一個很好的例子。有2個主要流入來源;市場費和繁殖費。100%的市場費用由AXS代幣實體控制的錢包地址產生。X%的繁殖費用以SLP支付,這些費用會自動燃燒——為SLP代幣實體增值。1-X%的繁殖費用在AXS中支付,這些費用累積到由AXS代幣實體控制的錢包地址。

動態 | Joseph Lubin和BM就區塊鏈第一、二層技術發表不同看法:據ambcrypto消息,以太坊聯合創始人Joseph Lubin和Block.One首席執行官BM就區塊鏈的第一層和第二層技術進行了討論,并發表了不盡相同的看法:BM稱,無論是第一層還是第二層,都屬區塊鏈范疇,區塊鏈是網絡的網絡,網絡互相之間可以進行聯系。他說:“第二層類似迷你區塊鏈,與線路間的發生的一切息息相關”。他還表示,未來區塊鏈行業將擁有數千個私人區塊鏈,這些私有區塊鏈將應用區塊鏈間通信,以便與公共區塊鏈進行交互,而未來將會有若干層區塊鏈,但是,單一鏈條不會成為中央統治者。這些鏈條將使用點對點(P2P)通信,并且將比現在聯系更加緊密。

以太坊聯合創始人Joseph Lubin則表示,第一層和第二層都不是區塊鏈,而是去中心化的協議。他認為區塊鏈存在于基礎層面,提供了“真正嚴格的信任”。Lubin稱:“第二層技術涉及到像國家頻道這樣的東西,而不是真正的區塊鏈。它們可以涉及到側鏈,是被連接到基層的區塊鏈。”[2018/10/1]

AxieNFT所有者可以通過游戲賺取獎勵獲得SLP,LandNFT所有者可以通過質押獲得AXS。換句話說,SLP產生的價值間接產生于AxieNFT,而AXS產生的價值間接產生于LandNFT。還有許多其他參數,例如為LandNFT保留的AXS質押獎勵的百分比、繁殖成本是多少、由SLP與AXS組成的繁殖成本的百分比以及AxieNFT是否是永久資產。

讓我們看一下每種流入貨幣的代幣價值應計期權:

1.以穩定幣或區塊鏈代幣收到的流入

A.回購原生代幣

代幣回購與股票回購非常相似。代幣實體通過中心化或去中心化交易所從公開市場購買原生代幣。隨著正在交易的流通代幣供應量減少,所有代幣持有者的價值將按比例累積。

回購可以定期和固定的數字執行——例如使用每月70%的穩定幣流入來回購原生代幣或不定期執行的回購,以實現更加動態的資金管理。

B.向用戶分發穩定幣或區塊鏈代幣

流入的資金被用作營銷/參與支出,并被回收到經濟中,以激勵特定的行動,目的是促進增長/保留/貨幣化,創造長期價值。與方案1不同的是,在短期內,價值被累積到積極的協議參與者,而不是代幣持有人,期望這將在長期內為代幣持有人產生更大的利益。

C.向Stakers分配穩定幣

質押獎勵與股息非常相似。代幣實體向代幣持有者空投穩定幣或區塊鏈代幣。由于代幣持有人最終獲得的貨幣資產比獲得質押獎勵之前更多,因此價值按比例分配給代幣持有人。通過將更高百分比的代幣分配給鎖定其股份的時間更長的代幣持有者,可以進一步增強該模型。

一個好的做法可以是所有選項之間的混合。在向因協議活動和原生代幣所有權而符合條件的用戶分配穩定幣或區塊鏈代幣獎勵的同時執行小額回購可能是分配獎勵的有效方式。

2.以原生代幣收到的流入

A.銷毀原生代幣

通過從流通中永久銷毀X數量的代幣來減少最大代幣供應。銷毀可以在流入發生時自動發生,每月/每周定期進行,或者根據開發人員/DAO的決定任意進行。由于最大代幣供應量現在較低,因此所有代幣持有者都會獲得價值。

B.將原生代幣回收給用戶

流入用作營銷/參與支出,并循環回經濟中以激勵特定行動,以促進增長/保留/貨幣化并創造長期價值。與選項1不同,在短期內為活躍的協議參與者而不是代幣持有者累積價值,期望這將為代幣持有者帶來更大的長期利益。

由于貨幣激勵以本地代幣貨幣的形式提供給忠誠/參與的用戶,這可能被認為是比穩定幣或區塊鏈代幣更好的獎勵貨幣,因為占不出售的本地代幣獎勵收益用戶的百分比原生代幣可能會高于去中心化或去中心化交易所購買原生代幣的非原生代幣獎勵用戶的百分比。

出售原生代幣的額外摩擦會抑制用戶出售原生代幣,而購買原生代幣的額外摩擦會抑制用戶購買原生代幣。

C.分發原生代幣作為Staking獎勵

質押獎勵與股息非常相似。代幣實體向代幣持有者空投原生代幣獎勵。代幣持有者的價值是按比例累積的,因為代幣持有者最終獲得的原生代幣比質押獎勵之前更多。

D.持有原生代幣

與其立即銷毀代幣或將其重新分配給用戶/質押者,不如將代幣存放在國庫實體中,稍后再做出增值決策。與簡單地在國庫中持有原生代幣相比,燃燒原生代幣給散戶投資者額外的信任,即存在有形的、可衡量的代幣銷毀機制。

獎金:價值累積分配時機

一旦上市公司產生收益并積累現金,

它可以通過3種方式使用現金:

投資于增長/營銷/運營

向股東支付股息

回購股份

如果管理層認為業務足夠成熟并且沒有有吸引力的商業投資機會,例如雇用新員工、建立新的服務線或在營銷上花費更多,那么管理層可以決定將多余的現金分配給股東。

通常,早期或快速發展的初創公司不會向其股東支付股息。他們寧愿通過用戶激勵、補貼或進一步的營銷支出將收益再投資于增長。Facebook成立于2004年,2009年實現盈利,2012年上市,從未分紅。亞馬遜成立于1994年,1997年上市,2001年實現盈利,從未支付過任何股息。

與石油和天然氣或工業等成熟業務相比,這些公司仍是相對快速增長的公司。Facebook和亞馬遜的高管寧愿將多余的現金投資于新的業務領域,也不愿將其回報給股東,因為長期價值創造機會遠大于短期股息支付。

短期代幣價值增值決策的時機至關重要,例如質押獎勵、回購原生代幣或銷毀代幣。代幣激勵獎勵是整體用戶獲取和參與的一個渠道。還有其他策略,例如績效營銷、影響者營銷、錦標賽等。Web2初創公司聘請增長/營銷負責人跟蹤每個獲取渠道的隊列留存CAC和LTV指標,以決定最佳營銷或激勵資本分配。

例如

通過FB廣告獲得的用戶每位用戶花費20美元,并返回5美元的LTV。

通過影響者營銷獲得的用戶每位用戶花費10美元,并返回12美元的LTV。

然后,就可以不費吹灰之力地向影響者營銷投入更多營銷資金。相同的比較可以應用于代幣激勵,但需要進行仔細調整,因為代幣激勵并不總是用于用戶獲取,還用于參與和保留。

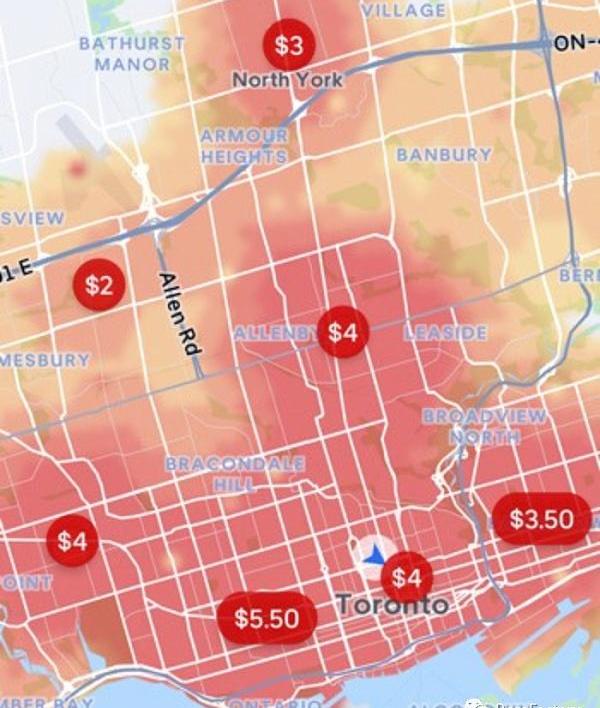

Uber有一個針對司機的動態激勵定價模型--從特定地區接載乘客的費用比其他地區高,而且這種定價會根據該地區的交通情況、一天中的時間、該地區可用的Uber汽車和現有/估計的乘客需求動態變化。Uber希望最大限度地減少等待時間,因為長時間的等待體驗通常會導致乘客轉而使用其他應用程序。

因此,一個早期的加密貨幣創業公司在產品與市場契合之前,甚至在快速增長期間,燃燒代幣或分配質押獎勵可能不是有效的資源分配。在上一篇文章中,我們討論了為什么代幣歸屬期應該比現在更長。

如果代幣激勵不會為協議帶來長期利益,那么減少代幣激勵的規模并可能將代幣換成法幣/穩定幣以資助其他營銷/參與/運營活動可能是有意義的。

結論

價值創造是通過生態系統的流入來定義的,開發人員/DAO應該能夠確定所創造的總價值的百分比應該歸屬于哪個可交易資產。理想的代幣價值累積機制將取決于流入是以原生代幣還是其他貨幣接收。價值增值的時機與選擇的價值增值機制一樣重要。

原文:《AptosNFT市場觀察:上線10天,還有哪些項目值得關注?》作者:0xLaughing.

1900/1/1 0:00:00文/周逸斐編輯/周曉奇 如果說,以前國人喜歡去新加坡主要是為了旅游和購物,那么今年很明顯變成,投資人和創業者們喜歡新加坡,是為了完成掘金新加坡、開拓海外市場的淘金夢.

1900/1/1 0:00:00原文作者:Yudee,WXY創始人Web3時而神秘代表未來、有時又充滿黑暗與欺騙。因為Web3與科技和金融緊密相關,而這兩者又代表著當今世界的方向與人性.

1900/1/1 0:00:00頭條 ▌DeFi的TVL在6個月時間下滑67%金色財經報道,在過去的125天或大約四個月中,去中心化金融(DeFi)的鎖定總價值(TVL)一直在500億美元到650億美元之間.

1900/1/1 0:00:00zkSync2.0即將上線,據DuneAnalytics數據,截止至10月27日,zkSync鏈上獨立地址已經有425,702個,本周新增41,596個.

1900/1/1 0:00:00來源:JoonasK?pp?一個真實的故事,講述了我在2013年比特幣的第一次淘金熱期間如何全力挖掘加密貨幣。2013年3月的一個寒冷的夜晚,在芬蘭的Yl?j?rvi市.

1900/1/1 0:00:00