BTC/HKD-3.65%

BTC/HKD-3.65% ETH/HKD-4.05%

ETH/HKD-4.05% LTC/HKD-2.46%

LTC/HKD-2.46% ADA/HKD-5.63%

ADA/HKD-5.63% SOL/HKD-7.68%

SOL/HKD-7.68% XRP/HKD-5.44%

XRP/HKD-5.44%不出意外,加密市場能否迎來一波觸底反彈?

原文標題:《除了加息75基點本周美聯儲會議還有啥看點?看加息代價多「痛苦」鮑威爾多鷹派?》

撰文:李丹

來源:華爾街見聞

本周美聯儲公布的預期利率水平點陣圖比以往更重要,是真正的貨幣緊縮路線圖,聯儲料將上調失業率預期,可能明年超過5%。鮑威爾可能強硬表態,大體和上月末央行年會相同。

本周美聯儲加息75個基點看來已板上釘釘,大多數市場人士都預計會連續第三次這樣大力加息。

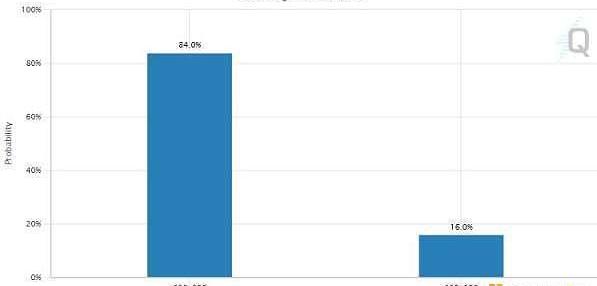

華爾街見聞注意到,截至美東時間20日周二美股收盤,芝加哥商業交易所的「美聯儲觀察工具」顯示,美國聯邦基金利率期貨交易市場預計,本周三美聯儲會后宣布加息75個基點的幾率高達84%,加息100個基點的幾率只有14%。

鮑威爾發表講話之際市場隱含的6月加息概率上升:金色財經報道,隨著鮑威爾發表記者會開場白,美國國債收窄之前的漲幅。美聯儲會期對應的OIS合約利率開始小幅走高,體現出更高的6月政策會議加息溢價。對應6月份美聯儲政策會議的OIS升至5.12%,隱含加息大約5個基點,表明加息25個基點的可能性約為20%。[2023/5/4 14:41:02]

CME工具顯示利率期貨市場預計周三美聯儲宣布加息75個基點的幾率達84%

既然已經75個基點的加息已經在預料之中,本周美聯儲會議還有什么看點?

按照計劃日程,美聯儲今年只在季度末的3月、6月、9月和12月四次會后同時發布聯儲決策者最新的經濟數據展望,以及代表他們各自對未來幾年利率水平預期的點陣圖。因此,本周會議的主要關注點就落在經濟展望和點陣圖上。

美聯儲5月加息25個基點的概率為76.2%:金色財經報道,據CME“美聯儲觀察”:美聯儲5月維持利率不變的概率為23.8%,加息25個基點的概率為76.2%;到6月維持利率在當前水平的概率為18%,累計加息25個基點的概率為63.5%,累計加息50個基點的概率為18.5%。[2023/4/27 14:29:21]

點陣圖比以往更重要真正的貨幣緊縮路線圖經濟展望可能有意外

今年6月的上次會后更新經濟展望顯示,美聯儲官員全線下調今明后三年的經濟預期增速,全線上調三年間的失業率預期,上調了今年的個人消費支出價格指數和核心PCE通脹預期。

有媒體認為,相比之前,本周會后公布的點陣圖更為重要,因為投資者已經試圖押注點陣圖怎樣暗示未來加息步伐,預計美聯儲官員預計加息可能對經濟有多大影響。

美聯儲政策聲明:持續加息是適當的:金色財經報道,美聯儲政策聲明稱,持續加息是適當的;通脹有所緩解,但仍處于高位;將考慮累計緊縮政策的滯后效應;就業增長勢頭強勁,失業率保持低位;將按計劃繼續縮減資產負債表。

此外,美國聯邦基金利率期貨表明美聯儲在3月加息25個基點的可能性約為85%,此前為40%左右。[2023/2/2 11:41:52]

而且,任何意外都可能出現在美聯儲對通脹、失業率和GDP增速預期的經濟展望中。一些經濟學家預計,美聯儲這輪加息周期會對經濟更有限制性,可能對經濟有更嚴重的影響。

畢馬威首席經濟學家DianeSwonk認為,這是第一個真正的貨幣緊縮路線圖。從美聯儲的角度看,他們正在進入緊縮的世界。

「這是真正進入了限制性的貨幣政策領域,我們將進入無人區。自20世紀80年代初以來,我們實際上沒有過以收緊政策對抗通脹。他們的目標是長期的放緩,那樣讓通脹緩慢下降,并且只會逐漸提高失業率。至于他們能否到達那個目標,那是另一個問題。」

美聯儲點陣圖中值顯示,預計2022年美聯儲將加息7次:金色財經報道,美聯儲FOMC聲明:預計在接下來即將召開的一次會議上,美聯儲將開始減持美國國債和機構抵押貸款支持證券。繼續加息是合適的。美聯儲點陣圖中值顯示,預計2022年美聯儲將加息7次(12月為3次) 。[2022/3/17 14:01:22]

摩根士丹利投資管理的全球固定收益宏觀策略主管JimCaron認為,通過增加衰退風險,能降低通脹的風險,因為這都是在減少經濟體內的需求,是以未來經濟增長減慢為代價的。

準備好美聯儲上調失業率預期可能接近4.5%、明年超過5%

媒體指出,再加息75個基點后,美聯儲的政策利率將升至2008年金融危機以前的最高水平,接下來的收緊貨幣階段將帶來更大的風險,可能就反映本周公布的更新后經濟展望中。這些經濟預測將顯示,美聯儲官員最近一直警告過的「痛苦」有多嚴重,比如失業率會升到多高。

美聯儲基金期貨完全計價美聯儲將于明年9月加息25個基點:美聯儲基金期貨目前完全計價美聯儲將于明年9月加息25個基點。 (金十)[2021/10/16 20:32:50]

自6月發布上一次經濟展望以來,美國的通脹增長幾乎沒有緩和,這促使美聯儲決策者采取更激進的貨幣立場。這也讓他們越來越懷疑過去對失業和通脹之間關系的估測,可能正是因此,他們現在才傾向,以更大程度放緩經濟活動為目標。

德意志銀行最近預計,美聯儲本周將公布,失業率最高接近4.5%。那將明顯高于6月經濟展望水平,當時聯儲預計今明后三年的失業率分別為3.7%、3.9%和4.1%。

本月初公布的非農就業報告顯示,8月美國失業率為3.7%,創2月以來新高,七個月內首次環比攀升,假設勞動力總人數不變,失業率升到4.5%意味著失業者約增加130萬。

德銀駐紐約的高級美國經濟學家BrettRyan稱,預計美聯儲還會兜售未來軟著陸的情形,但將暗示存在衰退的高風險。

彭博經濟學家AnnaWong、AndrewHusby和ElizaWinger認為,本次美聯儲經濟預測總的主題將是,為更高的失業率做準備,因為在控制住通脹前,還需要更多次加息,以及將對經濟有限制性影響的利率水平保持更久。目前市場定價體現的預期終端聯邦基金利率為4.4%,美聯儲決策者政可能會認為這是合理的定價。

畢馬威首席經濟學家DianeSwonk認為,美聯儲可能預計,到明年底失業率會超過5%。

媒體評論稱,自新冠疫情爆發前以來,美聯儲官員的失業率預期中位值一直穩定在4%左右,假如上調這一預期,將意味著美聯儲貨幣政策委員會FOMC的看法明顯轉變。聯儲官員可能預計失業率會升得更高,這樣才會和長線預測期間內通脹穩定在低位一致。

鮑威爾可能強硬表態大體和上月末央行年會相同

上月末舉行的杰克遜霍爾全球央行年會上,美聯儲主席鮑威爾一席簡短的講話直接撲滅市場的轉鴿希望,嚇崩美股。他強調「必須堅持加息,直至大功告成」,直言「歷史記錄對過早放松政策提出了強烈警告」,認為可能需要一段時間內讓利率保持在限制性的水平。

講話中,鮑威爾直接給市場對明年下半年聯儲開始降息的預期潑冷水,稱6月時聯儲官員就預計,到明年底,聯邦基金利率的中值略低于4%。

本月8日,在本周美聯儲會議靜默期前的最后一次公開表態中,鮑威爾重申要堅持加息,直到成功抗擊通脹,還重申,歷史告誡我們不要過早地放松政策,并且堅定表示「我們需要現在就直截了當地、強有力地行動」。

本周美聯儲議息會后,鮑威爾將舉行新聞發布會。

貝萊德全球固定收益首席投資官RickRieder評論稱:「我認為他在他身后豎起了一塊布告欄,上面寫著『通貨膨脹必須降下來』。我認為他會強硬表態。」

美國銀行的首席美國經濟學家MichaelGapen預計,鮑威爾發布會傳遞的訊息將大體上和杰克遜霍爾央行年會上的相同,將還是有關讓貨幣政策有限制性,而且持續一段時間,總體目標是價格穩定。

而摩根士丹利投資管理的全球固定收益宏觀策略主管JimCaron認為,鮑威爾的言論可能不經意地顯得鴿派,因為美聯儲已經有非常鷹派的傾向。

「我認為連續第三次75個基點的行動已經相當鷹派,他們不必非常努力地帶給市場鷹派。」

原文標題:《Don''tcountonCeFitoprotecttheEthereumnetwork》原文作者:NothingResearch原文編譯:Jack(0x137).

1900/1/1 0:00:00作者簡介: 鄧建鵬,中央財經大學法學院教授。原文發表于《財經法學》2022年第5期,第35-53頁。本文由高杰校驗,為方便電子閱讀,已略去注釋與參考文獻.

1900/1/1 0:00:00周報概要: 1、上周NFT市場成交量有所回落,較上周下降約-11.0%;其中X2Y2周成交額占比36.3%.

1900/1/1 0:00:00原文標題:《公鏈競爭II——隨想》原文作者:Maco,W3.Hitchhiker;修訂:Evelyn,W3.Hitchhiker 前言 基于上一篇對二線公鏈對比的報告,結合最新Delphi奶文.

1900/1/1 0:00:00簡單來說: 比特幣在第三季度很大程度上失去了通脹對沖。該資產尚未成熟以降低風險。比特幣收回20,000美元,但市場仍橫盤整理.

1900/1/1 0:00:00-1- nft概念被炒熱的那一年,正是虛擬幣市場從風起云涌到妖魔亂舞的時候。新聞上說NBA某某球星以十幾萬美元的價格購買了一張頭像,看到這新聞的時候,我滿臉疑惑,只能感嘆一聲“美利堅人民思想屬實.

1900/1/1 0:00:00