BTC/HKD+5.82%

BTC/HKD+5.82% ETH/HKD+7.55%

ETH/HKD+7.55% LTC/HKD+3.19%

LTC/HKD+3.19% ADA/HKD+9.15%

ADA/HKD+9.15% SOL/HKD+7.02%

SOL/HKD+7.02% XRP/HKD+9.39%

XRP/HKD+9.39%當前,固定收益產品在全球范圍內有大約119億美元的總可尋市場。但在DeFi領域中,這個數字還不到數百萬美元。

那到底為什么在DeFi中創建固定利率的資產工具如此困難呢?新的代幣標準ERC-3475又將如何才能改變現有的市場格局呢?鐵子們,接下來就讓我們深入了解一下關于固定收益和ERC-3475的內容吧。

DeFi借貸中的利率是如何確定的?

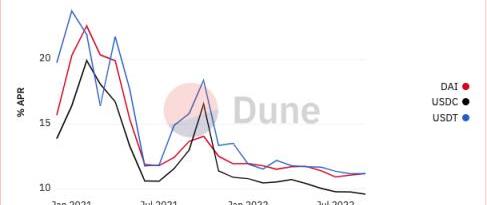

在當前的DeFi市場中,為了平衡供應和需求,大多數借貸協議使用利用率-利率反饋控制機制:

當市場上的供應大于需求時,該機制會降低利率以鼓勵借款人借款,而當供應小于需求時,該機制會提高利率。

因此,由于市場存在著波動,借貸協議的利率是很難保持穩定的。

這就是市場對固定利率資產的需求來源。

美股開盤 納指漲1.78%:金色財經報道,美股開盤,道指開跌10點,標普500指數開漲0.88%,納指漲1.78%。英偉達(NVDA.O)大漲26%,股價創歷史新高,公司2024財年Q1業績及Q2營收指引均超市場預期。[2023/5/25 10:40:32]

市場對穩定性和可預測性的需求來自于:

為了對自己的投資有更多的控制

為了開發復雜的金融產品

在我們深入了解今天的內容之前,我先給鐵子們介紹一些術語。

面值:到期時支付給債券持有人的美元

零息債券:在債券有效期內不支付利息的債券。投資者以比票面價值更低的價格購買零息債券

我給鐵子們舉一個包含上面術語的比喻:你可以想象一下,零息債券是你在田里種植的小麥,你從收獲小麥中獲得的收入就是面值。而你為種植小麥而購買的種子就是你為債券支付的折扣價格。

DeFi領域當前的兩種固定利率模式

主要媒體公司要求公開披露SBF保釋擔保人身份:1月13日消息,包括彭博社、金融時報和路透社在內的八家主要媒體公司要求公開披露負責為FTX前首席執行官SBF提供2.5億美元保釋金擔保的兩名擔保人。

代表媒體巨頭的Davis Wright Tremaine LLP的律師在1月12日寫給紐約地方法院法Lewis Kaplan信中表示,”公眾了解SBF擔保人的權利超過了他們的隱私和安全權利。”

據悉,希望說服法官公開披露SBF擔保人身份的媒體組織包括美聯社、彭博社、CNBC、道瓊斯、金融時報、Insider和華盛頓郵報。

金色財經此前報道,FTX創始人SBF請求法官對兩位幫助其獲得保釋的擔保人身份保密,以保護他們免受公眾審查和潛在的騷擾。去年12月,FTX創始人SBF以2.5億美元保釋。這筆2.5億美元的保釋金由四個人擔保,其中至少一人不是SBF家庭成員,不過到目前為止還沒有人支付任何費用且只有SBF父母兩人簽字。[2023/1/13 11:09:45]

目前,有兩種方法可以保證固定利息。

《黑天鵝》作者:加密貨幣公司Coinbase “一文不值”:金色財經報道,暢銷書《黑天鵝》作者Nassim Taleb認為,最大的加密貨幣公司Coinbase “一文不值”。但Taleb并不認為Coinbase會以與FTX相同的戲劇性方式崩潰。?Taleb最近認為,由于缺乏現金流,加密貨幣行業正處于危機之中。這位科學家確信,加密領域實際上并沒有設法生產出任何有用的東西。因此,由于無法產生現金流,它依賴于投機。[2022/11/28 21:06:07]

交易「零息債券」

借款人以ERC-20代幣的形式發行「債券」,從貸款人那里獲得目標資產,到期后以固定利率償還。

資料來源:Yield?Protocol?白皮書

已發行的「債券」價格和利率由協議中的單一交易池的供需決定。

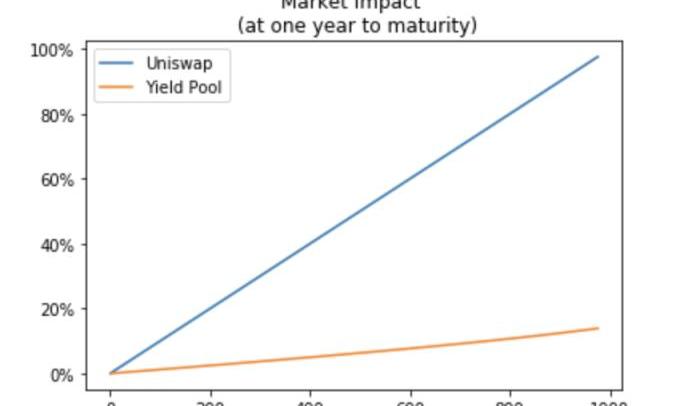

YieldProtocol實施了一個AMM,以一致的利率報價將套利的損失降到最低。

例如,在Uniswap中,只要有價格變化就會發生套利->交易,而Yield協議中的這種行為只在利率變化時發生。

Ledger聯創將Ripple與Terra相提并論引發社區不滿:10月25日消息,硬件錢包Ledger聯合創始人Eric Larchevêque在TikTok上的一段視頻中表示,由于高度中心化,與Ripple相關的代幣甚至不是加密貨幣。 Larchevêque還將XRP與失敗的Terra項目一起放一起。Ripple社區強烈反對這一評論,要求Larchevêque澄清他對Ripple的立場。一些會員表示,他們將放棄Ledger錢包。

對此Larchevêque在推文中回應稱,Ledger非常支持XRP,上述觀點并非是Ledger的觀點,這只是在一次半開玩笑的采訪中發表的愚蠢評論。Larchevêque還指出,在過去幾年里Ripple發展了很多,就目前來看,這一事實使他的上述言論完全不公平。[2022/10/25 16:38:14]

根據比較Uniswap與YieldProtocol的市場影響的圖表。YieldProtocol在利率和市場報價方面都優于Uniswap。

礦企Bitfarms 6月產出420枚BTC,挖礦收入下降近40%:7月2日消息,礦企Bitfarms的比特幣挖礦營收在6月份同比下降近40%,同期比特幣價格下跌約三分之一。挖礦收入是基于當前的比特幣價格,比特幣從6月初的3萬美元左右暴跌至現在的2萬美元左右。

根據周五的一份聲明,該公司在6月份總共產出420枚比特幣,相比5月份下降2.6%。在同一時間段內,它將哈希率提高了0.2 EH/s。考慮到即將到來的礦機部署,該公司預計將在未來兩周內實現2022年第二季度4.0 EH/s的目標。

此前6月21日消息,Bitfarms宣布調整HODL戰略來提高流動性并加強資產負債表,在過去的一周,Bitfarms以約6200萬美元的總價格共出售了3000枚比特幣,并完成了之前宣布的與NYDIG合作的3700萬美元的新設備融資,使公司流動性提高了約1億美元。(The Block)[2022/7/2 1:46:14]

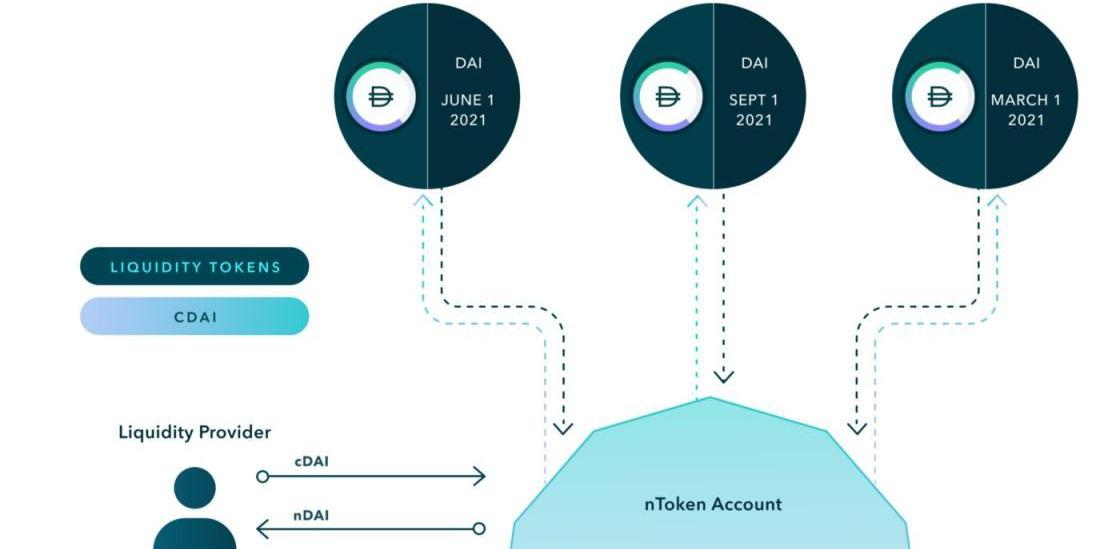

NotionalFinance通過使用cTokens作為基礎資產而與眾不同。

這種設計使存儲在流動性池中的資金能夠隨著時間的推移產生利息,提高流動性提供者的資本效率。

分割本金和利息,然后將其代幣化

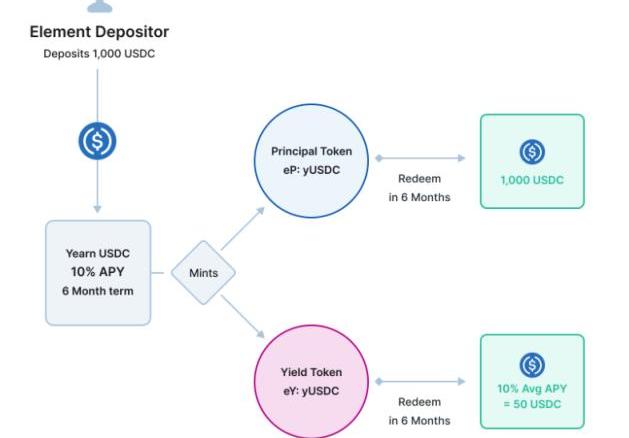

在ElementFinance中,用戶將他們的資金存入一個金庫,以獲得一個浮動的利率,鑄造本金代幣和收益代幣。

該協議創造了利率的「二級市場」。

但它也使遭受自動做市商風險的機會增加了一倍,因為本金和收益代幣需要單獨的池子。與此同時,利率差異問題也更有可能發生。

在金庫中獲得的利息收入也可以根據風險承受能力進行重新分配。

例如,A池包含低風險的固定利率資產。B池包括高風險、浮動利率的資產。其基本邏輯類似于我們剛才提到的「本金收益代幣」。但這里的區別是,這種結構性產品不依賴于自動做市商。

BarnBridge在A池中發行除ERC-20代幣以外的NFT,允許在內部系統中發現價格。

當前DeFi固定利率協議的表現和問題

那么這些協議的表現到底如何呢?

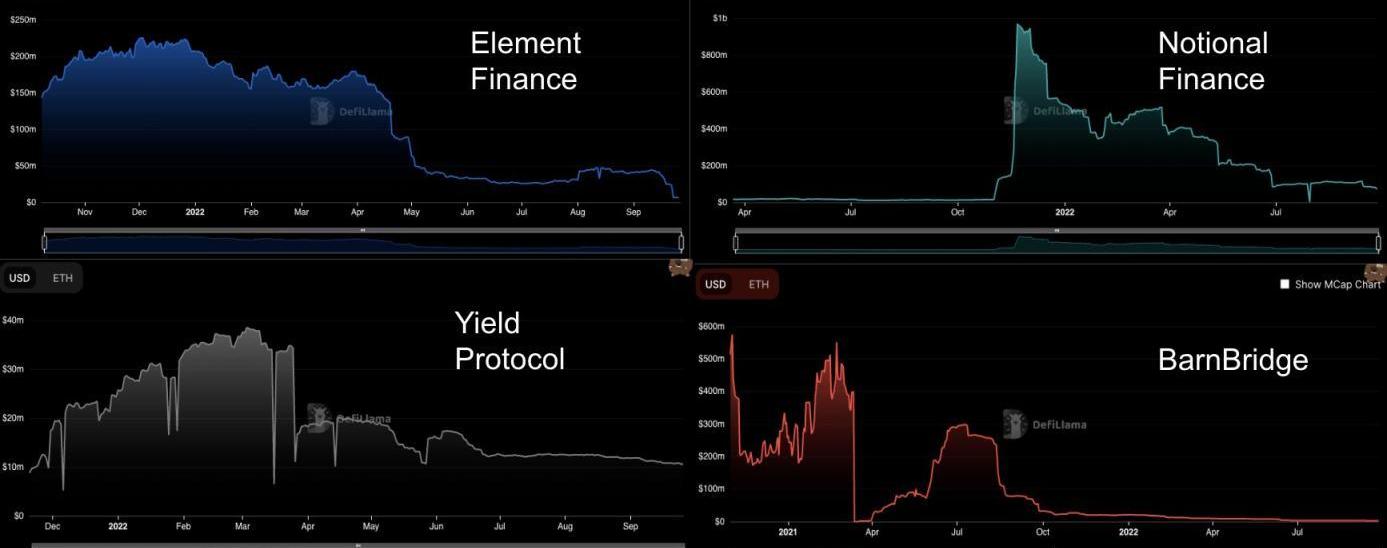

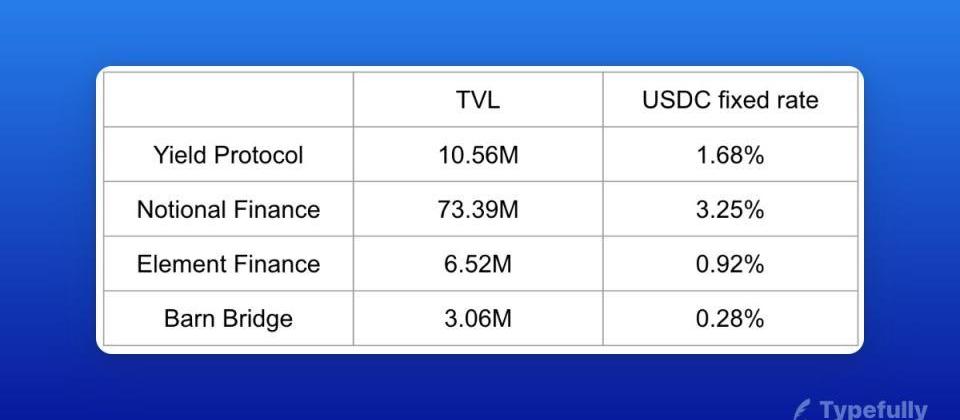

NotionalFinance的表現優于其他協議,其總鎖倉量最高為7339萬,USDC的年化收益率達到了3.25%。

所有四個協議都經歷了總鎖倉量的大規模下滑,部分原因是我們進入了一個熊市。

來源:DefiLlama

協議本身的缺陷

當然,除了這個原因之外,這些協議本身也有一定的缺陷。

收益不夠理想

如果收益率協議能提供的東西與Aave/Compound上提供的略微相同,甚至更低,那大家又何必去使用這些協議呢?此外,在DeFi領域之外的競爭也很激烈,比如美國6月DAU年期國債利率就達到了3.76%。

選擇有限

目前DeFi產品提供的期限僅限于幾個月或最長一年的時間。

而在現實生活中,有的債券會持續多年,并在到期前定期向投資者支付利息。

因此,傳統金融提供了更多的選擇。

DeFi協議抗審查和去中心化的想法非常棒,但如果產品不能達到傳統金融中的標準,大規模的采用就不可能發生。

ERC-3475

然而,我們現在有機會通過升級ERC-20來發行更先進的債券。

為什么我們要發行新的標準?新標準又是怎樣的呢?

目前的ERC-20代幣標準代表了一個單一的實體,并沒有復雜的數據結構。

例如,如果你想發行基于DAI的債券,你必須創建一個新的ERC-20代幣,例如fDAI,它與DAI掛鉤,代表借入DAI的義務。

但是有了DebondProtocol發明的ERC-3475,你現在可以直接在基礎資產上發行債券,而不需要創建新的代幣。

這是因為ERC-3475可以記錄復雜的贖回邏輯,而ERC-20卻不能。

與此同時,ERC-3475也解鎖了現有協議都做不到的新應用。例如,在現實中,成長中的公司可以發行可轉換債券,如果同意以較低的利率,債券持有人可以將其債務轉換為股票。

這對于雙方來說都是共贏的,因為:

公司在早期階段支付較低的利息

如果項目獲得成功,投資者從股票中獲得利潤

在Web3的環境下,早期階段的協議可以發行ERC-3475來籌集資金,從而使投資者能夠:

以更安全的方式把錢借給他們喜歡的項目

如果他們希望參與更多,可以靈活地將債券轉為ERC-20

總而言之,ERC-3475不僅簡化了債券的發行,還賦予我們創造各種工具的能力。

而當去中心化的債券變得更加成熟時,我們需要Web3信用評級機構來更好地對資產進行分類。

總結

DeFi中的債券是一個巨大的未被發現的藍海市場。

由于市場波動,維持固定利率是很難的。

我們現在有一個新的代幣體系,可以發行結構更復雜的債券

撰文:CerealKiller

編譯:CaptainHiro

來源:panews

在此次Devcon活動期間,ETHGlobal同樣舉辦了自己的黑客松活動ETHBogota,并于今天公布了黑客松最終項目名單.

1900/1/1 0:00:00金色財經編輯部每晚為讀者精挑了當日最值得精讀的5篇文章,希望您每一天都能獲得新的知識財富。1、加密“群英像”:僧侶、信徒、騙子Bankless創始人將構成加密行業的模型簡化為了一組四個同心圓.

1900/1/1 0:00:00金色周刊是金色財經推出的一檔每周區塊鏈行業總結欄目,內容涵蓋一周重點新聞、礦業信息、項目動態、技術進展等行業動態。本文是其中的新聞周刊,帶您一覽本周區塊鏈行業大事.

1900/1/1 0:00:00原文標題:《盤點NFT交易的過去,現在和未來》 撰文:Vivian NFT聚合平臺如何促進行業發展?早在2016-2018年,以OpenSea,MakersPlace.

1900/1/1 0:00:00Gnosissafe是當今最受信任的數字資產管理平臺。它將智能合約賬戶作為web3的所有權標準來解鎖數字所有權.

1900/1/1 0:00:00摘要:OokiDAO近日被訴訟,而在DAO里投過票的成員可能需要共同承擔責任。這一情況令人震驚,但它早就在眾多法律人士的預期當中.

1900/1/1 0:00:00