BTC/HKD+0.99%

BTC/HKD+0.99% ETH/HKD+0.93%

ETH/HKD+0.93% LTC/HKD-0.52%

LTC/HKD-0.52% ADA/HKD-0.11%

ADA/HKD-0.11% SOL/HKD+1.85%

SOL/HKD+1.85% XRP/HKD+0.61%

XRP/HKD+0.61%ETH國債化背景下,生息資產二次利用為DeFi2.0提供了一條可行的道路。

撰文:Loki,HuobiIncubator

一、Merge是ETH基本面的一個重大轉折點

1.1礦工亡,節點興

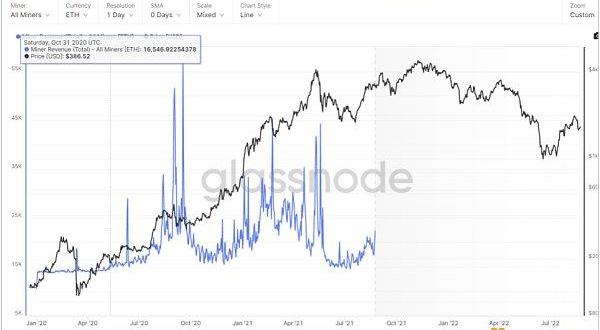

一直以來大量的挖礦收益被礦工獲取,以太坊2022年7月礦工總收入達到了5.96億美元,按照這一數據估算,大約年收入約為70億美元。按照2021年的數據,ETH挖礦收益中,電費成本大約占到33%,礦機成本占到10%,對應2021年和2022年77億美元和35億美元的成本。

一方面,ETH礦工也是生態的參與者,維護網絡的運行。但另一方面,ETH礦工也是生態和ETH持有者的對手盤,需要拋售ETH來覆蓋成本。ETH轉向POS,可以大幅度降低維護網絡所需要的成本,預計固定產出將減少90%。即維系系統運作的成本降低到7億和18億。考慮到燃燒機制,ETH可能會進入實質性通縮。按照10億的收入計算,節點也可以獲得非常可觀的APY。

LimeWire將在以太坊上推出原創 NFT 系列:金色財經報道,Limewire 將在以太坊上推出原創 NFT 系列LimeWire Originals,該系列將限制為 10,000 個獨特的頭像,并將授予持有者訪問各種實用程序和特權,包括 LimeWire 上最高級別的會員資格。這 10,000 個 NFT 將為其持有者提供僅限會員的特權,包括在即將到來的 LimeWire NFT 市場上搶先獲得備受矚目的 NFT 投遞、參加現實世界的活動和派對,以及 LMWR 代幣獎勵和獨家商品。

原始持有人也將有資格獲得獨家發售的 LMWR,這是 LimeWire 的 ERC-20 實用代幣,將于今年年底推出。代幣將在所有 10,000 個 Originals 中平均分配,這意味著持有的每一個 NFT 都會增加空投的參與度。(cryptoslate)[2022/6/11 4:18:12]

以太坊L2網絡總鎖倉量為55.6億美元:金色財經報道,L2BEAT數據顯示,截至11月20日,以太坊Layer2上總鎖倉量為55.6億美元。其中鎖倉量最高的為擴容方案Arbitrum,約26.1億美元,占比47.06%。其次是dYdX,鎖倉量9.78億美元,占比17.59%。[2021/11/21 7:02:11]

1.2抗監管背景下,共識層的重要性進一步凸顯

近期美國財政部海外資產控制辦公室將與TornadoCash有關的地址添加到實體制裁名單是一個標志性事件,因為這是首次對智能合約應用進行制裁。這一行為及未來更進一步的行為會帶來幾個問題:

ETH生態,USDC、Uniswap已經展現出了軟弱性,DeFi在是否審查方面可能會出現分化。

審查已經從地址層面上升到了協議層面,下一步可能會繼續上升到共識層面,8月20日,以太坊礦池Ethermine不再產生包含TornadoCash交易的區塊。ETH轉POS以后,驗證人成為潛在的監管目標,共識層的抗監管與去中心化成為新議題。

以太坊2.0客戶端Prysm發布2.0正式版,支持主網的Altair硬分叉升級:10月5日消息,Prysmatic Labs團隊開發的以太坊2.0客戶端Prysm正式發布2.0版本,支持即將進行的以太坊2.0信標鏈主網的硬分叉升級Altair。團隊表示這是Prysm迄今為止最大的版本更新,包括380個變更、提高信標鏈節點的性能以及修復各種錯誤。[2021/10/5 17:24:57]

1.3BondedETH成為近似國債,ETH變得更像一個超主權經濟體

國債是現代金融系統的基石,近幾十年的歷史表明,美國為全世界提供安全資產實際上是以其主權信用為抵押,撬動起了全球的資源。所謂的「安全資產」,是指在各種狀態下均能維持穩定價值的資產。

ETH同樣具備高流動性、以生態內的服務做背書、擁有較為穩定的近似無風險收益率,可以自由流通。ETH目前市值2000億美元,此外還有大量的ERC-20資產、NFT,按照3000億美元進行折算,在全球國家凈財富排名中可以排到Top60,大約與烏克蘭、阿根廷相當。

Q3以太坊區塊鏈上ERC-20資產市值突破1000億美元:Messari發布報告稱,以太坊區塊鏈上ERC-20資產的總價值在2020年第三季度首次突破1000億美元,是2018年ICO泡沫以來的首次。ERC-20代幣的總市值現已大大超過ETH,且以這種差距正逐漸拉大。[2020/10/16]

二、StakingFi成為ETHMerge的直接受益者

2.1StakingFi基本面顯著改善

流動性Staking是指用戶通過質押其資產獲得流動性的過程。該過程始?

于投資者將代幣抵押到一個協議中,而該協議代表投資者進行質?

押,然后為投資者1:1鑄造抵押資產的認領權資產,然后Staking獎勵歸于?

流動Staking代幣,這類似于去中心化交易所LP代幣的情況。這些流動的?

Staking代幣可交換或用作抵押品借入資產。

事實上,除了Staking獎勵之外,它還可以解鎖額外的收入來源。包括但不限于:?

分析 | 以太坊對BTC匯率徘徊年內低點 主流交易所相關交易量增量明顯:據TokenGazer數據分析顯示,截止至7月24日11時,以太坊價格為$205.56,總市值為$22,000.58M,主流交易所交易量約為$244.29M,環比昨日增量27.3%;以太坊對比特幣匯率在年內低點附近波動,有一定下行趨勢;基本面方面,以太坊鏈上交易量震蕩下行,活躍地址數和算力輕微下滑;ETH 鏈上DApp交易量有一定抬頭;以太坊30天開發者指數約為2.31;以太坊與BTC的關聯度有一定回升,目前關聯度約為0.81;ERC20代幣總市值約為以太坊總市值的69.96%,占比持續回升。[2019/7/24]

提前解鎖的貼現收益?

治理權收益?

資金抵押憑證再利用獲取的收益?

隨著BondedETH的逐步增多,StakingFi&NewDeFi的基本面會得到顯著的改善,對于StakingFi而言,穩定并且可靠的收益來源會出現,此前Lido、Kiki等StakingFi項目都因為LUNA的崩盤連帶暴雷,LUNA的市值約為ETH的1/5,StakingFi項目將會受到直接沖擊。

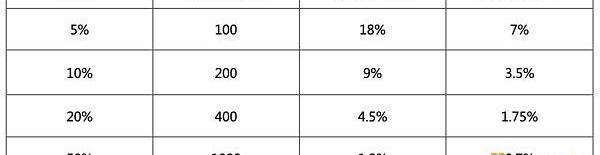

截至2022年初,所有質押代幣當前的市值約為1460億美元,而當前鎖定在DeFi中的總價值為1860億美元,流動Staking協議的市場規模為105億美元,滲透率約為7%。據Messari估計,隨著以太坊等加密網絡向權益證明共識機制的大規模轉變,流動Staking可能會迎來一波相當大的市場增長。?

到2025年,預計Staking年獎勵達到400億美元,平均Staking收益率在5%-10%之間,這意味著總的質押代幣市值將在4000億-8000億美元之間。即使假設滲透率沒有增加,2021-2025年的年增長率也可以在17%-40%?

的范圍內。

治理價值分別按Staking規模的1%/2%/3%估算

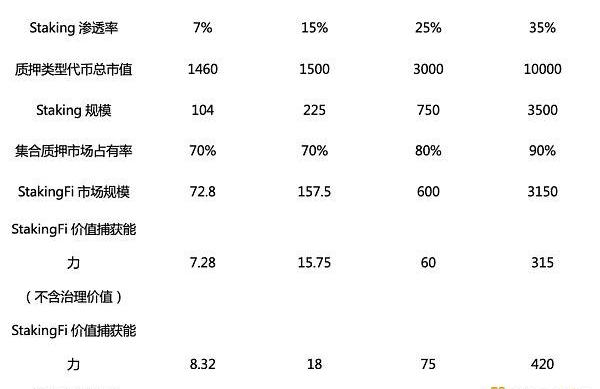

2.2ETHStaking模式對比

ETH提供多種Staking模式:

獨立質押和質押即服務相對而言門檻更高,因此集合質押和中心化交易所質押預計將是Staking服務競爭的主戰場。截至2022年8月25日,ETH2質押總量為488萬個ETH,其中Lido占據90%的市場份額。對于StakingFi項目來說,自己的BondedToken是通向財務和治理權的金鑰匙,Lido的市場地位也體現在stETH的受認可上。

需要注意的是,StakingFi如果形成壟斷,可能通過賄選、治理攻擊、TVL攻擊等方式完成對主流DeFi協議的控制或者建立自己的DeFi生態,形成DeFi托拉斯組織,隨之而來的抗中心化與壟斷巨頭的治理也將成為新的議題,DVT技術有望發揮更大的作用。

三、ETH國債化和StakingFi的興起為DeFi2.0創造了條件

DeFi1.0的典型代表是流動性挖礦,這種「挖礦」的本質是:利用資產的時間價值,換取短期或長期收益,并承擔潛在的風險,包括智能合約、系統性、連帶風險等。對于需求方而言,DeFi協議「挖礦」機制在幫助提升流動性之后,也就可以執行更大規模的金融業務。

一般來說,租賃TVL所需要付出的資金成本=無風險報酬率+風險報酬率=無風險報酬率+無常損失預期+其他損失預期+風險偏好溢價

DeFi1.0最大的痛點是需要大量的TVL,這部分TVL會帶來巨額的使用成本、準入門檻以及安全隱患,去資沉、提效率、降成本是DeFi2.0的重要方向,而ETH國債化背景下,生息資產二次利用為DeFi2.0提供了一條可行的道路。

3.1資產復用穩定幣

無論是現有的穩定幣協議還是借貸協議,都需要質押大量具有價值的資產,由于資產的價值存儲和使用功能沒有分離,這些資產無法被使用,資產利用效率不高。而在EThMerge以后,大量ETH被質押,質押者得到質押憑證。ETH的價值存儲和使用功能得到分離,質押憑證作為一種高價值、高流動性的抵押物,可以大量用于鑄造穩定幣或者進行資產借貸。出現以ETH質押憑證作為抵押物的新型穩定幣或者ETH質押憑證在MakerDAO眾占據更大份額將是一個高確定性的事情。

3.2基于超流質押的DEX協議

允許代幣持有者使用他們的代幣進行質押,并且同時提供流動性,這樣不僅能夠提高網絡的安全性,也能最大化資本效率。

在ETH上的實現方式如下:以ETH作為所有代幣的交易對,協議內部以xETH進行計價,再把50%的ETH投入質押,用戶在swap是xETH:ETH按照1:1進行兌換,add和removeliquidity的時候按照當前ETH真實含量實行動態利率。

3.3債券貼現協議

類似現實金融利率中的國債逆回購、大額存單貼現,Curve的stETH池的本質就是債券貼現協議,也可以以協議承兌的方式來實現。

3.4固定收益證券產品&利率衍生品

類似美國債券市場的產品有可能會出現。

Tags:ETHTAKIKINGSTAKethereumhdstaking幣崩盤了嗎biking怎么讀語音Staking

21:00-7:00關鍵詞:Valkyrie、Voyager、Coinbase、數字歐元1.Valkyrie旗下兩支加密信托基金已籌集約7400萬美元;2.ETH2.

1900/1/1 0:00:00點擊閱讀:深度|以太坊“大合并”之后能治好Web3的精神內耗嗎?在我們推出“以太坊大合并”系列的第一篇文章里,主要為大家介紹了以太坊升級的原因、路線和當前進展.

1900/1/1 0:00:00「小金庫杯·秋季運動會」開售啦! 暖陽下,球館里, 時間向前,少年不走, 歡迎來到「小金庫杯·秋季運動會」!活力滿滿才是青春該有的樣子,此次金色數藏推出運動系列數字藏品.

1900/1/1 0:00:00作者:火火 2014年6月7日,在八位聯合創始人的見證下,以太坊的構想在瑞士樹林中被稱為“太空飛船”的出租屋中誕生。如今,最高市值可超過1500億美元.

1900/1/1 0:00:00頭條 ▌加密總市值重回1萬億美元上方金色財經報道,據CMC最新數據顯示,BTC價格已重新反彈至2萬美元上方,當前為20,079.55美元,24小時漲幅0.3%.

1900/1/1 0:00:00最近,基于Move語言的區塊鏈項目即Aptos,被廣泛關注。截止到今天為主Aptos,社區成員已經突破10w用戶,生態項目覆蓋Wallet、DEX、DeFi、Web3、NFT和MemeCoin、.

1900/1/1 0:00:00