BTC/HKD-1.34%

BTC/HKD-1.34% ETH/HKD-3.1%

ETH/HKD-3.1% LTC/HKD-4.64%

LTC/HKD-4.64% ADA/HKD-3.61%

ADA/HKD-3.61% SOL/HKD-3.98%

SOL/HKD-3.98% XRP/HKD-3.74%

XRP/HKD-3.74%在DeFi領域中,自動化做市商(AMM)被用于描述一種協議或應用,其利用數學函數來確定資產的價格,并促進兩種或多種資產的交換。AMM最著名的例子是Uniswap,作為一個去中心化交易所(DEX),它利用了恒定乘積函數(x*y=k)來進行代幣互換。

自2017年Bancor引入鏈上AMM以來,AMM在不同方面已經有了一些顯著的改進。

1.Uniswap(2018年):首個實現有意義交易量,并在DeFi領域掀起AMM浪潮的AMM。Uniswap的成功,很大程度上是因為它的簡單性。

2.Curve (2019年): 首個針對穩定資產籃子進行優化的AMM;

3.Balancer (2020年): 首個使流動性資金池創建者能夠自定義單個池中兩個或多個資產之間權重的AMM;

4.Bancor V2(2020年):首個引入流動性池動態權重,以減輕流動性提供者(LP)無常損失的AMM,此外,Bancor還允許LP向資產池提供一種資產來參與做市;

CMS Strapi存在可接管Admin賬號權限等漏洞:4月23日消息,慢霧研究員IM_23pds發推表示,開源無頭CMS Strapi發布安全提醒,攻擊者可以利用已知漏洞接管Admin賬戶或RCE接管服務器權限。虛擬貨幣行業有大量項目方使用此產品,請立即升級。[2023/4/23 14:21:18]

5.Blackholeswap (2020年):首個利用Compound或其它借貸協議的供應,來處理超額流動性池交易的AMM;

在這一創新鏈的基礎上,很榮幸和大家分享一種由Perpetual協議開創的新型AMM:虛擬自動做市商(以下簡稱“vAMM”或“vAMMs”)。

盡管AMM領域出現了大量創新,但上述所有改進都集中代幣互換服務上,這意味著每一種新方法都只適用于互換,而不能應用于衍生品(如永續合約)。

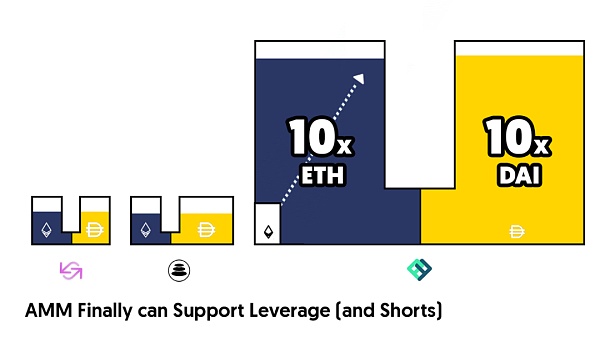

我們知道,永續合約是加密貨幣交易者最喜歡的產品。由于衍生產品通常涉及某種杠桿作用,所以很難使其與當前的AMM設計兼容。然而,的確有一些可能的方法。例如,利用AMM實現杠桿和沽空的一種方法,是鼓勵流動性提供者在AMM池中提供代幣(=1倍杠桿),并允許交易者以他們想要的杠桿率借入資產。你可以在這里了解更多有關此方法的信息。然而,這種方法的缺點是:

比特幣ASIC礦機價格已跌至2020年以來最低水平:金色財經報道,根據Hashrate Index的最新數據,38J/ TH的效率最高的ASIC礦機,其價格從2021年5月7日每TH的價格從119.25美元的峰值下降到12月25日的15.71美元,下跌了86.82%。

此外,68J/ TH的效率最低的礦機,現在的價格是4.72美元,比最高峰值52.85美元下降了91%。上一次接近這一價格是在2020年11月5日左右。[2022/12/27 22:10:26]

(1) 流動性提供者(LP)會遭受很高的無常損失

(2)?未平倉利率受資產池規模的約束。

?3

Perpetual協議的解決方案:虛擬化AMM

為了解決當前AMM方案存在的局限性,Perpetual協議引入了一種稱為“虛擬AMM”的全新方法,它從根本上擴展了AMM的應用空間,并首次實現了永續合約。

對于那些不熟悉永續合約的來說:永續合約是類似于期貨合約的衍生產品,但它沒有到期日期。對于WTI等常規期貨合約,隨著到期日的臨近,合約的價格將與標的資產的現貨市場價格逐漸收斂。而對于永續合約,要使其價格與現貨市場價格一致,業內使用最為有效的方式是“融資率”(funding rate)。你可以閱讀我們的文檔,或FTX幫助中心的這篇文章,以了解有關融資運作方式的更多信息。

XEN Crypto合約Gas消耗已超4000枚ETH:金色財經報道,10月12日,據OKLink顯示,3天以來XEN Crypto合約Gas已消耗超4,277.97枚ETH,價值逾555萬美元。其中過去24小時,XEN Crypto合約Gas消耗了549.67枚ETH,Gas消耗榜排名第一。

此前消息,XEN Crypto合約曾一度讓以太坊Gas飆升至100Gwei上方,目前據XEN Crypto官網顯示,BSC鏈上鑄幣地址已超153萬,活躍鑄幣地址數量(Active Minters)為1,533,650。[2022/10/12 10:32:22]

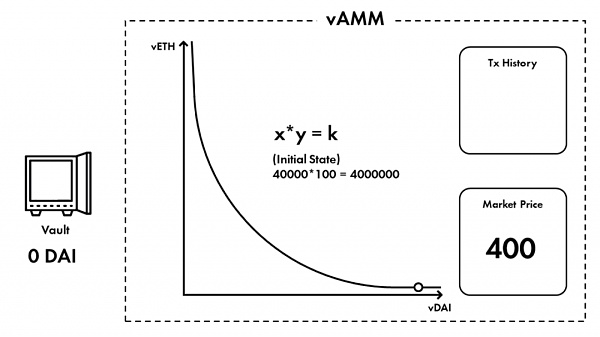

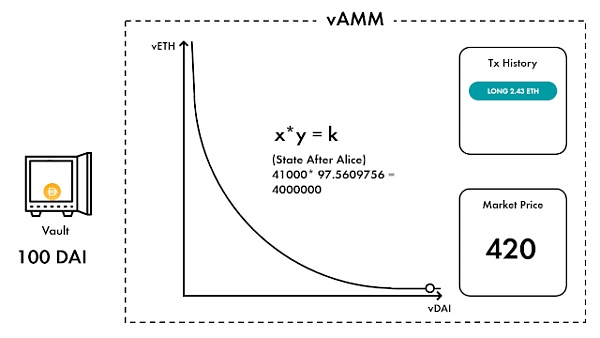

Perpetual協議的vAMM使用了與Uniswap相同的x*y=k恒定乘積公式。正如vAMM“虛擬”部分所暗示的那樣,vAMM本身并沒有存儲真正的資產池(k)。相反,真實的資產存儲在一個智能合約金庫中,該金庫管理所有支持vAMM的抵押品。與傳統的AMM不同,Perpetual協議使用vAMM作為一種價格發現機制,而不是用于現貨交易。

下面是關于vAMM工作原理的說明:

安全團隊:Astrobot Society項目Discord服務器遭到攻擊:金色財經消息,據CertiK監測,Astrobot Society項目Discord服務器遭到攻擊,攻擊者發布了一條釣魚鏈接。請社區用戶不要點擊鏈接,鑄造或批準任何交易。[2022/9/27 22:33:59]

1、在區塊鏈上創建vAMM之前,創建者設置存儲在vAMM中虛擬資產的數量。假設以太幣的交易價格為400 DAI,創建者可在vAMM上設置ETH和DAI的初始金額,比例為1:400。為了簡單起見,我們假設創建者將vAMM的初始狀態設置為100 vETH和40000 vDAI。

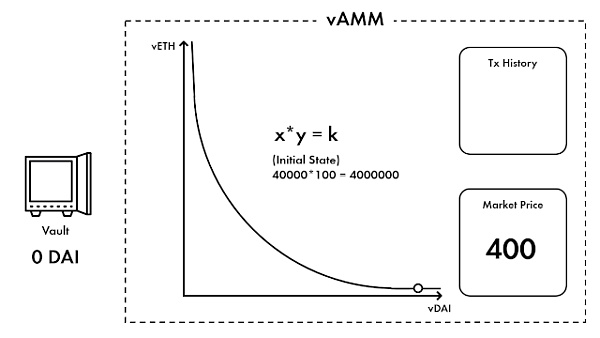

2、交易者Alice希望以100 DAI作為抵押品,然后10倍做多ETH:

標普500指數跌幅達2%:7月5日消息,行情顯示,標普500指數跌幅達2%,道指跌近2%,納指跌約1.8%。[2022/7/5 1:53:00]

(1)Alice將100 DAI存入Perpetual協議的金庫,如上所述,這是一個Perpetual協議上的智能合約。

(2)Perpetual協議將來自Alice的1,000 vDAI(100 DAI的10倍杠杠)記入vAMM,vAMM根據一個恒定乘積函數(x*y=k)計算Alice收到的vETH數量。

(3)Perpetual協議記錄Alice現在有2.4390244 vETH ,而這個vAMM里面的狀態變成97.5609756 vETH和41000 vDAI。

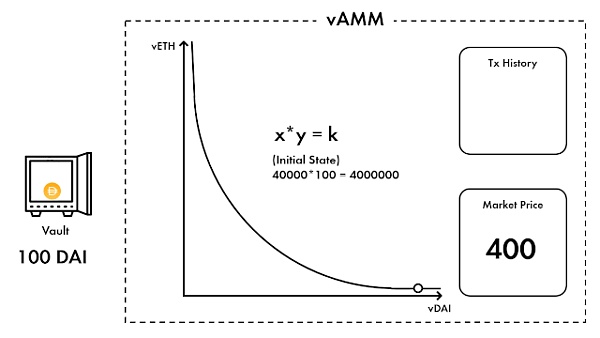

3、交易者Bob隨后以100 DAI作為抵押品,10倍做空ETH,這意味著:

(1)Bob將100 DAI 存入相同的金庫。

(2)Perpetual 協議將來自Bob的 -1,000 vDAI記入vAMM,vAMM根據一個恒定乘積函數(x*y=k)計算Bob收到的負vETH的數量。

(3)Perpetual 協議記錄Bob現在做空了2.4390244 vETH,而這個vAMM內部的狀態現在變成了100 vETH和40000 vDAI。

1、不需要流動性提供者

由于路徑獨立性,金庫將始終擁有足夠的抵押品來償還所有針對vAMM進行交易的交易者(假設所有抵押不足的資產在破產前都已成功清算)。傳統AMM的流動性來源于流動性提供者(LP)為促進交易而提供的資產,與之不同的是,vAMM的流動性直接來自于vAMM之外的金庫。換言之,不需要讓流動性提供者來為vAMM帶來流動性,交易者本身就可以彼此提供流動性。

由于在vAMM中不需要流動性提供者,因此從一開始就不存在無常損失問題。

2、定期價格調整

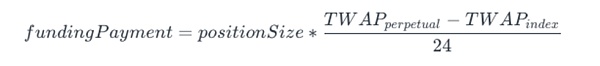

vAMM本身就是一個獨立的現金結算市場。如果我們想讓vAMM市場價格接近某個基本指數,我們需要增加一個融資利率,類似于在中心限價訂單簿(CLOB)交易所永續合約的融資支付。例如,以下是FTX的融資支付公式:

這個融資支付激勵套利者使市場價格盡可能接近標的指數,并使vAMM市場跟蹤標的指數。

Perpetual協議利用了與FTX類似的融資利率公式,因此允許新的衍生品市場在密切跟蹤標的指數的同時,利用杠桿進行交易。

管理滑點

與傳統AMM相似的是,當vAMM的K值較高時,交易者遭受的滑點較少,但相似之處到此為止。

對于傳統的AMM,增加K值的方法有

(1)鼓勵更多的流動性提供者提供更多的流動性

(2)增加交易費用,并回收交易利潤以提供更多的流動性。

相比之下,在vAMM中,由于K值是由vAMM運營者在啟動時手動設置的,因此即使在vAMM創建之后,也可以隨時隨意增加或減少K,這有助于市場對最新情況做出響應。話雖如此,盡管vAMM運營者具有這種權力,但他/她無法轉移存儲在金庫中的用戶資金。vAMM運營者在第一個版本中會是Perpetual協議團隊,并在之后過渡到DAO結構。

雖然Perpetual協議的第一個版本將手動設置K值,但隨著時間的推移,我們希望K值是按算法進行設置。例如,K可設置為交易量、未平倉利率、融資支付、波動率及其他變量的函數。

K值的設置需要保持微妙的平衡。如果K值太低,則協議的自然用戶將產生過高的滑點,并抑制他們在系統中的交易。然而,如果K值太高,那么套利者將沒有足夠的資金來維持vAMM價格與標的指數價格一致。

即便迄今為止,央行尚無就數字人民幣(DC/EP)發布規范性文件,到底哪些機構或上市公司真正參與數字人民幣項目研發,或擁有數字人民幣相關技術亦不明確,但在資本的推動下,數字貨幣概念一路走高.

1900/1/1 0:00:00關于Polkadot 你需要知道這些在以太坊上的DeFi如火如荼進行的同時,Polkadot近期也取得重大進展.

1900/1/1 0:00:00我們相信:到了2030年,90%的美國人將會持有或使用加密貨幣。 與今天10%的持有率相比,這個比例將會增長8倍。這也是我們認為加密技術將成為主流的原因.

1900/1/1 0:00:00央廣網北京9月7日消息(記者趙珂)據中央廣播電視總臺經濟之聲《天下財經》報道,今年上半年以來,我國外貿進出口下行壓力加大,部分外向型企業、金融機構國際業務受到一定影響.

1900/1/1 0:00:00DeFi流動性挖礦火爆一時,吸引了大量投資者參與。為了方便投資者及時了解DeFi挖礦項目的相關信息和挖礦流程,金色財經推出了“金色說明書”系列挖礦教程。本期由金色財經和Bitouq聯合推出.

1900/1/1 0:00:00文章系金色財經專欄作者幣圈北冥供稿,發表言論僅代表其個人觀點,僅供學習交流!金色盤面不會主動提供任何交易指導,亦不會收取任何費用指導交易,請讀者仔細甄別,謹防上當.

1900/1/1 0:00:00