BTC/HKD+4.96%

BTC/HKD+4.96% ETH/HKD+4.49%

ETH/HKD+4.49% LTC/HKD+6.66%

LTC/HKD+6.66% ADA/HKD+5.63%

ADA/HKD+5.63% SOL/HKD+9.25%

SOL/HKD+9.25% XRP/HKD+3.61%

XRP/HKD+3.61%「加密貨幣一直在暴跌......混亂已經蔓延到DeFi:Celsius是一家資產約200億美元的加密貨幣貸方,最近被迫暫停提款。上周,加密貨幣交易所FTX表示,在拯救了加密貨幣經紀商VoyagerDigital后不久,它正在以2.5億美元的貸款來救助一家陷入困境的加密借貸平臺?BlockFi。」

——JonSindreu,《華爾街日報》,2022年6月30日

在《華爾街日報》的這篇報道中,整篇都充斥著對所謂DeFi失敗的譴責。?

DeFi——去中心化金融,真的失敗了嗎?

這是一個巨大的誤解,它沒有失敗,反而有著顯著成效!

在該篇報道中記者列舉的5家公司都是中心化的,它們只是老式的風險投資支持的初創公司,根本不是DeFi,也不在區塊鏈上。這些企業只是一些被過度杠桿化的初創銀行實體,實際上這種類型企業的失敗是老生常談,它們根本沒有什么新穎的東西。

去中心化金融協議——如Aave、Compound、Uniswap、MakerDAO——都在24×7完美運作。這場危機恰恰證明DeFi運轉得很好,比Celsius、BlockFi、雷曼兄弟等中心化的金融公司要好得多。

去中心化存儲網絡Crust Network贏得第30輪波卡平行鏈拍賣:10月24日消息,去中心化存儲網絡 Crust Network 以鎖定近 7.2 萬枚 DOT 贏得第 30 輪波卡平行鏈拍賣。Crust Network 是建立在 IPFS 之上的去中心化存儲網絡,通過代幣來激勵節點存儲 IPFS 網絡上的數據。[2022/10/25 16:37:31]

首先,我盡量避免讓自己去讀這種引用「郁金香泡沫」記者的報道,在這種隨意引用四百年前案例的文章中我沒有讀到過什么有用的東西。然而,正是由于我如此強烈地支持區塊鏈,以至于我盡職盡責地硬著頭皮看完了整篇文章。

讓我們來分析一下文章中包含的誤解:

1.「還記得銀行系統是如何每隔幾十年就自我毀滅的嗎?現在想象一下,如果銀行只借錢給其他銀行,你可能會想到紙牌屋的概念,即『去中心化金融』或『DeFi』。」

你不需要記住報道說了什么,它又錯了!Celsius、BlockFi、VoyagerDigital都是銀行實體,它們在任何方面都不是去中心化的。

那些初創公司只是吸收短期存款并向對方和其他人提供長期貸款的銀行,它們是由普通人經營的20比1的杠桿商業模式。

另一方面,DeFi不是一個空洞的紙牌屋。它的基礎堅如磐石,完全透明。DeFi在融資決策中消除了人類的主觀性。各方同意在區塊鏈上公開、透明地進行交易,而不是由不透明的、人為的、有潛在沖突的金融行為者進行幕后交易,這是我們應該努力實現的愿景,而不是堅持低效的中心化金融系統。

多鏈去中心化協議和服務Antex融資730萬美元,Gelos Venture領投:10月20日消息,多鏈去中心化協議和服務Antex完成730萬美元融資,Gelos Venture領投,Halving Capital、Amun Capital、Atlantic Capital、MIC Holding、Victory Venture、AVA Capital、ADN Capital、BSCLaunch、Crypto Era、Trade Coin X1000BTC、Ant Trading、Launch Zone、Easy Crypto、AliTrade、68 Trading、BFA Group、CHIP Group、KTS Capital、Easy Trading、S-Finances參投。新融資將用于建立和升級Antex生態系統的創新功能,包括Ant-Launch、Ant-Lock、Ant-Dex、Antex錢包以及VNDT錢包和VNDT穩定幣。

據悉,Antex通過提供穩定幣、加密-法幣入口、DEX、Launchpad、鎖定流動性和鎖定代幣等產品,為新數字經濟提供去中心化基礎層,并通過VNDT錢包和VNDT穩定幣,起到將加密貨幣應用到現實生活中的橋梁作用。(Globe Newswire)[2021/10/20 20:42:47]

作者對區塊鏈中的收益持有誤導性的看法。他忽視了DeFi是整個區塊鏈生態系統的金融支柱,DeFi被用來為各種形式的交易提供動力——零售、機構,甚至是他聲稱在區塊鏈上不存在的綠色貸款類型。抵押貸款可以確保區塊鏈安全和激勵流動性以防止滑點,這只是當今加密貨幣中產生收益的一些方式。

去中心化借貸市場總借款量達31.7億美元創歷史新高:金色財經報道,據DeBank數據顯示,去中心化抵押借貸市場總借款量31.7億美元創下歷史新高。目前按照借款總量計算,排名前五的抵押借貸平臺分別是:1、Compound:借款總量1,749,137,669美元;2、Maker:借款總量1,009,958,555美元;3、Aave:借款總量362,327,532美元;4、Cream:借款總量29,498,011美元;5、ForTube Bank V2:借款總量19,746,171美元。[2020/11/21 21:35:15]

2.「令批評者高興的是,DeFi最終犯下了與華爾街相同的罪行,基本上成為新一代從事2008年以前投資銀行家典型的猖獗投機行為的工具。」

哦~所以銀行業的罪惡應該在2008年就停止了?嗯......我不確定記錄是否支持這一點。自從2009被美國納稅人贖回以來,銀行已經支付了驚人的3210億美元罰款。

我記得一個反比特幣論者寫了一篇文章《比特幣是邪惡的》。我不明白為什么,比特幣是一段任何人都可以使用的開源代碼。它從未對任何人做過壞事。另一方面,銀行已經被判定犯有價值3210億美元的邪惡行為。(而且,這只是他們被抓到的那些行為)。

為了說明這個數字:聯合國糧食援助部門,即世界糧食計劃署估計66億美元將有助于避免43個國家的4200萬人遭受饑餓。

TOP Network CMO:STEEM風波是DPoS的中心化以及用戶不掌握私鑰的后果:近日,公鏈Steem社區與孫宇晨為了網絡控制權掀起了一場投票之戰。在此過程中,孫因為聯合頭部交易所動用用戶代幣為其進行投票,使事態進一步發酵。對此,TOP Network CMO Noah Wang表示,此次投票風波說明了兩大問題:一是DPoS機制并不是完全去中心化的,可以說是弱中心化的機制,這種機制很容易讓權力集中,這也是TOP公鏈為了保證去中心化,采用PoS-PBFT*機制的原因之一;二是只有掌握私鑰才算真正掌握數字資產,去中心化的區塊鏈錢包才是存放數字資產的首選。[2020/3/6]

銀行花在罰款上的錢是解決世界饑餓問題的50倍,也許這篇文章應該是《銀行是邪惡的》。

再舉個可對比的數據,銀行的罰金相當于84個國家的GDP總和。如果銀行沒有犯罪,他們可以給這84個國家的所有3.63億公民提供一整年的工資。

DeFi從未「犯過罪」,參與規則已被編入智能合約。你無需信任可能會被激勵歪曲事實的交易對手,也無需依賴信任來進行金融交易。代碼只是執行雙方同意的內容。

3.「加密貸方對其他加密項目的獨家關注表明,他們的問題比雷曼式的流動性危機要嚴重得多。」

不……Celsius、BlockFi、Voyager就跟雷曼兄弟一樣是中心化金融。

去中心化旅行服務預定平臺Tripio累計融資過億人民幣:近日基于區塊鏈的去中心化旅行服務預定平臺Tripio在白皮書中宣布,已經獲得 OKBlockchain Capital、BlockVC等多家基金和產業資本,合計約1.1億元融資。Tripio于2015年初上線共享空間平臺「百場匯」, 截止到2018年1月該平臺已經擁數百萬用戶和12.8萬個共享空間。[2018/2/27]

4.「像比特幣這樣的數字貨幣太不方便了,無法兌現最終資金集中在少數銀行、資產管理公司和政府的承諾。」

為什么一個記者——在這里我喜歡借用馬克?安德森的經典臺詞——「誰不能擁有1.2萬名粉絲」會認為3億人都錯了?3億人看到了區塊鏈的前景。如果一個完全誤解基本原理的反動分子看不到區塊鏈的前景,那不是我的問題。

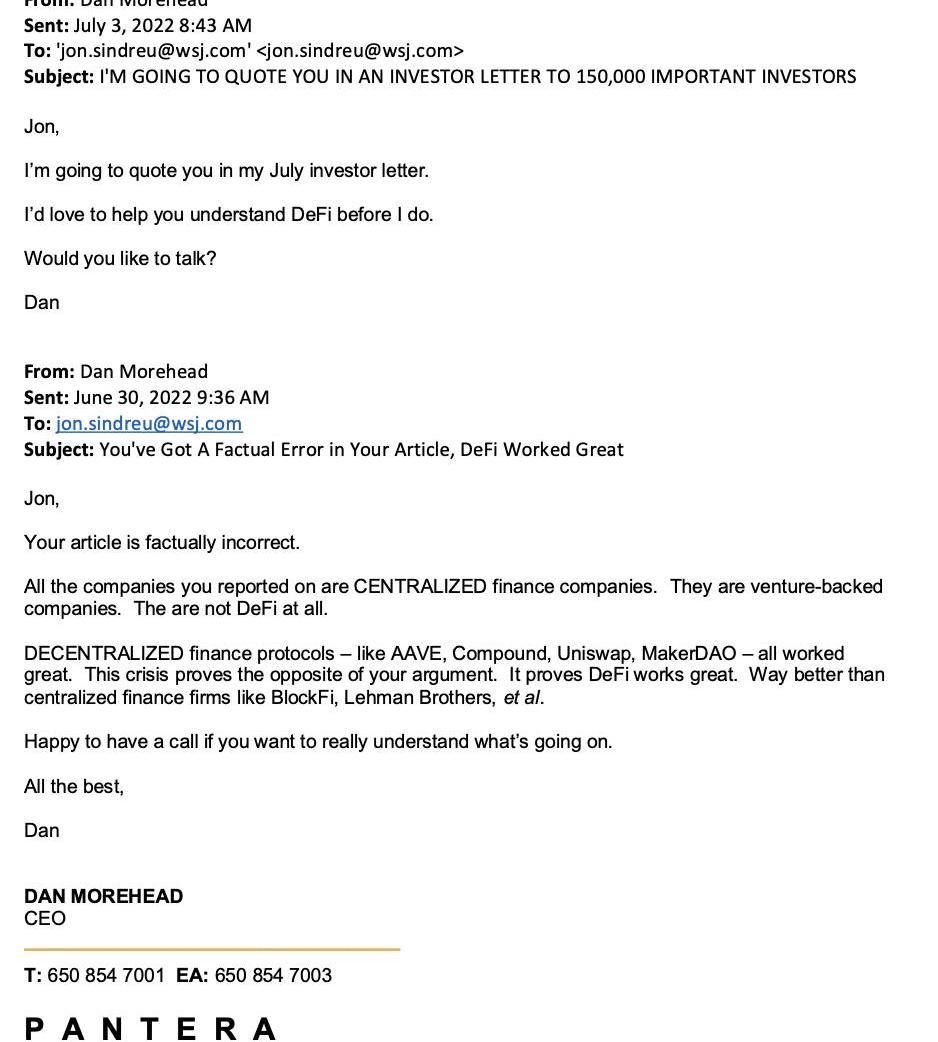

不過,我是一個真正的運動員。我努力幫助這個年輕的小毛孩走出他的誤區。

引用CoolHandLuke的話,「有些男人,你就是碰不到。」

DeFi更勝一籌

DeFi優于中心化金融/銀行的最優雅的證明是正面競爭。Celsius和BlockFi等中心化金融公司與交易對手開展業務,然后他們將資金投資于DeFi協議,發生了什么?

智能合約迫使中心化金融公司償還DeFi協議。?

事實上,你可以說DeFi,由于其過度抵押的紀律,可以保護你免受CeFi的傷害。Celsius被迫優先償還Maker、Aave和Compound上4億多美元的DeFi貸款,以防止其抵押品被清算。在DeFi中,參與者沒有能力違背智能合約,「交易就是交易」——你不能退出。?

所有中心化金融公司都被智能合約強制償還DeFi協議。另一方面,中心化金融公司可以欺騙自己的客戶,然后隱瞞自己的客戶。?

例如,即使Voyager明確宣傳其客戶的存款是FDIC擔保的——而FDIC顯然只為倒閉的成員銀行提供擔保。他們當然不會救助像Voyager這樣的銀行客戶的業務損失。

「在極少數情況下,您的美元資金由于公司或我們的銀行合作伙伴的失敗而受到損害,您將獲得全額賠償。」——Voyager網站,2019?

「您的美元由我們的銀行合作伙伴MetropolitanCommercialBank持有,該銀行受FDIC保險,因此您在Voyager持有的現金受到保護。」—仍在Voyager網站上,2022年7月11日

失敗的中心化金融公司對他們的客戶保持沉默,不幸的是,他們的客戶不太可能收回他們的錢。

DeFi永遠不會,客戶可以監控區塊鏈上的協議,并確定由代碼執行。中心化金融客戶只有模糊的網站可以相信。

為什么DeFi如此重要

在2017年成立的大型領先加密貨幣貸方中,DeFi協議的表現最好。BlockFi基本上得到了FTX的救助,該交易提供了4億美元的信貸額度,并可以選擇以比在私人市場觀察到的高水位線93%的折扣購買該公司。Celsius一度管理著240億美元的資產,這大約相當于2014年由史蒂文?科恩憑借30年的投資經驗創立的最著名的對沖基金之一Point72,Celsius現在面臨潛在的破產。

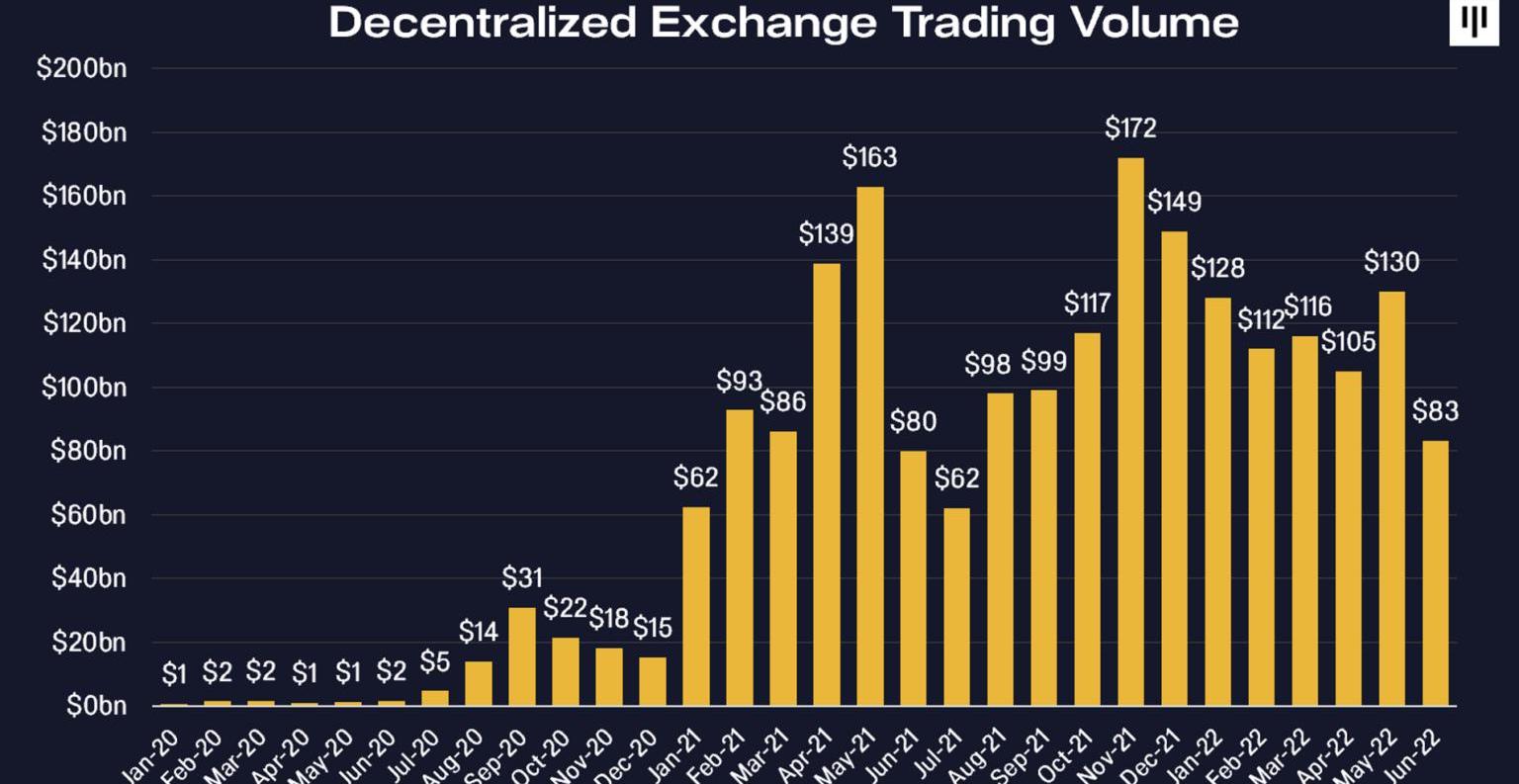

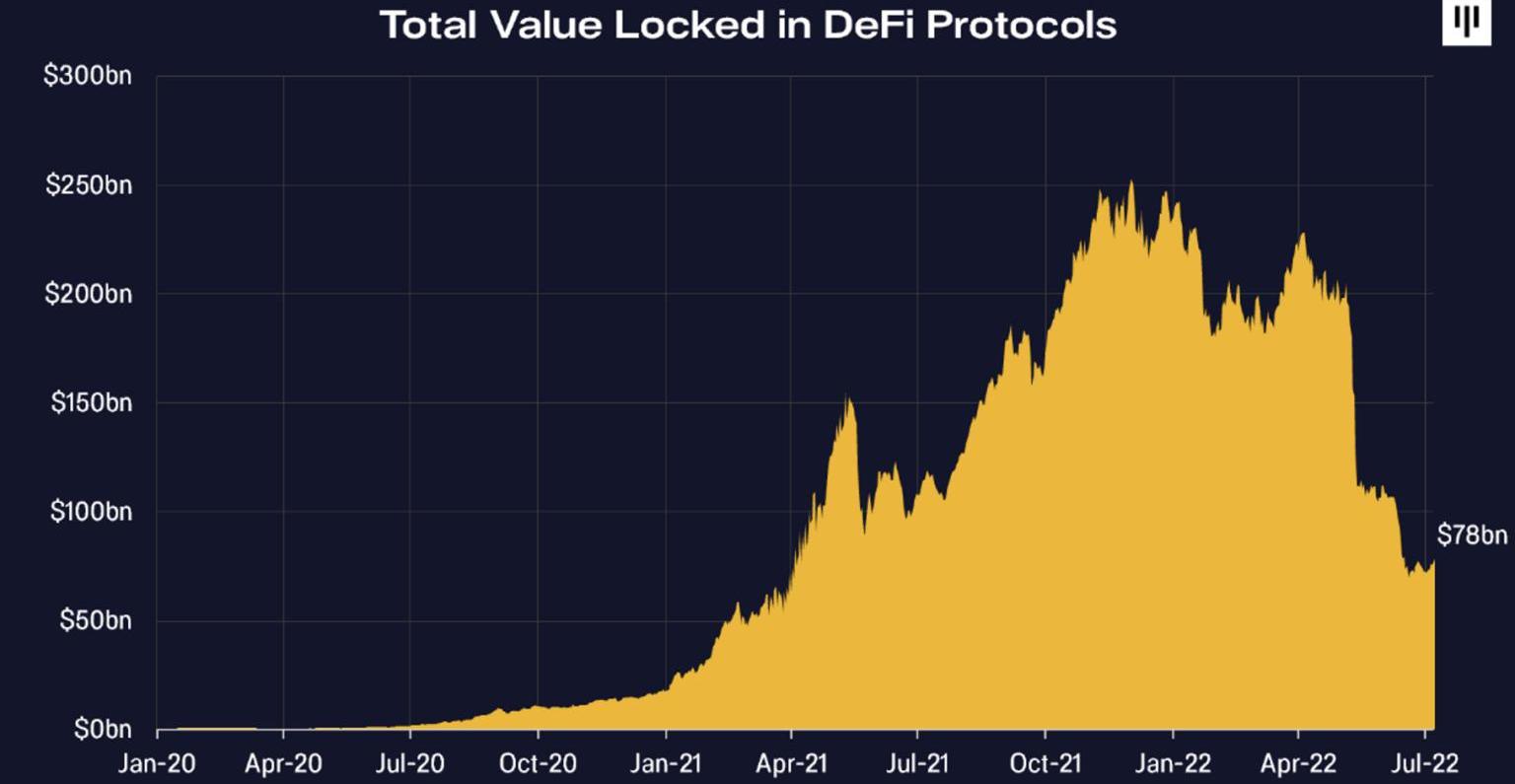

那么在當前這場暴跌中,DeFi是如何比CeFi更有效的呢?

讓我們再次回到為什么區塊鏈是有用的。

區塊鏈提供了完全的透明度。智能合約為特定的金融工具和協議應該如何行動提供了自動化的規則,由代碼執行和管理,而不是關系。

區塊鏈的可見性和透明度伴隨著問責制。DeFi應用不能帶著資金逃跑,也不能在你的散戶投資者不同意的策略中部署資金,也不能偏袒一個投資者而不是另一個,更不能在別人不知道的情況下抵押不足。有了區塊鏈,整個世界都可以24小時跟蹤你的行動,看到你的每一步。

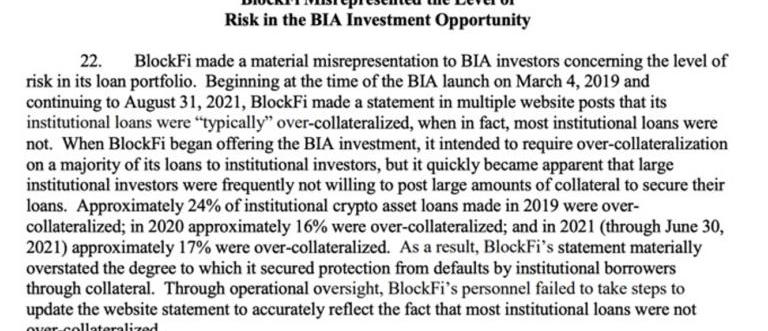

來自美國證券交易委員會關于BlockFi的聲明中指出BlockFi對BIA投資機會的風險水平做了錯誤的陳述。由智能合約管理的DeFi借貸協議不會允許這種情況發生,因為借貸規則會在智能合約中明確說明。

這種透明度不僅僅是指了某個具體的DeFi應用程序,而是涵蓋了整個加密社區在區塊鏈上進行交易的行業級透明度。各種資產和錢包的表現信息對所有人都是完全可見的。例如,我們可以使用鏈上數據來查看那些使用杠桿購買以太坊的錢包地址,在600美元和500美元ETH時面臨巨大的清算壓力。對于任何在市場上操作的參與者來說,鏈上市場的可見性是所有人都可以看到的,而不僅僅是那些知情者。這增加了每個人了解市場上正在發生的事情的能力。

這與CeFi的信任作用形成了對比,我們依靠市場謠言來了解哪個加密貸方將其資產存放在哪個加密貨幣貸方是安全的。我們無法了解他們的資產負債表,也無法了解他們對你的資金采取的行動,因為CeFi沒有絕對的透明度。

DeFi在借貸中也幾乎完全使用超額抵押,提供透明的健康風險管理。這類似于銀行向房屋發放抵押貸款的方式。DeFi當前平臺的優勢在于超額抵押,大多數DeFi平臺的最低抵押率為110-150%,代表60-90%的貸款價值比。在實踐中,我們看到強大的DeFi協議具有更高的抵押率200-300%,代表30-50%的貸款價值比。DeFi的匿名性意味著只有那些具有強大風險管理實踐的人才能長期生存,并且基于關系或基于直覺的承銷/抵押不足貸款沒有任何回旋余地。CeFi沒有這樣的鏈上紀律,向他們認為是好的借款人的實體進行抵押不足的貸款。相反,如果沒有透明智能合約明確允許,DeFi協議就無法進行此類幕后交易。

DeFi的參與者也可以在崩盤前、崩盤期間以及崩盤后以相同的方式開展業務,而不會暫停提款或要求緊急資金。例如,在LUNA崩潰期間,DEX繼續正常運行,而一些CEX被迫停止提款,這明顯損害了用戶的利益,因此用戶蒙受了損失。

我們應從2022年的崩盤中吸取教訓。DeFi的力量將得到認可,我們認為,在下一個牛市周期中,將會出現更好的工具讓機構參與DeFi,而且實力會不斷增強。

現今,數據已然成為了比肩石油的基礎性關鍵戰略資源,正顛覆各個行業的發展模式。隨著數字經濟的建設以及數據產業市場規模的迅速擴大,數據在各行業領域不斷地產生、流動、交換.

1900/1/1 0:00:00親愛的Bankless老鐵,加密貨幣一直處在不斷發展的路徑上,當一個科技創新率先領跑時,其他的項目和技術就會僅僅跟隨其腳步。這就是我們現在看到的第二層網絡的情況.

1900/1/1 0:00:00來源:Bankless分析師WilliamM.Peaster編譯及整理:比推AmyLiu在啟動NFT項目時,敲定一種基礎性智能合約方法是成功的一半,另一半取決于使用哪種NFT發行方式.

1900/1/1 0:00:00DeFi數據 1.DeFi代幣總市值:433.59億美元 DeFi總市值數據來源:coingecko2.過去24小時去中心化交易所的交易量37.

1900/1/1 0:00:00在6月的14天里,加密貨幣億萬富翁SamBankman-Fried進行了一場在行業歷史上前所未有的交易狂潮.

1900/1/1 0:00:00FenbushiCapital有幸和資管平臺AmberGroup合規部門的Benjamin和Karen針對于加密領域合規性這個話題展開了交談。以下是訪談內容的整理.

1900/1/1 0:00:00