BTC/HKD+0.97%

BTC/HKD+0.97% ETH/HKD+2.15%

ETH/HKD+2.15% LTC/HKD+4.41%

LTC/HKD+4.41% ADA/HKD+4.14%

ADA/HKD+4.14% SOL/HKD+3.18%

SOL/HKD+3.18% XRP/HKD+2.21%

XRP/HKD+2.21%彈性、抗脆弱性、透明。

這是個毫無爭議的假設:人們多是無知的、貪婪的,完全沒有能力在這個復雜的世界里通行。

那么,圍繞這個不爭的事實,我們又該如何設計經濟系統呢?

一個有彈性的經濟系統的標志就是:它清醒地接受事實,圍繞著這些不是很理想的實際情況構建自身體系,絕不忽略現實。

一個有彈性的體系不依賴于牛市價格,具有適應不斷變化的市場環境的能力,不需要來自監管機構或樂善好施的億萬富翁的外部干預。

在金融的世界里,彈性系統需要能堅定地回答幾個關鍵性問題:

1.這一體系能有效清除壞賬嗎?

2.針對不可持續的業務模式,該體系究竟會抑制、淘汰它們,還是支撐它們發展?

3.在系統性風險聚集之前,該體系能做到以上兩點嗎?

4.當體系統性風險降臨,該體系能以最少的管理動作和最小的負面溢出效應解決問題嗎?

針對這些目標,去中心化金融的表現要比中心化金融更勝一籌。

從協議代幣經濟學的設計,到日常國庫管理和資產負債表的狀況,DeFi的方方面面都是透明的,可在區塊鏈上被實時監測。

金色財經特輯丨比特幣減半:過去一周,金色財經圍繞「比特幣減半」連續舉行了4期金色相對論。從減半之夜到行情預測,再到礦業分析、資本觀點,加密貨幣行業各細分領域的先行者們都發表了怎樣的“金”句?更多詳情,敬請搜索「比特幣減半」特輯。除了減半,我們還想跟你分享更多的故事![2020/5/15]

這讓我們能夠看到那些大玩家瞄準了什么項目,以及哪里風險比較集中。

主流媒體頻繁地把DeFi描述為“金融的狂野西部”,但事實遠不像描述的那樣無法無序。

去中心化金融中的自治

讓我們來聊聊最近LidoFinance和Solend關于自治所做的努力:

Lido控制著ETH大約三分之一的循環供應。如此集中的ETH持有引發了以太坊底層研究人員和V神本人對以太坊可能發生中心化風險的擔憂。接踵而至的是眾多辯論,然后產生了一個治理提案,要求限制流動質押協議中ETH的存儲量。但這個治理提案失敗了。欣慰的是,Lido推出了進一步去中心化的驗證者集,添加了8個新的驗證者。

Solana的頂級借貸協議Solend面臨著更緊急的風險。已發現有巨鯨持有不成比例的巨額頭寸,如果SOL的價格繼續下跌,或可觸發災難性清盤事件,對整條鏈造成影響。

金色沙龍 | 徐坤:Defi的發展讓我們看到了“代碼即規則”的潛力:在本期金色沙龍圓桌上,針對“在當下行情如何抓住投資機會面對新風口,DeFi能不能成為中小企業融資難的解決辦法?對加密貨幣有什么影響?是否能成為行業領跑者?”話題,OKEx首席戰略官徐坤表示Defi的發展讓我們看到了“代碼即規則”的潛力,但也帶給我們更多思考,有幾個問題不容忽視:

1、正如傳統金融市場上,各家金融機構之間的業務相互交織,Defi應用之間也是彼此聯動的,要從整個Defi生態來來建立風險管理機制,提高整個系統抵抗風險的能力。

2、探索鏈上的征信機制,Defi應用之間的黑名單共享與失信用戶行為限制制度。

3、Defi背后必須有真實價值的支撐,除了鏈上原生資產,將實體資產上鏈,才能夠實現更大的價值。[2020/3/11]

為應對這一威脅,Solend開發者向社區引入了一系列治理提案。首先是提議接管巨鯨賬戶,執行安全清算,但最終的落地方案是引入一項新的憲規,將借款限額限制在最高5千萬美元。

很可能Lido和Solend還沒有脫離困境,但是它們的在治理方面的努力彰顯了DeFi的與眾不同。

分析 | 金色盤面:ETH/USD 關注下軌支撐力度:金色盤面綜合分析:ETH/USD夜間回落,短期得到15分鐘下軌支撐,下方支撐位280,今天是OKEX合約交割日,持續關注價格波動,注意破位風險。[2018/8/17]

區塊鏈網絡和鏈上活動規則的透明性得以讓內外部利益相關者社區團結起來,共同面對所關切的問題,一起找到解決方案。在上面兩個案例中,都有利益相關者豎起了紅旗預警,在情況還沒有發展到無法補救之前便深入參與到技術討論中去。

人們會制造愚蠢的風險,系統會受到惡意攻擊,情況會很糟糕。問題是什么樣的游戲規則能最好地應對這些。

TradFi的答案是“政府會出臺相關法律”。

DeFi的回答是“我們讓代碼做決定”。

中心化金融的沒落

于此相反,想想過去一個月里那些如多米諾骨牌般倒下的加密銀行。

在這場慘敗的陣地中心是規模巨大似乎不可能敗下陣來的風投基金三箭資本。三箭資本流動性問題的最早期信號應該是在OTC交易面臨高額清算的時候,時值六月中旬的市場崩盤,這是沒辦法保密的。

分析 | 金色盤面:ZEC/USD 注意關注支撐有效情況:金色盤面綜合分析:ZEC/USD如期在175附近向下回落,目前下行至170附近,注意關注此位置支撐,破位將跌向前低。[2018/8/10]

三箭資本的不穩定性迅速引發了一系列危險的影子交易。BlockFi向三箭資本提供了10億美元的超額抵押貸款,VoyagerDigital又向其貸出了6.7億美元。

盡管后者有相對安全的4.3%的資本充足率水平,但導致其當前困境的正是這個冒險的決定:向一個對沖基金提供高于自身總資本兩倍的集中化貸款。

當然,有風險的交易在金融界里遍地都是,不僅僅只存在于加密銀行間。在這里,風險本身并不是重點,重點是系統該如何有效治理進而抵御風險。

與DeFi不同,加密銀行中心化的資產負債表把廣大網民獨立調查的能力排斥在外。

這些高杠桿高風險的交易只有在水煮沸了外溢后才被人所知,但為時已晚。加密銀行間的流動性危機之所以被公眾所知,是因為加密銀行只有這么做才有可能把錢拿回來,這是必要的合法手段。

中心化加密銀行的風險危機是具有欺騙性的,鑒于它們的很多交易實際上都是關起門來暗中進行的OTC雙邊交易,只有內部人員知情。

金色財經獨家采訪 慢霧科技:此次EOS漏洞是真實存在的并且可信度非常高:今日,360表示EOS網絡存在漏洞,對此,金色財經獨家采訪了慢霧科技,慢霧科技表示:這個漏洞本身是存在的并且可信度非常高,而且是可以直接拿到EOS超級節點服務器的權限,360所描述的史詩級漏洞,這種表述不過分。360沒有披露漏洞細節是可以理解的,此次漏洞是在EOS網絡上發布的惡意智能合約,該智能合約可以同步到區塊鏈網絡上,每個超級節點都會同步。這個惡意的智能合約會導致合約的虛擬機被穿透,打穿虛擬機到服務器,從而控制服務器。EOS 超級節點攻擊有幾個入口P2P 端口、RPC 端口、惡意智能合約、服務器與集群等其他缺陷、人員安全缺陷。此次漏洞是第三點從智能合約對區塊鏈網絡進行的攻擊。[2018/5/29]

DeFi的中心化玩家

一個能彰顯DeFi比較優勢的恰當的辦法就是看中線:中心化的玩家正在進行去中心化的交易。

例如,Celsius的風險首次曝光時有線索指向其無力償付一系列的鏈上貸款。其中一筆貸款是在Maker的vault里的17,900個WBTC質押,Celsius急忙補充資金,防御因比特幣價格下跌導致的清算,還有一筆在Aave上的45.8萬個stETH質押,還有在Compound和Oasis的質押。

多虧了鏈上曝光,加密觀察員才得以部分地檢查預示風暴的天氣預報。

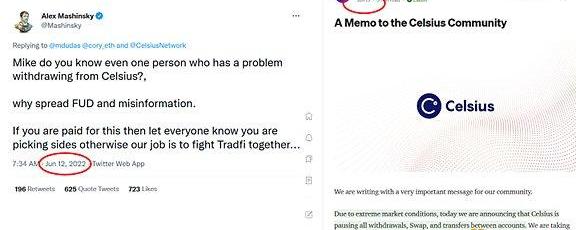

果真,在其CEO反駁投機指控宣布Celsius瀕臨破產邊緣的一天后,Celsius暫停取幣。警鐘響的太遲了,但讓人欣慰的一點是損失不會像原本那樣持續更長時間。

另一個中線例證是五月份Terra的崩潰。那場災難的跡象對擼毛玩家來說完全透明可見,因為流動性首次開始在Curve上迅速枯竭。正如我的同事Ben所說的那樣:

“UST的兌換率在5月7日周日第一次受到壓力,壓力源于USTw-3CRVCurve資金池的一筆8500萬美元的UST到USDC的兌換……這單大宗交易更加動搖了公眾對資金池流動性提供者的信心,紛紛迅速提取他們的3CRV,導致資金池的余額在5月8日降至77%的UST和23%的3CRV。”

下一個輪到的是最中心化、最堅定的反DeFi陣營。

隨著數百萬的Terra投資者開始恐慌,DoKnow在推特上發表了知名言論“部署更多資本穩定ust”,而Terra的中心化實體LunaFoundationGuard則開始轉手價值15億美元的比特幣來穩固其算法穩定幣。

以上全不受智能合約規則約束,實際上只是個承諾而已。那個時候,Anchor的資本外流如洪水之勢,Terra已精疲力竭。

在三箭資本的案例中,分析師知道其資產負債表有問題,是因為鏈上證據顯示此前在5月份三箭資本在LUNA鎖倉中損失了5.6億美元,加之他們在七月份下架了stETH頭寸。三箭資本的破產謎題還沒有完全解開,但足夠我們管中窺豹,做出可信的推測。

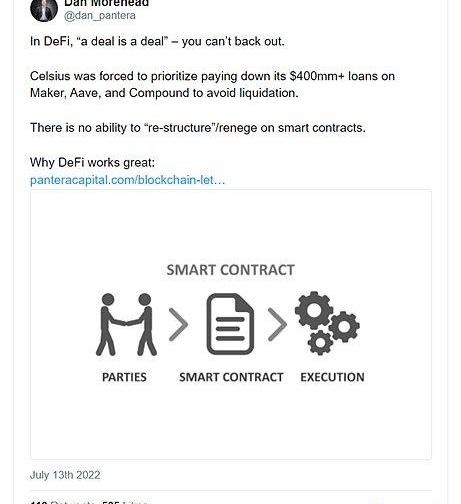

最終,隨著這些公司紛紛快速臨近破產,DeFi的貸款是其中主要的受償對象,因為在DeFi平臺之間高風險、高杠桿的暗中雙邊交易移交到法律系統后,這是唯一選擇。

為什么?你可以在法庭上為自己博取個比較好的結果,但你無法和智能合約爭辯。

以上例子都表明了令人信服的一點:Celsius、Terra和三箭資本只有一只腳跨進了鏈上世界,這是在最終的黑夜來臨之前有可能探查到不可持續性風險的關鍵。這并不能完全規避或防止危機,但如果他們完全是DeFi原生的,是有可能規避或防止危機的。

結束語

重申一下之前的觀點,社會學的公正起點是承認人們大多是貪婪的、愚蠢的無賴。蘇格蘭啟蒙運動哲學家DavidHume說,真正有彈性的經濟系統應該建立在這一人類本性的基本事實之上:

……每個人都應被假設為一個無賴,他所有的行為都是為了私人利益,別無他求。盡管他貪婪有野心,我們要通過其私利追求去管理他,讓他配合公共利益。

DeFi的優點在于不對簡單的現實做天真的假設。它接受人類的缺陷,并圍繞人類缺陷設計出沒有溫度沒有感情的智能合約。Ryan在“上周rollup”中說的很好:在DeFi的世界中,代碼是清算人,是結算引擎。

在三箭資本隕落的塵埃中,主要DeFi協議如Aave、Compound和Maker通過執行清算和清除壞賬運行良好。僅2022年7月份,Aave、Compound和Maker就很絲滑地進行了9位數的清算,其中Compound為990萬美元,Aave為260萬美元,Maker為4900萬美元。

當災難來臨,那將意味著沒有暗中討價還價,不靠聽從法庭發落,也不需監管者的游說,單靠我們同意遵守的不可篡改的智能合約規則就能解決問題。

看,這就是一個有彈性的經濟系統該有的樣子。

這就是DeFi。

Tags:DEFIEFIDEFETHPhoenix Defi FinanceWDEFI幣Kong Defiethics翻譯

頭條 ▌比特幣礦工收入一年來首次超過以太坊金色財經報道,近一年來,比特幣礦工的收入在6月份首次超過了以太坊。但即便如此,由于加密貨幣寒冬,這兩種數字資產的利潤率都在下降.

1900/1/1 0:00:00DAO治理是協調成員和達成共識的工具和策略。撰文:EthHunter,Bankless經營一個組織有時候就像養貓一樣復雜,需要去控制或管理一群形色各異的人,但也有簡單的方法.

1900/1/1 0:00:001.透過30+鏈上巨鯨數據翻看以太坊“歷史”本文以加密資產以太坊為例,對當前以太坊鏈上Top100的巨鯨地址進行整理,篩選出其中30+持倉均在15萬ETH的巨鯨們,試圖通過分析它們的關系.

1900/1/1 0:00:00作者:BenGiove 投資是一種對于預測的練習。精明的投資者不會基于現在的情況做決定,而是參考未來和長期價值創造的潛力。在加密貨幣市場,交易員目前表現出短期思維的一個領域是L2代幣.

1900/1/1 0:00:00???首先看一下行情,昨天行情再次出現大跌,行情跌一度跌破1萬9,以太就更慘啦,直接掉到了1000以下!那么這個地方再次能不能抄底呢?這個問題很關鍵!???個人認為.

1900/1/1 0:00:00大家下載鏈接:https://m.cryptopal.live/?name=s1恭喜《幣圈早知道》做多MATIC暴賺+600%!!恭喜《幣圈早知道》做多UNI暴賺+850%! 行情 | BTC全.

1900/1/1 0:00:00