BTC/HKD+0.12%

BTC/HKD+0.12% ETH/HKD+0.44%

ETH/HKD+0.44% LTC/HKD+0.75%

LTC/HKD+0.75% ADA/HKD-0.75%

ADA/HKD-0.75% SOL/HKD+0.47%

SOL/HKD+0.47% XRP/HKD+0.44%

XRP/HKD+0.44%作者:Ivans

編者按:GBTC的套利玩法已不適用,即使BTC再度走牛,GBTC也難以回到從前的巔峰。

三箭資本在最近遭到了大規模的清算,不過灰度作為本次事件的主角之一同樣受到關注,因旗下的GBTC是造成三箭被清算的要素之一。三箭資本數十億美元的BTC資產被鎖定在GBTC,間接加劇了自身的流動性危機。

早期,GBTC創立大幅降低投資人投資BTC的門檻而受到追捧,但自去年開始,GBTC的溢價和行情都處于下滑通道。一度被加密投資者認為是香餑餑的GBTC,在近年何以跌下神壇?

什么是GBTC?

先了解一下GBTC。GBTC全稱為GrayscaleBitcoinTrust,是數字資產管理公司GrayscaleInvestments的投資工具,已在SEC登記。通過GBTC,投資者能夠以BTC或美元支付的形式直接購買GBTC股票。這意味著,投資者不需要去創建加密貨幣錢包,也不需要到加密貨幣交易所也能買賣BTC。

灰度 ETH 基金每股溢價由負轉正:據 KingData 數據監控,灰度 ETH 基金每股溢價由負轉正,當前溢價率為 0.76%。[2021/9/23 17:00:29]

GBTC的特點一,不可贖回。投資者只能買,無法贖回。這一特性直接消除了BTC的賣方流動性危機,完全不給拋售砸盤的機會,這也是GBTC被稱作BTC“貔貅”的緣由。特點二,GBTC份額可在二級市場交易,雖然不能贖回,但能以股票的形式在二級市場上流通。根據SEC的最新規定,投資者持有的GBTC必須鎖定6個月才能在二級市場上買賣。

GBTC造成三箭資本流動性不足,

下一個將輪到BlockFi?

從GBTC近期的消息面來看是十分消極的,三箭資本的流動性不足,跟資產被鎖定在GBTC有很大關聯。GBTC是封閉式基金,投資在內的份額不能直接贖回,為此即使三箭資本并非資不抵債,也因為流動資金無法提出而被清算。

灰度資產管理總規模升至441億美元:金色財經報道,據官方推特消息,截至美東時間3月29日,灰度資產管理總規模升至441億美元。比特幣信托基金(GBTC)交易價格為每份49.45美元,較前一日上漲6.5%;以太坊信托基金(ETHE)交易價格為每份16.96美元,較前一日上漲8.86%。[2021/3/30 19:27:48]

根據美國SEC的數據,截至2022年3月31日,三箭資本在GBTC里擁有相當于38,888枚BTC的資產,BlockFi有相當于19,852枚BTC的資產,當時價值超過27億美元。

根據TheBlock獲得的投資文件,由三箭資本創始人SuZhu和KyleDavies運營的場外交易公司TPSCapital在危機爆發前向投資者推銷新的套利交易,即與灰度比特幣信托基金GBTC相關的套利機會,該公司計劃通過附屬的OTC公司收取20%的管理費。彭博ETF分析師JamesSeyffart解釋道:“這個操作相當于傳統金融中的結構化票據,但無論發生什么,他們都會獲得你的比特幣的所有權,同時也在你的BTC上賺錢。他們得到你的BTC,并在任何一種情況下都從投資者那里拿走回報。”

灰度比特幣信托基金二級溢價率為2.77%:據Grayscale官網數據顯示,截至1月21日,灰度比特幣信托基金GBTC二級溢價率為:2.77%;以太坊信托基金ETHE二級溢價率為:5.10%;萊特幣信托基金LTCN二級溢價率為:2247.42%;比特現金信托基金BCHG二級溢價率為:425.82%;以太經典信托基金ETCG二級溢價率為:20.79%。[2021/1/22 16:45:49]

三箭資本的事件,讓另一家美國數字資產抵押貸款服務商BlockFi也受到眾多幣圈人士關注。因為BlockFi是GBTC的第二大持有機構,同時有分析認為BlockFi也可能曾放貸給三箭資本。

如果BlockFi也受牽連陷入流動性危機,或可能大幅拋售GBTC。但由于GBTC的折價,如今出售不能拿回成本價,且可能因大幅拋售GBTC造成踐踏現象。

灰度BTC信托增持3893.96枚:美東時間12月14日,灰度信托持倉數據變化如下:灰度BTC信托持倉量增加3893.96枚(+0.69%),總持倉量為565026.71 BTC;灰度ETH信托持倉量減少604.45枚(-0.02%),總持倉量為2940544.3 ETH;灰度BCH信托持倉量增加24955.89枚(+13.10%),總持倉量為215424.81 BCH;灰度LTC信托持倉量增加12104.94枚(+1.33%),總持倉量為919601.64 LTC;灰度ETC信托持倉量減少3030.69枚(-0.02%),總持倉量為12289057.54 ETC;[2020/12/15 15:12:26]

負溢價超過1年,最低擴大至34%

再看看GBTC一些基本面數據,可以看出,不過即使沒有三箭資本被清算的事件,GBTC實際上早已輝煌不再。

灰度報告:當前的比特幣市場結構與2016大牛市前類似:加密貨幣投資機構灰度投資(Grayscale Investments)的一份新報告認為,當前的比特幣市場結構“與2016年大牛市之前的市場結構相似”。促成大牛市的因素有以下:美聯儲不斷印發貨幣,經濟進入了債務泡沫驅動的資產泡沫循環,量化寬松已上癮且越來越難戒除。機構對比特幣的需求增加,之前一份報告顯示作為價值存儲手段比特幣得分是黃金的66%,但比特幣市值是黃金的1/60。(cointelegraph)[2020/8/21]

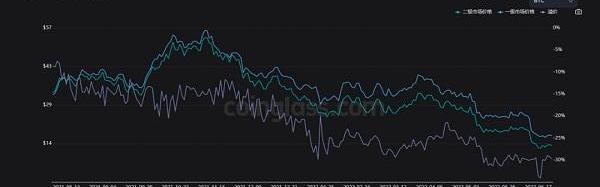

溢價,是GBTC最受爭議的要素之一。2021年2月24日,GBTC打開了負溢價的潘多拉魔盒。負溢價一般被視為看跌指標,這可能意味著投資者對該信托基金的未來不看好。

據coinglass數據,今年6月18日,GBTC的負溢價一度擴大至34.09%,創歷史新低。

來源:coinglass.com

除了投資人對BTC走勢看淡,另一個造成負溢價的因素是,更多的BTC相關產品開始面世,打破了灰度一家獨大的局面。如GBTC的負溢價開始后不久,加拿大PurposeBitcoinETF正式推出。2021年10月,美國首支BTC期貨ETFProSharesBitcoinStrategyETF獲準上市。這讓GBTC在市面上的競爭對手變得更多,從而讓投資者對GBTC的需求減弱。

不過,在GBTC負溢價的狀態下,很大程度上壓縮了機構利用GBTC進行套利的空間。此前,GBTC處于正溢價時,加密機構可以通過購買BTC,存入Grayscale,在GBTC解鎖期結束后以更高的價格傾銷給二級市場的散戶和機構。

BTC不再增持,股價隨幣價走低

根據coinglass的數據顯示,灰度持有的BTC,在近1年內其持有量正逐步減少,與此前的增持態勢形成鮮明的對比。

來源:coinglass.com

這一現象是從2021年2月開始,即便是BTC經歷了兩輪60000美元以上的高峰也沒有再次增持。

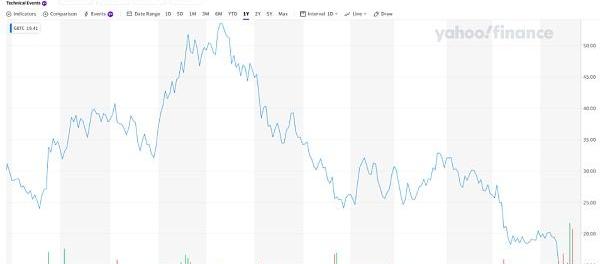

來源:yahoofinance

此外,GBTC的股價走勢一如BTC價格,自去年11月高位處開始持續走低,截止至6月29日,GBTC報13.25美元,較11月10日,BTC的歷史高點,也是GBTC近1年的高點,53.42美元下跌超75%。

不過可以看出,即便在熊市期間,灰度即便不再增持,并不敢大幅拋售手上的BTC。機構抱團托市似乎成為目前穩定幣價的共識。MicroStrategy和特斯拉等頭部持幣機構幾乎也是在熊市期間堅定持有。

總結

GBTC早期存在的套利空間,吸引了三箭資本這類加密機構的買入。但這種套利玩法已經不再適用,一方面是BTC看空情緒越大,另一方面是同質化產品的面世,讓GBTC的競爭力越來越低。且三箭資本的事件后,機構們更傾向從GBTC中抽身而非投入。總而言之,即使BTC再度走牛,GBTC也難以回到從前的巔峰。

來源:Cobo?Global 前言 1.為什么我們要關注社交賽道2.Web2.0社交產品發展總結3.什么是Web3.0時代的SocialFi?4.Web3.0SocialFi相比Web2.

1900/1/1 0:00:00鏈上游戲設計要基于鏈上環境,基于第一性原理的游戲設計思路。撰文:空島,ParallelVentures投資經理隨著熊市的深入,市場越發的無聊了,之前的主流敘事都盡顯疲態,Defi的發展陷入了瓶頸.

1900/1/1 0:00:00北京首例比特幣“挖礦”合同案二審已經宣判,二審法院北京市第三中級人民法院明確認定涉案“挖礦”合同無效.

1900/1/1 0:00:007月6日,元宇宙空間技術服務商構賽博宣布已于近日完成千萬元人民幣種子輪融資。據不完全統計,自4月以來“元宇宙”領域共計發生超過40余起融資,代表性的“虛擬人”企業魔琺科技在4月6日連續完成B輪、.

1900/1/1 0:00:00DeFi數據 1.DeFi代幣總市值:369.62億美元 DeFi總市值數據來源:coingecko2.過去24小時去中心化交易所的交易量:38.

1900/1/1 0:00:00藝術家們很難通過推特平臺消除粉絲對NFT的疑慮,或扭轉大勢所趨下的粉絲情緒。同時僅憑推特數據推斷一個NFT項目的長期吸粉潛力是不可靠的.

1900/1/1 0:00:00