BTC/HKD+0.06%

BTC/HKD+0.06% ETH/HKD+0.82%

ETH/HKD+0.82% LTC/HKD+0.48%

LTC/HKD+0.48% ADA/HKD+0.68%

ADA/HKD+0.68% SOL/HKD+0.01%

SOL/HKD+0.01% XRP/HKD+0.4%

XRP/HKD+0.4%CelsiusNetwork作為一個金融技術平臺,以一種挑戰傳統銀行模式的經濟模式進行運作,提供計息儲蓄賬戶和借貸以及數字資產和法定資產支付。Celsius于6月12日宣布暫停其借貸平臺的所有提款,理由是“極端市場條件”和“穩定流動性”的需要。這一決定直接對加密市場本身產生破壞性影響。

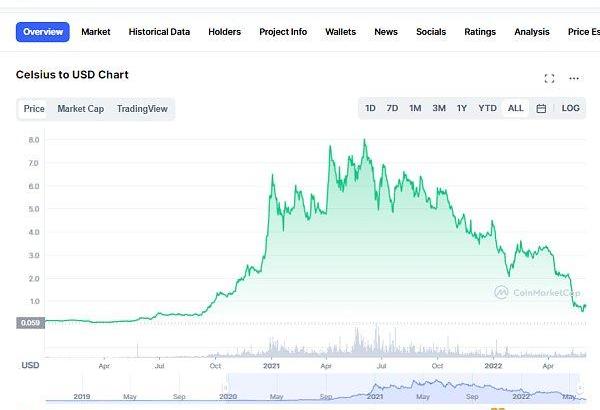

Celsius于2018年6月推出CEL代幣,用來支撐Celsius的收入和獎勵系統。目前Celsius負面新聞已經席卷了整個加密圈子和新聞社交媒體。很多人都產生一個疑問:

當你存入穩定幣例如USDC可以賺取7.1%的年收益率時,Celsius對你的資產做了哪些操作?

凈息差

在銀行業中銀行獲取收益的重要來源就是凈息差,即他們對貸款收取大約5%的費用,然后給你1%的利息,其中有4%的利差,這4%就是凈息差,這是銀行業的關鍵績效指標,在業內也是是一種非常普遍的做法。

布局區塊鏈技術應用 火巖控股市值突破百億:自3月初啟動上漲行情的火巖控股(1909.HK)目前漲勢繼續,今日半日收盤漲11.36%報10.78港元,創歷史新高,市值103億港元。自3月初啟動上漲行情至今,該股累漲111%。公司曾于3月9日宣布已設立區塊鏈應用團隊專責研發區塊鏈于游戲中的應用技術,并已羅致若干區塊鏈專門技術人才參與促進及拓展集團游戲于區塊鏈游戲應用研究。[2021/4/26 20:59:25]

很多借貸業務的邏輯都是如此,像幣安這樣的中心化交易所的借貸業務也是這樣做的,這種業務本身是合法的。但我們今天要探討的不是凈息差,而是誠信和透明度的問題,因為在整個獲取凈息差利潤的過程中,Celsius它很少以透明的方式去完成。

動態 | 博報堂DY成立百億日元規模新基金 面向區塊鏈等相關技術企業:據日經新聞消息,博報堂DY Holdings宣布成立一只針對最尖端技術的100億日元規模新基金,基金由最近成立的博報堂DY Ventures運營,將向區塊鏈(分布式賬本)、下一代移動服務(MaaS)等相關技術企業出資,出資額為每家公司數千萬-數億日元,計劃在截至2023年的5年間投資100億日元。 博報堂DY Holdings是日本國內第二大廣告公司。2003年10月,由博報堂、大廣、讀賣廣告社三家公司進行股權置換所成立,是上述三家公司的全資控股母公司。[2019/6/30]

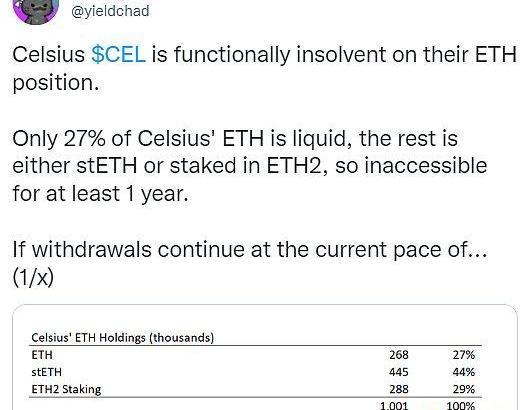

據推特用戶yieldchad6月6日分析,從技術上來看Celsius可能已經資不抵債。該項目一共有100萬枚ETH,但只有26.8萬枚是有充足流動性的。另外44.5萬枚拿的是Lido的stETH,按當前Curve的匯率只能換出28.7萬枚ETH。剩余的28.8萬枚直接質押進了以太坊2.0合約,至少1年內拿不出來。按照每周5萬枚ETH的速度,Celsius在五周內就會耗盡具有流動性的ETH。

動態 | 區塊鏈市場規模2020年將達到百億美元:據億歐智庫發布的《2018年區塊鏈行業應用研究報告》顯示,雖然區塊鏈的應用還處于實驗摸索、小規模落地階段,但IDC、Tractica、Reportbuyer、美國銀行等機構都看好區塊鏈產業的未來潛力,預計其市場規模到2020年將達到幾十億甚至幾百億美元。報告還認為,當前區塊鏈的行業應用還主要集中在金融領域,如數字貨幣、跨境支付、供應鏈金融、保險、證券等。但是,區塊技術的本源是應用于服務實體經濟。區塊鏈技術作為一項通用性的技術,未來應該以金融行業應用為核心,加速向其他非金融領域擴散,和各行各業創新融合。[2018/12/22]

隨后6月7日消息指出,Celsius它在以太坊2.0質押解決方案Stakehound私鑰丟失事件中,至少損失3.5萬枚ETH。然而負面消息遠不止這些。

動態 | 南京百億基金引導區塊鏈產業:據鏈塔智庫消息,在南京政府主導下發起的“百億級南京公鏈共同體創新投資基金”的百億規模中,政府引導金與社會資金比例為3:7,計劃30%投向早期區塊鏈技術公司、高校創業,40%投向擁抱區塊鏈的成長型實業,剩余30%用于謹慎地尋找區塊鏈通證項目。[2018/10/12]

Celsius是個較大的“CeFi”理財平臺,在美國是比較出名的。然而有意思的是,在Celsius損失了超7000萬美元的巨額資金的這一年時間內,Celsius一直選擇沉默,直到被用戶發現才知道Celsius有如此大的資金漏洞。

到2022年底Celsius或將資不抵債,仍被鎖定存款的用戶將被迫保釋。保釋是指一家實體強迫其用戶取的錢少于其存入的錢,這種情況通常發生在實體沒有辦法償還所有債務的時候。當被迫保釋出現時,儲戶將會遭受很大的損失。目前情況來看只會越來越糟糕。

BTCC股東:BTCC收購交易額未達百億元 四大股東全部套現:BTCC股東楊林科稱,BTCC股權100%轉讓給香港一家投資基金,原來四個最大股東——李啟元、光速資本、楊林科、黃嘯宇全部清倉股份套現。楊林科表示,這筆交易沒有達到百億元,對這筆交易他也很滿意,但是不方便透露交易數據。此外楊林科個人已砸入數千萬資金投資多個區塊鏈項目。[2018/2/11]

市場狀況

在熊市中收益率很低,所以使用杠桿的人相對減少,借款的人也會減少。Celsius這樣的商業模式就會開始瓦解,因為無法做到承諾給儲戶的高收益。

在CeFi領域,甚至更多合法的競爭對手,例如BlockFi和Nexo,正在將一輪估值從30億美元下調到10億美元,這是為運營生存籌集更多資金的絕望嘗試。

流動性問題

Celsius過去允許靈活贖回,也就是任何人都可以撤回資金,放棄賺取利息。但現狀卻是Celsius有73%的ETH鎖定在stETH或ETH2中,這會使其在ETH合并之前無法進行提取。如果每個儲戶都取錢,Celsius就無法滿足贖回需求

加密WK業務的陰霾

Celsius還有一部分資金一直被鎖定在2022年遭受重創的加密貨幣WK領域,要知道加密貨幣WK領域到目前為止,還是高風險低回報率的投資項目。

資金陷入這樣的僵局,Celsius也不得不在一個非常糟糕的市場中匆忙的進行了IPO。即使Celsius試圖將其WK業務進行IPO,但是這樣的舉動也只不過是虛張聲勢而已。所以Celsius大量資金都缺乏流動性,并且在很多年內都無法提取。

損失大量ETH

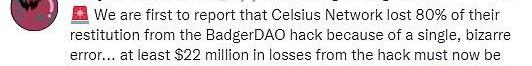

Celsius在Stakehound的關鍵失誤中損失了至少35000個ETH。Celsius不僅沒有足夠的收入來支付利息,而且還在DeFi黑客和LUNA死亡螺旋中也損失了大量的資金。此外Celsius還在Badgerdao黑客攻擊中損失了5000萬美元。

強制持有模式

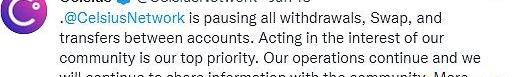

Celsius在經歷資金流出危機后,為了減慢事情發酵的速度,他們違背了承諾,強制將用戶置于HOLD模式狀態,要求用戶提供更多文件才能提取資金。這是一個公然停止提款的舉動。這也會加速時間的發酵和恐慌。

Celsius貸款是為了償還客戶。Celsius在過去的30天里至少借了7670萬美元的USDC和1830萬美元的USDT來支付提款。也就是說迄今為止,Celsius公司已經借了近1億美元來償還用戶的提款。也就是說Celsius目前償付能力有限,借款也意味著它的頭寸現在有一個平倉價格。

持續的資金流出

根據Celsius自己的數據,到目前為止它們約有超20億美元的資金流出。此外他們的經營團隊內部也一片混亂。MosheHegog是公司成立時的顧問,而MosheHegog被定罪為欺詐者,就算有第二次機會的話,應該也不會有人愿意將自己的凈資產交給被定罪的欺詐者。

根據知情人透露,CelsiusCEO和他的妻子正在拋售CEL。CelsiusCEO在聲稱要購買的同時拋售CEL,但不要忘了鏈上數據不會說謊。細心者可以查看過去一年內CEL的價格就會發現明顯有內幕傾銷。

在整個借貸過程中,用戶實際上是放款人,而不是存款人。雖然名義上用戶作為存款人出現,但實際上根據Celsius的條款和條件,用戶是把他們的資金借給了Celsius,存入Celsius更像是對一家不受監管的公司的無擔保貸款,這與在銀行的存款操作是完全不一樣的。

Celsius在他們的條款和條件中非常清楚地表明受益所有權轉移給他們,也就是用戶在存款后將不再擁有代幣所有權,一旦出借,主動權就在借款人手里,同時Celsius通過操縱CEL代幣價格來操縱其賬簿,使其資產負債表看起來比實際情況好得多。

從6月13日Celsius宣布暫停提款后,CEL代幣價格就開始了自由落體式下滑。連帶其他代幣也跟著下跌,對于DeFi尤其是整個加密貨幣來說,這將是很長的一個動蕩期。

原文:Chainalysis去中心化自治組織(DAO)是Web3的主要內容。基于互聯網和區塊鏈的DAO旨在為企業、項目和社區提供一種新的、民主化的管理結構,其中任何成員都可以通過購買項目來對組織.

1900/1/1 0:00:00Web3從某種角度來說,是一種理想主義愿景,至少在現在是烏托邦。雖然大家都在推崇所謂的去中心化、公開透明、社區治理等看起來所謂美好形式,但是在大部分的實際場合中,這些都是虛偽的面具.

1900/1/1 0:00:00皮之不存,毛將焉附。 在加密熊市背景下,NFT市場已經從「我們都會成功」變成了「我們都會死去」.

1900/1/1 0:00:00作者:@0xmao_eth,@lin_yiliu,?@WCryptoJenny再過幾天,SEC又將對兩只比特幣現貨ETF做出決定,分別是BitwiseBitcoinETPTrust.

1900/1/1 0:00:00Alex從大約2015年開始浸區塊鏈領域,也經歷了市場的大小起伏,對于新興的NFT賽道,他秉持著開放且謹慎的態度.

1900/1/1 0:00:00DeFi數據 1.DeFi代幣總市值:365.7億美元 DeFi總市值數據來源:coingecko2.過去24小時去中心化交易所的交易量:62.

1900/1/1 0:00:00