BTC/HKD-0.28%

BTC/HKD-0.28% ETH/HKD+0.7%

ETH/HKD+0.7% LTC/HKD+0.19%

LTC/HKD+0.19% ADA/HKD+1.21%

ADA/HKD+1.21% SOL/HKD+4.46%

SOL/HKD+4.46% XRP/HKD+0.04%

XRP/HKD+0.04%Waves公鏈的生態在一定程度上借鑒了Terra,面臨問題較大,支持比率較低。

UST暴雷之后,去中心化穩定幣受到全面重創,截至5月18日,DAI和FRAX的流通量在本月分別下降26.6%%和44.8%。UST曾是最成功的去中心化穩定幣,某些去中心化穩定幣在機制上也部分參考了UST,下面將對常用的去中心化穩定幣進行介紹,并分析其風險。

TL;DR

目前常用的去中心化穩定幣都有對應的抵押資產或儲備金,大多數是ETH或穩定幣這類常用資產,少部分包含FXS、WAVES這些波動較大的資產。

USDN已經出現抵押不足的情況,且大部分USDN都閑置在Vires中,和Terra的情況類似,風險較大。

DAI已經經過市場的充分檢驗,也有明確的清算機制。即使在兩年前3.12暴跌導致出現壞賬的情況下,DAI的價格依然高于1美元,風險最低。

FeiProtocol的PCV雖然絕大多數都是ETH,但需要ETH跌至900美元以下才會出現資不抵債的情況。

FRAX各項數據健康,流動性充足,出現死亡螺旋導致項目失敗的可能性也比較低。

OpenAI CEO旗下加密項目Worldcoin推出去中心化身份協議World ID:金色財經報道,由 OpenAI 首席執行官 Sam Altman 聯合創立的加密項目 Worldcoin 啟動一個名為 World ID 的開放且無需許可的身份協議。通過 PoP 憑證,World ID 協議使每個人都可以在線證明自己的人性,而無需第三方。該協議利用零知識證明來最大化隱私,并最終將通過 World ID 本身由人們管理。

目前,硬件設備、移動客戶端和部署機制的初始版本已經實現,所有這些都將逐漸去中心化。應用程序可以通過最近推出的SDK與協議上的此證明進行交互。該協議本身是無需許可的,旨在最終支持任何人都可以證明的各種憑證.?World ID 將與經過驗證的憑證標準兼容,允許表示個人社交互動的多樣性(靈魂綁定令牌、交叉社交數據等)。?截至目前,已有超過140 萬人參與。[2023/4/1 13:39:17]

DAI/MIM

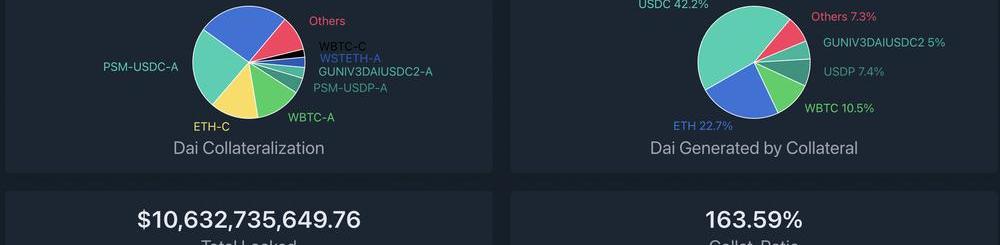

MakerDAO是最早期的DeFi項目之一。用戶可以將資產存入MakerVaults,以超額抵押的方式鑄造穩定幣DAI。DaiStats數據顯示,DAI的發行量從5月1日的88.1億美元下降至現在的64.7億美元。

Sushi公布新代幣經濟學提案,將激勵流動性并促進去中心化:12月31日消息,SushiSwap新任CEO Jared Grey公布新代幣經濟學提案,旨在增加流動性,為其原生代幣壽司創造更多效用,并為利益相關者提升最大價值。正式提案表示“就像最初希望實現的xSushi模型一樣,新經濟學的主要目標是通過整體和可持續的獎勵機制來促進去中心化所有權和獎勵流動性增長,該獎勵機制隨數量和費用而擴展。我們的目標是激勵長期參與壽司生態系統,同時減少提取參與者的數量。”

該提案概述了協議代幣經濟學的四個關鍵變化。其中最大變化是關于質押Sushi(xSushi)將不再獲得交易費用收益獎勵,而是獲得以Sushi支付的基于排放的獎勵。產生最多交易量的交易池的流動性提供者將獲得大部分Swap費用。此外,玩家還可以選擇新的時間鎖定機制來提高獎勵。浮動比例的交易費用還將用于從公開市場回購和銷毀Sushi,并鎖定流動性,以提供更多的價格支撐。最后的變化則是將把Sushi的排放改為1-3% APY,以降低通脹,并在整體排放與回購、燃燒和鎖定流動性之間取得平衡,這些流動性用于交易費用的價格支持。(TheBlock)[2022/12/31 22:17:48]

聲音 | 創世資本合伙人:從長期來看,去中心化穩定幣解決方案可能會直接挑戰USDT:今日,由火訊財經與ArchiBtc研究院聯合主辦的線上訪談上,針對穩定幣的競爭提問,創世資本合伙人李榮彬表示,短期內除非USDT自身出了問題,否則在中心化的穩定幣競爭上,還不會有能挑戰到USDT壟斷地位的其他穩定幣。不過從長期來看的話,去中心化的穩定幣解決方案可能會直接挑戰USDT的位置。尤其是在DEFI領域里。隨著DEFI應用場景的越來越擴展,應用范圍越來越廣。[2019/5/15]

隨著協議的擴張,現在MakerDAO支持以多種方式鑄造DAI。

1、超額抵押。以加密資產超額抵押的方式鑄造DAI,抵押品可以是ETH、WBTC等常用的加密貨幣,也可以是UniswapUSDC-ETH等LP代幣,這是DAI的主要鑄造方式之一。

2、錨定穩定模塊。錨定穩定模塊允許用戶以USDC、USDP、GUSD這三種中心化穩定幣直接兌換DAI,且通過這種方式發行的DAI超過DAI總量的46%,DAI和中心化穩定幣也越來越接近。穩定錨定模塊的推出為DAI的鑄造和退出提供了額外的途徑,以現在的數據計算,等于為DAI提供了約30億美元無滑點兌換的流動性。

分析 | 當前無需許可的區塊鏈中無法實現完全去中心化:鏈聞消息,韓國科學技術院(KAIST)與加州大學伯克利分校的研究團隊發表論文指出,當前無需許可的區塊鏈中無法實現完全去中心化。 該研究團隊成員包括韓國科學技術院系統安全實驗室的博士生 Yujin Kwon 和加州大學伯克利分校著名計算機安全學者 Dawn Song 教授,論文指出,在區塊鏈系統中,一個參與者運行多個節點的成本應該大于系統中多個參與者運行其單一節點的總成本,這是實現完全去中心化的充分條件,但在目前在無需許可的區塊鏈中,無論共識機制是什么,都不能滿足這個充分條件。該論文對目前市值排名前 100 位所有 PoW、PoS 和 DPoS 共識機制的加密貨幣進行了數據分析,發現沒有足夠的運行節點參與者,且參與者之間也未實現充分的分權,從而論證了其結論。論文指出,在當前無需許可的區塊鏈中,無法避免富人控制的世界,這將導致富人變得更富。[2019/5/14]

3、現實資產。超額抵押現實資產鑄造DAI,目前以這種方式發行的DAI只有3000多萬。

4、直接存款模塊。允許協議即時生成DAI,存入支持的第三方借貸池,而無需傳統抵押品,目的是為了確保借貸協議中的浮動利率低于Maker治理決定的目標利率。以這種方式鑄造的DAI約為1.18億。

貴陽市委常委徐昊:區塊鏈是去中介化,而不是去中心化:5月26日,央視《對話》欄目走進貴陽數博會現場,貴陽市委常委常務副市長徐昊表示,比特幣是區塊鏈技術最成功的應用,這是大家的共識,區塊鏈不等于比特幣。區塊鏈的本質到底是什么?很多人都在提去中心化,我對這個詞稍稍做一個修改。我認為區塊鏈本質是去中介化,中心是不可能去掉的,無論在現實當中還是在虛擬世界當中不可能去掉,如果真的把全世界的節點全部消滅掉,那我的理解一定會產生一個超級節點。這在現實當中是不可能的,所以從某種意義上講,區塊鏈因為去中介,因為它要建立一種自證清白的信任機制,所以在金融領域的應用就水到渠成,因為金融對信任的需求是最高的。[2018/5/27]

加密貨幣超額抵押和錨定穩定模塊是MakerDAO中DAI的主要鑄造方式,這兩種方式也經過了時間的檢驗,MakerDAO對每一種方式鑄造DAI的數量進行了限制,風險較低。DAI在數百個DeFi項目中應用,形成了自己的護城河。

AbracadabraMoney中的MIM和DAI類似,采用超額抵押的方式鑄造,支持Yearn等協議中的生息資產為抵押品。MIM的發行量超過18億,杠桿倍數更高,風險高于MakerDAO。

Frax

Frax是一種部分算法穩定幣,鑄造FRAX需要一部分的USDC和一部分FXS,協議允許用戶用1美元的USDC+FXS鑄造1FRAX,也允許銷毀1FRAX贖回1美元的USDC+FXS。USDC的占比稱為抵押率,FXS對應算法部分。若FRAX的需求高,算法部分的占比升高;若FRAX需求不足,算法部分的占比下降。從5月1日到現在,FRAX的流通量從27億下降到14.9億,降幅44.8%。

理論上,Frax也存在擠兌時發生螺旋死亡的可能性,且有多個Frax分叉項目已經失敗,但Frax卻經過了一年多時間的穩定運行,相對其分叉項目和UST,FRAX的風險相對較小。

1、Frax的抵押率當前為89%,協議中的穩定幣儲備較多,銷毀和鑄造FRAX對FXS的價格影響相對Terra中的UST和LUNA較小。

2、FRAX+3Crv池擁有超過13億美元的TVL,其中FRAX7.4億,3Crv5.7億;UniswapV3也中有1.76億美元的FRAX流動性。FRAX的流動性很好,絕大多數的FRAX都在各種DEX中提供流動性。Frax通過積累了大量的Convex治理代幣CVX,而Convex又通過veCRV控制著Curve的獎勵發放,因此Frax能夠通過Curve為自己的用戶發放獎勵,并沒有類似像Terra生態的Anchor這樣的協議積累大量未被利用的穩定幣。

3、Frax對鑄造和銷毀進行了限制,FRAX的流通量更穩定。只有當FRAX的價格高于1.0033美元時才能鑄造新的FRAX,當FRAX的價格低于0.9933美元時才能通過協議贖回。

4、Frax具備盈利能力,通過“算法市場運營控制器”,將儲備金用于Curve等協議的挖礦,目前協議通過AMOs獲得了3785萬美元的利潤。協議定期計算實際抵押率,若因為AMOs賺取收益等方式導致實際抵押率高于理論值,協議將會利用多余的資金鑄造FRAX,并購買FXS銷毀,既有利于擴大FRAX的規模,減少FXS的供應,也減少了套利者的參與。

從推出開始,Frax不斷進行著改進,如一開始從其分叉項目中吸取經驗,現在整體風險較低。除了美元穩定幣FRAX之外,Frax還推出了跟蹤CPI的FPI。

USDN

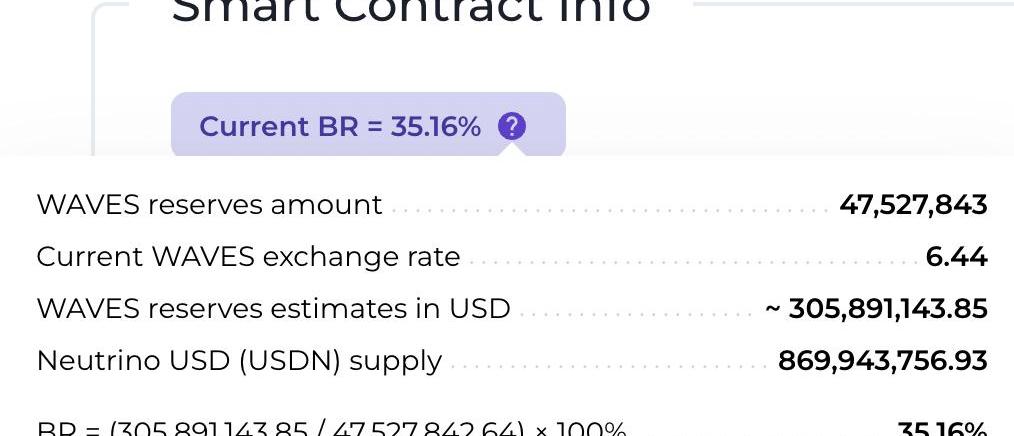

Waves公鏈的生態和Neutrino協議的算法穩定幣USDN的機制在一定程度上借鑒了Terra,用戶可以在Neutrino中實現1美元的WAVES代幣和1USDN間的互換。USDN的初始發行量為1億枚,從合約中解鎖的部分在市場上流通,解鎖部分才被記入總供應量。用戶兌換USDN的WAVES代幣計入儲備金,Neutrino并不能增發或者銷毀,隨著WAVES的價格波動,WAVES儲備對應的抵押率可以是0到正無窮大。若抵押率低于1,需要依靠拍賣治理代幣NSBT來調整。

USDN已經持續維持小幅度的脫錨,當前價格為0.976美元。Neutrino官網顯示,USDN發行量為8.7億,而對應的WAVES儲備金價值為3.06億美元,抵押率只有35.16%。

CoinGecko數據顯示,WAVES發行量1億枚,按6.44美元對應的WAVES市值為6.44億美元;NSBT價格為21.83美元,市值5932萬美元。USDN的市值已經超過WAVES和NSBT市值之和。

USDN的質押收益由Waves區塊鏈的LPoS共識算法提供,由儲備中的WAVES代幣質押產生,分發給USDN的質押者。

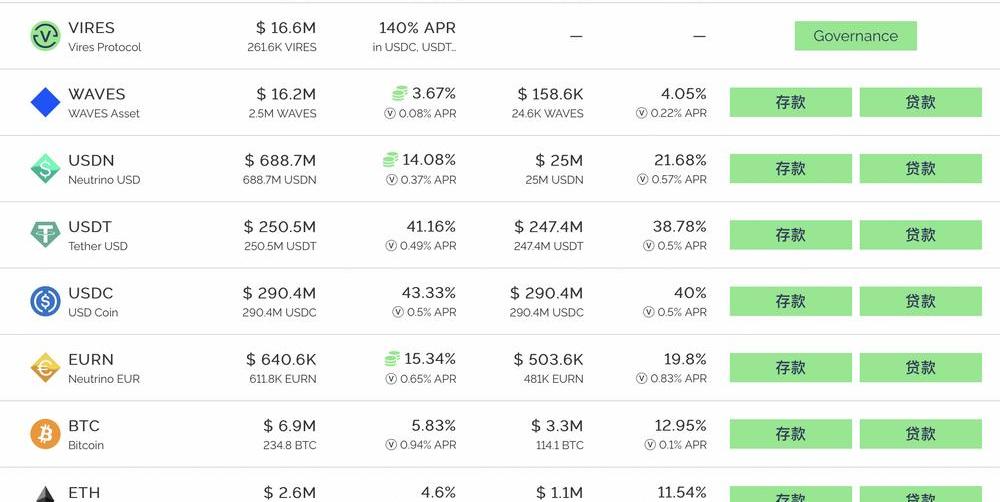

ViresFinance是Waves生態的一個借貸協議,允許WAVES、USDN、USDT、USDC、BTC、ETH等代幣間的借貸。數據顯示,ViresFinance中的USDN存款約有6.89億,借款只有2500萬,超過76%的USDN在ViresFinance中閑置,這部分USDN也可以獲得Neutrino的質押獎勵。

Vires提供了一種以穩定幣USDT和USDC為抵押品,借入USDN和WAVES做空的場景。但是目前幾乎所有的USDT和USDC都被借光,這部分存款用戶可能無法贖回自己的抵押品,存在較大的風險。

USDN和整個Waves生態面臨著較大風險,USDN已經儲備不足,且發生擠兌時還可能造成WAVES的螺旋下跌。大量存款閑置在ViresFinance中,這一點和Anchor類似,且USDN的質押獎勵已經大幅下降。若想通過存入穩定幣USDT和USDC,借入USDN和WAVES做空,也可能面臨無法贖回USDT和USDC的風險。

FEI

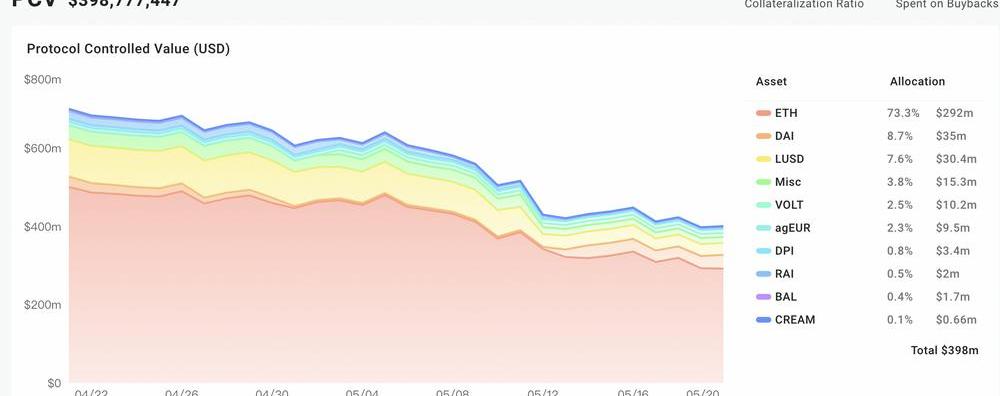

FeiProtocol允許用戶以1美元的資產鑄造算法穩定幣FEI,也允許用戶將FEI贖回為1美元的資產,它推廣了PCV的概念,可以將協議持有的各種資產用于創造收益。

一開始的FEI以ETH鑄造,現在已經改為DAI,PCV中的絕大多數資產依然為ETH。根據FeiProtocol官網數據,協議鑄造的FEI約為3億,用戶鑄造的FEI約為2.3億。PCV持有的資產價值3.98億美元,其中ETH占比73.3%,DAI占比8.7%,LUSD占比7.6%。

理論上,若ETH價格繼續大幅下跌,FeiProtocol也存在資不抵債的可能性。根據PCV資產和FEI的發行情況計算,ETH價格需要跌到900美元以內才會出現資不抵債的情況。

0

作者:PA一線

Tags:USDFRAFRAXDAIeth價格今日行情USDTFRAPPE價格Frax Price Index ShareHondaisCoin

自去年以來,金融市場始終都有熊市的擔憂,加密領域也不例外。尤其是最近LUNA的崩盤,更是加劇了市場的擔憂.

1900/1/1 0:00:00在4月份采用比特幣作為法定貨幣后,中非共和國現在希望創建一個加密貨幣中心——Sango。中非共和國是繼薩爾瓦多之后世界上第二個采用比特幣作為法定貨幣的國家,它計劃開發一個中心來吸引加密貨幣企業和.

1900/1/1 0:00:00近期一直提示風險,BTC價格持續回落,目前可以看到已破昨日提示的圓弧頂頸線位,明日早8無法站回就有效跌破,并且50線死叉200線,那么中期再次下尋探底將是大概率,短期超跌會有階段性反彈反抽機會.

1900/1/1 0:00:005月13日消息,據CertiK監測,另一個接近UST市值的穩定幣是Waves穩定幣NeutrinoUSD,目前其MCAP為8.3億美元。USDN自4月份以來一直處于波動狀態.

1900/1/1 0:00:00頭條 ▌DoKwon提議重建Terra生態并發行總量為10億的新LUNA代幣金色財經消息,Terra創始人DoKwon在Terra論壇發布了重建Terra生態計劃.

1900/1/1 0:00:00這些年來,我一直躬耕于空投領域,早在2021年10月,我就發布了有關$HOP、$ENS、$PSP和$COW的空投交互推文。現在,我準備匯集目前我已知的所有空投,供大家參考.

1900/1/1 0:00:00