BTC/HKD+6.16%

BTC/HKD+6.16% ETH/HKD+7.94%

ETH/HKD+7.94% LTC/HKD+3.37%

LTC/HKD+3.37% ADA/HKD+9.59%

ADA/HKD+9.59% SOL/HKD+7.57%

SOL/HKD+7.57% XRP/HKD+9.78%

XRP/HKD+9.78%DeFi收益耕作的輝煌時代結束了嗎?

隨著Token價格下跌,流動性挖礦激勵枯竭,鏈上活動放緩,DeFi收益率繼續下降。放入DeFi貨幣市場的穩定幣存款能夠產生兩位數的收益的日子一去不復返了,因為現在很難在這些相同的協議中找到超過4%的回報。

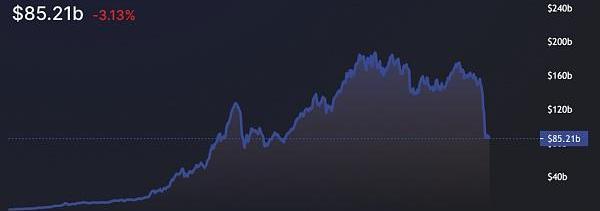

收益的枯竭也伴隨著DeFi整體的資金流出,隨著UST的崩潰,所有區塊鏈的TVL(鎖倉總價值)在一周內從1370億美元下降到850億美元,下降了近38%。我們也看到了許多錨定幣,比如stETH-ETH,由于恐慌在整個系統中蔓延而偏離了掛鉤。

上圖:所有DeFi的TVL變化情況。圖源:DeFiLlama

盡管如此,對于愿意承擔風險的用戶來說,仍然存在一些有吸引力的收益機會。記住,DeFi是一個前沿陣地——為了獲得高額回報,你必須承擔相應的風險。

讓我們來探索一些仍然適用于ETH、BTC和穩定幣的最具吸引力和風險調整的收益機會。

1.MapleFinance

網絡:以太坊,Solana

資產:ETH,USD

Mark Cuban旗下Web3娛樂平臺Fireside任命新高管以進軍體育和電子競技市場:10月8日消息,NBA達拉斯獨行俠隊老板Mark Cuban旗下Web3娛樂平臺Fireside任命前World Wrestling Entertainment(WWE)娛樂關系副總裁Kevin Endsley擔任體育、游戲和新聞合作伙伴關系負責人,旨在將業務拓展到體育和電子競技市場。

此前報道,Fireside于今年五月與以太坊側鏈SKALE合作推出了一項價值1億美元的加密貨幣創作者基金。(Recentlyheard)[2022/10/8 12:49:27]

預期收益率:5-9%APY

風險:?中/高

協議概述

Maple是一個非足額抵押借貸協議。該平臺提供了一個場所,用戶(流動性提供者)可以將他們的Tokens借給經過KYC認證的機構,比如AlamedaResearch和BlockTowerCapital,允許這些公司獲得鏈上信貸。

在Maple上發放的貸款來源于由其他專業Crypto公司(稱為PoolDelegates,即流動性池代表)管理的借貸池(lendpools,用戶/流動性提供者可往這些借貸池中存入資產),這些公司對各自池內借款人的信譽進行盡職調查。該協議已在以太坊和Solana上線,自啟動以來已經產生了超過13億美元的貸款。

Band Protocol喂價服務新增支持Nervos上L2網絡Godwoken:9月22日消息,跨鏈預言機Band Protocol宣布,其喂價服務與Nervos上EVM兼容Layer2網絡Godwoken集成,目前主要為借貸項目Hadouken提供喂價。[2022/9/22 7:13:33]

收益策略

目前Maple上有三個以太坊池接受用戶存款:由OrthogonalTrading(一家交易公司)管理的USDC池,以及由資產管理公司Maven11管理的USDC池和wETH池。用戶可以存入每個池的同名資產來賺取貸款利息和MPL獎勵,USDC池的收益在8.3-8.7%之間,而wETH池的收益是6.9%。

風險

在決定將資產存入Maple協議之前,用戶應該了解幾個關鍵的風險。第一個是流動性風險,因為Maple的存款人受不同鎖定期的約束,目前上面討論的每個池的鎖定期為90天。

此外,存款人當然要承擔借款人無法償還貸款的風險。雖然這對借款人的聲譽來說是一個永久性的鏈上污點,但借款人當然有可能拖欠貸款。考慮到這些資金池的低本金覆蓋率(每個資金池的借款本金覆蓋率在1.5-3.5%之間),用戶在面臨借款人違約的情況下幾乎沒有追索權。

2.ConvexFinance

Band Protocol加入OpenAPI計劃:金色財經報道,區塊鏈項目Band Protocol已成為首家加入OpenAPI計劃的區塊鏈公司,該計劃還包括谷歌、eBay、IBM和微軟等知名企業。Band Protocol宣布,將幫助該項目創建一個通用API標準,使區塊鏈應用程序可以輕松利用API和數據。Band Protocol表示,現在各行各業都認識到需要將區塊鏈應用程序連接到通用API。[2020/12/15 15:11:14]

網絡:以太坊,Solana

資產:USD

預期收益率:8-11%APR

風險:低

協議概述

Convex是建立在去中心化交易Curve之上的收益協議。經驗豐富的DeFi用戶都知道,Curve使用了veToken(投票托管代幣)模型,在該模型中,Curve協議的原生治理代幣CRV的持有者可以鎖定他們的CRV代幣以換取veCRV(一種非流動性、不可轉讓的代幣)。當提供流動性時,veCRV持有者可以賺取“加速的”(boosted)CRV獎勵(高達2.5倍),加速的大小與LP(流動性提供者)持有的CRV代幣數量成比例。

考慮到對于許多Curve用戶來說,為了獲得較大“加速的”CRV獎勵則需要獲得更多數量的CRV代幣,因此成本也就過高,為此,Convex提供了一種有價值的服務,即向任何通過Convex質押了Curve的LPTokens(不管是不是veCRV)的Curve流動性提供者(LPs)提供“加速的”CRV獎勵,從而增加了他們的收益。

Banxa與交易平臺Zero Hash合作拓展北美市場:總部位于澳洲的數字銀行基礎設施提供商Banxa發布公告表示將利用交易平臺Zero Hash的托管和結算基礎設施為其擴展提供監管和技術手段,并計劃通過法幣網關API解決方案擴展至北美市場。[2020/7/24]

收益策略

在Convex上有許多農場,用戶可以在其中質押他們的CurveLPTokens來賺取Curve交易費、CRV獎勵和CVX獎勵。目前收益最高的三個農場是d3Pool(由FEI、alUSD和FRAX穩定幣組成),alUSD-3CRV池(由alUSD、DAI、USDC和USDT穩定幣組成),以及GUSD-3CRV池(由GUSD、DAI、USDC和USDT穩定幣組成)。這三個資金池目前的收益率分別在8-11%之間。

風險

雖然在Curve上提供穩定幣流動性并將CurveLPtokens質押到Convex上面,有著降低的無常損失(impermanentloss)的風險(因為其中的許多資產是相互掛鉤的),但用戶仍然應該意識到幾個重要的風險。首先,用戶暴露于每個池中的基礎資產的風險之中,如果市場對池中的其中一項資產失去信心,那么Curve池中的資產可能會變得比例失衡,這意味著并非所有LP(流動性提供商)都能以相同的比例撤出每種資產。此外,用戶還面臨著Convex和Curve兩層智能合約風險。

Bancor將推出可自動交易的加密貨幣錢包:據Cointelegraph報道,去中心化的加密貨幣交易平臺Bancor Network(Bancor)正在推出其內置的具有令牌自動轉換功能的加密貨幣錢包。該錢包象征著公司的新一個流動性解決方案,其目標是使普通用戶可以操作加密貨幣。該公司聲稱,用戶現在可以直接在他們的錢包中買賣他們的加密貨幣,而無需在交易所中匹配買賣雙方。無論用戶在交易所交易的頻率如何,都可讓用戶連續訪問任何基于區塊鏈的項目。根據Bancor的聲明,已經有超過100個擁有自己的加密貨幣的區塊鏈應用程序宣布與Bancor進行整合,包括ETH,EOS和DAI等。據報道,Bancor既部持有加密貨幣也不接觸客戶資金,這又增強了其錢包的安全性。[2018/4/4]

3.Balancer

網絡:以太坊,Arbitrum,Polygon

資產:ETH,USD

預期收益率:5-11%APR

風險:低

協議概述

Balancer是一個去中心化的交易所。該協議是高度定制化的,因為它支持創建有著不同權重的多資產流動性池(即流動性池中的資產可以有著不同的權重),而不是像其他AMMs(自動化做市商,如Uniswap和Curve)那樣有著傳統的同等權重的流動性池模式。

Balancer池還使用了金庫(vault)架構,使流動性池中閑置的資金能夠被路由到其他協議(比如借貸市場),為流動性提供者(LP)賺取額外的收益。與Curve一樣,Balancer使用了一個veToken(投票托管代幣)模型,BAL代幣持有者可以鎖定他們的BAL來換取veBAL代幣,允許他們在提供流動性時獲得“加速的”的獎勵。

收益策略

與Curve一樣,在Balance上有許多流動性池,在這些池中,流動性提供者(LP)可以賺取收益,而不會招致無常損失。這包括bb-aUSDT-DAI-USDC池,目前收益率在8-18%之間(取決于LP“加速”的規模),用戶可以賺取交易費、BAL獎勵以及來自Aave的利息收益(因為未使用的流動性會被存入Aave貨幣市場中,以進一步增加LPs的收益)。

其他有吸引力的Balancer流動性池包括USDC、DAI和USDT池(收益率在5-11%之間,具體取決于veBAL持有量)和wstETH-ETH池(收益率在7-11%之間)。值得注意的是,目前wstETH-ETH池是不平衡的,其中大約持有65%的wstETH,只有35%的ETH。

風險

在Balancer上提供流動性的風險與在Curve上提供流動性的風險相似。除了智能合約風險,Balancer的LPs還暴露于流動性池內的每一項基礎資產以及流動性池變得不平衡的風險。此外,他們可能會面臨無常損失的風險。

4.GMX

網絡:Arbitrum,Avalanche

資產:ETH,BTC,USD

預期收益率:30-45%APR

風險:中/高

協議概述

GMX是一個在Arbitrum(L2網絡)和Avalanche上線的去中心化永續合約交易所。該協議允許交易員從一個名為GLP的多資產流動性池中借款,從而使他們能夠獲得高達30倍的杠桿率。

GLP類似于一個指數,因為它主要包含高市值資產,比如ETH、BTC以及諸如USDC、DAI、USDT和FRAX等穩定幣。GLP池內單個資產的權重是根據它們的頭寸利用率確定的,當GMX上的交易員做多波動性資產時,波動性資產的權重更高,而當交易員做空穩定幣時,穩定幣在GLP池中占據更大的比例。

?收益策略

用戶在GMX平臺上獲得收益的主要方式是向GLP流動性池提供流動性。該流動性池目前的收益率約為43%,其回報包括從使用杠桿頭寸的交易員那里獲得的基于ETH的借款利息,以及esGMX(托管的GMX),這是GMX的既得回報。

??Risks風險

有幾個重要的風險,GLP代幣持有人應該知道。首先,就像為任何流動性提供流動性一樣,他們也持有GLP池內底層資產的價格敞口。此外,通過GLP向交易員提供杠桿,流動性提供者實質上是所有交易員的對手方。GLP的價格反映了這一點,當市場走勢與交易者的倉位相反時,GLP的價格上升,當市場走勢與交易者倉位一致時,GLP的價格下降。此外,GLP持有人當然會面臨智能合約風險。

額外收益的機會

現在,我們已經深入討論了一些更有收益的機會,讓我們快速地強調其他一些用戶可以讓他們的資本發揮作用的方式。

1)NotionalFinance(3-6%APY-風險:低)

用戶可以向基于以太坊的借貸平臺NotionalFinance存入ETH、USDC、DAI和BTC,并獲得固定利率的貸款利息,目前利率范圍為3-6%。

2)Tokemak(6-9%APR-風險:中)

用戶可以將ETH和各種穩定幣(如USDC、DAI、alUSD、FEI和FRAX)單邊存入去中心做市協議Tokemak?中,以賺取TOKE獎勵。

3)RibbonFinance(14-25%APY-風險:高)

以太坊、Avalanche和Solana的用戶可以將他們的資金存入Ribbon的金庫中,這些金庫通過運行自動期權策略(比如賣出持保看漲期權和現金擔保看跌期權)來產生收入,

總結

當前的收益率已被壓縮,但仍存在一些有吸引力的機會,用戶可以在這些機會中獲得相對于傳統市場更高的健康收益率,并在本輪熊市中擴大Crypto儲備。

在這個恐慌的時刻,資本可能正在逃離DeFi,但那些愿意留在前線的人將繼續得到回報。

撰文:BenGiove,Bankless分析師

編輯:南風

Tags:USDANCETHBAN泰達幣usdt能升值嗎Atlantic FinanceBETHER幣lbank怎么充值usdt

隨著NFT火爆全球,國內市場也隨之而動,以“數字藏品”的身份發展的熱火朝天、風生水起。為了讓大家對數字藏品有一個系統的了解,我們特別準備了數字藏品專題系列文章,帶大家從數字藏品的基礎概念、發展現.

1900/1/1 0:00:00原文標題:ForesightVentures:Crypto在崩潰與融合中步入新生AC認為:Crypto走得是早年貨幣政策的老路,在重蹈覆轍,在重新犯下貨幣政策以前曾犯過的錯.

1900/1/1 0:00:00頭條 ▌ZhuSu:一些跡象顯示比特幣正在重新進入積累期5月19日消息,三箭資本創始人ZhuSu在其社交網站上發文表示,一些跡象顯示比特幣正在重新進入積累期.

1900/1/1 0:00:00金色財經報道,AvaLabs首席執行官、“雪崩”協議Avalanche創始人EminGünSirer在接受福布斯采訪時透露,Avalanche在上周UST崩盤事件中一共損失了約6000萬美元.

1900/1/1 0:00:005月10日消息,數字資產機構交易平臺Talos以12.5億美元估值完成1.05億美元B輪融資,GeneralAtlantic領投.

1900/1/1 0:00:00作為世界上最大的音樂品牌,環球音樂集團與音樂數字收藏品NFT市場平臺LimeWire達成協議,致力于幫助藝術家使用NFT推廣他們的音樂.

1900/1/1 0:00:00