BTC/HKD+5.62%

BTC/HKD+5.62% ETH/HKD+5.51%

ETH/HKD+5.51% LTC/HKD+7.14%

LTC/HKD+7.14% ADA/HKD+6.91%

ADA/HKD+6.91% SOL/HKD+10.79%

SOL/HKD+10.79% XRP/HKD+4.8%

XRP/HKD+4.8%隨著NFT、DAO和玩賺游戲越來越火,DeFi市場最近的確有些黯然失色。

數據不會說謊,DeFi代幣市值已經從2021年5月高點暴跌了75%,即使是一些長期支持DeFi行業的人也不得不承認,市場表現與去年相比差距明顯。縱觀整個2021年,我們好像很少看到DeFi創新,主流市場依然充斥著過去兩年發布的產品,比如UniSwap、Synthetix、MakerDAO多抵押DAI、Curve、COMP流動性挖礦、以及YFI治理分配。

另一方面,在多鏈擴張的背景下,我們也看到了整個DeFi行業用戶群和整體市場規模持續增長,DeFi2.0浪潮下更是推動了一批有前途的項目,不少期權DeFi協議也在試圖尋找市場競爭力。坦率地說,現在斷言2021年是DeFi行業“失敗的一年”似乎有些為時過早,當市場陷入低谷的時候,或許正是反彈開始的好時機。

反思DeFi2021

或許是因為新冠病疫情,人們的時間觀念或多或少出現了一絲扭曲。在我們的腦海中,過去兩年有時似乎壓縮在一起。而對于加密貨幣來說,2021年就像是春宵一刻,你度過了一段美好的時光,但在早上卻不記清發生了什么。

新加坡金管局授予金融科技公司PayerMax子公司主要支付機構許可證:1月5日消息,新加坡金融科技公司PayerMax旗下的支付科技公司表示,新加坡金融管理局(MAS)已授予其主要支付機構許可證,可以向當地客戶提供受監管的支付服務,PayerMax現在可以在新加坡提供跨境和國內匯款以及商家收單服務。[2023/1/5 10:23:09]

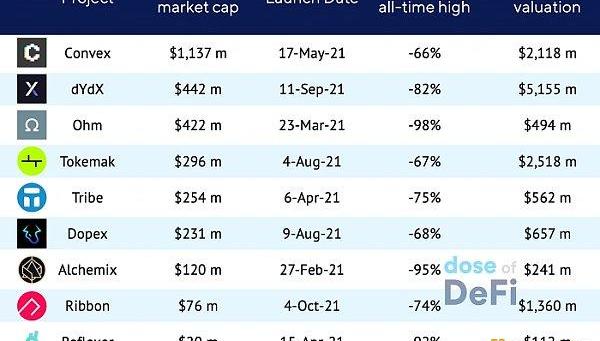

不可否認,過去一年里,市場上存在很多炒作活動,但問題是,出現這種情況很大程度上是由于人們對DeFi興趣提高,而不是因為創新。比如dYdX誕生于首批DeFi浪潮期間,但直到最近才引起人們關注;另外,在贏得了與Yearn和StakeDAO之間的“veCRV大戰”之后,Convex直到最近才異軍突起;還有Tokemak,可以說,這個流動性管理協議對DeFi流動性發展做了又一次升級迭代,此前并未獲得太多關注,而現在許多人認為Tokemak將會是下一個流動性爭奪圣地。

上圖:“2021屆”DeFi協議

美國財長耶倫:加密貨幣需要得到充分的監管:金色財經報道,美國財長耶倫表示對加密貨幣持懷疑態度。需要對來自加密領域的金融創新持開放態度,加密貨幣領域的大多數活動都與金融創新無關,加密貨幣需要得到充分的監管。

耶倫還表示,我們希望確保加密資產有足夠的客戶保護。加密貨幣市場的動蕩尚未波及銀行業。我對FTX的崩潰感到驚訝。FTX的崩潰是“加密貨幣中的雷曼時刻”。我從沒見過FTX前首席執行官SBF。(金十)[2022/12/1 21:13:33]

然后,我們再談談算法穩定幣項目OlympusDAO,在Tribe、Reflexer和Frax這批“2021屆”DeFi協議中,OHM的跌幅最大,這些協議都使用算法協議來控制價值,就像Maker可以管理并從支持Dai的抵押品中賺取收益。還有Alchemix也值得關注,作為一個經典的DeFi2.0協議,Alchemix依賴于其他底層協議,但其最大的特點是不需要用戶去還款,而是會直接用抵押代幣賺取的收益來償還債務。

接下來,讓我們看看期權和衍生項目,比如Ribbon和Dopex。期權作為一個門檻偏高的金融衍生品品類,智能合約風險和不可知的各類風險依然較多,可有些人卻將其吹捧為DeFi旅程中“下一個合乎邏輯的發展階段”。事實上,盡管大量資金投入到DeFi原生期權和衍生品協議上,但至少到目前為止都沒看到太大突破,也沒有出現真正契合市場的產品。

畢馬威將研究元宇宙中的新商業模式:11月19日消息,畢馬威(KPMG)任命Alyse Sue為元宇宙期貨的新負責人,該職位將致力于實施元宇宙和加密等技術,為公司尋找新的商業模式。

Sue表示,畢馬威對元宇宙技術的未來以及未來提供這些服務可能帶來的收入數額表示樂觀。目標是到2025年為畢馬威建立一個價值數百萬美元的業務。這個確切數字意味著什么尚待發現,但我們希望在這個時間框架內建立一個可持續的業務。(News Bitcoin)[2022/11/20 22:07:58]

DeFi:流動性革命

實際上,每個人都可以成為流動性提供者。

在傳統世界中,您會購買并持有資產并希望這些資產可以升值,也許您會用美元在銀行里購買一些看似高回報的理財產品,但在大多數情況下,這些資產并沒有“給你帶來所期望的收益”。

在DeFi中,情況完全不同。持有資產只是第一步,任何投資者都可以通過將這些資產存入智能合約中來成為流動性提供者,并在其中賺取額外回報并“獲得所期望的收益”。最近,DeFi市場對資本效率和金融產品復雜性的關注越來越多,但真正重要的是——如何根據HODLer們的心態來定制產品。在這方面,UniswapV3就是一個最好的例子,由于為HODLer們提供了最好的資本效率,因此UniswapV3成為目前日均交易量最大的DEX。不過,UniswapV3也存在一些問題,比如目前平臺上的流動性越來越多地由專業做市商主導,因此幾乎沒有“被動流動性”,即由非專業人士帶來的流動性。當然,盡管UniswapV3似乎只是被專業做市商“利用”的DEX,但如果可以在平臺上構建更適合被動流動性提供者的產品,這些問題都會得到解決。

美聯儲理事:加密貨幣是一個令人擔憂的領域:金色財經報道,美聯儲理事Michelle W. Bowman認為,盡管加密貨幣在增長,但它們是一個令人擔憂的領域,尤其是與銀行業有關的領域。 她表示,根據鮑威爾的說法,加密貨幣引發了幾個問題,監管應該準備好適應新興技術。鮑威爾此前指出,如果金融部門的參與者缺乏監管經驗來滿足加密資產的需求,以及法律的模糊性,挑戰就會出現。

Bowman強調,銀行需要有一個明確的監管框架,以匹配與加密貨幣行業價格波動相關的風險。 她指出,需要注意的一個問題是,找到將加密貨幣納入銀行業務或將數字資產推向銀行業務之外的方法。(Finbold)[2022/10/2 18:37:04]

需要說明的是,并非所有DeFi協議都擺脫被動流動性問題。Curve、Convex和Tokemak可以說是被動流動性偏好的延續,但目前僅限于協議層面上。與此同時,期權協議也承諾釋放個人代幣敞口收益——對被動流動性提供者來說也是一個很好的提議,但這些協議并沒有真正流行起來——可能是因為市場復雜度較高,同時匹配交易對手也存在較大困難。

市場結構創新

如何為DeFi用戶創造被動流動性機會呢?在這一點上,交易“老炮”們就顯得尤為重要。在2018年至2020年期間,新創建的清算和套利機器人允許普通DeFi用戶在Compound或Uniswap上賺取收益,由于這些機器人可以在優先gas拍賣中獲得較大優勢,因此可以幫助普通DeFi用戶完成套利和清算交易。

朝陽區政府與中國人民銀行數字貨幣研究所簽署戰略合作協議:金色財經報道,9月3日,以“數字經濟構建新發展格局”為主題的2022數字經濟發展大會在國家會議中心舉行。朝陽區人民政府與中國人民銀行數字貨幣研究所簽署戰略合作協議。下一步,雙方將充分發揮數字人民幣賦能政府數字化轉型的作用,推進數字人民幣相關產業及政策在朝陽區加速落地,積極探索法定數字貨幣、金融科技等相關技術研究與應用,提升金融服務實體經濟能力。[2022/9/4 13:07:10]

現在,我們有了MEV,MEV是在生成區塊過程中通過重新排序交易、穿插或審查交易而提取的總價值。目前以太坊上的MEV可提取價值主要由DeFi交易者和套利機器人通過交易排序相關交易策略進行,MEV交易中的一小部分價值通過Gas費的形式由礦工獲取。

過去30年里,華爾街之所以能得到快速發展,其實完全是靠電子交易的不斷進步,如今我們看到Robinhood和Roboadvisors這些面向零售用戶的交易產品和服務都是上世紀70年代以電子方式交易股票的創新產物。在電子交易革命的最高峰,華爾街誕生了一批高頻交易公司,這些公司的員工更多地將自己看做是程序員,而不是金融家。現在,所有主流高頻交易公司都開始轉向DeFi并將其看做是下一個增長市場,最后一個入場的傳統對沖基金是Citadel,他們已經宣布準備在今年涉足數字資產市場,其首席執行官肯·格里芬曾是最大的加密懷疑論者之一,但現在終于承認加密貨幣的價值并稱在數字資產問題上自己一直站在“反對者陣營”是錯誤的,據悉紅杉資本和Paradigm已向Citadel投資了12億美元。

所以,不管是像Flashbots這樣的“加密原住民”,還是像Jump或HRT這樣的高頻交易公司,我們已經開始看到加密市場結構出現了變化,盡管這種結構尚未確定如何將資本效率的提高傳遞給被動流動性用戶,但時間會告訴我們答案。如果我們看看電子交易革命歷史就會發現,e-Trade經過幾十年時間才取得了一些成績,而像WSB這樣借助社交媒體推動市場交易的現象也只是在最近剛剛冒出頭。

DeFi依然充滿希望

不管是什么行業,在建設一個全新市場結構的時候,過程都非常相似——你需要投入大量資本和精力開發產品和服務,最終吸引到更廣泛的普通用戶。以智能合約為例,智能合約已經存在了好幾年,雖然每個人都知道智能合約將改變我們溝通協調的方式,但直到最近一部分人們才知道該如何處理。而在BUIDLing階段,我們更需要打造更好的基礎設施,比如你可以嘗試使用Infura和Hardhat等開發人員工具,或者深入研究一些可能適用于區塊鏈技術的創新想法——當然,也許你在某些想法上耗費了大量時間,但最終沒有奏效。

我們不應該成為悲觀主義者,所以應該用積極的態度去看待“DeFi大蕭條”這件事:

即使代幣價格暴跌,DeFi系統也已經做得非常完善了。是的,有一些DeFi協議的確存在漏洞,但是目前基礎層協議表現確實非常不錯,更重要的是,如今基于區塊鏈的金融系統已經被TradFi廣泛接受。

整合是一個自然的行業過程,雖然目前還沒有到來。也許你會說,市場上有各種各樣的DEX和區塊鏈,但對于一個不斷變化的新行業來說,這種現象其實很正常。通常來說,我們會看到這樣一個過渡,即:

新創公司出現爆炸式增長——塵埃落定——市場整合

對于DeFi行業而言,同樣需要經歷上述過程,當然,還有很多泡沫要擠掉。

多鏈可能會開啟另一波DeFi創新浪潮。目前,跨鏈橋已經成為必要的多鏈基礎設施,因此可能會形成一個全新的市場結構,或是直接從DeFi網絡擴展中獲得資本效率收益,Cosmos的成功就是最好的證明。

總結

對于2022年第一季度的加密市場而言,或許你已經發現了一個現象——這一領域里許多公司都成功募集到大量資金。因此,今年的加密市場可能會出現兩個拐點,而這兩個拐點將會刺激DeFi增長:

1、以太坊升級“TheMerge”:預計在今年6月,以太坊2.0將會和原鏈完成整合,并轉向權益證明共識機制,這將為DeFi產品開盤一個全新載體,因為當人們知道質押ETH將會獲得高額收益后,“周邊服務”也會隨之出現,LidostETH代幣的成功證明了這一點。

2、美國市場的監管越來越明確。最近,拜登簽署了加密貨幣行政命令,給整個行業監管帶來了明確性,因此會推動更多的鏈上資產和更大的DeFi市場發展。

毫無疑問,在第一波DeFi浪潮過去之后,我們陷入了平靜期。未來幾年,DeFi協議或許依然不會出現“質的飛躍”,但DeFi市場長期擴張是確定無疑的。所以,把眼光放遠些,我們要為更廣泛的金融世界構建一個全新市場結構——一個更全球化、更透明、更數字原生的市場結構。

不要@我們!

Odaily星球日報譯者|Moni

Tags:DEFDEFIEFI加密貨幣defi去中心化交易所下載PieDAO DEFI Small CapDefis加密貨幣到底有什么用

DAO與元宇宙 許多個體在社交應用程序和區塊鏈中集體組織起來,以便追求共同目標和利益,這一過程中形成的去中心化自治組織通常被稱為DAO.

1900/1/1 0:00:00GameFi雖然Game在前,但緊隨其后的Finance才是支撐其迅速發展的主要原因。GameFi仍處在早期,相比傳統游戲可玩性相差甚遠,但由于可以幫玩家提升盈利能力而受到青睞.

1900/1/1 0:00:00“性別方面的數據差異不僅僅源于人們長久以來對女性的漠視。這些漠視和差異還產生了重要的后果。”卡羅琳·克里亞多·佩雷斯在其《被忽視的女性》一書中表達.

1900/1/1 0:00:00去年,零知識證明(ZKP)在加密領域和Web3中扮演了重要角色,它在可擴展性和用戶許可隱私方面都發揮著重要作用.

1900/1/1 0:00:00加密貨幣行業已經在華盛頓的旋轉門上占據了一席之地,雇傭了數十名前政府官員和監管機構,因為它試圖制定政策來管理基本上不受監管的市場.

1900/1/1 0:00:00本文以目前GameFi領域最常見的雙代幣模型為例,將探索兩個思路的可行性:保持打金代幣在某個區間穩定盡可能的讓治理代幣實現價格增長用一個簡單好懂的比喻來舉例,如果我們將游戲比作一個小國家.

1900/1/1 0:00:00