BTC/HKD+1.04%

BTC/HKD+1.04% ETH/HKD+0.87%

ETH/HKD+0.87% LTC/HKD+0.02%

LTC/HKD+0.02% ADA/HKD-0.01%

ADA/HKD-0.01% SOL/HKD+1.71%

SOL/HKD+1.71% XRP/HKD-0.1%

XRP/HKD-0.1%幸好 Uniswap 已經宣布在開發 V3 版本的協議,Hayden Adams 公開表示過,下一版將解決目前 AMM 遇到的所有問題。

一個僅僅上線兩周的分叉項目,沉淀資金的體量已經遠超運營了兩年的原版項目。在商業世界里無法想象的事情,在 DeFi 的世界里就自然發生了。

SushiSwap 是加密貨幣世界、特別是 DeFi 社區內最熱門的話題,其故事跌宕起伏的精彩程度堪稱肥皂劇。憑借著針對目前去中心化交易所(DEX)中交易量最大的協議 Uniswap 的吸血鬼式的野蠻入侵,SushiSwap 一躍成為業內總鎖倉量最大的 DEX 協議。

對交易者來說,這或許是個好消息:總鎖倉量最大,也就代表著相比 Uniswap,SushiSwap 更適合用來進行代幣交易,因為滑點可能更低。

SushiSwap 的網站風格

但對 Uniswap 來說,卻是一個不折不扣的壞消息:流動性提供者在流失,流動性在流失,用戶也在流失。

Web3基礎設施項目Rated推出基于去中心化預言機UMA的Rated Oracle:6月15日消息,Web3基礎設施項目Rated推出基于去中心化預言機UMA的Rated Oracle,并與流動性質押協議Stader Labs的以太坊流動性質押代幣ETHx集成,同時計劃為即將推出的協議上的MEV盜竊監控提供支持。[2023/6/15 21:38:21]

SushiSwap 能超越 Uniswap 的最核心理由,是它給 Uniswap 打上了一個超級補丁:為整個協議加上了原生代幣。至于原生代幣可以用來干嘛?SushiSwap 的方案也不扯那些虛的,直接賦予分紅權限,比 Compound 或者 MakerDAO 的治理代幣能更直接捕獲協議的整體價值。

有意思的是,如果時光倒轉一年,DeFi 社區還因為 Uniswap 沒考慮發幣而傳為佳話:Uniswap 曾經和另外一個去中心化交易平臺 Bancor?同在「自動化做市商 AMM」賽道,Uniswap 與 Bancor 最大的區別在于沒有原生代幣,而是將收取的交易費直接與流動性提供者分享,減少了加入原生代幣帶來的交易摩擦。

但現在的情況已經完全不同了,幾乎可以鐵板釘釘的是,Uniswap?在下一次 V3 版本更新中推出協議原生代幣,這有可能會成為最主要的戰略改變。目前對于 Uniswap V3 的公開信息還比較少,Uniswap 創始人 Hayden Adams 只公開透露過新版本將解決目前市面上 AMM (自動做市商)的所有問題。

Nansen:孫宇晨錢包地址從Huobi撤回約6000萬美元的穩定幣:金色財經報道,據Nansen披露數據顯示,孫宇晨錢包地址在過去24小時內從Huobi撤回了約6000萬美元的以太坊鏈上穩定幣。[2023/3/10 12:53:42]

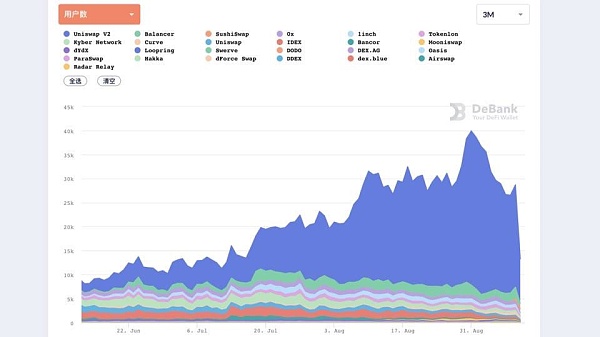

當然,從數據來看 Uniswap 目前還是有很大優勢的,用戶數量和交易量遠遠領先其他DEX,占以太坊 DEX 總交易量的一半。對 Uniswap 而言的最壞的情況是,只要 SushiSwap 的流動性更佳,其他的流動性聚合器(如 1inch)就會更多的將交易路由至 SushiSwap,減少用戶的交易滑點。

但這對 DeFi 生態來說,卻算是個好消息。以太坊 DEX 整體的流動性因為 SushiSwap 有了顯著的提升,增加了十幾億美元的鎖定資產量,有交易需求的用戶可以獲得流動性更好的交易體驗。

一個不擇不扣的復制品帶來了整個生態的改變,讓人哭笑不得,但必須要接受這個現實。

如果沒有吸血鬼 SushiSwap 的出現,Uniswap 應該正在享受最愜意的時光。

Uniswap 之前是以太坊 DEX 中鎖定資產量和交易用戶數最多的協議,特別是自年中的流動性挖礦以及利用 Uniswap 進行代幣發行的熱潮開啟之后,其鎖定的流動性有了更快速的增長,從之前的千萬美元增長到超過 3 億美元。

美國眾議院共和黨人要求美國SEC就FTX聯合創始人被捕一事作出答復:金色財經報道,2023 年 2 月 10 日,美國眾議院議員、北卡羅來納州共和黨人帕特里克·麥克亨利和密歇根州共和黨人Bill Huizenga致信美國證券交易委員會 (SEC) 主席Gary Gensler,就FTX聯合創始人山姆-班克曼-弗里德在眾議院金融服務委員會作證前被捕一事尋求答案。McHenry和Huizenga聲稱,Bankman-Fried被指控和逮捕的時間引起了 \"關于美國證券交易委員會的程序和與司法部合作的嚴重問題\"。[2023/2/13 12:02:57]

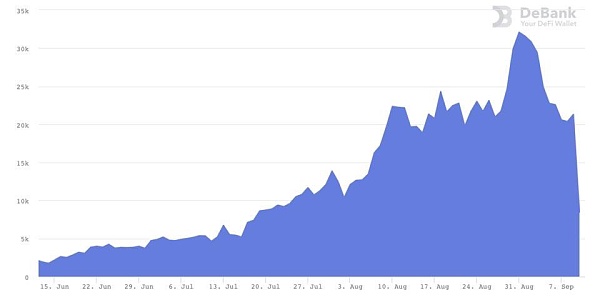

這充分體現出在沒有代幣激勵下,Uniswap 協議內托管資產自然增長速度。用戶數和交易量的增長也符合這個增長速度,每日獨立地址數量約 2 萬個。

近三個月 Uniswap 的每日獨立地址數趨勢

美國數字商會建議通過訴訟的方式推動SEC批準比特幣ETF:9月13日消息,美國數字商會在其官方網站發文《加密難題:為什么美國證券交易委員會不批準比特幣 ETF》(The Crypto Conundrum:Why Won』t the SEC Approve a Bitcoin ETF?),其中指出加拿大和澳大利亞等其他發達經濟體已經批準了比特幣 ETF,數字商會還提供了一個大膽的解決方案:對美國證券交易委員會提起訴訟,并解釋說,訴訟曾經被認為是一種不可想象的方法,但現在是最終將比特幣 ETF 推向市場的最可行選擇之一,但這種方式可能非常耗時且成本昂貴。(digitalchamber.org)[2022/9/13 13:26:32]

SushiSwap 對 Uniswap 流動性的遷移可以說是一種「吸血鬼式的攻擊」,但是在另外一種視角下,也可以說,在無形中「幫助」Uniswap 預演了如果加上了代幣激勵或者流動性挖礦之后,其潛在的增長速度。

效果的確是立竿見影的,Uniswap 之前自然的流動性增長與代幣激勵相比,不值一提:Uniswap 在兩周內鎖倉資產飆升至最高接近 20 億美元。

Polygon首席安全官:Web2安全漏洞頻發,Web3公司應為此聘請傳統安全專家:9月9日消息,Polygon首席安全官Mudit Gupta敦促Web3公司聘請傳統安全專家來結束容易預防的黑客攻擊,認為完美的代碼和密碼學是不夠的。

Mudit Gupta在接受采訪時表示,最近發生的幾起加密攻擊最終是Web2安全漏洞的結果,例如私鑰管理和網絡釣魚攻擊以獲取登錄信息,而不是設計不良的區塊鏈技術;在不采用標準Web2網絡安全實踐的情況下獲得經過認證的智能合約安全審計并不足以保護協議和用戶的錢包不被攻擊。(Cointelegraph)[2022/9/9 13:18:56]

當然,這其中也有機構在進行布局。

比如 FTX 和 Alameda Research 的創始人 Sam Bankman-Fried 很早就參與了 SushiSwap 的生態建設,最后還成為了項目的九位多簽成員之一,也頻頻對外公開他個人對 SushiSwap 項目未來的發展和想法。一個最有可能的方向是與他最新參與的 DEX 項目 Serum 進行更多探索。

Uniswap 數據依舊亮眼

但 SushiSwap 或很快追上

雖說自 SushiSwap 的流動性遷移完成后,Uniswap 的流動性下降了約 70%,目前僅為前者的一半不到,但是與 SushiSwap 尚未推出的數據相比,Uniswap 的整體鎖定資產量還是有所提升,從之前的 3 億美元漲至 4.6 億美元,增長超過 50%。

另一個方面是從用戶數來看,Uniswap 目前依然遙遙領先,超過其他所有 DEX 用戶之和。參考 DeBank 統計的獨立地址數,在流動性遷移后,SushiSwap 的用戶數量占比僅有 Uniswap 的零頭。

但如果從用戶的交易需求來看,SushiSwap 將更有優勢,畢竟后者的流動性更佳。如果參考交易聚合器 1inch 的交易滑點數據來評估,對于 1 萬 ETH 的這種略大型的交易來說,竟然大多數的交易會路由交給 SushiSwap 執行,因為它擁有更好的流動性。

所以,隨著像 1inch 這樣以用戶為導向的交易聚合器的普及,能掌握更多流動性提供者(LP)資產的協議才能產生更多的交易和聚集更多用戶。

當然,AMM 本身的算法和機制也是一個影響流動性的因素,目前像 Uniswap、Balancer 或 SushiSwap 這樣的同類算法,互相之間的差異和壁壘并不大。相比執行,像 DODO 或者 Mooniswap?這樣新出現的引入了其他算法的 AMM 協議來說,更加具有

有技術壁壘或競爭力。

Uniswap 憑借著極度簡潔的做市算法,收獲了社區不少的粉絲和影響力,因為對于任何需要做市提供流動性的資產來說,Uniswap 就是默認的選擇,減少了原本做市商的角色——它們被算法取代了。

也因為算法極度簡潔和開源,其他項目對其進行分叉的成本非常低。參考同樣是開源的早期 DeFi 項目 MakerDAO,它的整套系統就復雜得多,合約數量也數倍于 Uniswap,而且因為有協議治理代幣和去中心化自治組織(DAO),分叉的難度和成本較大。這幾個方向至少是 Uniswap 和類似的協議類產品需要思考的潛在商業壁壘。

幸好 Uniswap 已經宣布在開發 V3 版本的協議。Hayden Adams 公開表示過,下一版將解決目前 AMM 遇到的所有問題,并會加強和機構交易者的合作,提供更符合這類用戶的產品,此外,還會利用以太坊的二層技術提高交易的性能和減少用戶付出的 gas 費。顯然,這位創始人希望在產品演進上,與分叉項目拉開距離。

最重要的當然是協議原生代幣。社區不少人認為 Uniswap 的當務之急就是發行原生代幣,不然 Uniswap 整個項目的總市值沒辦法體現,因為沒有任何的可交易物(也就是代幣)。如果像 SushiSwap 這樣的分紅型代幣存在監管風險,那采用 Compound 或 MakerDAO 那樣的治理代幣方案至少是個保底的選擇。

另外兩個需要解決的問題就是 AMM 被詬病的滑點太大、無常損失(Impermanent loss)的問題。Curve 通過引入自定義的曲線和支持特定資產,以優化滑點和無常損失的問題,DODO 則是通過引入預言機試圖解決這兩個問題。Uniswap 的?V3 版本如何解決這個問題值得關注。

另外,還有一個熱門的需求是如何實現用戶普及。目前最大的障礙是鏈上交易成本太高。雖然近幾日以太坊 Gas 費用有所降低,至 100 左右,但依舊處于高位,所以 Layer 2 的引入可以降低用戶門檻,引入更多資產較少的用戶進入。

說到底,對 Uniswap 來說,最重要競爭力還是團隊本身的開發和執行能力。就算 SushiSwap 分叉了 Uniswap 的代碼和資產,但是開發了這套 AMM 公式算法的團隊依舊是 Uniswap,如果他們能持續創造新功能滿足 LP 和交易者雙方的需求,Uniswap 還是有很大勝算。

目前這一局, SushiSwap 稍稍領先;接下來,好戲才剛剛開始。

撰文:Donnager

Tags:SWAPUNIUniswapHISWAPSecretSwapunic幣怎么樣uniswap幣總量Minimal Initial SushiSwap Offering

在DeFi領域,DEX是最重要的組成部分。根據Duneanalytics的統計,過去7天的DEX交易量已經超過40億美元.

1900/1/1 0:00:009月25日下午,外灘大會區塊鏈產業峰會在上海開幕。原中國保監會副主席周延禮現場進行題為《科技“新基建”—區塊鏈技術助力保險業高質量發展》的主題演講.

1900/1/1 0:00:00區塊鏈情報公司 Chainalysis 發布的一項新的加密貨幣采用指數顯示,全球加密活動繼續蓬勃發展.

1900/1/1 0:00:00數字貨幣在很多人眼里最值得關注的就是去中心化,去中心化一方面可以保護私有財產不被侵犯,但是同時也是不法分子最好的工具,其中比如像洗黑錢等行為的發生都是有可能的.

1900/1/1 0:00:00NFT對應的是用密碼學方法表達的物或者物權,我們可以說每一個物都是獨一無二的,但這之中具有投資屬性的,卻是極小的一部分.

1900/1/1 0:00:009月24日,首屆外灘大會在上海開幕,作為全球高級別金融科技大會,外灘大會吸引了來自全球各地的著名經濟學家、諾獎得主、企業家和技術大咖們。外灘大會由上海市人民政府指導、螞蟻集團和支付寶主辦.

1900/1/1 0:00:00