BTC/HKD+0.2%

BTC/HKD+0.2% ETH/HKD+0.54%

ETH/HKD+0.54% LTC/HKD+0.95%

LTC/HKD+0.95% ADA/HKD+1.5%

ADA/HKD+1.5% SOL/HKD+0.82%

SOL/HKD+0.82% XRP/HKD+1.01%

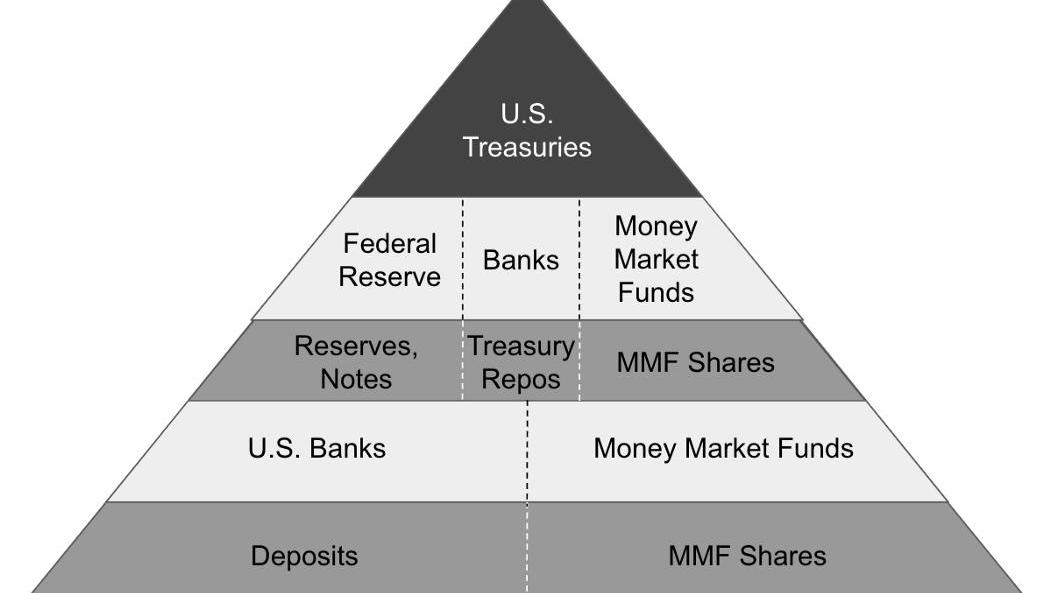

XRP/HKD+1.01%分層貨幣的概念并不是什么新鮮事物,NikBhatia在他的《分層貨幣》一書中總結了他關于該主題的想法。從本質上講,我們的貨幣體系是建立在多層貨幣之上的,我們的中央銀行擁有的保證金可為政府對公眾的負債提供擔保。換句話說,中央銀行發行貨幣的前提是:我們可在需要時贖回我們的存款,且相信央行有能力儲存我們的貨幣價值、保持它的可互換性和在世界各地使用,并用儲備來支持它(在實踐中很可能并非如此,因為貨幣基本上是憑空創造出來的)。

政府創造貨幣的能力往往會讓我們陷入麻煩:即所謂的貨幣貶值。每當增發一次貨幣,它的價值就會變得更低。印鈔越多、貨幣的價值越少、價格隨之上漲、繼而更多的貨幣被印出,這產生了一種惡性循環。

聲音 | 加密貨幣分析師:比特幣在下一次牛市中可能達到10萬美元:加密貨幣分析師Peter Brandt認為,比特幣最終可能達到10萬美元,主要問題是何時以及如何實現。根據他最近的視頻,比特幣正在走向10萬美元大關,從長遠來看甚至更遠。他分享了一張比特幣接近多年通道底部的圖表,比特幣自2019年6月以來所處的熊市通道將最終幫助市場積聚足夠的力量走高。同時,他解釋說,考慮到他的分析是基于可能性而不是確定性,他并不是每天或每周都試圖獲得新的信號。如果比特幣能夠突破目前的熊市通道,下一個牛市階段可能會開始,并幫助比特幣達到歷史新高。然而,如果比特幣繼續目前的熊市趨勢并打破多年趨勢,事情就不可能按計劃進行。到2020年7月,比特幣可能會降至5324美元的低位。這意味著將比目前的價格下降約30%。盡管如此,他認為比特幣永遠不會歸零,因為無論價格水平如何,人們都會對比特幣感興趣。(Bitcoin Exchange Guide)[2019/12/9]

摘自NikBhatia的《分層貨幣》

聲音 | 加密貨幣分析師Rhythm:比特幣是一種不占空間、不能被偽造或查封的黃金:Euro Pacific Capital首席執行官、黃金忠實支持者Peter Schiff在推特表示,由黃金支持的加密貨幣要比沒有支持的加密貨幣好得多。加密貨幣分析師Rhythm則回復他稱:“比特幣是一種重量為零、不占空間、不能被偽造或查封的黃金。它可以瞬間傳送到世界的任何地方。但我不怪你多疑,Peter,這一開始聽起來確實像科幻小說。”[2019/11/2]

美元與布雷頓森林體系

作為世界儲備貨幣,它也有公平的負擔份額。這可能是美國出現逆差的主要原因,我們的貨幣總是被需要的,其長期穩定性使其成為任何交易、交易和儲備貨幣地位的核心。這是怎么變成這樣的,又為何沒有改變呢?

聲音 | 加密貨幣分析師:美國預算赤字再次增加,是時候用比特幣來買貨幣保險了:加密貨幣分析師Rhythm剛剛發推文稱,美國今年的預算赤字剛剛達到了9840億美元。現在至少有9840億個理由購買比特幣。你的車、房子、醫療和生活都有保險,但現在是時候用比特幣來買貨幣保險了。[2019/10/26]

1944年布雷頓森林協定,要了解貨幣政策的歷史,請查閱《金融之王》(LordsofFinance)

簡短的答案是二戰之后出現的貨幣體系。更長的解釋來自于對人類交易歷史的研究。為了省去對過去使用硬幣、寶石和貝殼交易進行描述的長篇累牘,我們從廢除金本位制之后繼續研究。

二戰后,各國貨幣與黃金的標準化重量掛鉤,原因有很多,但都有變數。美元保持在每盎司黃金35美元的價值,所有其他國際貨幣則與美元掛鉤。在美國像其他國家一樣放棄金本位制之后,為時已晚。時間已經過去太久了,世界需要美元。但美聯儲印刷的美元只夠供給國內使用,這導致了Bhatia所說的「離岸」美元——在美聯儲管轄范圍之外創造美元。這可以采取以美元發行的私人信貸額度的形式,或者在緊急回購工具和其他類似工具的情況下。簡而言之,美元作為儲備貨幣的地位在很長一段時間內都不會消失。全球金融體系總是需要美元。

聲音 | 加密貨幣分析師Tone Vays:Gram是個“小騙局”:Telegram計劃于10月底前正式交付第一批代幣Gram。盡管有觀點認為Telegram此舉是為了推動加密貨幣的進一步普及,但加密貨幣分析師Tone Vays對Gram卻頗有微辭。根據其說法,該公司正在利用加密貨幣將其應用程序貨幣化(monetize),其方式是“創造貨幣”。Vays認為,這不是正確的貨幣化方式,Telegram本應采用出售股權等傳統方法。Vays將其稱為“一個小騙局”,并直截了當地承認不喜歡它。(Crypto Potato)[2019/9/2]

回購協議及貸款便利

當其他國家需要美元時,他們可以通過回購協議或其他貸款工具來滿足需求。回購協議是指一家持有美國國債的銀行將其作為抵押品交給另一家銀行,而后者又向前述銀行提供流動性(現金)。然后,銀行返還這些資金并附加一個名義利率(這就是聯邦基金利率和倫敦銀行同業拆借利率相關的地方),并收回他們的抵押品。其他形式的貸款工具可以是無擔保的。最后,貨幣市場基金是一組高流動性的證券,其每份凈資產價值為1美元。這些之所以存在,是因為美元隨著時間的推移做了一些不可思議的事情,它保持了它的儲備地位。通過充當流動性之王,美元延續了這種地位。

由于與大流行相關的沖擊,美聯儲實施了所謂的QE。在這種情況下,美聯儲購買國債,以向需要的銀行提供流動性——這增加了貨幣供應。目前,我們正在進入「緊縮」階段,一旦現金返還給美聯儲,美聯儲就會銷毀現金,而不是用現金購買更多國債。

通脹、沖擊與交易對手風險

越來越多的人意識到普遍且持續的通貨膨脹。我們是如何走到這一步的?現代貨幣政策控制通貨膨脹的能力似乎非常有限:為了真正控制通貨膨脹,美聯儲需要提高利率,實施會傷害所有人的緊縮措施。而對我們的政策制定者來說,比起10年后發生的事情他們更擔憂選舉,因此擴大貨幣供應量比縮減貨幣供應量更容易。當美國國債收益率明顯低于通脹率時,美元是一種價值儲存手段嗎?如果美國國債與黃金一起坐在貨幣金字塔的頂端,擔保美元的價值,那么美元貶值、通脹上升以及相對于通脹而言的低收益率的組合,幾乎肯定會導致價值惡化,至少在理論上是這樣。

在動蕩時期,美聯儲依靠量化寬松(QE)來維持經濟平穩運行。在量化寬松政策中,美聯儲從銀行購買國債,手中留下現金。這些現金被用來支付任何緊迫的支出。所以人們才說,量化寬松就像印鈔一樣。美聯儲只是用現金注入系統,在已經非常低的利率下,繼續擴大供給。

最后,關于交易對手風險的幾點思考。我們的金融體系是深度交織的,從CLO、CDO、CBO,到貸款和掉期的基本形式——這個系統糾纏在了一起。這就是為什么我們的系統是如此脆弱,只需要一個大風險就能沉沒整個系統。

更糟糕的是,我們似乎不允許事情自然而然地結束:「大而不能倒」只會向私營部門表明,在最壞的情況下納稅人會提供幫助!

Bhatia對bitcoin的預測

Bhatia的精彩著作非常優雅地概述了貨幣的層次結構:金字塔頂端是黃金和美國國債。他進一步指出,bitcoin(有意被設計為黃金)可以取代黃金的地位,或者,如果美國財政部處于這個金字塔的頂端,銀行將能夠發行由bitcoin本身支持的新形式的貨幣。

bitcoin和黃金具有一些共同特征,Bhatia和其他作者都已經恰當地指出了這一點。目前流通中的bitcoin數量超過了未來潛在的可鑄造或可開采數量——這意味著不可能出現通貨膨脹和貶值。與世界上絕大多數黃金供應量高于未來供應量的情況類似。學者們將這種難以發行或創造的貨幣稱為「硬通貨」。最后,也是加密世界的核心:黃金沒有一個中央發行人。bitcoin也沒有一個中央發行人,它是去中心化的,任何人都可以開采。這意味著,bitcoin可以抵御通貨膨脹,并拋開任何關于貶值的擔憂。

原文標題:《LayersofMoney:ThoughtsonCrypto,USDollar,andInflation》

原文作者:MirzaSuleymanov

原文編譯:0xCC

Tags:比特幣加密貨幣TCOITC比特幣市值跌破5000億美元會怎樣加密貨幣市場分析報告rabbitcoinBitcoin Vision

在受到資本市場關注的同時,日益升溫的元宇宙也越來越受到各地政府的重視。據中國證券報·中證金牛座記者不完全統計,目前武漢、合肥、上海市徐匯區均已將元宇宙寫入新一年度地方政府工作報告,此前浙江、無錫.

1900/1/1 0:00:00頭條 ▌美國眾議院將于1月20日就加密貨幣的能源消耗問題舉行聽證會金色財經報道,美國眾議院能源和商業委員會已宣布舉行關于加密貨幣行業能源消耗的聽證會。該聽證會將于2022年1月20日星期四舉行.

1900/1/1 0:00:00金色財經報道,1月16日,全球財富管理論壇2022年“全球共同復蘇下的經濟金融新圖景”峰會舉行,ArkInvest創始人、首席執行官兼首席投資官--凱瑟琳·伍德表示.

1900/1/1 0:00:00區塊鏈項目Chainlink將智能合約與現實世界數據連接起來,壟斷了預言機市場。對智能合約和預言機的需求是相互關聯的,因此無論哪個智能合約區塊鏈成功,都可能導致Chainlink的增長.

1900/1/1 0:00:00過去,我曾向希望在加密領域獲得全職工作的陌生人和朋友提供建議,我之前已經詳細地寫過這個。但是已經有幾年了,我想提供一些新的可行的建議,并用最近的例子更新我的建議.

1900/1/1 0:00:00美國證券交易委員會(SEC)前主席JayClayton表示,數字資產將改變全球金融基礎設施,但尚不清楚哪種資產最具變革性.

1900/1/1 0:00:00