BTC/HKD+1.13%

BTC/HKD+1.13% ETH/HKD+0.99%

ETH/HKD+0.99% LTC/HKD+0.2%

LTC/HKD+0.2% ADA/HKD+0.31%

ADA/HKD+0.31% SOL/HKD+2.05%

SOL/HKD+2.05% XRP/HKD+0.07%

XRP/HKD+0.07%一個月前DeFi風頭正勁之時,SBF曾預測“DEX交易量激增是流動性挖礦激勵下的非理性繁榮,不會持續太久”。

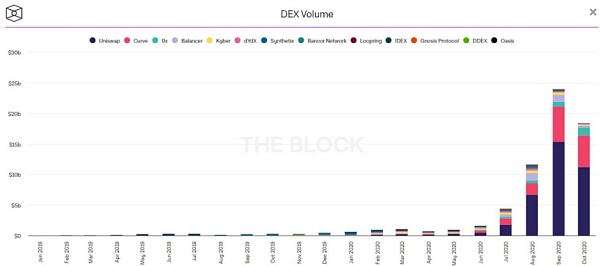

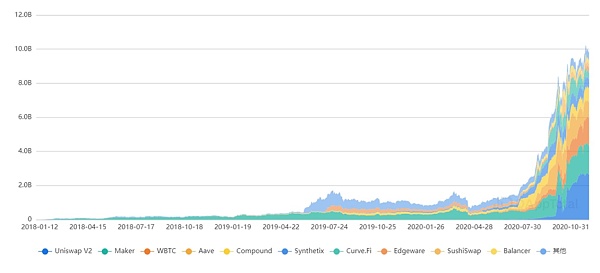

可謂一語成讖,如今10月份剛過,DEX的月度交易量收官184.5億美元,相比9月份創紀錄的240億美元,成交量下降了23%(如若不是Harvest Finance攻擊事件導致的DEX日交易量激增至50億美元,下降幅度會更大),雖然相比動輒80%以上的DeFi代幣價格回落算不得什么,但仍是不小的落差。

Dune Analytics平臺的數據顯示,DEX的每周交易在8月31日達到80億美元的峰值,然后在9月14日達到月度高點60億美元。

DEX在整個8、9月份活躍度和交易量的爆發式增長,對整個市場確實帶來了不小的沖擊——吸血效應之下,CEX陷入了被牽著鼻子走的境地,一度后知后覺跟隨上幣、使得“DEX挖CEX賣”成為常態,只為滿足用戶的交易需求,如此被動的場面也是CEX們從不曾有過的體驗。

慢霧:從Multichain流出的資金總額高達2.65億美元,分布在9條鏈:金色財經報道,自7月7日以來,從 Multichain 流出的資金總額高達 2.65 億美元,分布在 Ethereum、BNB Chain、Polygon、Avalanche、Arbitrum、Optimism、Fantom、Cronos、Moonbeam 鏈。其中 6582 萬美元已經被 Circle 和 Tether 凍結,1,296,990.99 ICE(約 162 萬美元) 被 Token 發行方 Burn。流出的資金中,包括:

1)從 Multichain: Old BSC Bridge 轉出的 USDT;

2)從 Multichain: Fantom Bridge 轉出的 USDC、DAI、LINK、UNIDX、USDT、WOO、ICE、CRV、YFI、TUSD、WETH、WBTC;

3)從 Anyswap: Bridge Fantom 轉出的 BIFI;

4)從 Multichain: Moonriver Bridge 轉出的 USDC、USDT、DAI、WBTC;

5)從 MultiChain: Doge Bridge 轉出的 USDC;

6)從 Multichain: Executor 轉出的 DAI、USDC、BTCB、WBTC、WETH、Dai.e、WBTC.e、Bridged USDC、BTC、fUSDT、ETH 等;

7)從被 Etherscan 標記為 Fake_Phishing183873 的 0xe1910...49c53 轉出的 WBTC、USDT、ETH,同時我們認為該標記(Fake Phishing183873)或許是 Etherscan 上的虛假標記,地址可能以前屬于 Multichain 官方賬戶。[2023/7/11 10:48:30]

從這個角度講,與之前的火爆盛景相比,最近DEX交易量低迷的落差也自然看起來挺大,不過DEX的沖高回落正如SBF的“神預測”一樣,其實是情理之中的自我正常調節。

SBF:加密市場仍然受宏觀力量的“擺布”,但熊市并未出現資金持續外流:金色財經報道,FTX首席執行官Sam Bankman-Fried在接受Unchained Podcast最新采訪中表示,加密市場仍然受宏觀力量的“擺布”,他說道,加密貨幣仍會對一般宏觀環境做出反應,這就是我們所處的位置。真正的重要原因是,我們看到推動市場變化的基礎仍是美元利率,這會導致美元被加強或削弱……如果美元走強,對石油的匯率就會走強,比特幣則會受到影響,當美元弱化,你會看到相反的情況。但熊市期間,加密市場并沒有出現持續的資金外流,在Terra LUNA和三箭資本事件之后的一周到一個月,我們沒有看到資金外流和行業陣痛,現在只是有點處于停滯狀態。(Dailyhodl)[2022/10/6 18:40:48]

如果只拿著前后對比的數據驚呼“DEX和DeFi泡沫破滅啦”,終究只是自欺欺人,要知道2019年全年DEX總交易額方才24億美元,不足現在一周的量。

Snackclub游戲DAO以1億美元的估值籌集資金:金色財經報道,據三位消息人士透露,區塊鏈游戲社區Snackclub的DAO將以1億美元的完全稀釋估值完成 A 輪融資。??

根據同一消息來源,DAO正在尋求通過私人代幣銷售籌集 700 萬美元。完全稀釋后的估值數字是通過將流通中的代幣數量乘以價格來計算的。目前尚不清楚此次銷售中有多少代幣可用。Snackclub 的?聯合創始人 Angelo Cazzola?以書面形式確認了正在進行的 700 萬美元融資,?他補充說,大部分資金已經籌集到,該輪融資將于下周末結束。?[2022/8/17 12:31:54]

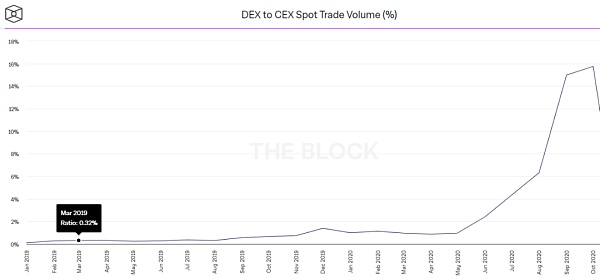

最直接的數據對比,2019年年初,DEX交易量相較于CEX交易量的比率不過0.3%,直到今年年中也才不到1%。如今10月份,這個比例已經陡然上升至15.75%,DEX花了2年時間完成了50倍的跨越,年復一年,DEX正蠶食CEX的市場份額。

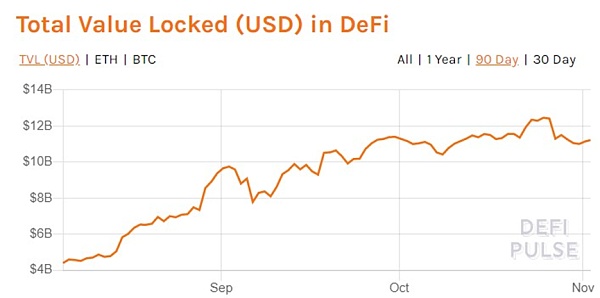

并且DeF已鎖定的總價值仍接近歷史高位,據DeFiPulse數據顯示,目前鎖定的總價值為112.25億美元,較歷史高點124.6億美元略有下降,但整體趨勢依舊向上。

BitMEX:資金安全,宕機期間不會發生清算:BitMEX更新緊急維護進展稱:“我們正在努力使BitMEX平臺盡快恢復在線。所有資金都很安全,延遲的訂單將被拒絕,在宕機期間不會發生清算。在系統重啟后會有一個僅支持撤單的時段。”[2020/5/19]

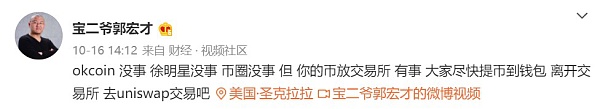

所以DeFi特別是DEX只是剛剛走出了第一步,真正的顛覆與變革可能還在路上。雖然看起來道阻且長,但這已經看起來不再是遙不可及的“異想天開”,甚至于過去數年時不時圈子里用戶被動自發組織呼吁的“提幣運動”,在今年DEX對CEX的威脅之勢漸成,終于開始有些不同了。

“提幣運動”在加密數字貨幣史上,并不算新鮮事。

2014年的門頭溝事件中, 85萬枚BTC“被盜”導致不少比特幣早期持有者一夜歸零,至今仍未等到具體的清算賠償,這場CEX歷史上首次影響深遠的大危機,也導致了第一次從CEX撤離的“提幣運動”。

后期每次“提幣運動”中一條不可回避的主線就是CEX危機,無論是后續的Bitfinex還是Fcoin,包括最近幾個月幾乎水逆的CEX們:Bithumb創始人被韓國帶走協助調查、Kucoin的盜幣事件、Bitmex CTO被美國帶走,幾乎將“提幣運動”的緊張感和必要性渲染到了極致,再一次讓不少CEX用戶開始審視“私鑰即一切”這句話。

Node capital創始合伙人杜均:近兩年區塊鏈項目數量及投資金額爆發:今日,在鏈界科技大會上,Node capital創始合伙人杜均表示近年來區塊鏈項目數量及投資金額爆發:自2012年以來,投資數量、投資金額增速均超過100%,其中2016年超過300%,2016年區塊鏈項目約27000,2017年項目約60000,2017年區塊鏈投資總額超過400億元,2017年區塊鏈專項基金124,截止到2018年5月,全球新成立區塊鏈專項基金超過500,2017區塊鏈投資中,支付項目占23.35, 底層系統占22%,金融占12.7%,中國占4.6%,占全球第三, 美國(36%) 英國(14.3%)。[2018/6/23]

不過說實話,之前每一次的危機也幾乎都只是將用戶從一家CEX被動趕到另一家CEX,并沒有帶來實質性的動搖,直到今年DeFi的攪局,“提幣運動”開始出現結構性變化,用戶開始主動將資產抽離CEX,而且是趨勢性的:

與以往不同,DeFi火熱之下,不少用戶甚至都是在接觸數字貨幣之后初次體驗到“私鑰在手”的感覺——像Uniswap這種DEX,與CEX交易完全不同的自己掌握錢包與資產的真實感,讓不少用戶開始發覺之前這個從未被發掘的世界。

尤其是DeFi可組合性之下的多樣金融玩法,已經開始明顯改良的使用體驗,讓不少用戶開始主動把資產逐步從CEX中抽離,這讓CEX有點“坐立難安”了。對比今年以來DEX一步步對CEX世界的主動蠶食,之前的“提幣運動”,看起來倒更多一些無奈在里面。

數據層面看,資金和流量也確實在“逃離CEX”。以ETH為例,過去4個月CEX一直在流失——5月中旬CEX持有資金量為141.4億美元, 而到了9月中旬,這一數值是124億美元,跌幅為12%,而DEX過去四個月則是一直處于資金流入的強勁態勢。

隨著趨勢的加劇,CEX本身的缺點也開始不斷得到強化——將數字資產與私人錢包割裂開來,用戶以讓渡部分所有權為代價借由中心化服務器換取交易的高性能與高流動性,卻注定了中心化的一系列先天性痼疾:黑客攻擊、內幕交易、流動性分割、監守自盜、刷量假單等。

也正因此,所以“錢包+DEX交易”,尤其是智能錢包的設計,才會是當下又一個爭奪未來流量入口的競爭紅海所在。

雖然以Uniswap為旗幟的DEX在今年帶來了令人歡欣鼓舞的表現,但使用過的朋友應該都有感覺,AMM模式的DEX類型卻并不適用于絕大部分普通用戶,而傳統訂單簿模式則又是老問題困擾——交易速度慢、交易深度差、交易滑點大、沒有良好的APP端體驗等問題。

所以對普通用戶尤其是圈外更廣大的增量用戶可能而言,如何把使用技巧和門檻封裝起來,讓DEX交易在使用體驗與交易習慣上真正貼合CEX,同時又能夠實現CEX所不能給到的“私鑰在手,資產我有“的安全優勢,會是真正DEX的突破點所在。

所以關鍵就在于使用體驗和交易習慣,如果DEX的每次交易未來都依舊需要用戶在掌握私鑰(助記詞)等錢包知識的基礎上,先用MetaMask鏈接交易平臺,每次交易再單獨設置Gas油費等等操作,那就幾乎沒有“出圈”的可能。

除了真愛和手中有真實幣種交易需求的“老人”,很難讓增量小白用戶從心里和認知上接受,接受了這個上手的學習成本也太高,而降低了普通用戶門檻的智能錢包,似乎就成了最好的出路選擇。

在這種情況下,用戶完全可以將自己的資產從CEX中提出,去DEX中體驗類似的服務,這也是當前行業發展的趨勢,畢竟從資產安全角度出發,硬件錢包有以下好處:

硬件錢包將您的私鑰安全地存儲在設備中,任何黑客都無法公開;

硬件錢包不受計算機病的影響,無需擔心與硬件錢包一起使用的受感染計算機;

在從設備發送資金之前,在用戶需要的硬件錢包設備上進行物理訪問以進行確認。

可以最大程度保障資金安全。相比于市面上的其他硬件錢包,HyperMate在四個方面有著明顯的競爭優勢。

安全性。在安全性上,HyperMate采用的是軍事級別的國際知名廠家英飛凌生產的安全芯片,安全級別達到CC EAL6+,最底層的系統,是基于歐洲認證的EAL5+Cos系統打造而來,只提供運算和公鑰信息,無其他任何讀的操作,這個在設計的初衷上就沒有任何種子、私鑰的查看可能。這樣高級別認證的cos系統,在國內不超過三家。

功能性。在功能性上,HyperMate同時支持單簽錢包和多簽錢包。

易用性。在易用性上,HyperMate通過藍牙連接HyperPay錢包,藍牙設計告別了傳統硬件錢包的場景設定,隨時隨地都可以更安全的管理自己資產。HyperMate也支持藍牙進行固件升級操作,用戶只需通過藍牙鏈接HyperPay App中進行相應的固件升級操作即可,無需購買新設備,即可支持更多幣種,體驗新功能。

性價比。除了以上提到的安全性、功能性和易用性特點以外,HyperMate硬件錢包的性價比也非常高。HyperMate的目標用戶是所有的數字貨幣玩家以及企業用戶,為持幣大客戶、項目方、交易所提供定制化硬件錢包解決方案。

私鑰只有掌握在自己手里才最讓人放心。比特幣誕生以來不過十二年,如今市場百花齊放,可以說CEX為行業的發展做出了不可磨滅的貢獻,尤其是早期在提供便捷交易和流動性方面扮演了幾乎不可替代的角色,早期像以德甚至Kyber、0x根本不與其在同一起跑線上。

也正因此,一次次或大或小的CEX危機才并沒有對CEX造成傷筋動骨的真實威脅,直到今年DEX的崛起以及以太坊擴容技術解決方案的爆發式改善,這種微妙的格局開始有了被打破的希望。

雖然在可預見的未來,DEX與CEX應該都會是互補而非絕對替代的格局,但CEX如果再有大危機出現,在選擇成本愈來愈低的DEX面前,一些本就亞歷山大的中小平臺能不能經得起“提幣運動”就兩說了。

暗暗蓄力數年的DEX,離登堂入室上臺表演的日子,應該不遠了。

Tags:CEXDEXUSDCHAENDCEX幣Mdexbitvenus交易所USDT腫么提現SeahorseChain

IEO(Initial Exchange Offerings)即首次交易發行,同樣是發行通證,但發行方從“募資者”變成了交易所本身,比起項目方本身,更具公信力.

1900/1/1 0:00:00在過去的幾個月中,比特幣經歷了強勁的反彈。從今年三月份的低點開始,比特幣已經上漲了300%以上,從當時的3500美元上漲到11700美元.

1900/1/1 0:00:00上圖為BTC 2010-2020年這10年周期的長期周線走勢,目前BTC已經完成了三次獎勵減半,我們從圖中可以發現,每一輪減半周期時間內.

1900/1/1 0:00:002019年11月,灰度比特幣信托(GBTC)首次向SEC申請注冊,并在今年1月正式通過,成為首個符合美國證券交易委員會標準的數字資產工具.

1900/1/1 0:00:00記者23日從中國人民銀行網站獲悉,人民銀行積極推進《中華人民共和國中國人民銀行法》修改工作,起草了《中華人民共和國中國人民銀行法(修訂草案征求意見稿)》,現向社會公開征求意見.

1900/1/1 0:00:00據NonFungible.com數據,截至10月14日,NFT市場交易總量達1.30億美元,賣出的NFT超過492萬個,均價在26.4美元,三項數據均在近一個多月來增長明顯.

1900/1/1 0:00:00