BTC/HKD+1.09%

BTC/HKD+1.09% ETH/HKD+0.22%

ETH/HKD+0.22% LTC/HKD-0.2%

LTC/HKD-0.2% ADA/HKD+0.41%

ADA/HKD+0.41% SOL/HKD+1.26%

SOL/HKD+1.26% XRP/HKD+1.05%

XRP/HKD+1.05%ImmutableCapital合伙人ZaheerEbtikar近日在Deribit發文討論了風投基金加速涌入加密貨幣市場的現象,以及這對加密行業意味著什么?

“___以___億美元的價格關閉了另一只基金,因為它尋求繼續投資于加密貨幣和Web3的世界”

如果你在過去兩年中關注過任何類型的財經新聞,那么你很有可能每周每月都看到這樣的頭條新聞。從表面上看,這種類型的投資和資本配置顯然是一個新行業的價值信號,并重申了對加密貨幣的強勁追逐。然而,每當投資公司為該領域內的項目籌集和部署資金時,基本上都會忽略一個大故事。通過對傳統風險投資早期的研究、與那個時代的比較以及對加密市場的理解,我們將能夠解釋風險投資公司對加密資產價格的未來進行的隱性加注。

金色午報 | 7月17日午間重要動態一覽:7:00-12:00關鍵詞:Visa、幣安、Revolut

1.Visa和萬事達卡:正在監控幣安相關的監管合規動向;

2.Revolut資深員工有機會兌現其持有的公司股份的20%;

3.Polygon鏈上Sushiswap上線限價訂單功能;

4.Uniswap社區發起V3流動性挖礦提案 建議分配165萬UNI作為初始獎勵;

5.收益聚合器Pancakebunny在Polygon上的版本遭外部攻擊 已暫停所有Sushi機槍池;

6.數據:USDT占比特幣交易比重約為63.69%。[2021/7/17 0:59:14]

早期風險投資

為了進一步探討這個話題,我們必須首先回顧一下現代風險投資的早期以及當時新興技術和互聯網格局。“.com”時代以早期科技公司的散戶購買狂潮和瘋狂的股票飆升而聞名,尤其是在公開市場,但很少有人將這種熱潮歸功于這些新技術的最早支持者——風險投資家。

分析 | 金色盤面:市場反彈性質解密:金色盤面綜合分析:據圖中總市值占比顯示,BTC在8月14日之后持續下降,這就表明資金從BTC里面出逃,流入其他幣種進行套利。而從市場價格對比,可以發現,目前BTC已經回到7月15日的價格水平,但是市場總市值只有2236億美元,比起7月14日的2495美元下降了10%,而剔除BTC的總市值卻下降了22%,從1415億美元下降到1100億美元。目前看反彈的動力大概率來自于當初出逃的這300億美金,而增量資金是否入場,我們還需要進一步觀察。[2018/8/18]

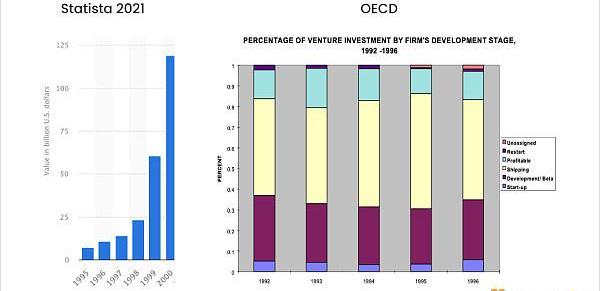

在1990年代中期,風險投資是一種規模較小且相對較新的投資形式,總投資額僅為76億美元。即便如此,由于近70%的風險投資投向了科技/互聯網公司,所以這一小額資金在后期最終成為了技術革命的命脈。這種趨勢并沒有停止,因為在隨后的幾年里,隨著對公司的投資從1995年到1999年增長了10倍,風險投資領域的活動越來越多。

金色財經現場報道 火幣公鏈將投入3000萬HT作為公鏈開發的啟動資產:金色財經6月6日現場報道,在“金融鏈變——火幣集團全球品牌升級發布會”上,火幣生態事業部項目總監陳光宣布,火幣公鏈今日啟動,據了解,火幣集團將拿出3000萬HT作為公鏈開發的啟動資產。同時火幣集團還將計劃將把年收入的一部分投入到火幣公鏈的建設之中,火幣公鏈將成為該領域首個實驗者。[2018/6/6]

接下來發生的事情并不意外。從1995年開始的接下來的5年里,上市科技公司的價格出現了大幅上漲,因為當時最大的4家公司均獲得了超過10倍的回報,其中大部分與最大的風險投資公司的融資完全在同一時間。

金色財經訊:納斯達克首席執行官Adena Friedman表示:納斯達克正在與ICO劃清邊界。[2017/10/13]

資料來源:Tradingview

技術最顯著的增長發生在私人資本充斥該行業的時代并非巧合,而是這種資本的狂潮將公開市場股票推至高位,并使美國經濟的最大部分得以建立。

這次不一樣

為了將互聯網風險投資與加密風險投資聯系起來,我們必須找到兩個市場之間的相似之處,更重要的是找出差異,以了解對加密資產價格的直接影響。

金色財經訊:國務院:應積極推進供應鏈創新與應用,穩妥發展供應鏈金融 。研究利用區塊鏈、人工智能等新興技術,建立基于供應鏈的信用評價機制。[2017/10/13]

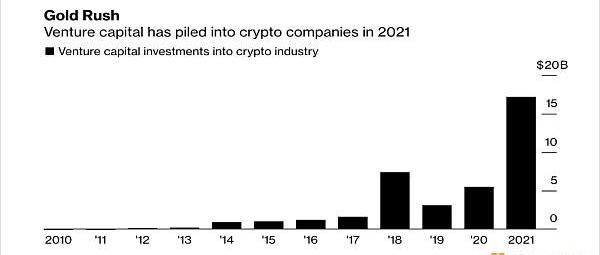

資料來源:彭博社

1)相似之處:

新興市場:最明顯的相似之處是兩個行業的接近程度及其相關基礎。在許多方面,加密是20年前構建的相同核心技術的擴展。以類似的方式,這些行業也有一個非常普遍的早期采用者群體,因為兩者都有強烈的狂熱者引領早期擴張,且都有人對其長期價值持懷疑態度。

投機:如前所述,互聯網早期受到了風險投資家的大量關注。這兩個行業都有這種相似之處,因為加密行業最近已主導風險投資交易。相對于它們的估值,它們似乎也是歷史上高風險、高回報的兩個行業。

2)區別:

監管困難:加密資產和各自項目的融資機制使投資狀況和之前比大不相同,因為投資者不僅瞄準股權交易,而且在大多數情況下也瞄準代幣交易,這是顯而易見的。除此之外,在能夠投資資產類別方面存在巨大差異,因為只有風險資本家才能投資,而不是像資產管理公司、共同基金和一般公共股票這樣的傳統投資者。由于加密投資缺乏清晰性,現在可以積極參與代幣和股權交易的投資者人數較少。

流動性期限更短:創始人、項目和投資者獲得流動性的更快途徑也改變了融資周期的動態以及對加密項目下注的基本預期。資本流動更加自由,正是這種資本流動刺激了生態系統中新企業的發展。

新的估值范式:新貨幣體系的引入也改變了募資機制,因為項目、創始人和投資者以代幣/實物捐助而不是傳統企業的現金支付。除此之外,協議/項目績效通常是由代幣價格而非增長指標產生的,因為市場流動性更強,并且有可比性。

Cult信仰:一般的創始人和投資者最終會以比特幣或以太坊作為他們自己的基礎貨幣來衡量自己的表現。在短時間內籌集了數百萬資金并努力成為獨角獸的協議最終會讓員工保留他們的基礎貨幣并不斷地對生態系統內的項目和協議進行再投資。信仰濃度極高。

杠桿做多

毫不奇怪,當風險投資公司希望購買加密公司股權時,這些差異實際上導致了奇怪的相關性出現。在查看任何大型風險投資支持的加密貨幣公司之前的增長率時,你會很快發現過去的預測實際上是加密資產價格升值的直接反映。考慮這個例子:

傳統的風險投資公司/投資者“A+合伙人”正在尋找對加密貨幣的投資。不幸的是,A+合伙人不能購買比特幣或以太坊,因為他們的授權不允許他們購買,但他們可以購買專注于加密的機構的股權。他們選擇對加密貨幣交易所進行投資,因此他們必須考慮機構的收入以及未來的增長情況。對于交易所來說,整個收入基礎幾乎完全來自交易活動。高交易活動幾乎完全來自高交易量,而高交易量幾乎完全來自高資產價格。

將這一思路應用于前瞻性投資,我們能夠理解頂級風險投資集團對未來加密資產價格的想象,即使他們不打算直接押注加密貨幣。即使考慮到不打算投資代幣的傳統公司,我們仍然能夠理解他們背后的邏輯,比特幣和以太坊的價格在不久的將來可能會是什么樣子。在當今的加密風險投資世界中,我們可以繼續盤點通過風險投資籌集的資金,并不斷為他們對加密資產價格的預期定價。

結語

回顧我們過去25年的投資以及我們目前處于炙手可熱的風險投資市場的狀態,我們能夠為加密貨幣的未來推斷出一個非常有趣的結果。當我們考慮未來的風險資本籌集和部署新基金時,我們必須考慮這些私人投資者對加密資產價格狀況以及他們認為流動性市場走向的隱性押注。

可以肯定地說,在未來,我們行業的情況看起來很樂觀。

頭條 ▌元宇宙相關加密資產總市值超480億美元11月25日消息,據CoinMarketCap數據,當前元宇宙相關加密資產總市值超過488.5億美元.

1900/1/1 0:00:00最近幾個月,您可能看到人們懷著興奮(或者好奇,或者驚愕)的心情在描述著“Web3”。這個術語意味著了許多互聯網服務未來可能轉變為圍繞虛擬資產的形.

1900/1/1 0:00:00虧損厭惡每時每刻都在影響著投資人的決策。而這種偏見,導致投資人忍受不了割肉的痛,忍受不了短期虧損,浮盈過早落袋為安。經常買在高位,賣在低位.

1900/1/1 0:00:00其地板價已從近10ETH跌至目前的1ETH。 編譯者按: NFT賽道仍在持續增長。在應用層,我們每天都會認識很多新項目,卻同時告別或遺忘更多“老項目”.

1900/1/1 0:00:00目前的Filecoin網絡是一個可通過驗證存儲并訪問NFT、公共數據集、web3和Metaverse資產的強大網絡。你可以將其視為web3的I/O層,然而這只是冰山一角.

1900/1/1 0:00:00金色財經報道,昨日,區塊鏈技術公司ConsenSys表示,已經以32億美元的估值從匯豐銀行和美國對沖基金ThirdPoint等投資者處籌集了2億美元.

1900/1/1 0:00:00