BTC/HKD-0.81%

BTC/HKD-0.81% ETH/HKD-2.75%

ETH/HKD-2.75% LTC/HKD-0.63%

LTC/HKD-0.63% ADA/HKD-2.85%

ADA/HKD-2.85% SOL/HKD-1.59%

SOL/HKD-1.59% XRP/HKD-0.74%

XRP/HKD-0.74%去中心化衍生品具備DEX的多數優勢,例如去中心化、抗審查性、無需許可性、資產高度自主等,Layer2的加持下,DEX衍生品也具備CEX賴以為傲的Orderbook,DEX衍生品與DeFi、NFT的組合又將激發出無限的想象空間。

可以這樣認為,去中心化衍生品是DeFi的集大成者,也是CEX優勢的吸納者。但當下的DEX衍生品仍處于發展的早期,存在產品設計、交易深度、用使用習慣、性能不足等問題,不過這并不影響DEX衍生品發展的大趨勢,本文將對當下的DEX衍生品領域進行一次全面梳理。

去中心化衍生品交易現狀

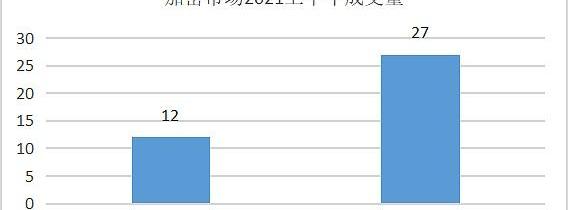

在此前文章《去中心化衍生品會火嗎?》一文,我們提到在2021年上半年,加密領域前10衍生品交易所就產生了大約27萬億美元的交易量,而前10名現貨交易所約為12萬億美元,前者是后者2倍還高。

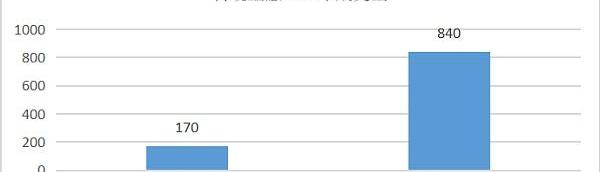

而在傳統金融世界,2020年整體的衍生品市場的名義價值大致為840萬億美元,而對應的股票、債券等現貨市場成交規模約為170萬億美元,衍生品市場的規模是其現貨資產成交量的4-5倍。

Aave即將在以太坊主網啟動去中心化穩定幣GHO:7月14日消息,Aave 關于在主網啟動其去中心化穩定幣 GHO的AIP提案已獲得投票通過,該提案旨在通過 Aave V3 Facilitator 和 FlashMinter Facilitator 將 GHO 引入以太坊主網。該提案將在一天內在鏈上執行,GHO最早可能于7月15日在以太坊區塊鏈上推出,以太坊上的 Aave V3 用戶將能夠使用抵押品來鑄造 GHO。[2023/7/15 10:56:07]

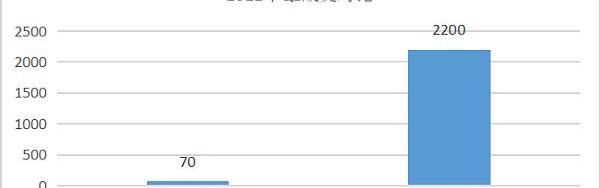

不過在DEX衍生品市場中,這一情況卻恰恰相反。2021年Q1,去中心化衍生品成交量約為70億美元,而同一時期去中心化現貨成交量超過2200億美元,后者是前者的32倍。

以上就是當下DEX衍生品市場的現狀:與傳統意義上“衍生品交易遠超現貨交易”的常態大相徑庭,但另一方面也說明,DEX衍生品市場有著巨大的潛力,就像DEX從2020年初的默默無聞,到下半年成交量爆發,最高占全部加密市場總成交量的40%,這一“壯舉”也極有可能發生在DEX衍生品市場。

DEX衍生品交易的兩種撮合方式

dYdX計劃于2023年二季度發布V4主網,實現基于DAO的完全去中心化治理:11月3日消息,dYdX基金會發布了關于dYdXDAO潛在發展路線的文章,文中指出,dYdX計劃于2023年二季度發布V4主網,實現基于DAO的完全去中心化治理,屆時dYdXDAO可能會由幾個子DAO組成,每個子DAO都在dYdX協議的特定功能領域工作,并最終對dYdX社區負責。

文中提到,在dYdX社區的指導下形成的第一個也是唯一一個子DAO是dYdX贈款計劃(DGP),但未來dYdX社區可能需要建立額外的子DAO以專注于財務管理、風險管理、社區或其他領域。[2022/11/3 12:14:31]

DEX衍生品分類方式很多,按照撮合方式可以分為AMM與訂單薄兩種類型,按照產品功能,可以分為六種類型,分別為永續合約、期權、基于Layer2的穩定幣、利率衍生品、二元期權、波動率指數。

按照撮合方式,DEX衍生品分為自動化做市商與訂單簿,前者代表項目有PerpetualProtocol、MCDEX、Futureswap、dFuture、KineProtocol等,后者代表項目有dYdX、DerivaDEX、InjectiveProtocol、VegaProtocol、Serum等。

在AMM撮合交易模式下,交易者的交易對手通常是資產池或質押者,例如你在PerpetualProtocol的資產池中質押ETH,實際上你就是交易者的對手盤,協議為了鼓勵你在“Pool”中增加質押量,會將治理代幣的通脹部分與交易手續費獎勵給質押者,以增加深度,進而減少高倍杠桿對價格的影響。這類撮合機制對杠桿容忍度不高,PerpetualProtocol最高支持10倍杠桿。

去中心化數字支付協議Celo計劃推出一種新穩定幣:1月21日消息,去中心化數字支付協議Celo背后的開發者正在策劃推出一個新的穩定幣,該幣將與歐元掛鉤。

領導該協議開發的公司之一的合伙人Marek Olszewski表示,在過去的幾個月里,Celo社區圍繞著推出歐元穩定幣進行了 \"一連串的活動\"。

穩定幣的鏈上治理建議的測試正在進行中,但Olszewksi預計該代幣將在3月推出。(The Block)[2021/1/21 16:38:56]

在AMM的基礎上,還進化出了vAMM。我們知道在AMM中,質押者需要把真實的資產暴露在高倍杠桿下,這也就將投資者置于高倍風險下。vAMM被稱為虛擬自動做市商,只提供協議價格發現,vAMM背后的真實資產則存儲在智能合約金庫中。

以PerpetualProtocol為例,用戶將100USDC存入智能合約金庫,假設開了5倍多單,開始交易時,協議就會在vAMM中鑄造500USDC的虛擬資產,如果發生清算,就在智能合約金庫進行交割,將用戶真實資產與風險進行分割。

采用訂單簿的產品,投資者能夠獲得中心化交易所的交易體驗,例如近期大熱的dYdX就采用訂單簿撮合機制,為了提升性能,dYdX采用鏈下訂單簿+鏈上結算的模式,能夠達到像在中心化交易所那樣的效果,且交易者不必為掛單與撤單支付手續費。dYdX可以容忍能夠達到25倍的杠桿。

去中心化交易所7月份交易量突破16億美元,再創歷史新高:金色財經報道,根據Dune Analytics的數據,去中心化交易所(DEX)的7月交易量已經突破了6月份創下的歷史新高。截至周二,去中心化交易所7月份的總交易量超過16億美元。Uniswap、Curve、Balancer和Bancor Network平臺的7月交易量已分別超過了6月交易量。作為最新的去中心化交易平臺之一,Balancer 7月交易量達到1.6億美元,比上月末的9300萬美元增長了72%。[2020/7/22]

那么,未來的DEX衍生品市場到底會采用哪種撮合方式?最有可能的答案是,兩者都需要。

首先,對于AMM,就像在Uniswap、Sushiswap、DoDo這些DEX上看到的,他們采用AMM撮合方式,允許用戶自由上架各類代幣交易對,只要提供足夠流動性就可以開門營業了,在即將到來的PerpetualProtocolv2Curie版本中,將會采用這一模式。

另一方面,對于訂單薄,為用戶提供了CEX這樣的交易體驗,以dYdX為例,交易者能夠得到“市價/限價/止損/追蹤止損單”這樣的掛單體驗,與此相反,在采用AMM的PerpetualProtocolV1中,用戶只能接觸到市價訂單。

動態 | Block.one已注冊2個新商標 或將開發去中心化社交網絡和交易所:據引力觀察消息,Block.one已注冊兩個新商標MEOS和EOSX,意味著Block.one將親自開發基于EOS的Dapp,分別是去中心化社交網絡和去中心化交易所。[2019/1/27]

實際上,同時采用兩種撮合方式的設計早已被DeFi開發者們采納,例如完全基于L2基礎設施Arbitrum的去中心化交易所DeGate,在設計之初就將AMM與Orderbook同時整合進產品。樂觀判斷AMM+Orderbook+Layer2將成為新生代DEX的基礎配置,也會成為DEX衍生品交易產品的選擇。

DEX衍生品交易的六種類型

按照產品類型,DEX衍生品可以分為六種類型,分別為永續合約、期權、合成資產類產品、利率衍生品、二元期權、波動率指數,這其中與永續合約/期權相關的產品最多,而且隨著L2基礎設施的不斷完善,永續合約類衍生品正爆發出強勁的生命力,例如,基于L2基礎設施Starkware的dYdX交易量呈現指數增長,在剛剛過去的9月20日,dYdX的交易量超過23億美元,是三個月前成交量的90倍,如此快速的增長,要歸功于dYdX的二層解決方案StarkWare。

dYdX成交量變化,數據來源:dydx.exchange

永續合約類產品,主要包括dYdX、Perpetual、Futureswap、MCDEX、Serum、InjectiveProtocol、DerivaDEX、KineProtocol。

目前,dYdX、PerpetualProtocol、和Futureswap是中心化衍生品交易領域的領頭羊,成交量占整個市場的90%以上,不過,隨著Arbitrum、Optimism、StarkWare等L2基礎設施上線,其他產品的市場份額也將有較大的增長空間。

此外,隨著DeFi生態系統更多的高性能L1不斷完善,例如Polygon、Solana、Polkadot、OEC、Definity等,新的競爭格局也將打開,例如KineProtocol同時選擇跨多個基礎設施,采用以太坊鏈上質押+鏈下交易,支持最高100x的永續合約,這是DEX衍生品世界最高杠桿的永續合約產品。

期權類產品,主要包括Opyn、Hegic、CHARM、Hedget、OddzFinance、PermiaFianance、Siren、Vega、Auctus、Primitive。合成資產類產品,主要包括RibbonFinance、Umaproject、Synthetix。利率衍生品,主要包括Swivel、Pendle、Element、Sense。二元期權,主要包括Thales、Divergence。波動率指數,主要包括Volmex、CVI。

除了以上分類,我們還要關注基于L2跨鏈方案的算法穩定幣、穩定幣衍生品。目前,與以太坊兼容的側鏈、穩定幣衍生品xDai為DEX衍生品發展提供了更大的可能性。

針對DEX衍生品市場最常見的永續合約、期權與合成資產三個品類,每個品類挑選出最重要的兩個項目進行對比。

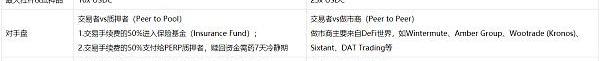

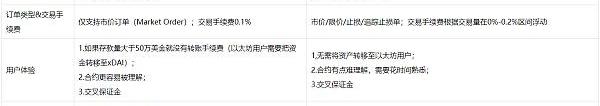

首先來看永續合約產品中的Perpetual與dYdX,對比將從杠桿倍數與抵押品、對手盤、風控、價格來源、訂單類型與手續費、用戶體驗等幾個方面展開。

數據來源:A&TCapital

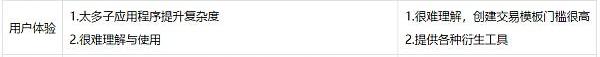

然后來看期權產品中的HegicV8888與Opyn,對比將從支持產品、流動性來源、風控、價格來源、訂單類型與手續費、用戶體驗與資本利用率幾個方面展開。

數據來源:A&TCapital

最后來看合成資產類產品中的Synthetix與UMA,對比將從支持產品、對手盤、風控、價格來源、訂單類型與手續費、用戶體驗與資本利用率幾個方面展開。

數據來源:A&TCapital

由于篇幅原因,本文暫時展示前三部分,后面四個部分將會在下周推送,歡迎圍觀。說明:《去中心化衍生品的商業版圖》全文共計劃七部分,分別為1)去中心化衍生品交易現狀、2)DEX衍生品交易的兩種撮合方式、3)DEX衍生品交易的六種類型、4)DEX衍生品商業版圖、5)當Layer2遇到DEX衍生品、6)去中心化衍生品的想象空間、7)去中心衍生品面臨怎樣的問題。

Tags:DEXDYDXPROAMMMetaverse Indexdydx幣未來能漲到多少CyOp ProtocolAMM幣

9月12日,韓國金融情報局表示,正在密切關注即將倒閉的加密貨幣交易所。FIU隸屬于該國金融監管機構金融服務委員會。該監管機構與和金融機構合作,旨在防止這些交易所帶走用戶賬戶中的資金.

1900/1/1 0:00:002021年6月9日,薩爾瓦多國會投票批準總統提交的比特幣作為法定貨幣的提案,薩爾瓦多成為全球首個承認比特幣為合法貨幣的國家。2021年9月7日是比特幣正式成為薩爾瓦多法定貨幣的第一天.

1900/1/1 0:00:00從今年開始,國家開始大力發展清潔能源,大量風電和太陽能發電項目開始上馬,同時電力遠距離傳輸問題也成為目前需要解決的難題.

1900/1/1 0:00:00導讀 據彭博資訊分析,到2024年,元宇宙的市場規模將達到8000億美元。元宇宙有三個關鍵方面:存在感、互操作性和標準化.

1900/1/1 0:00:00NFT的火爆,沒有比這更出圈的佐證了。有消息稱,著名導演王家衛將在10月份拍賣首個電影NFT作品《花樣年華-?一剎那》,系經典電影《花樣年華》的未發行片段,時長1分31秒.

1900/1/1 0:00:00近日,FTX創始人SamBankman-Fried接受了Cointelegraph的采訪,在采訪中,SBF談到了FTX的下一步營銷動作,對近期比特幣下跌的看法,對DeFi和傳統金融關系的看法.

1900/1/1 0:00:00