BTC/HKD+1.44%

BTC/HKD+1.44% ETH/HKD+0.77%

ETH/HKD+0.77% LTC/HKD+0.01%

LTC/HKD+0.01% ADA/HKD+0.29%

ADA/HKD+0.29% SOL/HKD+2.88%

SOL/HKD+2.88% XRP/HKD-0.04%

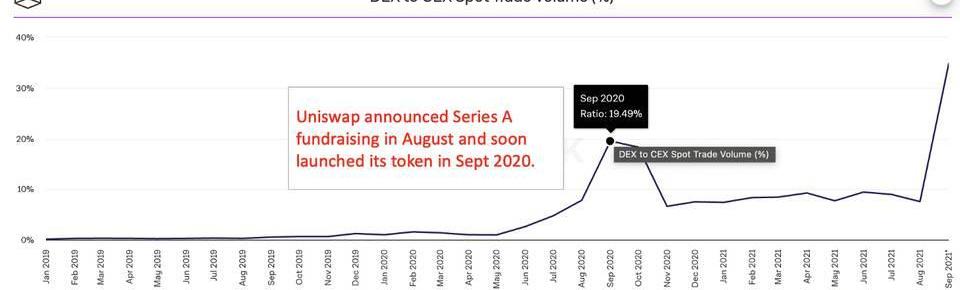

XRP/HKD-0.04%參考DEX對CEX交易量比率,去中心化衍生品交易量仍有至少20倍增長潛力。

摘要:

dYdX的代幣發行加速了對中心化衍生品的替代進程,表現在衍生品的DEX/CEX交易量比率大幅提升。我認為DEX交易量至少有20倍的增長潛力,因為衍生品應該與現貨交易的DEX/CEX比率相同。

永續合約是當前最流行的去中心化衍生品,就像在中心化領域中一樣,今天去中心化永續合約累計交易量為470億美元,是期權累計交易量的921倍,后者更適合高技能賭徒套期保值。

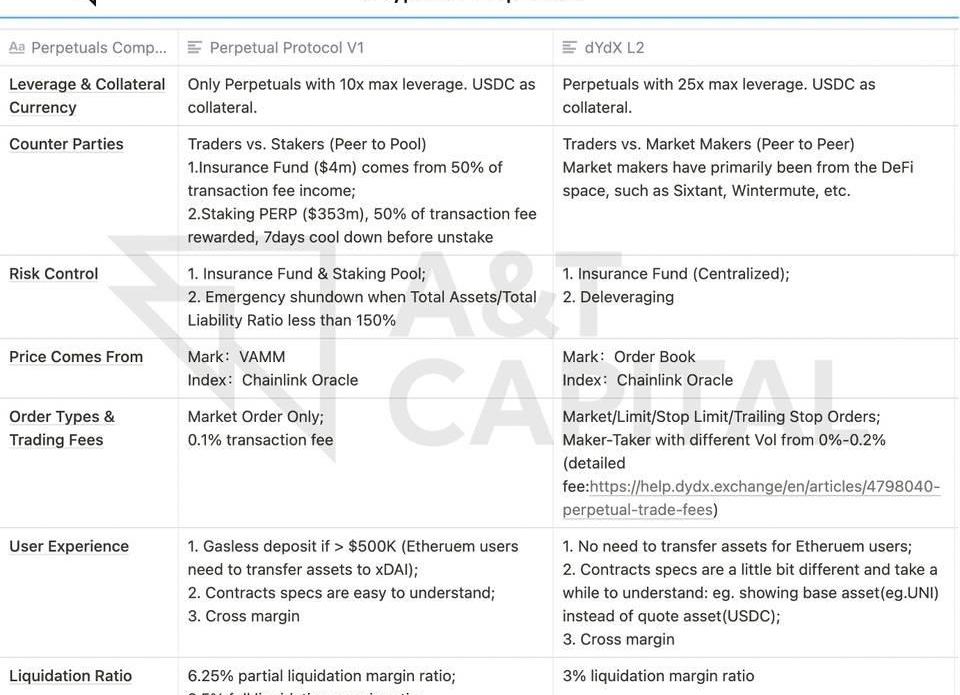

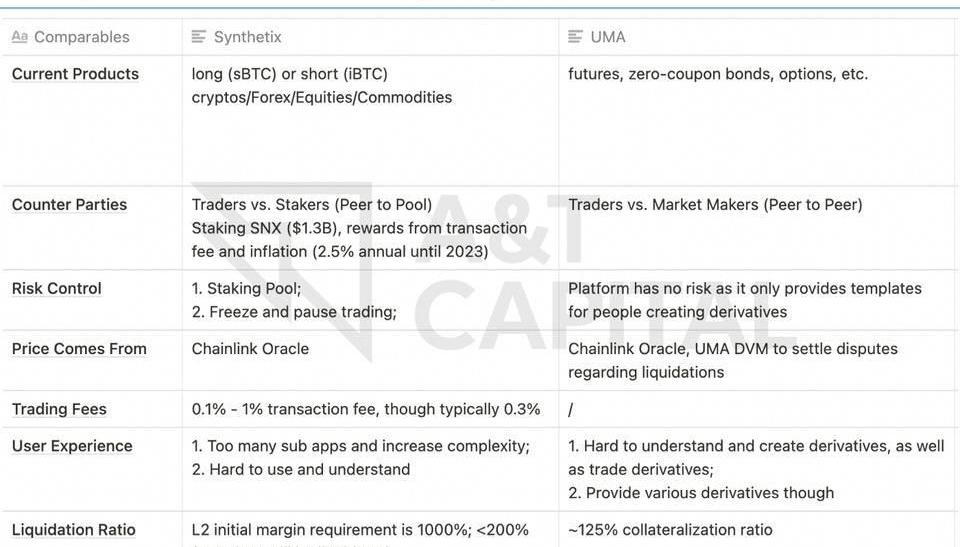

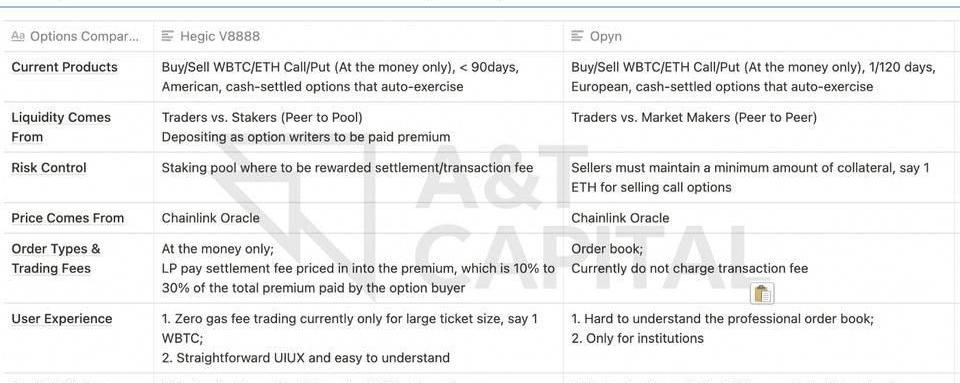

我簡化了衍生品的兩種流動性模型:「點對池/PeertoPool」或「點對點/PeertoPeer」。第一種允許衍生品自由掛牌交易,流動性要求較低;但后一種平臺風險較小,杠桿容忍度較高,訂單類型多樣

我喜歡vAMM設計!vAMM僅用于價格生成,同時將流動性池分離出來,以減輕質押者的無常損失。與AMM設計不同,單一代幣質押使投資者的頭寸對沖,緩解了質押者的利潤損失。而Uniswap質押者不得不承擔了其頭寸的所有利潤損失,因為他們也是質押代幣對的交易對手方。

我認為,使用「點對池」設計的永續合約項目,例如PerpetualProtocol,是Synthetix的改進版本,具有更好的UIUX和更高的資本效率等。

我定義了一個完全稀釋估值/年化預計收入比率,以此預計dYdX的FDV約為114.51億美元。鑒于dYdX代幣的總供應量為1,000,000,000,每個dYdX代幣的價格應約為11.45美元。有趣的是,這種估算是有效的,其估計數字與現實相差不遠:截至2021年9月1日,PerpetualProtocol的估計FDV為28.01億美元,而現實市值數字約為30.1億美元。

觀點:幫助監管機構理解區塊鏈和加密行業,將有助于降低監管風險:6月27日消息,Figment質押營銷總監Robert Ellison認為,由于區塊鏈和加密貨幣領域的復雜性,教育該領域的監管者,以減輕其在不了解基本知識的情況下走極端的風險是非常重要的。

當被問及監管框架是否是Staking成為主流的必要條件時,Ellison指出,制定一個Staking監管框架是非常可行的,然而監管機構并不優先考慮監管Staking行業。

根據其說法,借貸平臺和穩定幣目前是監管機構的優先事項。他指出,目前Staking不在其優先考慮的名單上,因為監管機構首先關注的是“公眾面臨的最大風險”。(Cointelegraph)[2022/6/27 1:34:26]

宏觀因素的驅動:(如果您已經非常清楚DEX是未來大勢所趨,請跳過這一部分)

中心化衍生品交易面臨的監管越來越嚴格。幣安最近關閉了在香港、德國、意大利和荷蘭的衍生品交易產品。BitMEX曾經是全球最大的衍生品交易所,最近被要求支付1億美元的罰款,以與美國商品期貨交易委員會和美國財政部金融犯罪執法網絡達成和解。更多地區的交易者開始轉向去中心化衍生品。

CEX過于強大,缺乏創新。由于托管用戶資產,以及對交易數據的獨占,我們已經看到過很多諸如暫停提款、凍結、停機等「緊急情況」。更糟糕的是,CEX可能會濫用交易數據。Robinhood此前曾被指責其主要商業模式是向高頻交易商出售客戶訂單,因此從泄露客戶信息中獲益。中心化平臺很難獲得用戶的信任。

觀點:歷史表明,美國總統選舉往往標志著比特幣牛市轉折點:CryptoSlate發文分析稱,長期以來,美國總統大選一直被視為經濟趨勢的重要催化劑,潛在的權力更迭往往會改變全球市場的走向。許多分析人士預計,比特幣的價格也會受到選舉的影響。歷史的確表明,選舉是比特幣的轉折點,而且通常對其有利。比特幣是在2008年大選后幾個月推出的,2012年的拋物線周期是在奧巴馬總統的第二任期選舉后開始的,2016年的牛市趨勢是在特朗普總統2016年大選后不久開始的。

在過去幾個月里,比特幣的價格從數月低點9900美元上漲到不到一周前創下的14100美元的高點。如果歷史重演,2020年的大選可能標志著比特幣的下一個拋物線趨勢的開始,目前這種趨勢已經開始出現一些跡象。[2020/11/4 11:38:07]

第2層正在賦能DEX提升能力。8月份,dYdX的交易量是3月份的55倍2,而其Layer2永續合約是在4月份上線。PerpetualProtocol很快推出V2,Curie登陸Arbitrumlayer2網絡,Futureswap的V3也將登陸。DEX有望取代CEX。

兩個內部信號顯示出

在該領域的所有衍生產品中,永續合約是目前最受歡迎、交易量最大的產品。它們是在沒有到期日期貨交割的基礎上開發的。因此,其特點是資金利率機制,旨在防止價格偏離現貨價格,避免成為純粹的賭博工具。

DEX/CEX比率

2021年第一季度中心化永續合約交易額超過143萬億美元。而在同一時期,去中心化永續合約產生了704億美元的交易量,占中心化交易量的0.05%。目前去中心化永續合約占中心化永續合約月交易量的0.5%5,是第一季度的10倍。

觀點:比特幣能源價值或有助于推高價格:許多鏈上指標可以用來確定比特幣市場是看漲還是看跌,特別是它的能源價值,可能預示著BTC將有更大的動作。比特幣能源價值模型是由分析師兼數字資產管理公司Capriole Investments負責人Charles Edwards提出的假設,他認為比特幣的公允價值是能源投入、供應增長率和一個代表能源的法定美元價值的常數。Edwards指出,從這一指標來看,比特幣似乎自2019年9月以來首次被高估。他補充稱,這可能是個好消息,因為:“當能源價值觸底后趨于上升時,通常是一個大的趨勢。尤其是在減半之后。我們已經看到了每日能源價值高于價格的跡象。如果這種情況繼續下去,預計比特幣價格會出現快速復蘇。”

據悉,在2013年和2017年的前兩次牛市中,BTC價格出現了大幅上漲,但能源使用量卻沒有相應增加。如果這個定價模型被證明是準確的,那么同樣的情況也可能開始發生。(BeInCrypto)[2020/6/2]

在現貨市場,這個數字是10%6。這意味著即使中心化衍生品沒有增長,去中心化衍生品交易量仍將至少增長20倍。

數據來源:CoinGecko,數據截止2021年8月31日。備注:CEX包括BinanceFutures、HuobiFutures、OKExFutures、FTXderivatives、BybitFutures

代幣發行效應

觀點:注重供應鏈金融業務創新,構建完善的區塊鏈供應鏈金融生態:中國人民銀行支付結算司副司長穆長春以及中國人民銀行數字貨幣研究所副所長狄剛聯合發表題為《基于區塊鏈技術的供應鏈金融分析》的文章。文章表示,盡管區塊鏈+供應鏈金融的解決方案消除了不少問題,但是也存在諸多問題與不足,需要引起足夠的關注。雖然未來充滿了挑戰,但是區塊鏈技術在供應鏈金融領域已經有了比較踏實且有說服力的應用,區塊鏈技術應用于供應鏈金融的價值也在不斷顯現。文章建議:加強區塊鏈技術創新;探索供應鏈金融本質,注重業務創新;構建完善的區塊鏈供應鏈金融生態。文章最后總結道,供應鏈金融是區塊鏈技術重要應用領域,供應鏈金融與區塊鏈天然契合,然而,對于區塊鏈技術在供應鏈金融領域的運用,應當理性看待,既要積極開展研究創新,也要保持理性,注重實踐并積極實現落地。(人民創投)[2020/4/13]

我個人相信,龍頭項目發行平臺代幣,對整個行業的拉動作用非常大。下圖展示了衍生品龍頭dYdX和現貨龍頭Uniswap的平臺代幣發行前后對中心化交易所的影響。可以看出,UNI發行后,現貨DEX/CEX比率躍升至20%,之后再也沒有回到2020年8月之前的水平。

數據來源:TheBlock。備注:因數據不完整,我忽略了9月的數據

哪些是最佳投資標的?

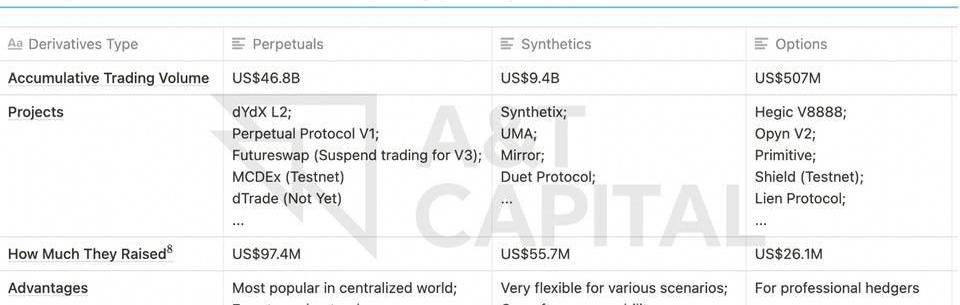

我在本文只討論:具有線性盈虧的永續合約、具有凸形盈虧的期權,以及具有不規則盈虧的合成資產。

觀點:BTC等各類資產暴跌因投資者急于套現:從比特幣到貴金屬和歐洲股市的大跌資產拋售,因為投資者正在清算投資組合中的頭寸以籌集現金。拋售是受到各種因素的刺激,從冠狀病軌跡的不確定性及其對經濟的影響,到對美國對歐洲旅行禁令將如何打擊航空公司和石油需求的擔憂等。芝加哥High Ridge Futures金屬交易主管David Meger表示,交易員和投資者正在出售各種資產類別,這是急于套現和輕度的恐慌型舉動。(路透社)[2020/3/13]

擁有470億美元累積成交額的永續合約證明自己是人氣最高的加密衍生品,這一數字是期權累計交易額的92倍,期權適合專業人士進行套期保值。但是,有幾個項目正試圖使加密期權進入主流投資者的視野。ShieldOfficial正在為一般用戶測試簡單的永續/永久期權產品。

合成資產很有趣。但遺憾的是,它們都不像永續合約那樣容易理解和交易,而其中一些提供了多元化的創新產品。例如,UMA上最受歡迎的產品之一是YieldDollar,鎖定了約3600萬美元7的資產,類似于零息債券。

「點對池」or「點對點」?

「點對池」意味著交易者的交易對手通常是資產池或質押者。例如,如果您在PerpetualProtocolV1上質押PERP,您實際上就是這些交易者的交易對手。您承擔這個風險,是因為您這樣做得到了回報。他們甚至創建了一個虛擬AMM來減少質押者面臨的價格波動,以減少無常損失。目的是讓質押者勇于質押,以擴大流動性。這一點很重要:想象一下這個系統中只有一個交易者,如果他下了正確的賭注,誰應該付錢給他?現在我們清楚為什么PerpetualProtocol讓您最大只能有10倍的杠桿,以及為什么它設置了緊急關閉功能。對于這些衍生品平臺來說,風險控制非常重要,以防止出現凈負頭寸。

「點對點」指交易者的交易對手通常是其他交易者或做市商。例如,dYdX有一個訂單簿,這是撮合做市的標志。也就是說,與PerpetualProtocol不同,理想情況下,dYdX不參與任何人的交易。因此我們切實看到dYdX可以容忍最高達25倍的杠桿。

我相信在不久的將來,兩者都需要。「點對池」顯示了對低流動性的長尾資產的容量。它甚至可以在未來允許用戶自由上架代幣衍生品,可能會在Perpetual的Curie版本中采用這一模式。同時,「點對點」提供了類似CEX的體驗,比如各種類型的訂單,相比之下,PerpetualProtocolV1只有市價訂單。但我確實看到了UniswapV3設計的解決方案,其中限價訂單和更多訂單類型成為可能。

衍生品的進化

我個人認為,「點對池」的Perpetual是Synthetix的改進版本。有3個原因:a)當您可以輕松地從Perpetuals獲得加密貨幣風險敞口時,何必還要使用更復雜的系統;b)目前,Synthetix上近90%9合成資產的底層資產是加密合成代幣,這意味著對現實世界資產的需求并不成熟。此外,永續合約也適用于現實世界的資產衍生品;c)很好地采用了保證金機制,它顯示出比抵押更高的資本效率,例如Synthetix的清算率為200%,而PerpetualProtocol的清算率則是2.5%。

未來價格上天?

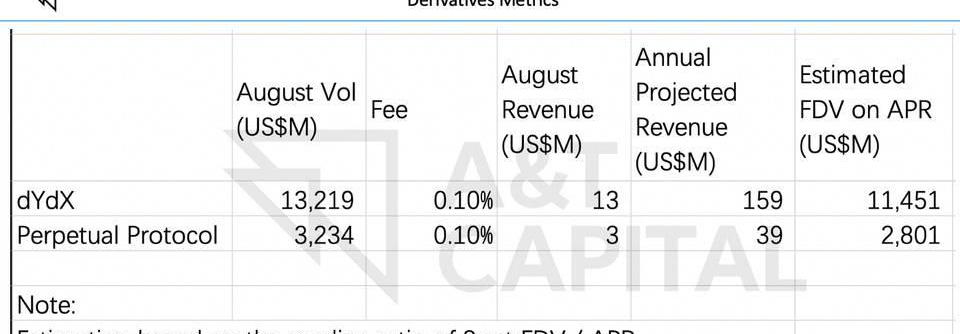

我分析了當前現貨DEX的指標,并為進一步估值預測原創了一個有用的系數:「FDV/APR」。

將現貨DEX的FDV/APR中值分別乘以衍生品APR,我估算出的值是:dYdX的FDV約為114.51億美元,而PerpetualProtocol的FDV約為28.01億美元。

鑒于dYdX的代幣總供應量為1,000,000,000,每個代幣的價格應約為11.45美元。

有趣的是,估算數字與現實相差不遠:截至2021年9月1日,PerpetualProtocol的FDV約為30.1億美元。

數據來源:TheBlock,CoinGecko

數據來源:TheBlock,CoinGecko

特別感謝MapleLeafCap,JeffNg,Jinze,0xminion,NicolaSantoni,Charles,LeoYeung以及A&TCapital團隊的精彩建議/評論和支持!

撰文:FionaHe,A&TCapital投資經理編譯:PerryWang

附錄:兩種衍生品對比

References:

(allthedatacapturedasofAugust31,2021)

(1)AccumulativeVol:

PerpetualsUS$46.8B

SyntheticsUS$9.4B

OptionsUS$507M

(2)OurcalculationisbasedondatafromCoinGecko.

(3)https://image.tokeninsight.com/levelPdf/TI_Research_Report_-_2021_Q1_Crypto_Perpetual_Trading.pdf

(4)OurcalculationincludesthevolumeofdYdX,PerpetualProtocol,andFutureswapsourcingfromCoinGeckoandDuneAnalytics.

(5)OurcalculationincludesthevolumeofdYdX,PerpetualProtocol,andBinanceFutures,HuobiFutures,OKExFutures,FTXderivatives,BybitFutures.DatasourcefromCoinGecko.

(6)IignoretheSeptfigureforincompletedata.?https://www.theblockcrypto.com/data/decentralized-finance/dex-non-custodial/dex-to-cex-spot-trade-volume

(7)https://projects.umaproject.org/

(8)FundraisingAmount:

PerpetualsUS$97.4M

SyntheticsUS$55.7M

OptionsUS$26.1M

(9)?https://stats.synthetix.io/

Others:https://research.paradigm.xyz/Yield.pdf

Tags:PERPERPETUTUASuperpower Squadhyperpay幣贏交易密碼cetus幣值得投資嗎WIRTUAL

元宇宙火了。 今年3月份,元宇宙第一股Roblox上市首日收盤上漲54.4%,估值從一年前的40億美元翻至450億美元.

1900/1/1 0:00:00NFT,英文全稱為Non-FungibleToken,即非同質化代幣,具有不可分割、不可替代、獨一無二等特點。NFT本質上也是加密貨幣的一種,和傳統加密貨幣相比,最大的區別是唯一性.

1900/1/1 0:00:001.SBF的造富效應有多強:研究了80個項目發現了這些SBF以及AlamedaResearch有哪些投資亮點,在今年投資了哪些項目,又有哪些項目已經發行代幣,哪些項目尚未發行.

1900/1/1 0:00:002021年,注定是個不平凡的一年。比特幣自2021開年就屢破新高,創下紀錄,吸引眾多的目光。這些目光當中,吸引力眾多的機構。機構的入場將比特幣價格維持在高位.

1900/1/1 0:00:00NFT再次涌起熱潮,近日,NBA明星球員史蒂芬·庫里花費約116萬元人民幣買下一個NFT猿猴頭像,引起海內外網友熱議.

1900/1/1 0:00:00據歐易OKEx官方公告顯示,歐易OKEx已上線Illuvium(ILV)),平臺將于9月7日18:00(HKT)開放ILV/USDT市場交易,于9月9日18:00(HKT)開放提現.

1900/1/1 0:00:00