BTC/HKD-0.48%

BTC/HKD-0.48% ETH/HKD-2.81%

ETH/HKD-2.81% LTC/HKD-1.94%

LTC/HKD-1.94% ADA/HKD-2.34%

ADA/HKD-2.34% SOL/HKD-0.15%

SOL/HKD-0.15% XRP/HKD-0.66%

XRP/HKD-0.66%在新一輪DeFi市場增長期里,去中心化衍生品成為熱門賽道。鏈上數據顯示,在8月18日的DEX交易量排行榜中,Perpetual與dYdX兩大衍生品交易協議同時登上前十榜單,日交易量均超過2億美元。

隨著以太坊性能的提升以及采用了Layer2解決方案,dYdX等協議的交易體驗相比此前有了大幅飛躍。無需每步操作都交納Gas費,支持即時交易,這都讓鏈上衍生品協議實現了與中心化交易所相似的體驗。

與此同時,Opium、Hegic、ShieldProtocol等鏈上期權協議也在快速發展,Shield提出了「永續期權」的創新交易模式,讓用戶可以在降低風險的情況下捕獲收益。

當前,鏈上衍生品協議相比CEX衍生品的體量還有較大差距。根據CoinMarketCap的數據,幣安衍生品日交易量超過900億美元,OKEx超過200億美元,FTX超過150億美元。這意味著頭部CEX衍生品交易平臺的市場規模仍是鏈上競品的百倍左右。

不過,隨著中國、英國、美國等主要國家對加密資產衍生品交易的監管愈發嚴格,CEX在開展衍生品交易業務時受到了較大限制,并面臨潛在風險。今年以來,有期貨合約交易所已宣布停止運營,Bybit、幣安等交易平臺也遭到了多國監管警告,另有交易平臺也選擇降低杠桿等方式規避政策風險。

去中心化DeFi應用Chainge Finance與1inch達成合作:據官方消息,去中心化DeFi應用Chainge Finance已完成與 DEX 聚合器 1inch 的整合。通過此次與 1inch 的合作,Chainge 用戶將可以在數個網絡上獲得深度的跨鏈流動資金,這些網絡包括:以太坊、BNB Chain、Polygon、Arbitrum、Optimism、Gnosis、Avalanche 和 Fantom。目前Chainge平臺可交易幣種提升至近 200 種。[2022/6/15 4:27:59]

在監管限速CEX擴張的情況下,鏈上衍生品交易協議開啟沖鋒模式。隨著區塊鏈性能和DeFi生態進一步發展,用戶規模性遷徙至鏈上衍生品的可能性增加,帶給這些協議縮小與CEX體量差距的機會。

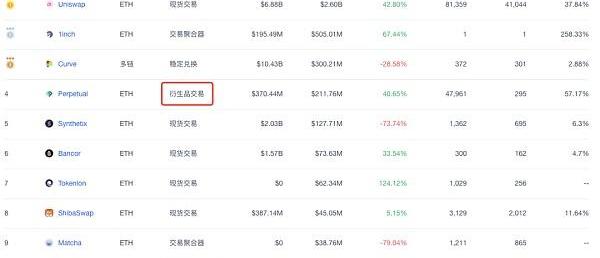

兩DeFi衍生品應用排進DEX交易量前十

在「5·19」幣市暴跌后的3個月后,DeFi市場在收復失地。根據OKLink8月18日的數據,當前市場各主流公鏈的總鎖倉價值達到1176.2億美元,已趕超5月份1135.7億美元的階段高點。

火幣礦池正式發布去中心化借貸協議Newland:據火幣礦池官方消息,火幣礦池已正式發布Newland。Newland是基于Heco鏈發行的、專門為礦工提供借貸流動性的去中心化協議,以賦能挖礦為使命,致力于構建DeFi世界更多幣種融通的資金市場。用戶可以將HT、HPT、USDT、HUSD、HBTC、ETH等資產存入該智能合約獲得借貸的利息收益,也可以抵押存入的資產借出不同的資產用于挖礦;按照存款和借款的份額,用戶可以分別獲得HPT收益。

Newland是HPT Finance系列產品中的首款產品。HPT Finance系列產品作為HPT進軍Defi領域的重要動作,將為Defi礦工提供更多元的去中心化協議和服務,如挖礦聚合器等,不斷擴大HPT的使用場景,提升HPT長期價值。據透露,所有系列產品(包括Newland)的收入都將用于回購銷毀HPT。[2021/2/11 19:31:47]

DeFi生態的發展似乎并未因市場行情的波動停滯不前,在這片全新的土地上,各種類型的基礎設施逐漸被建立起來。在這輪DeFi市場的增長期,去中心化衍生品交易板塊迎來了規模化的發展。

去中心化組織PieDAO發布USD++ Balancer池:在Balancer協議上構建多樣化代幣池的去中心化組織PieDAO在周二宣布主網發布USD++池。該池將幾個與美元掛鉤的頂級穩定幣組合成一個可交易的代幣。USD++池將包含DAI、sUSD、TUSD和USDC。USDC將占USD++池的47%以上,而sUSD權重最低,不到4%。

加權策略旨在為中長期持有者創造低波動性和信任最小化。(Decrypt)[2020/6/18]

OKLink數據顯示,在8月18日的DEX交易量排行榜中,主打鏈上永續合約交易的衍生品協議Perpetual已經沖上了第四位,其24小時交易量超過2.1億美元,領先于Synthetix、Bancor等協議;而提供杠桿和保證金交易的dYdX也登上榜單,其以1593萬美元的24小時交易量,位居DEX交易量排行榜第十位。

?兩大衍生品交易協議登上DEX交易量榜單

聲音 | 以太坊聯合創始人Gavin Wood:加密分權只是一個神話 以太坊并非去中心化:據LongHash消息,以太坊聯合創始人兼Polkadot創始人Gavin Wood在接受采訪時表示,大部分加密社區均已經背叛“加密貨幣應該打破邊界并將人們聚集在一起”的理想。其認為加密分權只是一個神話,以太坊也不是去中心化的。“比特幣基本上由少數人控制。比特幣至少在理論上是由比特幣核心決定的,比特幣核心是一個GitHub存儲庫。” 此外,其表示對區塊鏈在跨境貿易、跨境互動等方面的應用更感興趣,區塊鏈有可能增加互連性,并保持最大化。因此盡管Gavin Wood對加密社區的分歧感到沮喪,但其總體基調是樂觀的。在介紹Polkadot時,其承認至少在項目上線之前,Polkadot依然受到“仁慈的獨裁者”的統治。[2019/5/12]

實際上,上述榜單統計的只是dYdXLayer1版本的交易量。上半年,dYdX推出了Layer2版本的永續合約交易,并于近期發行了治理代幣,同時開啟交易挖礦等激勵措施。根據dYdX的官方數據,其Layer2版本近期日交易量在2~3億美元區間浮動,與Perpetual相當。

PayTabs CEO:中心化等問題仍未解決 數字貨幣將繼續存在并普及:據bitcoinist報道,PayTabs的首席執行官Abdulaziz Al Jouf認為數字貨幣將繼續存在并獲得普及,因為中心化和傳統金融缺乏透明度等問題都沒有解決,這是比特幣最初誕生的主要原因。[2018/6/8]

兩大主流的衍生品交易協議同時上榜DEX交易量榜單,釋放出衍生品交易在鏈上崛起的信號。

去年6月的DeFi浪潮中,這份榜單中幾乎都是現貨交易平臺,囿于區塊鏈性能不足以及設計邏輯更復雜,去中心化衍生品交易協議發展相對滯后。而隨著以太坊公鏈的擴容以及Layer2的發展,衍生品交易開始趕上DeFi前行的列車。

操作體驗的提升顯然是鏈上衍生品協議登上DeFi主舞臺的重要原因。以dYdX為例,在其Layer2版本上線前,dYdX每一步存款及交易的操作都在以太坊鏈上運行,需要消耗高昂的Gas費,且確認速度較慢。而衍生品交易往往較現貨交易更為高頻,也更需要把握交易時機,以太坊的性能不足限制了衍生品協議的發展。

而當前,dYdXLayer2版本的交易體驗有了顯著提升。用戶每次操作無需消耗Gas費,并且能夠實現即時交易,由于做市商機制的存在,其深度也得到了一定程度的保證,用戶幾乎可以得到與中心化衍生品交易平臺相當的體驗。

除了Perpetual與dYdX之外,Opium、Hegic、ShieldProtocol等鏈上期權協議也在半年時間里獲得了越來越多的關注度,其中Shield還創造了「永續期權」的新交易模式,較中心化期權有了一定創新。

簡單來說,Shield推出了無交割日的期權產品,用戶可以在降低風險的情況下捕獲更大的收益。比如,用戶A在ETH3000美元時建立1個ETH的多頭頭寸,并預付一定的穩定幣作為持倉費,如果ETH接下來下跌,用戶的損失只是開倉手續費和持倉費,而不會損失本金;如果ETH后續漲至3500美元,在不考慮持倉費和交易手續費的情況下,用戶可以獲得500美元的收益。

交易體驗的升級以及交易模式的創新,讓鏈上衍生品協議迎來了快速發展期。

CEX衍生品受限監管?鏈上競品迎機遇

在去年Uniswap等DEX崛起時,關于DEX是否將威脅甚至取代中心化交易所的討論不絕于耳。從當前來看,Uniswap在高峰時期日交易量超過60億美元,雖然距離頭部CEX的體量還有差距,但其的確分走了不小的蛋糕。

如今,鏈上衍生品交易協議的崛起,再度引出了類似的猜想。隨著DeFi基建不斷升級,鏈上衍生品協議會趕超中心化的衍生品交易平臺嗎?

對比當前的交易量數據,Perpetual與dYdX兩大頭部去中心化衍生品協議日交易量均在2~3億美元區間,而根據CoinMarketCap的數據,中心化的衍生品交易所的交易數據有著顯著優勢。當前,幣安衍生品日交易量超過900億美元,OKEx超過200億美元,FTX超過150億美元,三者位列CEX衍生品市場的前三位,以OKEx的日交易量計算,中心化衍生品交易所的體量仍是鏈上頭部衍生品協議的百倍左右。

?中心化衍生品交易所交易量排行

而不論從便捷度、用戶數、交易深度以及吞吐量等多個維度來看,中心化衍生品交易所都較鏈上平臺更有優勢。盡管當前dYdX通過Layer2解決方案提升了操作體驗,但由于用戶數和資金參與量相對較少,其在定價能力和交易深度方面有所欠缺,較為依賴預言機喂價及交易機器人提供深度,且可能存在智能合約的安全風險,對于資金體量較大的用戶來說,CEX的體驗依然更好。

然而,所有中心化衍生品交易平臺都不得不面對一個現實問題,即監管的不確定性帶來的隱患。

今年5月,中國國務院金融穩定發展委員會提出了「打擊比特幣挖礦和交易行為」的監管方針。隨后,新華社等主流媒體連續發文批評交易所的高杠桿合約業務,指出眾多投資者一夜之間賬面清零的背后是「幣圈」的期貨合約交易。這些監管動向,對中心化交易平臺的影響十分明顯。

在相關監管政策出臺后,主營合約交易業務的XMEX交易所宣布停止運營,Bybit交易所宣布屏蔽中國大陸IP訪問,并限制中國KYC用戶登錄;另有多家注冊在海外的交易平臺,也不再支持中國用戶開設期貨合約賬戶,并限制杠桿倍數。

除了中國之外,海外多國也對加密資產衍生品交易有著嚴格的監管措施。今年1月英國金融行為監管局(FCA)發布禁令,禁止交易平臺向散戶投資者銷售、營銷和分銷涉及加密貨幣的價差合約、期權和期貨。加拿大則將加密資產按照證券法監管,開設加密資產交易所需要向監管部門注冊和報備。

美國雖然許可如Coinbase的平臺合規開設加密資產交易業務,但對衍生品交易有著更加嚴格的要求,交易平臺需獲得美國商品期貨委員會頒發的合約市場牌照與衍生品清算組織牌照等,才有資格向美國用戶提供衍生品交易服務。當前在美國僅有芝加哥商品交易所和美國洲際交易所旗下的Bakkt被批準運營加密資產衍生品交易業務。

各國嚴格的監管讓絕大多數提供衍生品交易的中心化交易所面臨著不確定性風險,比如Bybit和幣安都曾遭到加拿大安大略省監管部門的警告。當然,運行在鏈上的去中心化衍生品交易所也并非不受監管影響,美國和歐洲都在針對DeFi研磨監管策略,但當下還處于明確政策前的真空期。

顯然,一些鏈上衍生品協議正在抓住這個真空期擴張。隨著區塊鏈性能和DeFi生態進一步發展,用戶規模性遷徙至鏈上的可能性增加,體驗如果能進一步升級,鏈上衍生品協議有望不斷縮小與CEX的差距。

Tags:EFIDEFDEFIDYDXPEFIPINETWORKDEFI價格DeFi Degen Landdydx幣行情

金色財經區塊鏈8月21日訊??相信加密貨幣行業的人對六月底的算力暴跌還記憶猶新。6月28日,比特幣全網算力暴跌至68E,現在,兩個月過去了,根據Bitinfocharts數據顯示,比特幣全網算力.

1900/1/1 0:00:00DeFi數據 1.DeFi總市值:1145.06億美元 市值前十幣種排名數據來源DeFiboxDeFi總市值數據來源:Coingecko2.過去24小時去中心化交易所的交易量:35.

1900/1/1 0:00:00概述 2021年年初至今,每周在區塊鏈上轉移的資產金額達到了數千億美元,比特幣、以太坊、USDC和Tether平均每周交易額為2360億美元.

1900/1/1 0:00:00加密行業正面臨來自不同國家的嚴格監管審查,包括1萬億美元基礎設施法案的《加密稅收報告》、Uniswap股權代幣前端被限制訪問,以及來自中國的加密貨幣禁令.

1900/1/1 0:00:0012:00-21:00關鍵詞:多倫多證交所、Blockstream、美國眾議院、MicroStrategy1.

1900/1/1 0:00:00背景概述 穩定幣市場規模 從市場規模上看一般穩定幣是絕對主流,算法穩定幣是非常小眾的產品,其市場占有只有1%左右.

1900/1/1 0:00:00