BTC/HKD+4.1%

BTC/HKD+4.1% ETH/HKD+3.72%

ETH/HKD+3.72% LTC/HKD+6.05%

LTC/HKD+6.05% ADA/HKD+5.21%

ADA/HKD+5.21% SOL/HKD+8.16%

SOL/HKD+8.16% XRP/HKD+3.12%

XRP/HKD+3.12%8月7日,信托公司DelawareTrusts計劃與MakerDAO合作,以社區銀行WSFSBank為受托人,使用現實世界的資產支持創建去中心化的信貸工具,為所有需要抵押融資解決方案的行業提供全新的解決方案。

對于大家而言,DeFi世界的鏈上借代已經是駕輕就熟的操作,但這基本上都是圍繞以太坊等鏈上原生資產,而MarkerDAO關于“?現實世界資產支持的DeFi”的嘗試,似乎還是較為陌生的概念,那這又有著怎樣的意義?

為什么需要“?現實世界資產支持的DeFi”?

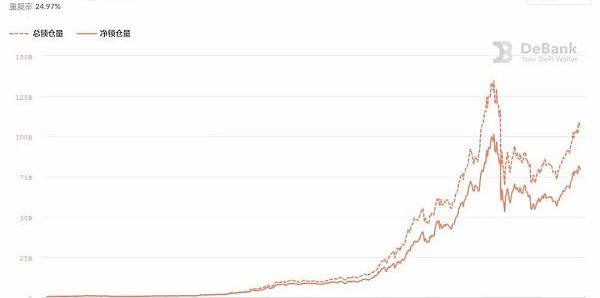

自從去年Compound引爆DeFi盛夏以來,整個DeFi世界迎來了長足發展,其中最具代表意義的TVL更是一路水漲船高,途中一度突破1300億美元。

雖然4月份以來經歷了三個月左右近乎腰斬的體量回撤,但截至8月15日,TVL已迅速回暖至1000億美元上方,幾乎收復失地。

Cardano創始人:DeFi將在兩年內成為最具競爭力的領域之一:11月26日消息,Cardano聯合創始人Charles Hoskinson表示,未來DeFi將在加密領域發揮關鍵作用。

例如去中心化身份(DID)對于遵守金融行動特別工作組的Travel Rule至關重要。如果客戶將資產從交易所轉移到自托管錢包中,他們可能無法訪問自己的加密貨幣。為了防止這種情況,可以在交易中添加去中心化身份。Charles Hoskinson認為,這可以在受監管實體和非受監管實體之間的交易層面上實現。

在評論DeFi的前景時,Charles Hoskinson表示,“未來24個月,它將成為行業內最具競爭力的領域之一。”(FXStreet)[2022/11/26 20:47:33]

而在其中,以Aave、Compound、MakerDAO為代表的借代協議不僅貢獻了主要的資金份額,更是成為一眾DeFi樂高協議的關鍵基礎設施:交易、衍生品、合成資產、保險等其它DeFi賽道幾乎都是搭建在借代協議的資金體量之上。

觀點: DeFi為慈善機構開啟一種新型盈利潛力:加密行業資深人士George Harrap認為,DeFi正在改變慈善行業的運營方式,通過使用跨區塊鏈的入口和集成,慈善機構捐贈變得更容易。除了交易的簡便性、透明度和速度之外,慈善機構在其投資組合中持有加密貨幣還有很多好處,DeFi可以為慈善機構打開一種新型的盈利潛力。(Cointelegraph)[2021/8/22 22:29:07]

在DeFi發展早期,通過原生資產之間的抵押、借代等鏈上形式實現循環信用擴張,我覺得某種程度上甚至可以理解為DeFi的“冷啟動”,因為它一方面解決了早期發展的種子資金需求,同時也極大刺激了DeFi生態內自發提升資金使用效率的種種無邊界創新。

可以說為早期的DeFi的發展立下了汗馬功勞,但同樣地,伴隨著DeFi的進一步發展,鏈上原生資產的瓶頸也逐步顯露,最直接的就是鏈上優質資產的規模直接為DeFi預設了體量的天花板,而在協議中要想解決這個問題,抵押品又是關鍵。

DeFi生態聚合器Booster與BXH達成戰略合作:據官方消息,DeFi生態聚合器Booster與BXH達成戰略合作,Booster將會開通BXH杠桿挖礦專區,用戶可通過Booster在BXH礦池進行復投挖礦,

BXH是部署在Heco上的去中心化交易所,

Booster致力于成為一站式服務平臺,用戶可在Booster完成存款、借款、杠桿挖礦、復投、跨鏈挖礦等DeFi行為。[2021/5/11 21:47:38]

目前的借代抵押模式以超額抵押為主,也即為確保無信任貸款能夠發生,借款人將需要存入價值大于借款金額的抵押品,所以歸根結底取決于各種DeFi借代協議上抵押品種類和抵押比率。

其中在抵押品種類上,DeFi借代目前仍主要受限于數字資產領域,與現實資產的聯系很少,基本上都是鏈上原生資產,這也導致了選擇極為有限——基本局限在比特幣、以太坊等極少數主流加密資產,畢竟長尾資產的流動性和交易深度都極差,一不小心就會重蹈Venus的覆轍。

ING區塊鏈負責人:DeFi可能比比特幣在金融領域更具破壞性:荷蘭商業銀行(ING Bank)發布名為“從去中心化金融學到的經驗教訓”的論文,論文顯示,如果集中式和去中心化金融服務合作,將實現兩全其美的效果。ING區塊鏈負責人Herve Francois在對該論文發表評論時指出,DeFi可能比比特幣在金融領域更具破壞性,DeFi是ING數字資產愿景不可或缺的一部分。(CoinDesk)[2021/5/6 21:29:25]

而在抵押品的抵押比率上,自2017年以來,抵押不足的貸款一直是DeFi難以實現的圣杯,目前Aave等也開始逐步試水不足額抵押,也即抵押100塊借出200塊,相當于加了杠桿,但筆者與之相比只能算是輔助的技術手段,治標不治本。

而Maker在2021年4月通過接受房地產等現實世界資產作為抵押品取得了巨大進步。因此,可以假設未來傳統金融和DeFi更好地融合。

因此綜合來看,“?現實世界資產支持的DeFi”才是關鍵,向傳統世界的現實資產融合是DeFi接下來突破既有發展體量瓶頸的必然趨勢,甚至于我們所期待的DeFi破壁趨勢,也離不開接入圈外的實體資產規模以指數級的速度繼續增長。

現場 | 專家:DeFi產品極具價值想象空間:金色財經現場報道,9月19日,橙皮書主辦的“Defi的中場危機”在上海進行。在圓桌討論環節,?楊民道表示,目前的Defi產品純粹以流動性為主存在局限,也許你今天看到幣安是交易所的頭部,但并不能代表其未來兩年仍能保持這樣的流動,我個人更看好以資產做錨定的Defi產品,我認為其價值更大。

劉毅表示,DeFi其實有一個最大的落地應用其實是“ICO”,當然我們知道ICO產生了巨大泡沫等弊端,但我們要思考為什么ICO能出現,其實還是大型金融中介不斷壓榨利潤。我支持DeFi的原因是其可以部分取代金融中介的作用。[2019/9/19]

MakerDAO、Aave等已相繼進行試水

這也并非剛剛開始,實際上此前行業中已經存在過的嘗試,包括作為老牌借代龍頭的MakerDAO,本身就一直在這條道路上做嘗試——使資產發起人可以將真實世界的資產轉化為通證Token進行貸款融資。

今年4月15日,MakerDAO治理促進者和智能合約團隊發起的首個實體融資執行提案獲得通過,而該提案正是關于新增NewSilverSeries2DROP為Maker協議抵押品。

其中的NewSilver創立于2018年,主要提供美國房地產的定額抵押貸款服務,正是傳統金融世界的資產處理方,它也是MakerDAO引入真實世界資產的首批傳統企業之一。

這意味著投資NewSilverSeries2DROPToken即相當于為美國39個州的房地產進行融資,使得NewSilver作為資產發起方使用MakerDAO作為信貸工具獲得了首筆貸款,并設定了500萬DAI的債務上限,迄今未發生違約。

其中與MakerDAO合作的Centrifuge目前也正在與多元化的資產發起方合作,為包括發票、房地產等在內的資產提供融資,Centrifuge計劃在接下來的12個月中擴大現實世界資產規模,以支持MCD達到3億。

其中也包括今年6月16日,Aave社區發起建立現實世界資產抵押借代市場提案,該提案也是建議使用Centrifuge推出的DeFi平臺Tinlake建立該市場。

根據Aave的設計,用戶可將RWA鑄造為唯一的DROP并抵押進Tinlake借出DAI,Tinlake平臺的Token包括DROP和TIN,當抵押借代產生時,購買TIN的用戶會在贖回抵押時首先獲得收益,但也會在違約時首先承擔風險,DROP購買者的收益和風險均有滯后性。

AaveCentrifuge市場將為Aave提供適配性組件以在Aave上發行DROP,而Aave可以提高DROP的流動性。這樣就使得加密貨幣投資者能夠借出數字貨幣以獲取利息收入,而借款人可以通過將其現實世界資產作為抵押品而獲得加密貨幣的短期貸款。

可以說頭部DeFi項目的邊界創新往往最具有風向標意義的,最直接的,這可以使去中心化的信貸市場為更廣泛的使用案例提供便利,并進一步推動DeFi邁向主流。

打開體量瓶頸,并將DeFi推向主流

其實就是打通DeFi與現實世界資產,因為正好一方給玩法,一方給資金——通過DeFi的形式解鎖任何類型資產的融資方式,為實體經濟進入DeFi流動性的打開大門,既從傳統金融中吸引萬億美元級別的價值以滿足自身發展的需求,同時也盤活了現實世界資產的應用范式。

不過目前面臨的挑戰主要也有兩方面:現實世界資產的潛在流動性相比鏈上原生資產極差、監管態度仍晦暗不明。

前者最近已經開始有結合NFT浪潮引入NFT因素的新嘗試——將現實世界的資產在鏈上通過NFT表示,從而以NFT抵押的形式模仿傳統的抵押貸款。

這樣的NFT其實就是現實世界資產的Token化,且?Token?化后的實物資產也可以實現零碎或共享的所有權,同時也賦予了其極佳流動性。

而后者監管態度仍晦暗不明的挑戰,DeFi頭部也開始試探與傳統金融合作,甚至于日拱一卒地與監管機構拉鋸。

諸如Compound前陣子經過數月的客戶和監管合規研究,根據金融機構的需求構建的CompoundTreasury,目前已經開始接納客戶,可以提供穩定收益的利率產品。

而Aave和Compound推出的這些面向機構客戶的產品,也意味著將極大擴展加密資產的借代需求和借代量,可能成為DeFi新一輪行情的催化劑之一。

MakerDAO創始人RuneChristensen在談及現實世界資產支持的DeFi時,就認為這是一種“范式轉變”,稱其為現實世界資產支持的可擴展DeFi敞開了大門,同時使DeFi受到了世界上最強大的法律結構的保護。

對DeFi而言,這也確實是值得期待的“范式轉變”,尤其是在目前監管面臨關鍵轉折點的時刻,找到一種將DeFi和現實世界資產合法性地相結合的方法,會是DeFi的下一個“Compound起爆點”。

當下的我們,有信心期待它的早日到來。

Tags:DEFDEFIEFIMAKEBasketDAO DeFi IndexDives DefiDefilancer tokenMake Cities Great Again

1.公鏈項目Avalanche近期突然遭遇熱度很高的炒作和關注。Avalanche基金會宣布將推出1.8億美元流動性挖礦獎勵計劃,是該公鏈上總鎖倉價值爆發的催化劑.

1900/1/1 0:00:00BitMEX創始人ArthurHayes今日發布文章,詳細解析了他心中NFT的價值所在——Flex,也就向別人展示自己,炫耀自己。以下是全文編譯。藝術是人類文明能量豐富的一種表現.

1900/1/1 0:00:00受訪者:楊民道,dForce?創始人 采訪與撰文:李畫 2019年5月,我第一次采訪了dForce?創始人楊民道,那時提出的問題是「DeFi?是區塊鏈重要的落地方向嗎」.

1900/1/1 0:00:00無論在什么平行宇宙中,哪怕是一款普通游戲,金融系統也都是必須的。而金融系統中,只有區塊鏈技術能實現完全的公平公正,不可操控。而在區塊鏈技術中,對于元宇宙生態構建起著決定性作用的,就是公鏈.

1900/1/1 0:00:00內容摘要 虛擬貨幣的去中心化、匿名性、全球可兌換性、交易便捷和不可撤銷性等特征,決定了由其衍生的違法犯罪具有高智能性、隱蔽性和易傳播性特點.

1900/1/1 0:00:00近年來區塊鏈、人工智能、大數據、邊緣計算等技術的高速發展,加速了科技與金融的高度融合。同時,自2020年,疫情全球肆虐,包括銀行在內的金融機構智能化轉型成為行業迫切的需求.

1900/1/1 0:00:00