BTC/HKD+0.02%

BTC/HKD+0.02% ETH/HKD-0.58%

ETH/HKD-0.58% LTC/HKD+0.06%

LTC/HKD+0.06% ADA/HKD+0.28%

ADA/HKD+0.28% SOL/HKD-0.03%

SOL/HKD-0.03% XRP/HKD+1.06%

XRP/HKD+1.06%

最近兩周,整個區塊鏈世界最火的事件是什么呢?

如果你一直關注行業前沿動態的話,你一定清楚,最近兩周,沒有人可以和AC(Andre cronje)在風頭上一較高下。

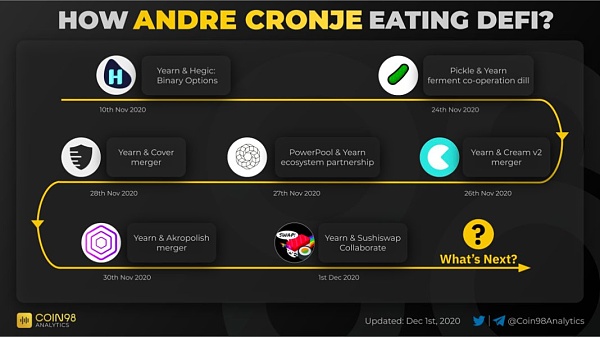

短短十幾天的時間,Yearn(YFI)高調得宣布“吞并”了5家業內知名項目,人們驚奇地發現,在傳統世界里發生的“并購”事件,居然出現在了DeFi世界里——還有這種操作?!

沒錯,就是這種操作,而且和傳統金融世界不同,AC基本上是一分錢沒花,只是一種業務和開發者層面上的“合作”,但對于幣價的提振作用還是相當明顯,每個“被合作”的項目幣價都有了不低的漲幅,YFI自身更是今天重回3萬美金大關。

如果你的眼光放長遠一點,很有可能會意識到,AC的這次并購,極有可能會對未來的區塊鏈世界產生遠超多數人想象的深遠影響。

合并的五個項目

來源:COIN98

在說這些影響之前,我們先來簡單的介紹下“被并購”的這5個項目:

1、Pickle

多鏈DeFi管理平臺Krystal已支持Optimism網絡:1月19日消息,多鏈DeFi和NFT管理平臺Krystal已支持Optimism網絡。用戶可以在Optimism網絡上管理投資組合、發送和接收資產、代幣兌換、橋接資產、賺取收益。[2023/1/19 11:20:59]

酸黃瓜之前在流動性挖礦大火特火的時候風光了一把,最早是做穩定幣調節的項目,還被V神小小點過一個贊,后來慢慢演化成了一個類似YFI機槍池的收益聚合器,不過前段時間遭到攻擊,損失了2000萬Dai,幾乎算的上是遭遇滅頂之災。

AC的這次收購,直接把兩邊的機槍池合并,開發者共同合作,但品牌依舊保持獨立,且給之前Pickle損失DAI的受害者發放了一個新幣CORNICHON,相當于黃瓜欠條,至于將來怎么賠付,是不是賦予這個新幣其他的價值捕獲,取決于Pickle那邊DAO的提案和投票,目前CORNICHON只有100萬出頭的市值(CORNICHON理論最大市值應該等于被黑的2000萬美金)。

2、Cream

整個DeFi樂高積木里面,借代絕對是最為重要的一環,打造DeFi托拉斯帝國哪能少了它。

Cream是一個Compound的分叉項目,但和Compound Labs有合作,可以看成是社區版Compound。

除了在自己的托拉斯帝國提供借代服務之外,YFI吸收Cream最主要的原因應該是想要打造Stable Credit(穩定信用),旨在為去中心化貸款,AMM與穩定幣提供一個協議,所以Cream在這其中,將會扮演著關鍵角色。

數據:DeFi協議總鎖倉量達1055.9億美元:金色財經報道,據Defi Llama數據顯示,DeFi協議總鎖倉量(TVL)達到1055.9億美元,24小時漲幅為8.74%。TVL排名前五分別為MakerDAO(92.3億美元)、Curve(83.9億美元)、AAVE(83.8億美元)、Lido(75.1億美元)、Uniswap(55.7億美元)。[2022/5/28 3:47:06]

3、Cover

金融世界,怎么可能少的了保險業務,Andre直接把自己當顧問的Cover拉了進來。

Cover做保險的方式與當前的龍頭NXM完全不一樣,簡單來說,Cover更像是一個預測或者對賭市場,理論上Cover可以讓任何人為任何東西購買保險。

簡單來說就是用戶用抵押的DAI去鑄造出Claim與No Claim兩個代幣,并設置一個到期日,如果在那之前發生索賠,1Claim=1抵押品,No Claim歸零,沒發生索賠的話,就反過來,而Claim和No Claim的價格比,通過AMM自動實現,也順便體現出了市場對這份保單的信心(預測市場的feel)

這樣,YFI的生態系統和機槍池(保險庫)就有了自己的保障系統,風險有了對沖,安全性直接上了一個層級。

4、Akropolis

AKRO是一個波卡上的DeFi項目,之前的項目定位是要打造一個基于波卡的用戶儲蓄和養老金系統,簡單來說,想要做DeFi世界的商業銀行。

DeFi策略游戲SOVI將進行挖礦升級,開啟HONOR榮譽積分計劃:3月26日凌晨00:30左右,DeFi策略游戲SOVI.Finance將進行流動性挖礦升級,并開啟HONOR榮譽積分計劃,開拓全新的生態應用場景。

HONOR榮譽積分計劃作為對現有的流動性挖礦升級,將在HECO鏈的3265600高度開啟新的挖礦激勵機制,用戶可以通過單幣質押SOVI或質押SOVI/USDT、SOVI/HT的LP令牌來獲得HONOR榮譽積分。

HONOR榮譽積分在SOVI生態中的應用場景豐富,目前已經公開的用途包括:一、兌換戰場收益分紅;二、購買高級NFT;三、升級戰場設施;四、進入精英戰場。[2021/3/25 19:18:02]

通過合并,AKRO將會成為Yean機槍池與借代協議的前端機構服務商,同時也給了YFI接觸AKRO機構客戶的機會,兩邊的投資策略也將得到更好的合作與拓展。

5、Sushiswap

Sushiswap相信沒有人不知道,“社區版”的Uniswap,或者說“吸血鬼版”Uniswap也不為過。

Sushiswap可能是此次并購里最為重要的一環,因為幾乎牽扯到整個AC托拉斯的各項核心業務,比如Sushiswap將啟動去中心化聚合交易平臺Deriswap(AC的下一個項目,會把期權,貸款和掉期合并在一份合約中,提供更為集中的流動性),YFI策略將使用Sushiswap,Sushibar V2集成Keep3R,Keep3R給Sushiswap提供鏈上限價訂單+Metawallet無Gas兌換服務,Cream儲備金為Bento Box提供流動性……

Gate.io 第六日國慶中秋7天樂DeFi流動性挖礦今日中午12點開啟:據官方公告,Gate.io“理財寶”已于今日中午12點同時開啟BTC/ETH/USDT/GT DeFi流動性挖礦賺高收益理財,鎖倉周期均為7天。據悉,該系列理財活動是Gate.io國慶及中秋節假期間特別推出,每日中午12點準時上線,目前活動已進行到第六天,其中,《國慶中秋7天樂-GT鎖倉挖礦賺USDG》第五期已于上線后3分鐘內售罄。詳情點擊原文鏈接。[2020/10/6]

從這些合作條款來看,Sushiswap拼上了AC DeFi托拉斯拼圖最大的一塊。

當然,最后別忘了這個拼圖里極其重要的一環 - Keep3R。

Keep3R在與Chainlink合作之后價格也是暴漲,Keep3R作為整個DeFi世界的基礎設施插件,在AC托拉斯帝國里一定會慢慢展現其越來越高的價值與地位。

對DeFi乃至區塊鏈世界產生的影響

1、創新式壟斷帶來的新物種——DeFi托拉斯

通常來講,在傳統商業世界里,創新式壟斷需要滿足下面四個條件:

a)實現突破——YFI本身從設計與技術層面就是一個很大的突破與創新,而這次的合并,則是DeFi世界商業與生態方面的突破;

獨家 | 所有DeFi項目累計用戶數已接近30萬?:據DappBirds DeFi Data專題數據顯示,所有DeFi項目累計用戶數已接近30萬,DeFi中鎖定資產總價值達46.93億美元,較昨日上漲4.22%,其中Maker,Compound,Synthetix,Aave,Balancer分別以11.00億美元,7.39億美元,4.89億美元,4.61億美元,2.81億美元位列前五名[2020/7/31]

b)網絡效應——這個不用多說,無論是YFI,Kp3R,還是被并購的5個項目,在DeFi圈里都是有著不小的用戶數量,此次的合并,相當于把網絡效應也合并放大了;

c)規模經濟——這個后面我們會更多的提到,這次并購,對于資本效率的提升,是有很大意義的;

d)品牌優勢——AC本身現在就是DeFi界的金字招牌……

2、DeFi樂高 VS AC托拉斯

DeFi之前最讓人津津樂道的,可能便是可組合型所帶來的便利性與無窮可能性。

然而AC托拉斯帝國的成型,有可能改變這一點。

想象一下,許多年前大家購物,只有類似秀水街這樣的商業一條街,你在街上從一頭走到另一頭,有各色商店,各類商品,累了餓了也會有各種路邊小吃,很是方便。

然而現在大家更愛去的,可能是東方新天地這種集購物,餐飲,娛樂為一體的超級購物中心了,畢竟,在里面你可以找到你所需要的一切,環境比商業街更好,種類比商業街更齊全,還能喝星巴克或者看電影……

AC之前發推說,自己沉迷于資本效率,然而當前DeFi市場的流動性是割裂的,流動性在Uni,Sushi,Bancor這些DEX,AAVE,Compound這些借代產品,以及Hegic,OPYN這些衍生品市場上分散著。這促成了他開發Deriswap的想法,將Swap,期權以及借代組合成了一個高資本效率的單一合約,允許兩種資產之間進行互換、期權及借代交互。

而通過這些并購,帶來的資源重新配置與組合,AC托拉斯帝國正在形成集交易,借代,衍生品,聚合器,保險等于一身的一攬子DeFi方案,而且這種并購目前沒有看到中止的跡象,下一個并購的方向,也許是穩定幣?

想象一下,將來DeFi市場上一個單一協議的產品,無論是老項目還是新項目,除非有協議級別的創新,否則,你該如何與這樣一個技術人才和資本效率都超高的托拉斯聯盟抗衡?目前唯一能看到制衡其存在的,只有AAVE和Uniswap,記得之前經常看到有人調侃,到底是AAVE先涉足Swap業務還是Uniswap先涉足借代業務,現在來看,未來兩家合并,去對抗AC托拉斯,倒不失為一個更好的方案……

DAO:社區與治理

雖說這幾期并購里,無論是YFI本身,還是被并購的項目,代幣價格都出現了不同程度的上漲,投資者和社區理論上都是很開心的,然而其中也并非一片和諧。

拿第一起Pickle并購來說。在AC宣布并購之前,兩個社區都沒有關于合并的社區投票,或者說,以任意某種方式咨詢社區。兩個社區都是在幾乎“毫不知情”的情況下,就這樣成為了“一家人”。

不是說Yearn是DAO么?不是DAO應該分權么,有什么事兒大家投票么?合并這么大的事兒,你這AC和Banteg(Yearn當前的領導者)一拍腦袋就決定了,不光不投票,還都不帶提前通知的?!人家中心化的企業公司并購之前還得董事會還得批準才能通過么,咱們這DAO怎么比中心化還中心化?

有人拿Banteg在Discord發布的一個言論諷刺過這事兒,Banteg曾經這么說過“社區,就是一群被動的持有者,他們只是在開發人員的工作上指手畫腳,并認為快照式投票使他們有權享有任何權利”

相信這幾次的并購,必然會給DAO,社區,治理這些話題,給予人們更多的思考與探索。

Layer 2 的話語權

區塊鏈當前的核心是什么——底層公鏈;

底層公鏈當前的核心是什么——ETH;

ETH當前的核心是什么 - DeFi;

DeFi當前的核心是 - ?

看到了么,誰能成為DeFi的核心,誰就可以說是當前整個區塊鏈世界的核心!

當前的DeFi核心,是被各個項目“群雄割據”的,各個借代類產品,SWAP類,衍生品類,聚合器類,穩定幣類……也正因為如此,ETH上 Layer2的方案層出不窮,單是大方向就有五六個,每個方向上又有好多個項目相互競爭。

好在V神終于是定了調子,ETH2.0將會以Rollup為核心打造,但即便是只看Rollup,里面也分ZkRollup,Optimistic Rollup,好幾個項目組都有在開發。

之所以如此亂象,是因為Layer2會打破DeFi Layer1上迷人的可組合型,除非所有DeFi樂高統一用同一套Layer 2技術與協議,但在當前世界里,這顯然是不可能的,各個Layer 2項目各自為政,誰也不服誰。一眾DeFi項目,更是不敢輕易采用某個Layer 2來放棄與其他項目組合的能力

AC托拉斯的出現讓這種“統一”出現了可能。托拉斯帝國內部項目合縱連橫,大家萬事好商量。找一套通用的,各個項目都能使用的Layer2標準對內部所有項目進行改造。屆時外面的DeFi樂高還停留在Layer1 TPS15的時候,AC托拉斯帝國內部從交易到借代到衍生品一條龍服務,TPS大幾千,你說用戶會怎么選?這甚至有可能反過來倒逼Layer 2項目站隊,屆時AC托拉斯,對于Layer 2的“大一統”會有著舉足輕重的話語權。

從這個角度來看,這種Layer 2的統一來的越早,其實對于整個行業來說都是越有利的,畢竟15的TPS,擁堵時10幾20美金的Gas費用,我們不可能一直忍受下去。

2020年的區塊鏈行業風起云涌,DeFi的泡沫之夏,分布式存儲項目的全面鋪開,幾大公鏈巨頭集中爆發,熱潮退燒之后,下半年也始終圍繞以太坊的公鏈擴容和波卡的多鏈生態進行探討.

1900/1/1 0:00:00與2019年底香港證監會(簡稱SFC)通過監管沙盒實施的自愿性參與的監管實驗計劃不同,此次的發牌制度屬于強制性,將全面監管證券型及非證券型代幣的交易服務.

1900/1/1 0:00:00自10月份比特幣二次發力以來,DeFi越來越被市場忽略,這當然也有比特幣給力和DeFi低迷的雙重原因,但隨著ETH2.0信標鏈的正式上線,近期DeFi重新回到了大眾的視野中.

1900/1/1 0:00:00截至2020年11月19日撰寫本文時,比特幣的價格徘徊在18,000美元左右,這意味著一件事:我們正處于自2017年底著名的牛市以來從未出現過的價格飆升中,當時比特幣的價格達到了20.

1900/1/1 0:00:0011月24日晚6點左右,火幣全球站數據顯示,比特幣最高漲到了19099美元,距2萬美元的歷史新高僅5%的差距。比特幣“一騎絕塵”主要源于機構投資者的追捧.

1900/1/1 0:00:00YFI打響了DeFi領域并購第一槍,盡管并不是傳統金融市場意義上的并購,更多是底層開發資源的整合與互通。YFI的目標也是非常明確,都是一些Fork類的DeFi項目.

1900/1/1 0:00:00