BTC/HKD-0.01%

BTC/HKD-0.01% ETH/HKD-0.01%

ETH/HKD-0.01% LTC/HKD-0.66%

LTC/HKD-0.66% ADA/HKD-1.14%

ADA/HKD-1.14% SOL/HKD-0.48%

SOL/HKD-0.48% XRP/HKD-0.56%

XRP/HKD-0.56%去中心化金融(DeFi)已成為加密領域人們最愛討論的話題之一,每月都有數十個新項目推出。究其本質,DeFi應用程序支持創建自動執行的智能合約,一般來說,這些智能合約有助于加密資產的發行、借貸、交易和管理。

鑒于DeFi應用所涉及的范圍很廣,我們很難從DeFi這個總體概念來衡量其采用情況。畢竟,交易和貸款是兩種完全不同的操作,沒有什么可比性。為了解決這一問題,業界采用了一個名為“TVL”(總鎖倉價值,TotalValueLocked)的指標來衡量DeFi項目的采用情況。

無論是借貸類還是交易類DeFi應用,幾乎都需要用戶存入加密資產作為質押。DeFi協議的TVL可以簡單地理解為,在該應用中所有抵押品的價值總和。因此,通過TVL,我們可以對借貸市場和去中心化交易所進行比較。

自2019年以來,DeFi經歷了指數級增長。TVL已經成為衡量DeFi實際采用情況的標準,也是CoinMetrics上最重要的指標之一。在這篇文章中,我想要分享一些在計算中影響TVL精確度的因素,以及使用這個指標評估DeFi協議時的一些不足。

我們總結出了阻礙TVL成為穩健指標的三大因素。

ING與荷蘭金融市場管理局合作進行DeFi P2P貸款項目試驗:11月8日消息,荷蘭ING銀行已開始與荷蘭金融市場管理局(AFM)合作,對其DeFi點對點(P2P)貸款項目進行前瞻性試驗,作為AFM沙箱的一部分。值得注意的是,根據Ledger Insights報道,ING首席創新官Annerie Vreugdenhil在新加坡金融科技節上的一次演講中表示,比特幣和其他“易波動”資產將不會被接受作為該應用程序的抵押品。

ING今年早些時候發布一篇關于DeFi的論文,重點是無需許可的Aave點對點貸款協議。在7月份,Aave致力于開發針對機構的許可貸款池Aave Arc。數字資產托管公司Fireblocks在9月份提議加入Aave Arc的“白名單”。ING的解決方案將不支持比特幣。此外,ING正在開發的另一個項目是數字資產托管平臺Pyctor,該平臺針對在公共和私有區塊鏈上交易的證券型代幣,為其提供去中心化托管管理方法。(Finbold)[2021/11/9 6:39:39]

1.Total?

協議快速更新迭代,質押總量難以計算

去中心化金融仍處于發展初期,幾乎每天都有新的協議和應用程序出現,在這些新項目中,一部分只是對已有項目的復刻,而另一部分則是全新的設計。在對某條區塊鏈進行估值時,這條鏈上承載的項目越多,估值難度越高。

分析:持有1 BTC地址數量降低與DeFi爆炸式增長相吻合:Glassnode數據顯示,9月20日,持有1 BTC的比特幣(BTC)地址數量驟降至四個月低點。分析稱,這與去中心化金融(DeFi)市場的爆炸式增長相吻合。DeFi資產的大量增加導致對諸如wBTC之類的代幣需求激增。由于無法將比特幣轉移到以太坊,因此用戶將BTC轉換為wBTC,然后在DeFi平臺上使用wBTC。[2020/9/20]

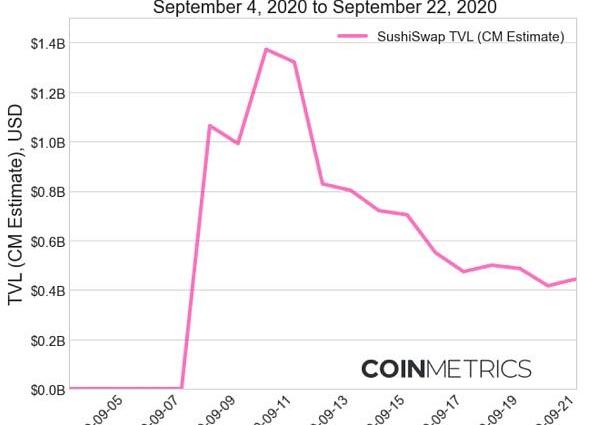

有的DeFi協議在幾天內就能籌集數十億美元的抵押品,一鳴驚人。例如,2020年9月,根據Uniswap創建的Sushiswap,一夜之間,它的TVL從幾千美元漲到了10億美元以上。

Sushiswap的TVL在9.7飛速上漲?圖源:CoinMetrics

如何解釋這種驚人的增長?究其本質,DeFi協議中的激勵機制具有很強的滲透性。在Sushiswap這個例子中,早期就買入其原生代幣SUSHI的用戶將會獲得更多收益,所以才會有那么多資金一夜之間流入這個新生項目。

達鴻飛: Neo推出Flamingo 開啟DeFi下一局:8月27日,Neo Golbal Development孵化的全新DeFi生態項目Flamingo已啟動,預計將在九月中旬正式上線。目前Neo在DeFi方向上已實現資產和流動性的基礎布局,本次啟動的Flamingo(flamingo.finance)是一個集成資產跨鏈、AMM、合成穩定幣、合約交易及質押獎勵的綜合性DeFi協議 。

Flamingo是DeFi領域實現多鏈資產跨鏈的協議,初期支持BTC, ETH和穩定幣等主流資產;Flamingo在產品和機制上的設計優化可使投資人資金利用率相比目前DeFi協議提高400%;項目通證FLAM遵循100%基于貢獻分配,無私募,無預挖,無團隊分配。Neo是一個社區驅動的開放生態,歡迎社區參與者共同建設。[2020/8/27]

這種激勵機制開了先河,可能會被此后的無數項目效仿。新項目不斷的出現,要實時、精確地追蹤某一區塊鏈上的所有質押幾乎是不可能的。新協議啟動的頻率過高,自然會導致數據提供商對TVL的評估是偏低的。以以太坊為例,要想準確計算以太坊的TVL,數據提供商必須通過反復地重新評估舊數據,來計算新的協議和質押。隨著新協議的啟動越來越快,對項目的TVL的估算也就越來越難以保持準確了。

動態 | 當前DeFi生態中鎖定的資產總價值為10.64億美元:DeFi Pulse數據顯示,當前DeFi生態中鎖定的資產總價值為10.64億美元,其中MakerDao鎖定資產占比57.43%。[2020/2/23]

除了新協議發布的問題,另一個問題是現有協議也可能發生變化。為了將這些變化納入計算,還必須持續監控現有協議的新版本和合約部署。例如,Uniswap已經是第三次迭代了,每個版本跟蹤的質押資產都略有不同。因此,Uniswap的TVL是其3個版本的質押總額,必須分別加以評估。

未來,DeFi可能會圍繞一套規范或標準穩定下來。一旦實現標準化,那么去計算新協議的就會容易得多。但標準化并不是萬能的,因為不能保證所有協議都能嚴格遵循標準。正如我們在ERC20標準的推行中所看到的,仍然有很多需要人工審查的變體出現。因此,在中短期內,當涉及到新協議時,DeFi的標準化不太可能給TVL分析帶來質的飛躍。

2.Value

質押資產多種多樣,難以準確定價

DeFi協議可以支持幾乎所有類型的資產做質押。雖然有些協議限制了質押類型,但也有很多協議沒有限制。

動態 | 創客基金會曾試圖注冊“DEFI”商標 但以失敗告終:據CoinDesk消息,據為了讓分散的金融空間遠離騙子,DeFi生態系統制造商試圖給“DeFi”注冊商標。美國專利商標局(USPTO)稱,創客基金會去年1月為DEFI注冊了商標申請。作為“分散式金融”的俚語,該商標沒有獲得批準,創客也不再尋求申請。該文件將DEFI定義為“在線貨幣市場服務,即提供數字資產交易市場”。[2019/8/24]

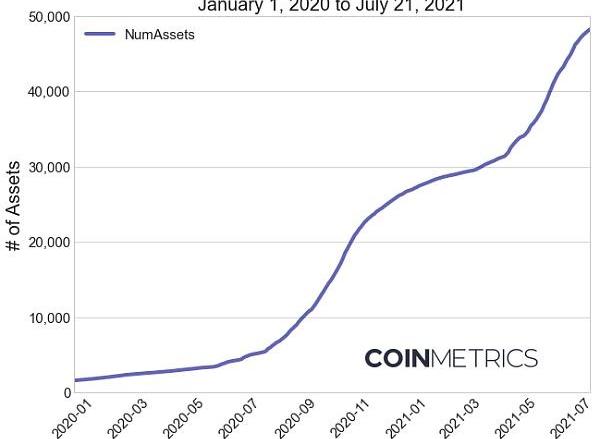

2020.1.1-2021.7.21DeFi中可作為質押的資產數目持續增加

數據包含Uniswapv1/v2/v3,Sushiswap,Curve,Aavev2,Compound,Maker

這一圖表中的數據不能反映整個DeFi行業的情況,它只包含幾個主流DeFi協議的數據,而且涉及的資產類型僅限于ERC20代幣。盡管如此,這一數據讓我們得以一窺DeFi行業內質押種類迅猛增長,以及代幣化趨勢的影響。

質押品類型的龐大規模使價值估算變得復雜。所有這些資產都可以在多個平臺進行交易,從中心化的、鏈下的交易所到去中心化的、鏈上的協議。因此,從這些場所收集價格數據就成了一項艱巨的任務,但又不能不做,因為只有這樣才能使作為質押的資產能在每個平臺通過指數值被準確定價。

即使數據提供商從所有交易場所生成了指數值,也很難按照收集到的表面價值來計算所有數據。就像正確計算加密資產市值的問題一樣,DeFi流動性池中的定價數據有被操縱的可能,這最終會破壞價值評估的準確性。

3.Locked

資產可反復質押,可能重復計算

最后一點,TVL面臨的的最微妙但最重要的挑戰,是理解質押資產的構成。在評估協議的TVL時,人們可能會假設質押資產只能在該協議中使用。換句話說,質押資產是被“鎖定”的。

然而,從DeFi市場的設計來看,這種假設是錯誤的。DeFi能夠創建資產衍生品來實現“再質押”。簡單來說,在一個應用中的質押資產可以在另一個應用中使用,也可以在其他應用中使用,以此類推,反復質押。有一些DeFi應用專門為支持再抵押而設計,為用戶提供杠桿。盡管這不是什么新鮮事,但它可能會影響人們對“鎖倉”的理解。

簡而言之,在DeFi應用中用作質押的一些資產是衍生品,它們代表了對其他抵押品的現有債權。這引發了乘數效應,可以大幅增加TVL的估值,因為“真實”質押的資產和再質押的資產都被計算在內,現有的TVL計算方法無法區分這兩者。因此,根據協議,質押資產可能被重復計算。

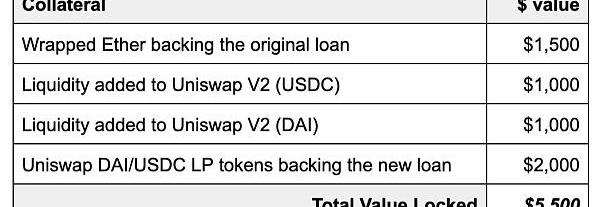

為了說明這一點,請看下面的例子:

用戶將價值1500美元的WETH存入Maker,獲得價值1000美元的DAI(質押比率為150%)。

然后用戶將新鑄造的DAI以及價值1000美元的USDC存入UniswapV2的USDC-DAI池。作為回報,用戶將獲得LP代幣,代表其在該池流動性的2000美元的股份。

最后,用戶可以將這些LP代幣再質押到Maker,獲得另一筆1960美元的DAI(質押率為102%)。

簡單來說,TVL可以這樣計算:

一個更復雜的方法是,只將1500美元的WETH和1000美元的USDC作為“真正的”質押,最終TVL的計算結果為2500美元。這一方法沒有計算其他質押資產的債權,如DAI(質押資產產生的貸款)和UniswapDAI/USDCLP代幣(代表UniswapV2的DAI/USDC流動性的債權)。

這增加了額外的復雜性,因為反復的質押為TVL值增加了隱性杠桿。

4.是否有一種更好的DeFi指標?

為了更好地解釋、恰當地衡量DeFi系統,我們可以將DeFi資產視為新資產支持證券(ABS)。ABS是一種金融衍生品,代表了對質押資產池的債權。在DeFi領域,這些衍生品為加密資產的交易、借貸和管理提供了基礎。相對于發行ABS的傳統金融系統,DeFi試圖提高資產透明度,并實現自動化的風險管理。

在這種情況下,TVL衡量的是杠桿市場的總規模。正如本文所述,TVL有誤導性,因為它被杠桿帶來的乘數效應放大了,價格敏感度很高,并且缺乏整體性。

出于以上原因,在我們自行進行TVL估值之前,區分真實的質押資產和再抵押資產至關重要的。同樣,在協議的本地單位中追蹤TVL也很重要,因為它消除了價格敏感性,并更好地展示了應用的發展現狀。除了更好地計算TVL外,還有另一個潛在的指標,它類似于DeFi的“未平倉合約”,但它更簡單,這一指標計算的是支持應用的合約總數,而不是價值。

5.結論

總之,TVL看似簡單,實則復雜。構成TVL的3個單詞分別代表著它目前面臨3個挑戰:

“Total”意味著要追蹤協議的所有版本,甚至在多個鏈(如以太坊)以及Layer2(如Matic、Fantom)上的版本。

“Value”意味著要為數以千計的可作質押的資產找到穩健的價格。

“Locked”其實是一種用詞不當的說法,因為在大多數協議中,流動速度非常快。這還意味著需要理清每項資產之間的聯系,以避免重復計算。

DeFi行業需要融合更好的方法來衡量其應用的發展,我們期待著有更好的指標出現。

作者:LucasNuzzi,AntoineLeCalvez,andKyleWaters

摘要:Metaverse:一個虛擬現實空間,用戶可以與計算機生成的環境和其他用戶互動。 什么是Metaverse?在基本層面上,"Metaverse"的概念是一個數字世界,玩家可以在共享的虛擬環.

1900/1/1 0:00:00AMC娛樂公司首席執行官AdamAron在周一的季度財報電話會議上表示,該公司正在建立一種IT的方式支持比特幣的支付.

1900/1/1 0:00:00隨著加密貨幣行業的不斷發展與完善,風控能力將會成為加密貨幣交易所發展核心競爭力之一,誰能掌握這個“關鍵命門”,誰就能在競爭中脫穎而出.

1900/1/1 0:00:00第一部分由PiperMerriam分享 此次分享的大綱如下 以太坊客戶端的現狀 無狀態以太坊 門戶網絡 更好的以太坊客戶端 更優的以太坊客戶端有四個指標低資源設備(lowresourcedevi.

1900/1/1 0:00:00DeFi數據 1.DeFi總市值:1069.16億美元 市值前十幣種排名數據來源DeFiboxDeFi總市值數據來源:Coingecko2.過去24小時去中心化交易所的交易量:43.

1900/1/1 0:00:00新加坡金融監管局新聞發言人再次向《區塊鏈日報》記者透露,目前已經向89家DPT申請的企業發出通知,如果申請人采取必要措施以滿足MAS對于持牌運營的要求,則隨后將收到MAS向申請人授予的許可證.

1900/1/1 0:00:00