BTC/HKD-0.15%

BTC/HKD-0.15% ETH/HKD-0.15%

ETH/HKD-0.15% LTC/HKD+0.75%

LTC/HKD+0.75% ADA/HKD-0.92%

ADA/HKD-0.92% SOL/HKD-0.39%

SOL/HKD-0.39% XRP/HKD-0.36%

XRP/HKD-0.36%要點總結:

1.DeFi概念(DecentralizedFinance,去中心化金融)持續火熱,DEFI中的生態鎖定總資金從2020年年初的6.8億美元至2021年8月增長至804.1億美元,目前已增長17,700%。

2.隨著DeFi現象級的大爆發,越來越多用戶投入流動性挖礦的熱潮。AMM機制造成的無常損失是投入挖礦時機的重要考慮因素。

3.根據具體計算,假設我們在以太坊價格2000u時投入流動性挖礦,當價格單邊上漲至3048U時,流動性損失為2.18%;假設以太坊的流動性挖礦年化收益為30%,此時大概需要1個月的挖礦收益才能彌補流動性損失;

4.假設以太坊價格并非單邊上漲而是震蕩,當價格趨近于初始價格時,無常損失也會大大減少;

5.因此,假設預計未來幾天價格波動劇烈,并且維持單邊上漲,不妨等待價格略為平穩后,再將資產投入流動性挖礦。

基于Nitro測試網的AMM DEX NitroSwap將于3月正式推出:2月25日消息,Nitro Labs團隊宣布,Nitro Badge NFT持有者現在可以提前訪問基于Nitro測試網構建的AMM DEX NitroSwap。NitroSwap將于PST時間3月2日13點(北京時間3月3日5點)公開發布。

據悉,NitroSwap旨在模擬Nitro上的真實交易流程,并使用戶熟悉Nitro測試網。[2023/2/26 12:29:48]

6.此外,由于AMM機制下做市商會自動與市場一般交易者做出相反的行為,越漲越賣,越跌越買;一定程度上AMM機制幫助散戶做市商實現了定投:用戶會發現隨著價格單邊上漲或下跌后,價格上漲的資產數量減少,而價格相對下跌的資產數量不斷增加。

隨著DeFi現象級的大爆發,越來越多用戶投入流動性挖礦的熱潮。筆者在參與流動性挖礦時,除了考慮挖礦的年化收益,協議的安全性外,AMM機制造成的無常損失也是重要的考慮因素,以此決定投入挖礦的時機。

數據:Optimism上AMM協議Velodrome TVL突破1億美元:1月20日消息,據Defillama數據顯示,Optimism 上 AMM 協議 Velodrome TVL 達 1.01 億美元,創下自 2022 年 8 月份以來的新高。[2023/1/20 11:23:50]

AMM機制下流動性供應商有4個方面損益:

1.鏈上轉賬Gas費用

2.流動性挖礦收益

3.價格波動損益

4.AMM機制造成的無常損失

本文將著重從AMM機制下的無常損失部分展開,分析流動性挖礦投入的時機。

原理:

AMM自動做市商的核心做市公式為X*Y=K。

每當有流動性提供者存入資產,計算兩種資產數量的乘積,并保持恒定;存入的比例就是某時刻該資產的價格。假設當前ETH的價格是2000USDT,做市商存入1個ETH和2000個USDT,乘積為2000;交易者此時可以2000USDT的單價加上手續費從流動性池中兌換ETH。

Optimism上AMM協議Velodrome正式上線,已啟動空投申領:6月2日消息,由Solidly生態項目veDAO推出的以Solidly為模板的Optimism上AMM協議Velodrome正式上線,并已啟動代幣空投申領。[2022/6/2 3:57:24]

由于公式中的常數K恒定,做市商的交易行為被確定了:價格根據兩種資產在池中的比例來決定,隨著交易實時動態變化;做市商在市場中的交易行為與投資者相反,并且是自動的。

產生無常損失的栗子:

假設池中一個資產X的不斷上漲,做市商會自動與市場一般交易者做出相反的行為,越漲越賣,因此池子中價格上漲的資產X數量就會減少,而價格相對下跌的資產Y數量不斷增加,一段時間后,做市商會發現自己手中持有的資產的價值低于初始資產的價值,這就是無常損失產生的過程。

SakeSwap.finance(清酒)完成AMM遷移及首筆Sake回購:SakeSwap.finance(清酒)已經完成AMM遷移以及新的網站設計更新上線。同時在Sake AMM上完成第一筆Sake回購。SakeSwap是第一個同時從uniswap/sushiswap同步遷移的DeFi項目,也是同時具備滑點捕捉功能和交易挖礦的AMM協議。[2020/9/27]

舉個具體栗子:

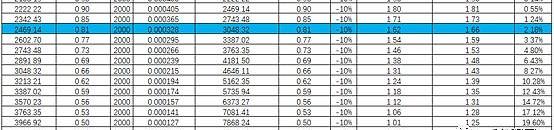

核心做市公式X*Y=K,這里筆者假設做市商們最初沖入了1枚ETH,2000枚USDT,常數K=2000;隨著ETH價格的上行,在當前的單邊行情中,一路上漲到了3048USDT,此時做市商手中持有的資產變化為:

初始資產:1ETH,2000USDT

價格變化后做市商持有的資產:0.81ETH,2469USDT

由于做市商會自動與市場做出相反的行為越漲越賣,變化后價格上漲的資產ETH減少了,而USDT增多了,此時減少的價值即為流動性損失,按比例為2.18%。

ETH價格單邊上漲時的無常損失動態變化

由栗子中可看出,假設我們在ETH價格2000u時投入流動性挖礦,當價格單邊上漲至3048U時,流動性損失為2.18%。在部分DeFi協議中,ETH的流動性挖礦年化收益可達30%,此時大概需要1個月的挖礦收益才能彌補流動性損失;

因此,假設我們預計未來幾天價格波動劇烈,不妨等待價格略為平穩后,再將資產投入流動性挖礦。

此外,假設ETH價格繼續單邊上漲,無常損失還會繼續擴大:當價格上漲至4181U時,流動性挖礦的無常損失將達到6.43%。

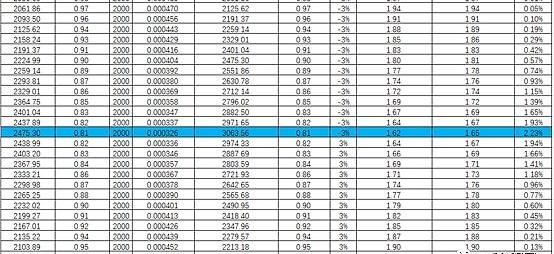

但關于無常損失的好消息是,假設價格并非單邊上漲而是震蕩,當價格趨近于初始價格時,無常損失也會大大減少:如下圖,當ETH價格由2000U上漲至3063U時,無常損失達2.23%;但假設價格此后回落至2025U,無常損失將趨近于0。

ETH價格單邊上行回落時的無常損失動態變化

此外,由圖中我們還可以得出,由于AMM機制下做市商會自動與市場一般交易者做出相反的行為,越漲越賣,越跌越買;一定程度上AMM機制幫助散戶做市商實現了定投:用戶會發現隨著價格單邊上漲或下跌后,價格上漲的資產數量減少,而價格相對下跌的資產數量不斷增加。

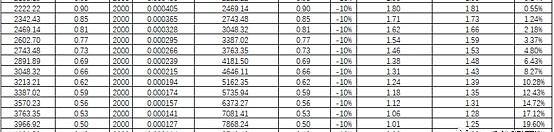

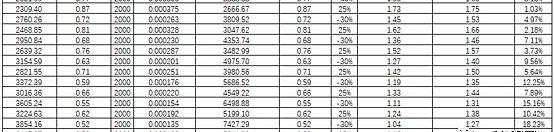

最后,附幾張對價格放飛想象的無常損失動態變化圖,讀者可自取;筆者之后也可根據反饋針對其他幣種進行無常損失動態變化的分析,以便讀者參考投入流動性挖礦的時機,以及回溯流動性挖礦的成本。

ETH價格單邊上漲至10000U時的無常損失

ETH價格震蕩上漲時的無常損失動態變化

存儲并不是個新詞,隨著互聯網技術的快速發展,企業級存儲、云存儲等已成為人們工作生活的標配。與此同時,伴隨區塊鏈技術的發展與成熟,區塊鏈存儲的優勢和特點開始受到多方關注.

1900/1/1 0:00:00頭條 ▌美國10年期國債收益率跌穿1.17%美國10年期國債收益率跌穿1.17%,為7月20日以來首次,日內當前跌超5.0個基點,此前數據顯示美國7月ISM制造業指數遜于預期.

1900/1/1 0:00:002021年8月/9月刊《財富》雜志發表系列文章特別報道了加密貨幣,系列報道重點包括了NFT。秉承《財富》雜志發布榜單傳統,《財富》評出在美國NFT行業最具影響力的50人名單,如下:1、Beepl.

1900/1/1 0:00:008月10日,異構跨鏈協議PolyNetwork遭到攻擊,損失達到6.1億美元,包含2,857ETH、9,630萬USDC、26,000WETH、1,000WBTC、3,340萬USDT、2.

1900/1/1 0:00:00DeFi數據 1.DeFi總市值:966.15億美元 市值前十幣種排名數據來源DeFiboxDeFi總市值數據來源:Coingecko2.過去24小時去中心化交易所的交易量:28.

1900/1/1 0:00:007月30日,以“云網匯政務,數智蘊未來”為主題的智慧政務峰會2021在南寧舉行,與會人員共話數字政府建設新趨勢,分享智慧政務創新實踐,擘畫數字政府建設新篇章,以數字政府建設賦能政府治理現代化.

1900/1/1 0:00:00