BTC/HKD+0.1%

BTC/HKD+0.1% ETH/HKD+0.53%

ETH/HKD+0.53% LTC/HKD+0.89%

LTC/HKD+0.89% ADA/HKD-0.55%

ADA/HKD-0.55% SOL/HKD+1.05%

SOL/HKD+1.05% XRP/HKD+0.58%

XRP/HKD+0.58%前言

如今,越來越多的NFT平臺和項目如雨后春筍般涌現,并且也備受投資機構矚目。例如總部位于紐約的OpenSea,該平臺在今年三月在AndreessenHorowitz(a16z)領投的一輪融資中籌集了2300萬美元,在7月完成了由a16z領投的1億美元B輪融資,融后估值15億美元。根據Crunchbase的數據,Rarible交易平臺已經籌集了180萬美元的資金。本文將依次盤點NFT生態板塊、機構投資組合和象限投資方法論,淺談一些NFT投資邏輯和市場數據所反映的行業特征。

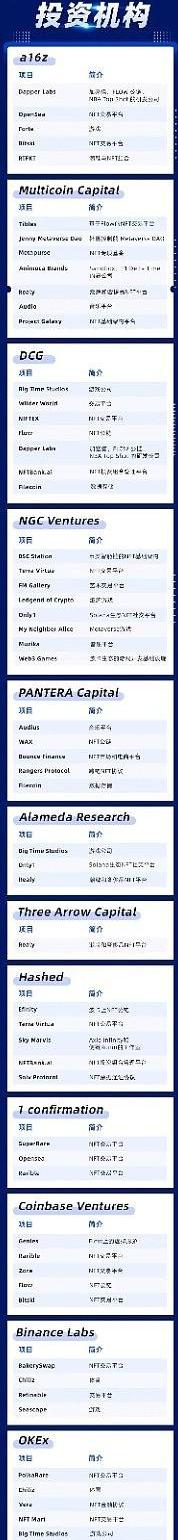

投資機構的NFT生態布局

首先,我們從各大投資機構的生態布局開始看起。

根據上圖部分機構的投資組合,可以看到大多機構主要關注的方向分為三個:

交易平臺

首先是交易平臺。交易平臺是NFT流通環節中必不可少的一部分,且盈利模式清晰,同時也是紅海戰場。OpenSea在目前NFT交易平臺中處于頭部的位置,提供NFT二級市場普遍的交易模式、包括發行、交易、拍賣。然而,交易平臺賽道還存在著多種可能性,例如NFT+DeFi,NFT借貸,碎片化等。

交易平臺通常細分為藝術品交易、音樂交易平臺、潮牌和奢侈品等。目前許多中心化交易所都上線了NFT交易平臺,其中有幣安、火幣、DoDo、Gate等。中心化交易所本身處于區塊鏈世界的生態鏈頂端,并且輔以巨大的流量優勢。對于他們而言、入場布局NFT可以提高收益、豐富生態布局,并為用戶提供門檻更低的DeFi+NFT體驗。

游戲

第二個方向是游戲。首先是游戲的工作室,包括a16z投資的DapperLabs,開發了大家所熟知的CryptoKitties、NBATOPShot、Flow等。MulticoinCapital參投的AnimocaBrands游戲工作室也是鏈游圈的大鱷,旗下產品包括虛擬世界TheSandbox、賽車游戲F1Deltatime。這些游戲公司有比較成熟的游戲開發和運營經驗,并且旗下有多個區塊鏈游戲項目,項目之間可以互相合作,可以將原有的粉絲轉化為新項目的用戶。此外,工作室在游戲的運營和鏈游營銷方面已有豐富的經驗,具有一定先發優勢。

歐易OKX將支持以太坊Shapella升級,屆時將暫停ETH、OP、ARB等充提業務:金色財經報道,歐易OKX發公告稱,為支持即將于4月13日6:27在以太坊網絡epoch 194,048時期進行的Shapella升級,歐易將于4月13日5:30暫停ETH、OP、ARB、ERC-20代幣以及OPTIMISM (OP)、ARBITRUM (ARB) 和zkSync Lite網絡代幣的充值和提現業務,待網絡穩定運行時重新開放,相關交易不受影響。在Shapella升級之后,歐易將把以太坊網絡充值確認數從目前的12個區塊增加到64個區塊。[2023/4/12 13:57:51]

在游戲工作室之外,還有一些融合Playtoearn,GameFi等創新玩法的公司值得關注。在傳統游戲中,用戶在皮膚上花費數百甚至數千美元,然而,這些皮膚并沒有改變游戲玩法本身,只是為了增強角色的外觀。Play-to-Earn是NFT游戲的新的商業模式,游戲玩家成為游戲資產的所有者和投資者,通過租賃和銷售游戲內的物品來將他們在游戲上花費的時間代幣化,獲取相應的收入。其中的代表項目之一是AxieInfinity。玩家通過贏得與其他玩家的戰斗來獲得一種SLP代幣,在游戲中需要SLP來繁殖新的Axies,或者也可以在開放市場上出售并交易其他數字資產。

基礎設施

最后是NFT的基礎設施,主要是指NFT的公鏈和側鏈。由于以太坊吞吐量低、Gas費用高、網絡擁擠等問題,如何建立一個更好的基礎設施是一個討論已久的問題。解決方法無非是以下三個,一是遷移到其他公鏈(例如BSC、Near)、二是自己做一條專注于NFT的公鏈(DapperLabs開發的Flow、Enjin開發的波卡上的公鏈Efinity)、三是選擇Layer2解決方法(Polygon、Roinin)。

投資方法論

對于NFT項目投資的方法論,可以分為兩個維度來分析項目敘事和數據。NFT項目的敘事主要是項目的愿景和機制。數據代表了項目的各類數據表現。在項目初期時,項目的敘事價值大于數據價值。

NFT敘事價值

項目敘事價值偏向于主觀。首先是項目的質量和項目方的可靠程度。因為NFT發行門檻極低,且很容易被模仿抄襲,對于發行團隊的影響力關注,會進而影響到對后續交易潛力的判斷。其次是項目的愿景和機制。

Lookonchain:一APE巨鯨提取了90萬枚APE并轉移到Binance:金色財經報道,鏈上分析師Lookonchain監測顯示,一APE巨鯨提取了90萬枚APE (價值475 萬美元)并轉移到Binance 。該巨鯨此前在 2022 年 12 月 30 日存入了 145萬美元的APE用于質押,并獲得了163992枚APE(價值約822,356 美元)獎勵。平均售價為5.01美元,APY為108%。[2023/2/13 12:03:00]

比如最近很火的BoredApeYachtClub,每只發行價是0.08ETH的猿猴,有的已經賣到了六位數。該項目吸引了名人、KOL和著名運動員,例如NBA年度最佳新秀拉梅洛·鮑爾。

為何這些猴子近期的交易額會超過擁有巨大流量的LarvaLabs的Cryptopunk和Meetbits?首先,BoredApeYachtClub的創立想法道出了許多NFT收藏家的心聲:每一個投身于區塊鏈領域的猿猴都實現了財富自由。其次,在BoredApeYachtClub中,擁有猿猴的人持有該猿猴的版權,這意味著所有者能夠銷售帶有猿類肖像的產品,創建其持有的猿猴形象的周邊,包括書籍、漫畫,甚至咖啡和啤酒品牌。這在NFT收藏品中是極其少見的。

NFT數據評估

一是社群的活躍程度和社交媒體粉絲數。NFT比DeFi更加依賴于市場活躍度,購買收藏品時,其創作者背后的粉絲尤為重要。創作者越受歡迎,其創作的NFT價值就越高。Twitter等社交網絡上的關注者量,都是評估項目很重要的數據之一。參與NFT項目時可以到官方的媒體渠道如Medium,Twitter等了解最新項目動態,或加入官方的聊天頻道如Discord,Telegram了解項目活動和社群的活躍度。

二是市場的成交記錄。這些歷史交易數據可以在NFTGO上查到,以及其他數據維度。值得注意的是,NFT項目的評估不是根據平臺上待售的資產進行評估,因為NFT的稀缺性和獨特性決定了市場對每項資產的評估標準不斷變化。

三是基礎設施的數據評估。需要參考技術優勢(比如安全性能、吞吐量)、生態建設程度(生態中項目的質量和數量)、IP資源等等。

FTX US法律顧問:正在調查與跨交易所合并FTX余額相關錢包異動:11月12日消息,FTX US法律總顧問Ryne Miller回應,正在調查與跨交易所合并FTX余額相關錢包移動的異常情況,其他移動事實暫不清楚,會盡快分享更多信息。

金色財經此前報道,Autism Capital發推稱,FTX內部人士很有可能正在試圖攜款潛逃,目前FTX和FTX US錢包現在都受到影響并將資產混合在一起,被轉移的金額約為3.8億美元,一些錢包被標記為fucksbf和fuckftxandsbf.eth,看起來好像是黑客攻擊。[2022/11/12 12:55:22]

NFT項目判斷

項目處于哪個階段(是成熟期還是發展的早中期)。

項目是否具備穩定的競爭優勢。

項目中長期的投資邏輯是否清晰?是否與行業大趨勢相符?

舉個例子,簡單分析下TheSandbox這個項目。

首先,賽道。TheSandbox所處的元宇宙賽道,正處于高速發展階段,是一個上行空間巨大的優質賽道。目前,元宇宙已經從圈內走向圈外,未來或將吸引更加豐富的資金體量和金融需求。

其次,社區。可以比較TheSandbox與同階段的其他元宇宙概念項目,比較他們的創建者,藝術家,LAND(土地)擁有者數量和貢獻者社區,現有的注冊賬戶,以及LAND的銷售速度等等。

第三,社交媒體。TheSandbox在Twitter上的關注人數,以及Telegram和Discord社群人數和活躍度。VoxEdit創作和GameMaker游戲制作大賽等社區活動的參與度等。

第四,合作伙伴。可以關注項目的合作伙伴是否包括了知名的IP和機構等,是否有KOL背書等。

投資NFT的風險

最后,談談投資NFT的常見風險。NFT本身是個高風險市場,由于大多用戶是跟風炒作IP,NFT有代幣和收藏品的價格波動風險,尤其是收藏品的價值往往難以衡量。判斷某個NFT的公允價值,往往每個人心中都有各自的衡量體系。關于投資NFT的估值,可參考我們之前的文章如何給NFT估值?

Theta升級上線以支持wTHETA作為TNT20代幣:金色財經報道,ThetaLabs(THETA)在區塊高度17285755成功部署了Thetav 3.4.0升級,它支持將包裝好的THETA(wTHETA)作為TNT20代幣。此次升級是Theta Metachain推出的關鍵,預計將于2022年12月推出。新版本允許wTHETA轉移到Metamask錢包和其他智能合約。它還可以通過智能合約將THETA和Theta Fuel(TFUEL)質押到Guardian節點和Elite Edge節點。(cryptoslate)[2022/10/1 18:36:38]

投資NFT的注意事項

其次,如果真的想參與一個項目,那么就要通過多種渠道去了解這個項目,比如項目官網,官方媒體渠道telegram、推特、Discord、Medium等,項目進展,融資情況,國內外的媒體報道情況,是否有負面信息等,從而判斷該項目的背景是否正規。如果是從第三方獲取的信息,不要聽之信之,要仔細確認信息的來源是否可靠。

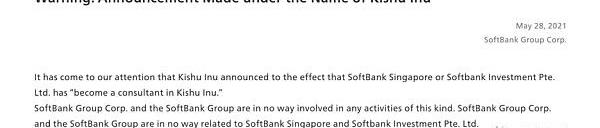

此外,值得注意的是,信息冒牌方式層次不窮,比如,有些項目會使用雷同的機構名稱來吸引用戶。比如下圖所列的是軟銀的公告,KishuInu的顧問Softbank是一家山寨公司,并不是字面上的軟銀新加坡。

在參與NFT交易時,核對智能合約也是鑒定方法之一。在項目NFT發行前后,有可能出現騙子用假地址騙財。通過核查項目的官方信息,有必要時候直接找項目團隊核實,可以降低受騙風險。

最后,NFT項目的安全性。項目方破產或中途跑路、第三方服務器遭黑客攻擊,以及碎片化NFT中創建者將流動性撤出,那么購買這個uToken的人會遭受流動性風險等。還有購買NFT時,需要仔細確認這個NFT是否是原作者鑄造的,這十分關鍵。因為每個人都可以去拿別人的Cryptopunks的圖片去鑄造新的NFT,也就是贗品。

NFT生態布局

Hashflow推出Gasless Trading功能:7月1日消息,去中心化交易平臺Hashflow現在允許用戶在交易時無需持有ETH來支付Gas費用,添加Gasless Trading功能后,用戶可以從做市商那里收到已經包含Gas費的報價。Hashflow的Gasless Trading功能目前處于alpha階段,在以太坊上支持USDC、USDT和DAI,之后還會支持更多資產和鏈。[2022/7/1 1:44:19]

人們通常會把NFT項目分為交易平臺、游戲、藝術、收藏品、虛擬世界等幾大類,這其實是頂層用戶所看到的NFT應用或者是搭建在協議層之上的Dapp。如果用一個更全局的視角分析,除了Dapp之外,還有服務NFT的底層基礎設施和中間網絡協議。舉個例子,NFT交易平臺是搭建在底層基礎(以太坊、WAX、Polygon)之上的基于ERC721或者ERC1155等NFT標準的的應用。底層基礎設施為交易平臺提供性能和互操作性,ERC標準限制了頂層應用的使用場景。

從功能屬性上,NFT產業鏈自上而下可以分為三層:

一是:應用層,用戶日常看到的和用到的,

二是:協議層,NFT應用層和計算層中間的技術棧。

三是:結算層,負責NFT的價值的存儲和記錄。

從文章開頭的長圖可見,在NFT領域,投資機構從結算層、協議層、到應用層也都有所涉獵。

NFT生態分類

應用層

應用層可分為卡牌、收藏品、NFT+DeFi、游戲、收藏品、交易平臺、音樂等。

NFT+DeFi

NFT借貸平臺、流動性挖礦是DeFi與NFT結合的玩法。例如Unicly,NFT碎片化交易平臺。存入自己擁有的NFT比如Cryptopunks或者Hashmasks,放進金庫里鑄造uToken。這個玩法給NFT持有者提供了極大的流動性。對于其他沒有能力挑選NFT的玩家來說,也是一個不錯的機會,因為整個過程中不需要持有任何NFT,通過持有別人發行的uToken等待升值,再在AMM上賣掉。

游戲

NFT最早的落地嘗試是游戲。融合DeFi的NFT游戲項目也稱之為GameFi,指將金融產品以游戲的方式呈現,將DeFi的規則游戲化,如使用NFT裝備提升收益、引入對戰模式等,相比傳統流動性挖礦而言,GameFi項目與用戶的互動性更強,也有著更高的趣味性。

社交代幣

由個人或社區發行的一類非常廣泛的代幣。比如格萊美獎獲獎唱片藝術家RAC,發行個人的社交代幣,其代幣持有者可以訪問私人Discord群組,這是早期支持者互動和獎勵的一種方式。

收藏品

收藏品有很多爆火的項目,比如Meebits,一個由LarvaLabs設計的2萬個獨特的3D角色。現有的CryptoPunks和Autoglyphs所有者也可以獲得免費的Meebit。還有BoredApeYachtClub–一個由1萬個獨特的BoredApeNFT組成的集合,可以訪問"SwapClub",僅限BoredApe會員。此外,每個BAYC都提供了一只免費的狗供"領養"。

協議層

協議層是結算層和應用層中間間關鍵模塊。統一的鏈上協議標準,可有效降低NFT資產發行門檻和難度,解決NFT市場中的資產安全問題、真偽性、流動性和去中心化問題。目前應用最為廣泛的是ERC721協議和ERC1155協議。

NFT標準協議

ERC721——以太坊上NFT代幣的元數據結構。第一個代表NFT資產的標準,由DapperlabsDieterShirley創造出來并由CryptoKitties帶向市場。

ERC1155——單一智能合約中管理多種類型NFT

ERC998——可嵌套的NFT,即多個NFT的綁定關系

EIP2981——NFT版稅

ERC1523——NFT作為保險單

EIP1948——可變更信息的NFT

ERC875——批量轉移NFT

除了主流的ERC-721和ERC-1155以外,部分NFT底層公鏈已著手開發NFT鏈上協議。例如DNFT,一個支持跨鏈的去中心化NFT協議。支持開發NFT資產相關的創建、交易、分析、衍生品、數據等各種產品。或者Vera,波卡生態的NFT借貸和流動性協議。這些屬于NFT通用協議層,可賦能NFT的應用場景,比如金融、數據、跨鏈、隱私等賽道。主要將其分為流動性協議、跨鏈協議。

流動性協議

釋放NFT在金融上提供流動性的應用場景。通過將NFT抵押,生成易于流通的ERC20代幣來提升NFT的流動性。比如Unicly,NFT持有者在Unicly協議上創建自己的uToken,該協議一般是對一組NFT的集合進行抵押碎片化后,鑄造對應數量的ERC20代幣,進而參與流動性挖礦、交易等。

跨鏈協議

現在的NFT大多是基于ERC721標準,場景局限于以太坊。其他結算層的公鏈也有NFT交易的需求,比如WAX、Conflux等。NFT的跨鏈協議可以為主鏈和其他主鏈之間的NFT提供互操作性。比如DNFT,DNFT是基于波卡Substrate構建的跨鏈的去中心化NFT協議,為目前各種NFT提供底層的跨鏈基礎設施服務。

結算層

結算層可包括數據結算層的各大底層公鏈、側鏈等以太坊擴容方案、存儲、域名等。

拓展性方案

以太坊帶來的吞吐量低、Gas費用高、網絡擁擠等問題。解決擴展性問題變得尤為主要。解決方法無非三個:遷移到其他公鏈(例如BSC、Near)、自己做一條專注于NFT的公鏈(DapperLabs開發的Flow、Enjin開發的Efinity)、選擇Layer2解決方法(Polygon、Roinin、Immutable)。關于以上公鏈和側鏈的詳細解讀可以,看下我們的往期文章下一個爆發點在哪里?深度盤點NFT基礎設施:公鏈與側鏈。

投資基礎設施的評判標準:基礎設施的技術優勢(吞吐量、安全性能)、生態建設程度(生態中Dapp的質量和數量、錢包數量)、開發者體驗、資產的流動性、鏈上的IP資源。

圖表來源:DELPHIDIGTAL

數據存儲

由于NFT在創建后無法輕易更改,NFT資產、元數據和代碼的數據存儲、存儲以及如何隨著時間的推移保持持久性是關鍵的一個環節。數據儲存方案需要按照創作者、消費者、開發者對于NFT數據存儲的需求。并且保證數據的持久性和可靠性。代表項目有Arweave、Filecoin、NFT.Storage等。

NFT投資周期

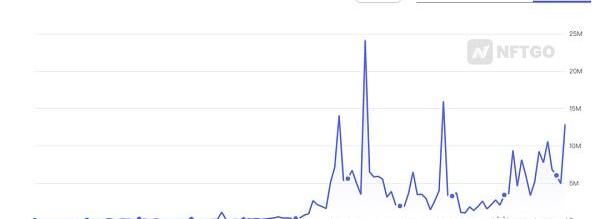

圖表來源:NFTGO

目前NFT已經經歷了三輪牛市。NFT的首次爆發在2012年,歸功于第一個將要建在比特幣網絡上的類似NFT的代幣——ColouredCoins,又名Bitcoin2.x。此后,NFT不斷發展,可以追溯到2016年Counterparty.io推出的RarePepeDirectory項目和2017年JohnWatkinson和MattHall推出的CryptoPunks項目。而NFT領域真正的繁榮始于2017年底,2018年初以太坊熱潮中推出的CryptoKitties,致使人們對NFT活動關注度飆升。

圖表來源:NFTGO

2020年開始,NFT的第三次爆發帶來NFT市場的銷售額飆升。開年以來,在不到三個月的時間里,主要NFT項目的合并市值已經增加了1785%。還有Play-to-earn模式的區塊鏈游戲的爆發,例如7月的黑馬AxieInfinity的日活用戶從4月底的38,000人猛增至252,000人。這個月,AxieInfinity的協議收入超過DeFi眾多項目之和。NFT市場的數據表現和NFT市場中出現越來越多的投資機構,你認為NFT下一波爆發時間點將會在什么時候呢?歡迎加入社群和我們一起討論。

上個月,薩爾瓦多成為世界上第一個將BTC作為法定貨幣的國家。雖然看到外國政府接受這種貨幣我并不感到驚訝,這只是時間問題,而不僅僅是一個假設,但對加密行業來說,這仍然是一個相當了不起的時刻.

1900/1/1 0:00:0012:00-21:00關鍵詞:數字人民幣、萬事達、ARK、韓國央行、Kusama1.韓國央行宣布GroundX將成為數字貨幣開發試點項目合作伙伴的首選競標者;2.

1900/1/1 0:00:00互聯網的“后繼者”可能已經扎根于游戲行業了。“Metaverse”一詞是科幻作家尼爾·斯蒂芬森在1992年的小說《雪崩》中首創的.

1900/1/1 0:00:00社交代幣,隨著創作者經濟的興起,在加密圈內引起了廣泛的關注。然而,大多數用戶對于其的理解僅僅停留在「它是一個幣」,和其他的幣沒有什么太大區別,也不曾思考社交代幣解決了什么問題和其底層邏輯.

1900/1/1 0:00:00本文由火幣研究院原創,授權金色財經首發。 摘要 分布式自治組織是通過區塊鏈協議,在共享規則下分權自治完成一些決策并自動執行任務的組織形式.

1900/1/1 0:00:00我該用現貨價格作為預言機嗎? 不! 因為,你可以試試下面幾個預言機。Uniswap?TWAP 概述 UniswapTWAP預言機適用于任何在UniswapV2或V3上有交易對的代幣,幫助用戶在一.

1900/1/1 0:00:00