BTC/HKD+0.1%

BTC/HKD+0.1% ETH/HKD+2.9%

ETH/HKD+2.9% LTC/HKD+14.69%

LTC/HKD+14.69% ADA/HKD+17.79%

ADA/HKD+17.79% SOL/HKD+1.15%

SOL/HKD+1.15% XRP/HKD+7.66%

XRP/HKD+7.66%從去年6月開始,DeFi蓬勃發展已一年有余。在流動性挖礦的激勵下,DeFi在資金規模、用戶規模和產品規模方面都有了質的跨越。

根據DeBank的統計,2020年6月1日至2021年6月30日期間,DeFi的總凈鎖倉量從約8.34億美元飆升至568.62億美元,漲幅高達6718.99%。其中,去年下半年的漲幅約為860.64%,今年上半年的漲幅約為307.09%。另外,根據Dune?Analytics的統計,同期DeFi的獨立總地址數從約19.87萬個擴大至291.38萬個,漲幅約為1366.43%。其中,去年下半年的漲幅約為394.51%,今年上半年的漲幅約為145.95%。

數據顯示,今年上半年,DeFi的凈鎖倉量和獨立地址數邊際增速均大幅放緩,這可能意味著DeFi已經從爆發期轉入平穩發展期。在這樣的轉向下,PAData分析了DeFi兩大細分領域AMMDEX和借貸協議中的頭部應用的業務數據和用戶數據,以及通過DeFi獲得可觀回報的Smart?Money的交易數據來回顧上半年DeFi的發展情況:

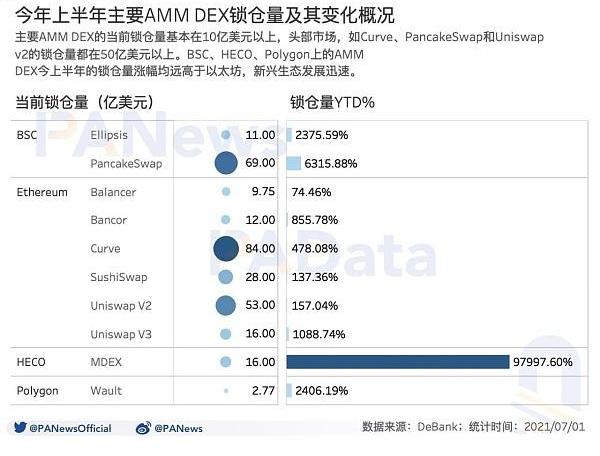

1)從資金規模來看,上半年借貸協議的鎖倉規模增幅普遍高于AMMDEX。在AMMDEX中,頭部應用的鎖倉量都在50億美元以上,BSC、HECO、Polygon上的AMMDEX今上半年的鎖倉量漲幅均遠高于以太坊,新興生態發展迅速。在借貸市場中,頭部應用的鎖倉規模都在60億美元以上,其中Polygon上的AAVE和以太坊上的Unitprotocol鎖倉增幅尤為顯著。

DeFi 概念板塊今日平均漲幅為3.43%:金色財經行情顯示,DeFi 概念板塊今日平均漲幅為3.43%。47個幣種中44個上漲,3個下跌,其中領漲幣種為:KCASH(+20.62%)、LBA(+11.34%)、AMPL(+9.91%)。領跌幣種為:REN(-6.49%)、LEND(-1.42%)、SWFTC(-0.20%)。[2021/7/4 0:26:05]

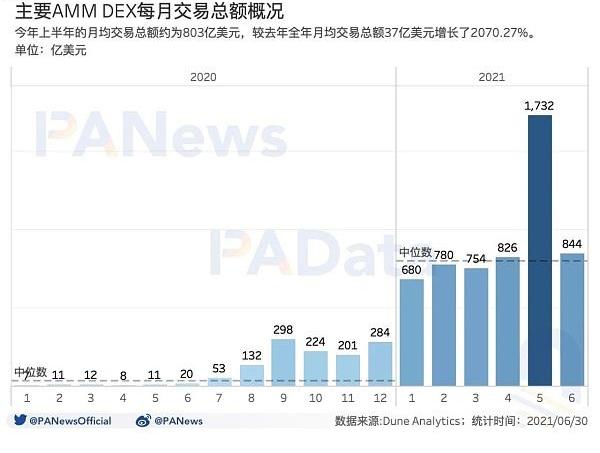

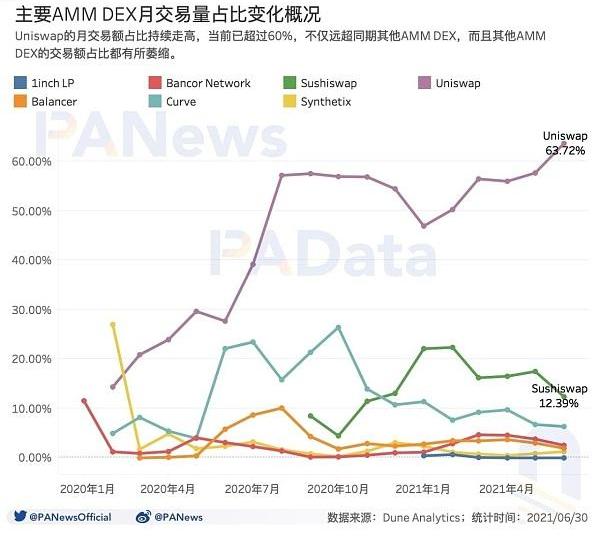

2)從交易情況來看,AMMDEX今年上半年月均交易總量約為803億美元,上半年月均交易量漲幅約為24.12%,最大漲幅154.71%,均較去年下半年月435.85%的增速大幅下滑。其中,Uniswap的交易量占比已超60%,并呈上升趨勢。在借貸市場上,以太坊的借貸市場仍然占主導,頭部應用的當前借貸規模都在50億美元上下。上半年AAVEv2和Venus的借貸規模增速超過1000%,發展迅速。

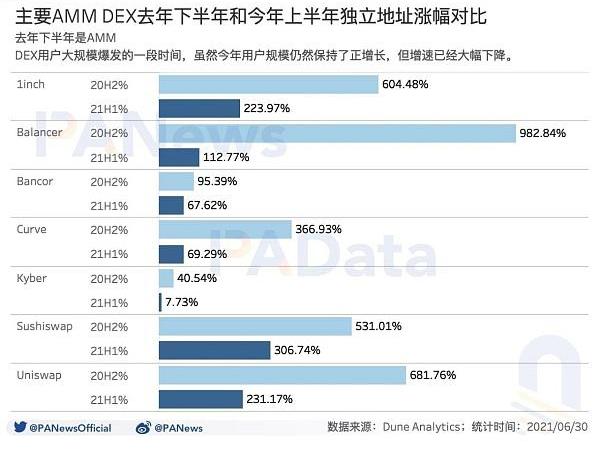

3)從獨立地址數來看,無論是AMMDEX還是借貸協議,今年上半年的地址數量漲幅都要遠遠小于去年下半年,用戶規模增長乏力。

上半年AMMDEX鎖倉量平均增幅972.26%,Curve鎖倉量升至84億美元排第一

根據各AMMDEX的鎖倉量大小,并綜合市場聲量,PAData選擇了四條熱門公鏈上的10個協議進行分析,包括Curve、PancakeSwap、UniswapV2、SushiSwap、MDEX、UniswapV3、Bancor、Ellipsis、Balancer和Wault。

分析師:DeFi收益耕作大大推動了BTC向以太坊轉移:IntoTheBlock高級分析師Lucas Outumuro發推稱,2020年的加密市場就是讓你的錢發揮作用。隨著以太坊上鎖定比特幣的數量接近10萬個(約占流通供應量的0.55%),比特幣持有者開始意識到這一點。其中大部分是由收益耕作推動的。Outumuro分享的圖表顯示,Curve在推出CRV后,其比特幣存款猛增。[2020/9/13]

根據統計,截至6月30日,Curve已經成為鎖倉量最高的AMMDEX,約為84億美元。其他鎖倉量超過50億美元的還有PancakeSwap和UniswapV2,分別達到了69億美元和53億美元。但除此之外,其他鎖倉量較高的AMMDEX的鎖倉量基本在10億美元左右,市場分化仍然明顯。

從今年鎖倉量的漲幅來看,10個主要AMMDEX上半年鎖倉量的平均約為972.26%。其中,MDEX的鎖倉量增幅最顯著,這或主要受到協議冷啟動后鎖倉量增長較快的影響。另外,BSC和Polygon上的AMMDEX的鎖倉量漲幅也較大,都超過了2000%,這展示了新興DeFi生態的快速發展。相比之下,以太坊上的AMMDEX的鎖倉量則普遍要低很多,Balancer上半年鎖倉量漲幅不足100%,即使漲幅最高的Uniswap?V3,也僅為1000%左右。不過,從鎖倉量占比來看,以太坊上的AMMDEX仍然占據絕對主導。?

韓國四家主要銀行將為DeFi平臺提供匯率數據:金色財經報道,韓國四家主要銀行將參與一個聯合項目,涉及與Chainlink(LINK)以及韓國金融科技平臺中心Prime的合作。據悉,新韓銀行、IBK銀行、KEB Hana銀行和NH銀行將實時地將美元/韓元匯率數據輸入Chainlink節點。DeFi提供商在區塊鏈平臺上創建智能合約時可訪問這些去中心化匯率數據。[2020/7/25]

今年上半年,AMMDEX的月交易總量約為803億美元,其中5月交易量最高,累計達到了1732億美元。上半年月交易總量漲幅約為24.12%,較去年下半年435.85%的漲幅大幅下滑。上半年月交易總量的最大漲幅約為154.71%,較去年下半年462.26%的最大漲幅也大幅下降。值得注意的是,這樣的差距已經包含了上半年資產普遍升值對美元計價的影響,幣本位交易量增幅可能更小。

從更微觀的層面來看,Uniswap的市占率持續上升,今年從1月的46.98%上升至6月的63.72%,擴大了16個百分點以上。而同期其他AMMDEX的市占率大多都有不同程度的滑落,比如Sushiswap就從1月的22.13%下跌至6月的12.39%、Curve從1月的11.40%下跌至6月的6.35%、Balancer從1月的2.78%下跌至6月的1.95%。

薛蠻子:不斷更新迭代的區塊鏈技術積極推動了Defi的發展:3月20日,在“DeFi2020全球區塊鏈金融高峰論壇暨HUBBLE CHAIN亞太戰略發布會”上,華爾街知名投資家薛蠻子作為特邀嘉賓受邀出席,并發表精彩的DeFi主題演講。薛蠻子表示,不斷更新迭代的區塊鏈技術積極推動了Defi的發展,金融行業應該與區塊鏈技術緊密結合,同時看好Hubble Chain在區塊鏈金融發展與創新結合的嘗試。據悉,Hubble Chain是支持跨鏈交易且擁有去中心化交易系統的公鏈,致力于構建區塊鏈智能金融新生態。[2020/3/20]

在今年上半年月交易總量保持基本穩定的情況下,不同AMMDEX市占率的相對變化一方面可能意味著在以太坊生態上,Uniswap強者恒強,開始虹吸其他平臺的交易份額,另一方面也可能意味著其他AMMDEX啟動多鏈布局后,帶走了部分以太坊上的交易量。?

從用戶規模來看,7個主要AMMDEX今年上半年獨立地址的平均增速約為145.61%,盡管仍然有不錯的增長,但相較2020年下半年平均471.85%的增速,上半年AMMDEX在整體上表現出了用戶增長速度邊際遞減的趨勢。其中,Balancer獨立地址的增幅下降速度最大,去年下半年增長超982%,而今年上半年只增長了112%,其次,Uniswap和1inch獨立地址的增幅也有較大下滑。

動態 | 幣安研究院:所有DeFi產品鎖定了大約5億美元 MakerDAO占近六成:幣安研究院在推特上表示,自過去一年以來,Decentralized Finance(DeFi)已經穩步得到采用。所有DeFi產品鎖定了大約5億美元。其中MakerDAO仍然占比最大,其鎖定價值高達2.901億美元。[2019/7/25]

上半年借貸規模平均增速293.36%,DAI是最大的借貸資產

根據各借貸協議的鎖倉量大小,并綜合市場聲量,PAData選擇了以太坊和BSC上的10個協議進行分析,包括AAVE?V2、Compound、Maker、Liquity、Venus、Cream、unitprotocol、B.Protocol、ForTube和AAVE。?

根據統計,截至6月30日,資金規模最大的三個借貸市場分別是AAVEV2、Compound和Maker,鎖倉量分別達到了78億美元、71億美元和60億美元。另外,Venus、Liquity和Cream的鎖倉量都在十億美元級別,但剩余3個協議的鎖倉量則僅略高于1億美元。借貸市場的分化程度較AMMDEX市場更為明顯。

從借貸協議鎖倉量的增速來看,上半年,Polygon上的AAVE和以太坊上的Unitprotocol增幅顯著,上半年鎖倉量分別翻了4000倍和100倍以上,除此之外,還有多個借貸協議的增幅超過了1000%,包括AAVEV2、Venus、B.Protocol和Liquity。從整體情況來看,借貸協議的鎖倉規模增幅普遍高于AMMDEX。?

上半年借貸協議的借貸規模也有較大增長。截至6月39日,AAVEV2、Compound和Maker的借貸規模分別達到了55.70億美元、53.95億美元和47.52億美元。三大主要借貸市場均位于以太坊生態中,這展示了以太坊DeFi生態的可組合性目前仍然高于其他生態。

上半年5個主要借貸市場的借貸規模平均增長了293.36%,其中,AAVEV2和Venus的借貸規模增速超過1000%,尤其是AAVEV2,上半年的借貸規模翻了82倍,發展尤為迅猛。值得關注的是,AAVE的閃電貸業務發展良好,根據Aavewatch的監測,截至6月30日,AAVEV2閃電貸借貸規模約為40.72億美元,約占總借貸規模的73.11%,上半年的增幅達到130.58%。另外,Compound和Maker的借貸規模增速也都在200%以上。

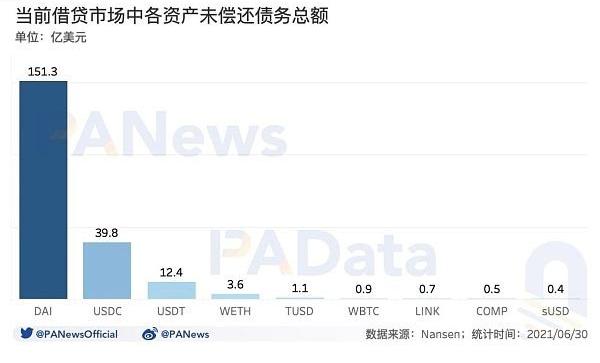

從當前各資產的未償還債務情況來看,DAI、USDC和USDT等穩定幣是主要的借貸資產,其中,DAI當前的未償還債務規模約為151.3億美元,另兩大穩定幣當前的未償還債務規模分別為39.8億美元和12.4億美元。其他資產的未償還債務都未超過4億美元。

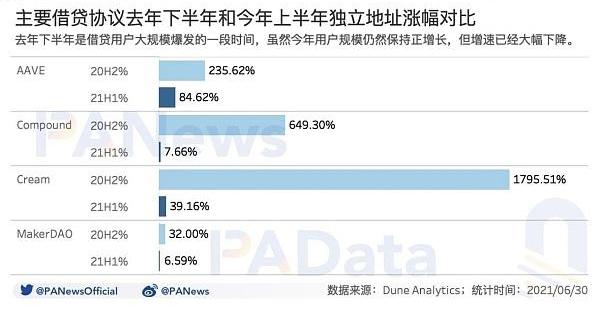

今年上半年,各借貸協議的用戶規模也出現了如AMMDEX一般的邊際增速遞減趨勢。整體上看,4個統計范圍內的借貸協議今年上半年的平均增速僅約為23.41%,而去年下半年的平均增速則要高達442.46%,整體邊際增速減弱的情況較AMMDEX更明顯。其中,Cream和Compound的增速降幅最顯著,前者今年上半年的增速較去年下半年的增速下滑超過97%,后者下滑超過98%。

分析師|Carol?編輯|Tong

如果以13年牛市為例,啟動點不以這一輪牛市的最低點算起,而是以后面這輪牛市持續拉升的主升浪啟動前的最后一次調整低點算起,上方頂點以本輪牛市的最高點為結束點,可以發現這一輪牛市中期的大調整.

1900/1/1 0:00:00本文來自?messari.io,原文作者:MiraChristanto2021年第二季度,可能是數字貨幣歷史上最重要的季度之一.

1900/1/1 0:00:00作家、企業家LukeBurgis在其新書《想要:日常生活中模仿欲望的力量》中討論了人類的欲望和行為的模仿根源。模仿欲望對加密領域有著深刻的影響.

1900/1/1 0:00:00編者按:5月31日,中國人民大學重陽金融研究院高級研究員、北京航空航天大學教授,清華長江講座教授,北航數字社會與區塊鏈實驗室主任蔡維德.

1900/1/1 0:00:00以太坊Layer2的重要起點UniswapV3于今日在OptimisticEthereum主網上啟動其Alpha版本,這意味著以太坊的layer2又向前推進了一大步.

1900/1/1 0:00:00因為區塊鏈透明、公開、不可篡改等特點,智能合約能實現傳統金融中很多難以實現的功能,Compound、Aave這一批最老的DeFi項目通過流動性挖礦完成了用戶與資金的積累.

1900/1/1 0:00:00