BTC/HKD+1.18%

BTC/HKD+1.18% ETH/HKD+1.34%

ETH/HKD+1.34% LTC/HKD+0.3%

LTC/HKD+0.3% ADA/HKD+1.74%

ADA/HKD+1.74% SOL/HKD+4.88%

SOL/HKD+4.88% XRP/HKD+1.4%

XRP/HKD+1.4%6月份,Compound和Coinbase陸續宣布將推出面向傳統儲蓄賬戶的生息服務,兩者都承諾年化4%的固定收益率。

目前DeFi借貸協議中基本上都是采用浮動利率,為何這兩大巨頭此次推出的生息服務,要采用固定利率的形式呢?

其實我們把思維跳出DeFi領域之外,回到傳統債務市場:是不是其實大多數債務市場都是采用固定利率的形式。

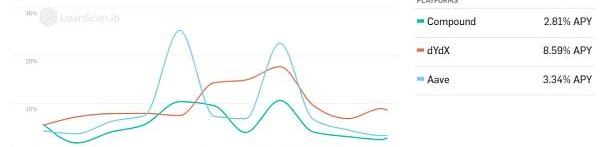

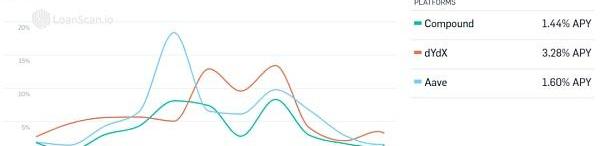

我們先以USDC為例,看看其近一年來在主流借貸平臺上的利率走勢:

近一年來USDC在主流借貸平臺上的借款浮動利率走勢|來源:loanscan.io

近一年來USDC在主流借貸平臺上的存款浮動利率走勢|來源:loanscan.io

可能對于普通投資者來說,對這種利率的大幅波動反而是見怪不怪。因為對于他們來說,其主要應用場景可能就是存幣生息,那么波動大小只是收益多少的問題,反正整個市場的利率都一致波動,所以也就無所謂。

美聯儲在固定利率逆回購中接納了2.224萬億美元,續刷新歷史新高:6月15日消息,美聯儲在固定利率逆回購中接納了2.224萬億美元,規模持續刷新歷史新高。(金十)[2022/6/15 4:26:50]

那如果應用場景是借幣呢?假設最開始你的借幣利率是5%,可是往后借幣利率不斷浮動上漲,甚至上漲到了20%,那么如果你借出去的代幣可實現的收益率沒有超過借幣利率,你不得老老實實中斷你原本已規劃好的投資策略,把代幣還回去。

這其實對于我們普通投資者來說也沒啥,但是如果是專業投資者,甚至是專業的投資機構,那么就關系重大了。

由于浮動利率的高波動性和不可預測性,對于專業投資者/機構來說,這意味著風險。所以對他們來說,會更傾向于選擇提供固定利率的借貸服務,以應用于更廣泛、時間跨度更長、收益確定性更高的投資策略中。

目前在加密貨幣行業中對固定利率已經有了多種不同的實現方式,如:

?零息債券類

?收益代幣化的實現方式

對于每種實現類型,本文都會選一兩個主流代表性項目進行本質性剖析,以幫助大家實現舉一反三。

「零息債券?」

固定利率借貸協議Element Finance發行治理代幣ELFI,將向近1.6萬個地址空投:4月1日消息,固定利率借貸協議Element Finance宣布推出Element DAO并發行代幣ELFI。ELFI總量1億枚,其中10%的代幣將用于空投,9989名Element用戶將獲得占代幣總量7.5%的空投,500名Element社區成員以及5381名以太坊生態貢獻者將獲得占代幣總量2.5%的空投。此外,Element還將分發5000份Elfiverse系列NFT以紀念Element DAO的推出。更多詳情見原文鏈接。[2022/4/1 14:30:40]

首先,我們需要理清楚零息債券的概念,便可從本質上了解這一類實現方式的項目。

簡單來講,在傳統金融領域,零息債券是一種不支付利息的債券,通常以折價的方式發行,然后在到期日按面值支付給債券持有人。

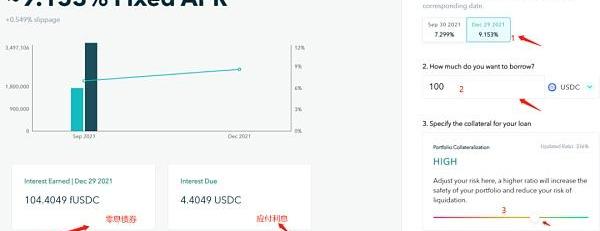

接下來我們以在Notional借貸USDC為例,大致表述一下其實現流程:

對于借款人來說:設定到期日、借款數量、抵押資產以及抵押率,這時候協議會算出你的應付利息以及到期后需要償付的零息債券fUSDC。

Anchor Protocol將固定利率調整為半動態利率的提案已通過:金色財經消息,Anchor Protocol將固定利率調整為半動態利率的提案已通過。半動態利率可將利率與一段時間內收益儲備變化的衡量指標聯系起來。如果收益儲備增加,利率會增加;如果收益儲備下降,利率會下降。[2022/3/24 14:15:53]

這里值得多說幾句的就是這個fUSDC。有些小伙伴最開始可能會不理解為何Notional這類項目就歸屬于零息債券項目,只要理解了這個fUSDC,疑惑自然也就解開了。

我們已經知道了零息債券需要在到期日按面值支付給債券持有人。現在回到上面的案例,借款人借了100USDC,成為了約104張fUSDC零息債券的債務人,而在到期時,1fUSDC=1USDC,這其中多出來的約4USDC也就是借款人需要支付的利息。

同樣,對于放貸人來說,若其借出100USDC,就會收到超過100張的fUSDC零息債券,成為債權人,在到期日同樣以1:1換回USDC,多出的部分為放貸利息。

當然,在實際的操作中,其實用戶根本可以無需了解fUSDC,以及fUSDC與USDC之間的有效兌換。

上文刻意將fUSDC拿出來分析,是為了幫助用戶理解為何這類項目就歸屬于零息債券類,從而徹底從本質上理解這類項目,舉一反三。

AntiMatter使用固定利率借貸協議Element Finance作為資產管理方案:9月11日消息,跨鏈永續衍生品協議AntiMatter在推特宣布集成固定利率借貸協議Element Finance,并使用其固定利率協議管理用于部署永續合約的穩定幣以及DAO治理財庫資金。[2021/9/11 23:17:28]

除了Notional,歸屬零息債券這一類的項目還有YieldProtocol、Hififinance。由于都是基于零息債券這一原理的實現,所以本質上都大同小異,即使是有所優化改進,也不痛不癢。

另外,零息債券這種實現方式的弊端也十分明顯,即使收益率得到了穩定保障,但是生息資產必須進行鎖定,導致資本效率不高;同時生息收益必須等到到期日后才能獲得,無法獲得即時預付。而這些問題,通過收益代幣化的實現方式,都能夠得到解決。

「收益代幣化?」

收益代幣化這種實現方式類似于債券市場中的息票剝離,將其本金和利息收益分離,并分別包裝為“本金代幣”和“收益代幣”。值得注意的是,這里的“本金代幣”本質上,也是一種零息債券。

目前采用收益代幣化的這種項目有Pendle、Element、APWine、Unreal、Swivel等項目,不過目前關注度較高同時已經上線主網的只有Pendle和Element,所以本文先著重聊聊這兩個項目,大家理解了這種實現方式后,自然能夠融會貫通,舉一反三。

Paradigm推出固定利率DeFi貸款協議:金色財經報道,加密資產投資公司Paradigm孵化了其第一個加密項目,即基于以太坊的DeFi協議,該協議將提供具有固定利率的借貸協議。此外,Yield Protocol已獲得Paradigm的種子投資,該投資將被指定用于構建該產品的初始版本。[2020/5/10]

Pendle

首先,Pendle是建立在借貸協議層之上的,它跟Notional這類要求用戶將USDC\ETH等基礎資產存入的做法不一樣,它是讓用戶存入借貸協議的存款憑證代幣,如Aave的aToken、Compound的cToken。下面我們以aUSDC為例,簡單講解一下其實現流程:

用戶可以存入100aUSDC,選擇好到期日后,便可以得到對應數量的兩種代幣:

?YT-aUSDC:FutureYieldToken,代表未來收益的代幣。

?OT-aUSDC:OwnershipToken,可以理解為本金代幣,在到期后可1:1贖回aUSDC。

對于YT代幣,用戶若看好目前的收益率,可以選擇出售YT,即出售這期間的收益權,提前鎖定利潤并且獲得預付利息,從而實現固定利率存款,免受未來收益率波動影響;用戶也可以選擇將YT存入流動性池中賺取Pendle協議的原生代幣。

同時,如果有投資者看好USDC未來的收益率的話,可以以較小的資金買入YT-aUSDC,從而以更具資本效率的方式獲得波動收益率的敞口,更沒有了基礎資產的安全顧慮,例如為了存幣生息,最后由于協議安全漏洞問題,導致損失本金;交易員也可以借此實現對利率的對沖。

其實,Pendle并不能算是一種固定利率協議,只能說它能通過提前鎖定一定周期內的收益,實現生息資產的固定利率。它本質上是一個收益代幣化協議,通過其創新性AMM實現收益代幣的可交易性,從而滿足市場的進一步需求,讓生息資產者可鎖定收益,交易者可基于對收益的推測展開交易對沖,從而使貸款市場具有更大的可玩性和效率。

Element

上文我們說到Pendle面向的是借貸協議的存款憑證代幣,而Element可存入的資產則更加多樣性,可以是單種基礎資產,或者資金池等。

在結構上,Element其實跟Pendle類似,都是將存款資產劃分為兩個部分:

?PT:PrincipleToken,本金代幣

?YT:YeildToken,收益代幣

對于YT收益代幣化這一模塊,Element和Pendle的實現效果基本一樣,我們這里不再贅述!

Element相對于Pendle的不同之處,在于其賦予了PT代幣的交易功能,不過在最初鑄造PT時,會有些許折價。

用戶A鑄造PT和YT完成后,可以在市場上出售PT同時YT,這樣即鎖定了利息收入也獲得了基礎資產的流動性。

此時PT類似于零息債券,所以在出售時會有所折價,這時候投資者B購買PT就相當于折價購買了基礎資產,等到期后,便可以以1:1兌換為基礎資產,從而賺取差價收益。

而如果用戶A十分看好YT的成長性,只要保證了賣出PT的折價不高于YT的成長收益,那么用戶A可以繼續循環鑄造流程,實現收益的杠桿化。當然這就要求比較高的精算水平以及對未來基礎資產收益的準確推測。

相對于Pendle,Element在協議中解放了基礎資產的流動性,用戶可以根據需求繼續使用基礎資產部分,極大提高了資本效率,甚至實現收益的杠桿化。

「埋伏未來?」

其實固定利率、收益代幣化以及杠桿化這類應用場景可能對于普通投資者來說無關緊要,特別是在以太坊網絡可擴展性難題尚未解決之前,高昂的手續費摩擦成本也讓普通投資者退避三舍。但是就如文章開頭所說,這些場景對DeFi生態的發展壯大至關重要,是傳統大資金擁抱DeFi、DeFi走向大規模主流的必要利器。

文中例舉的這三個項目,背后的資本幾乎覆蓋了行業內的所有頭部投資人VC:如Coinbase、A16z、Placeholder、MechanismCapital、HashKeyCapital、CMS、DeFiAlliance、SpartanGroup以及頭部協議AAVE、Balancer等。

如此全面大陣容的資本對“固定利率&收益代幣化”這一細分賽道的押注,也是對未來這一賽道重要地位堅定信心的一種體現。即使當前我們依然更加青睞選擇浮動利率,但是當這一賽道的基礎設施已經完備,再加上以太坊網絡Layer2方案的成熟,不管是普通投資者還是專業投資者,都會蜂擁而來。即使我們無法從直接的代幣投資中獲利,也能從豐富的生態玩法中收益,并且要知道,屆時市場的體量似乎也會大幅增長,我們無法直接獲取代幣投資的α,也能享受市場整體上揚的beta。

作者|科瑞匹托

Tags:USDCSDCUSDENTAUSDC幣usdc幣價格USDT幣提現5萬涉嫌洗錢嗎Web 3 Development

"在這場前所未有的算力大遷徙中,新的礦業格局正在重構。"塵埃落定之后,礦業生態正在逐步回穩。據Glassnode7月13日數據顯示,在過去一周,比特幣算力已從原來55%的跌幅恢復到39%左右的跌.

1900/1/1 0:00:00繼約談部分銀行和支付機構后,央行再次發布關于防范虛擬貨幣交易活動的風險提示。 7月6日,央行發文表示,為貫徹落實黨中央、國務院關于打擊虛擬貨幣交易的決策部署,防控虛擬貨幣交易炒作風險,保護人民群.

1900/1/1 0:00:00去中心化交易(DEXs)等協議極大地改善了DeFi的用戶體驗。例如,用戶可以訪問Uniswap應用,通過幾次點擊提交一筆交易,從而將一種Token兌換為以太坊上的其他任何一種Token.

1900/1/1 0:00:002021年上半年的加密貨幣行業,可謂是大起大落。上半年頭,以特斯拉、Microstrategy為首的機構企業陸續高調進場,幣價TOTHEMOON,行業欣欣向榮;然后可能在非理性繁榮下,新人瘋狂涌.

1900/1/1 0:00:00頭條 ▌比特幣用電量降至2020年11月的水平金色財經報道,根據劍橋比特幣電力消費指數(CBECI)的數據,比特幣估計年度總用電量下降了近60%.

1900/1/1 0:00:007月6日消息,中國央行發布關于防范虛擬貨幣交易活動的風險提示。中國央行表示,為貫徹落實黨中央、國務院關于打擊虛擬貨幣交易的決策部署,防控虛擬貨幣交易炒作風險,保護人民群眾財產安全,近期,北京市地.

1900/1/1 0:00:00