BTC/HKD+1.16%

BTC/HKD+1.16% ETH/HKD+1.19%

ETH/HKD+1.19% LTC/HKD+0.12%

LTC/HKD+0.12% ADA/HKD+1.66%

ADA/HKD+1.66% SOL/HKD+4.81%

SOL/HKD+4.81% XRP/HKD+1.08%

XRP/HKD+1.08%從定價模型、滑點、無常損失、交易費等角度比較分析?Uniswap?V3、Curve?V2和?Balancer?V2。

自動做市商機制,以其常數級別的時間空間占用的優勢,被許多去中心化交易所采用,迄今為止已有許多此類項目大獲成功。說到其中佼佼者,必須要提到Uniswap、Balancer和Curve,它們都在近期推出了新的版本,以針對流動性提供者所關注的各種問題和風險。本文將會從多個方面對這三個協議的最新版本做出比較。

定價模型和不變式

參與到自動做市商機制中的人群,包括兩種不同的角色:流動性提供者和交易者。流動性提供者向機槍池存入資金,而交易者用一種貨幣從池中換取另一種代幣。AMM協議需要解決的第一個問題就是如何定價,以一個二幣池為例,即如何用代幣2(t2)的數量表示代幣1(t1)的價格。

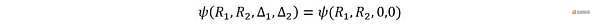

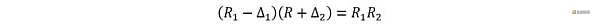

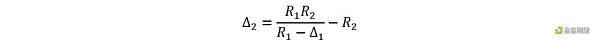

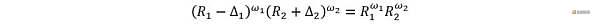

假設池中兩種貨幣的數量分別為R1和R2,在一筆交易中一個交易者想用Δ2數量的t2來買Δ1數量的t1。我們可以用一個交易函數ψ來描述一個AMM協議,其必須滿足在交易前后函數值不變,不變式表示為:

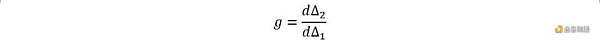

根據這個等式,我們就可以由Δ1推出Δ2。而這筆交易同時也會影響價格,因為池中的代幣總量在交易之后改變了。實際上,因為機槍池的交易價格和外部參考市場的價格有差距,所以套利者會不斷交易知道價差回歸,AMM正是利用這種機制來矯正池內的交易價格。每次交易的平均價格定義為:

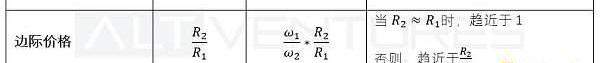

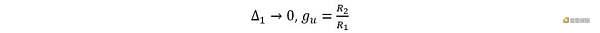

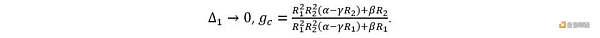

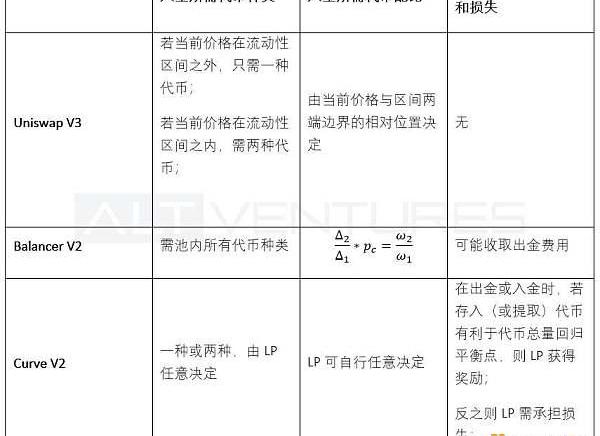

當dΔ1->0時,我們可以計算得到邊際價格。三種協議的邊際價格總結如下表

Table1邊際價格

UniswapV3

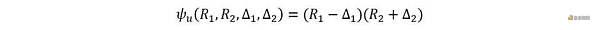

Uniswap的交易函數定義如下:

某地址在3小時前買入約4.3萬枚RPL:5月15日消息,據推特用戶余燼監測,北京時間5月15日06:18:59,0xc965開頭地址從幣安轉出1202枚ETH(約216萬美元),后將ETH換成42,626枚RPL,均價為50.75美元。過去24小時,幣安上的RPL/USDT成交量為272萬美元。此外,該地址于昨日新創建。[2023/5/15 15:03:20]

由此可得不變式為:

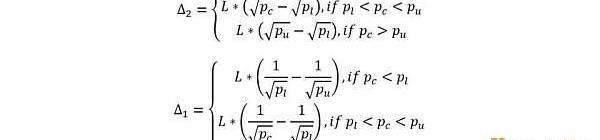

推導出Δ2的表達式為:

邊際價格為:

當Δ1->0時,

在新版本V3中,由于在不同價格區間的流動性密度不同,需要對每個同一流動性密度的小區間單獨計算。當跨過區間邊界時,需要的下一個區間做類似計算。

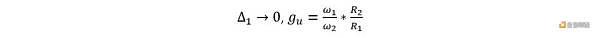

BalancerV2

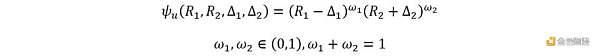

Balancer的交易函數定義如下:

由此可得不變式為:

推導出Δ2的表達式為:

1679 BTC從Bittrex轉移到未知錢包:金色財經報道,數據顯示,1679 BTC (價值約49,177,363美元) 從Bittrex轉移到未知錢包。[2023/4/30 14:34:58]

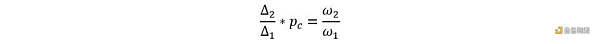

邊際價格為:

當Δ1->0時,

權重ω1,ω2也代表兩種代幣總市值的占比,如果指定ω1=ω2=1/2,那么該池就等價于Uniswap的池子。特別的,Balancer允許至多8種代幣的混合池,當代幣種類大于兩種時,其交易函數擴展為:

其他推導步驟也可類似地拓展到多幣的情形,推導步驟在此略過。

CurveV2

Curve協議的交易函數是恒定和函數和恒定積函數的線性組合:

類似的,我們可以推導出邊際價格,當Δ1->0時,

價格影響和滑點

根據上一步得出的邊際價格公式,我們可以通過比較單次交易前后邊際價格的變化,來定義這次交易的價格影響。比較三種協議的價格影響,我們能得出以下結論:假定交易同等數量的代幣1,設定ω1越高的Balancer池,其價格影響越大,如果ω1>1/2,那么價格影響大于相同交易在Uniswap池中的影響,反之亦然。而在平衡點附近CurveV2的價格影響最小。

數據:目前符合Arbitrum治理代幣空投條件錢包地址達625,143個:金色財經報道,Arbitrum治理代幣空投模型由Offchain Labs、Arbitrum基金會和Nansen合作設計,該模型將Arbitrum社區成員的資格基于他們對Arbitrum生態系統的有機參與。該空投模型依賴于Nansen鏈上數據和標簽,根據錢包過去的鏈上活動為其分配資格點數,錢包地址收集至少3分才能獲得空投資格。 據悉,目前符合空投條件錢包地址達625,143個,占從成立以來截至到2023年2月6日快照為止所有與Arbitrum One橋接地址的28%。[2023/3/17 13:09:17]

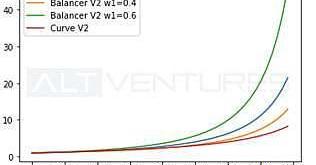

在下面的例子中,我們比較四個不同池子的單次交易價格影響,假設初始池中代幣總量R1=R2=10000:

一個UniswapV3池,初始價格為1

一個BalancerV2池,ω1=0.4,ω2=0.6,初始價格為0.666

一個BalancerV2池,ω1=0.6,ω2=0.4,初始價格為1.5

一個CurveV2池,α=1,β=3,初始價格為1

四個池子的價格影響曲線如下圖所示:

Figure1價格影響曲線

明顯的,對于交易相同數量Δ1的代幣1,對價格的影響排序如下:BalancerV2w1=0.6>UniswapV3>BalancerV2w1=0.4>CurveV2。

對于Curve來說,因為其在一定范圍內價格影響最小,所以最適合穩定幣的交易對。根據以往AMM協議的經驗,價格影響曲線的形狀往往和流動性提供者的收益相關。距上圖所示,因為Curve的價格影響曲線最平緩,導致滑點較低,從而使交易者在這個區間中更頻繁地交易,最終流動性提供者賺取了更多的交易手續費。

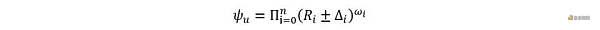

無常損失

Coinbase將MNDE和MSOL添加至資產上線路線圖:10月20日消息,Coinbase宣布將Marinade (MNDE) 和Marinade Staked SOL (MSOL)添加到資產上線路線圖中。[2022/10/21 16:33:05]

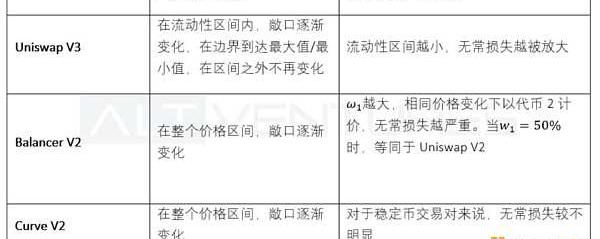

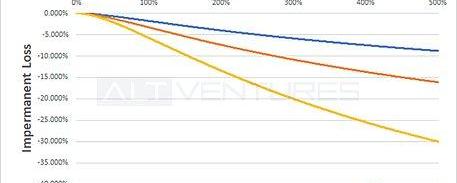

Table2無常損失

對于UniswapV3來說,來自單一提供者的流動性是被放置在某一封閉區間上的,當一種代幣的價格下降時,LP對該種代幣的風險敞口逐漸增大,直到價格來到區間邊界。此時,該LP只有對該種代幣的風險敞口,對另一種代幣的敞口為0,若價格繼續往同方向移動,則敞口維持不變。

對于BalancerV2和CurveV2來說,流動性是對整個價格區間提供的,所以敞口會在整個區間上逐漸變化,不會到達最大/最小值。

Figure2Balancer池在不同權重配置下的相對價格變化對無常損失影響

對于Balancer協議來說,代幣1的權重ω1越小,相同價格波動下的無常損失越小,這是符合直覺的,因為LP持有代幣1的量變小了。

出金與入金

對于想要參與這三種協議的流動性提供者來說,它們對于出金和入金的規則比較起來并沒有絕對的優劣,不過根據個人的資產類別和風險偏好,每個協議都有更適合的情形:

Table3出金與入金

對于UniswapV3來說,入金時存入兩種代幣的配比由兩點因素決定區間的兩個邊界當前交易價格。簡單來說,如果當前交易價格等于兩個邊界價格的幾何平均數的話,LP需存入50:50等量的兩種代幣。若當前價格更偏向一側,那么LP需要存入的代幣中,更便宜的那種代幣占據更高的比重。若當前價格在區間之外,LP只需提供更便宜的一種代幣即可。

具體計算方法如下:

數據:62%的比特幣地址在過去12個月內沒有出售BTC:9月2日消息,區塊鏈分析公司TipRank的統計數據顯示,盡管比特幣價格已較2021年11月高點下跌近70%,但62%的比特幣地址在過去12個月或更長時間內沒有出售他們的BTC。[2022/9/2 13:04:31]

當出金時,兩種代幣的本金提取量可做類似計算。已賺取的手續費部分,以交易發生時的代幣類型收取并提取。對于BalancerV2,LP入金時總是需要提供池中所有種類的代幣,其配比決定與該池的權重設置

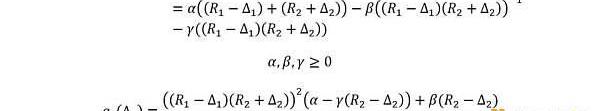

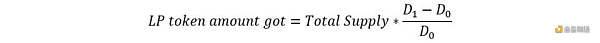

對于Curve,當入金時,LP可以按任意比例存入代幣,或僅存入單一種類的代幣。但是,若存入比例和當前池內的代幣總量比例不符合,LP將承受一定程度的損失。因為當LP獲取LP代幣時,獲得的量由以下公式計算:

其中D是在平衡點時池內代幣總量,在流動性增加前其值為D0,在流動性增加后其值變為D1。但是,當池內代幣比例離平衡點越遠,D值會相對越小,導致LP得到的LP代幣量較少,即產生了損失。相反的,若投入的代幣使得池內代幣比例趨向于回歸平衡點,那么LP將得到更多的LP代幣,即獲得了獎勵。

流動性聚集

就流動性聚集來說,UniswapV3給予了LP最大程度的靈活性,LP們可以根據自己的意愿聚合出任意形式的流動性分布曲線。相較之下,Balancer和Curve以更多的固定參數設定代替了這種靈活性。

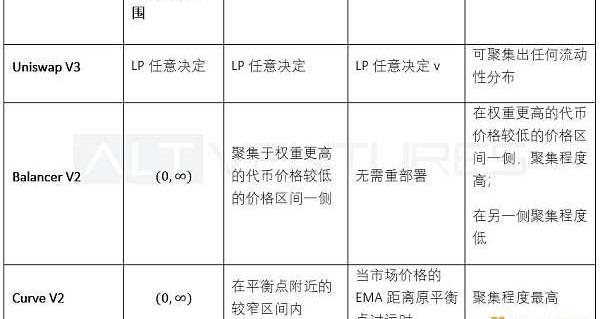

Table4流動性聚集方式

UniswapV3允許每個LP設置任意的流動性范圍,以期望總體流動性聚集在一個最活躍的區間。但是,理論上,根據每個LP的自主決定,流動性可以被塑造成任意分布。

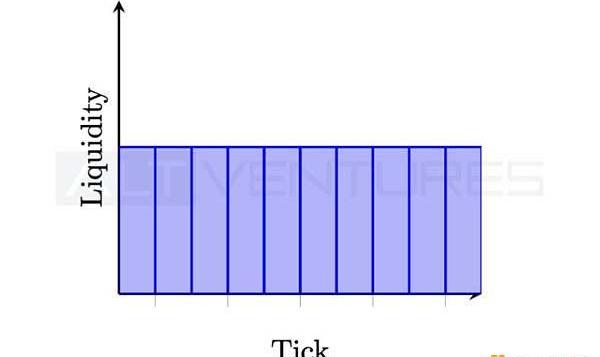

舉例來說,一個和UniswapV2等效的流動性分布入下圖所示:

Figure3流動性分布UniswapV2

這表示,若所有的LP都將流動性區間設置為最大可能區間,那么UniswapV3池將會同V2等效。

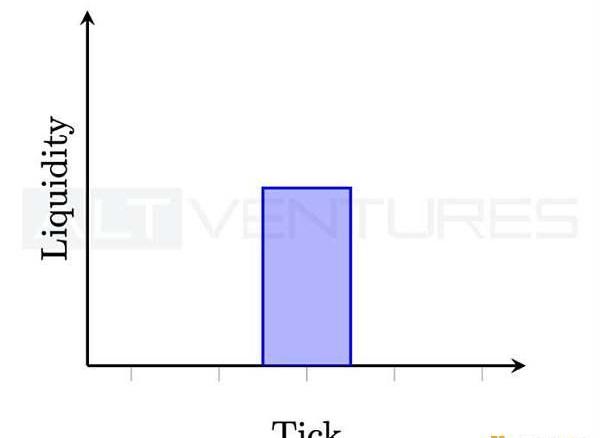

以下是一個和Curve近似的流動性分布,所有的流動性都聚集在平衡點附近的一個狹小區間內

Figure4流動性分布Curve

然而,上圖僅僅是CurveV3的近似,其實際要更復雜。隨著市場條件變化,最活躍價格區間偏離原平衡點太多時,CurveV3會根據內置Orcale來重新調整平衡點和價格曲線。

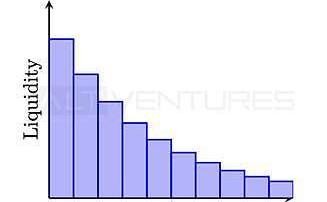

以下是一個等效于BalancerV2的流動性分布,其聚集于更大權重的代幣價格更低的一側

Figure5流動性分布BalancerV2

然而,以上都不是實際觀察到的UniswapV3池常見流動性分布,常見的分布更類似于以下:

Figure6實際觀察到的流動性分布UniswapV3

交易費用

Table5交易費用

UniswapV3

每個交易對有三個費用梯度的池子供LP選擇:0.05%,0.3%,1%。直觀上看,LP更偏向于高費用池,但當高費用池的交易活躍度遠低于低費用池時,LP就不得不參與低費用池。交易者更偏向低費用池,但當低費用池的流動性過于稀薄而滑點過高時,交易者就會被迫從高費用池中交易。

根據實際觀察,對于穩定幣交易對來說,0.05%費用的池子最活躍。對于其他交易對,當市場波動率高時,高費用池變得更活躍,當波動率低時,低費用池更活躍。

BalancerV2

Balancer協議收取兩種費用:交易手續費,以交易額的一定百分比對交易者收取出金費用,當LP從協議中出金時按提取額度收取

交易手續費可設置為0.05%到1%之間,由池子創建者設置初始值,并由協議根據多因子來動態調整,因子包括:波動率,交易額,無常損失,流動性總量,流動性挖礦獎勵,等等。

出金手續費可由協議設置,但迄今為止未采用。

CurveV2

費用可設置為0.04%到0.4%之間,可根據目前池內代幣比例做動態調整,當前比例距離平衡點越遠,費用率越低:

結論

通過多方面的比較,可以看出每個協議都采取的不同的方法來契合LP和交易者們的多方面不同需要。

UniswapV3給予了LP最大的靈活性,幾乎所有參數都可以由LP自主決定,而團隊并沒有額外加入更多輔助特性,以保持協議的簡單化。而LP則需要管理自己的各種風險。

Curve歷史上曾專注于穩定幣交易對,此新版本V2致力于擴展所涵蓋代幣的種類。不同于穩定幣,非穩定幣交易對的市場中價可能會偏移到新的活躍區間,所以此協議可根據內置Oracle的喂價調整流動性聚集范圍,而無需LP自己重部署流動性區間。此種設計對個人投資者更加友好,但限制了開發更復雜的定制化做市策略的可能性。

BalancerV2在同一流動性池中容納了多于兩種的代幣,并且賦予不同的權重,這滿足了一部分LP差別對待不同種代幣風險敞口的需求。通過增加一側風險波動的方式,來降低另一側的風險。

引用文獻

G.Angeris,A.Evans,T.Chitra;Whendoesthetailwagthedog?Curvatureandmarketmaking,2020.

HaydenAdams,NoahZinsmeister,MoodySalem,RiverKeefer,andDanRobinson.Uniswapv3Core.(2021).

MichaelEgorov,CurveFinance(SwissStakeGmbH).Automaticmarket-makingwithdynamicpeg(2021)

FernandoMartinelli,NikolaiMushegian.BalancerWhitepaper(2019)

撰文:RickyLi、SiddharthLalwani、HongxuYan,就職于AltonomyVentures

Tags:ANCNCEbalanceALAVadia FinanceTaxi.FinanceDisbalancergala幣最新消息利好

“十四五”時期,隨著全球數字化進程的深入推進,區塊鏈產業競爭將更加激烈。作為新興數字產業之一,區塊鏈在產業變革中發揮著重要作用.

1900/1/1 0:00:00穩定幣已經成為加密市場的重要基礎設施,并在全球金融市場發揮著越來越重要的作用。近日,來自加密數據提供商Kaiko的AnastasiaMelachrinos和來自法蘭西銀行的ChristianPf.

1900/1/1 0:00:00數字人民幣發展的動因是多方面多層次的,既有需求和供給方面的因素,也有金融監管和對沖私人貨幣無序發展方面的原因.

1900/1/1 0:00:007月14日,布局在BSC和Polygon鏈上的收益聚合器Aperocket在不到12小時的時間內先后遭到閃電貸攻擊.

1900/1/1 0:00:007月13日14:00,HDEX社區發起人Zeon做客金色微訪談第27期直播間,本次直播由金色財經花花主持,主題為“全跨鏈DEX,HDEX如何顛覆CEX和傳統DEX?”.

1900/1/1 0:00:00DeFi數據 1.DeFi總市值:762.34億美元 市值前十幣種排名數據來源DeFiboxDeFi總市值數據來源:Coingecko2.過去24小時去中心化交易所的交易量:23.

1900/1/1 0:00:00