BTC/HKD+0%

BTC/HKD+0% ETH/HKD-1.04%

ETH/HKD-1.04% LTC/HKD-0.63%

LTC/HKD-0.63% ADA/HKD-0.92%

ADA/HKD-0.92% SOL/HKD+0.11%

SOL/HKD+0.11% XRP/HKD-0.73%

XRP/HKD-0.73%無常損失(Impermanentloss,也稱“非永久性損失”),即由于向自動化做市商(AMMs)提供流動性而導致價值損失,是DeFi中提供流動性的固有風險。理解如何駕馭這種現象能夠讓流動性提供者(LPs)能夠更好地為AMMs提供流動性。本文將概述一些不同的策略,教你如何在DeFi活動過程中減少或避免無常損失。

什么是無常損失?

DeFi生態系統中的去中心化交易所(DEXs)開創了自動化做市商(AMM)模式。AMMs以流動性池為中心,流動性池由流動性提供者(LPs)驅動,這些LPs向這些流動性池提供(存入)加密資產,以供任何人(交易者)通過這些流動池進行交易。

其中的主要理念是什么?即交易員可以隨時通過流動性池來兌換他們想要的代幣,LPs能夠在流動性池中的代幣被使用時賺取一部分的交易費。

然而,對于許多流動性池來說,它們的LPs在特定時間段內能否從交易費用中獲利,這是遠遠不能保證的。這是因為存在所謂的無常損失:由于AMMs工作方式的基本性質和加密貨幣的波動性,無常損失是向流動性池提供資產時的一種基本風險。

現場 | 金色財經CEO安鑫鑫:區塊鏈的本質創新有五大方式:金色財經現場報道,區塊鏈中國大會(全國行第二站鄭州)暨中部數字經濟產業化鏈改峰會于2020年9月28日在鄭州永和伯爵國際酒店盛大啟幕。金色財經CEO安鑫鑫發表了以《區塊鏈構建價值生態》為主題的演講。

安鑫鑫表示,區塊鏈的本質創新是由全球化的分布式網絡、分布式的計算系統、價值媒介與流通、生態經濟模型和區塊鏈思維五大方式。未來的區塊鏈世界是由應用、平臺和基礎服務三大模塊構成。應用主要包括:游戲、金融、工具、社交、購物。平臺即區塊鏈價值生態與基礎服務構成跨鏈協同。基礎服務主要包括:區塊鏈數據中心、去中心化驅動服務、區塊鏈硬件、去中心化存儲,實現信息流與價值流的轉移,讓價格市場化,就好比比特幣,比特幣的價格全球統一,去中心化的系統可以不需要團隊運營,實現全球生態共享。

想要在區塊鏈中取得價值,必須轉變思維,將自己的思維轉化為全球化的思維,開源的思維、共享的思維、協作的思維,只需要做到這四個思維,就一定可以在區塊鏈領域內獲得一席之地。[2020/9/28]

簡單地說,像Uniswap這樣的AMMs使用特殊算法來自動維持一個流動性池的資產比例平衡,比如維持ETH/WBTC池中的這兩種資產價值50/50的比例,而ETH和WBTC價格的波動會導致這一比例的再平衡(rebalancings),在這種情況下,LPs會承受與其初始存款相比的資金損失。

DeFi鎖定資本超20億美元 前五大項目鎖定資金占總鎖定資金約94%:根據Dune Analytics發布的數據,截至7月6日,DeFi用戶總數為24萬,比過去一個月增長了20%以上,現在DeFi協議鎖定的資本總值也超過了20億美元。盡管用戶激增,但五個項目仍占DeFi鎖定資金的絕大部分(約94%)。前五大項目分別為COMP鎖定資產6.734億美元,Maker鎖定資產6.034億美元,Synthetix為3.33億美元,Balancer為1.588億美元,Aave為1.558億美元。[2020/7/8]

上圖:流動性池的概念,圖源:Finematics

這種損失也被稱為“非永久性”損失,因為只有當LPs在處于無常損失的時候撤出流動性資金時,這個損失才是永久性的。例如,由于市場波動,你在某個流動性池中的LP頭寸可能在今天遭遇無常損失,但明天這種無常損失又消失了,周而復始。

“中國移動智慧城市五源計劃”將建設區塊鏈基礎平臺在內的五大平臺:3月10日,中國移動通信集團推出“中國移動智慧城市五源計劃”。“五源計劃”是以地級市為單位實施和運營,包括居民卡平臺、政企服務平臺、商業管理平臺、區塊鏈基礎平臺和智慧家庭平臺等在內的五大平臺。在區塊鏈的應用中,案例需要支持更大規模的節點,采取高效的鏈結構與共識機制。(人民網)[2020/3/10]

理解無常損失最簡單的方法是什么?

當LP頭寸的價值低于這些存入的代幣在公開市場上的價值時,就發生了無常損失。換句話說,比起向Uniswap上的ETH/WBTC池存入流動性資產,如果你在錢包中簡單地持有ETH和WBTC獲利更多,那么此時就發生了無常損失。

一個無常損失的例子

如果你依舊無法理解無常損失,這里有一個簡單的例子可以幫助你進行理解。

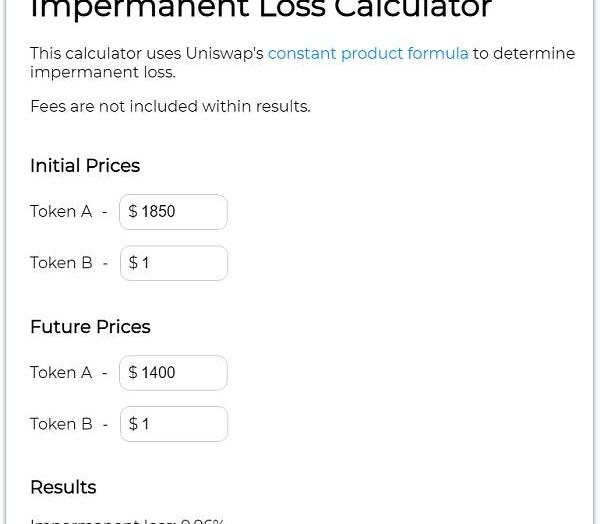

假設你去Uniswap,你想在ETH/USDC池中提供1000美元的流動性。如果當前的ETH價格是1,850美元,USDC價格為1美元,且由于你需要在這兩種資產中各投入500美元的流動性,這意味著你最終將往該池中存入約0.27ETH和約500USDC。

動態 | 韓國五大銀行已宣布加入摩根大通區塊鏈網絡IIN:據Bitcoinist今日消息,韓國開發銀行(KDB),新韓銀行,友利銀行,KEB韓亞銀行和農協銀行(NH)五大銀行已宣布加入摩根大通區塊鏈網絡IIN。[2019/9/23]

然后讓我們假設在幾個星期之后,ETH的價格下降到1400美元。此時你的LP頭寸再平衡將使你的頭寸變成0.31ETH和434.96USDC,總價值為869.92美元。相比較而言,如果你一開始只是一直簡單地持有最初的0.27ETH和500USDC(而不是用于往Uniswap上提供流動性),那么此時這兩筆資產的總價值是878.38美元,比869.92美元多出了逾8.50美元。在這個假設的例子中,LP遭遇了不到1%的無常損失(8.50美元/1000美元=0.85%)。

如果你對無常損失的計算感興趣,可以考慮使用dailydef.org的以Uniswap為中心的無常損失計算器工具:

https://dailydefi.org/tools/impermanent-loss-calculator/

聲音 | 鏈佰科技李磊:區塊鏈將在產品溯源等五大方面率先商業化:據人民網消息,鏈佰科技CTO李磊認為,未來區塊鏈技術將在金融領域、游戲領域、數字身份、社會公益、產品溯源這五大方面率先商業化。他指出,金融是數字化程度很高的行業,也是中心化中介較多的行業,區塊鏈正是數字世界解決中心化問題的利器。比如數字貨幣,比特幣就是一個去中心化的電子現金系統,當多個國家基于區塊鏈的法定數字貨幣逐步落地,這個領域將得到爆發式的發展。[2018/10/15]

截圖來源:dailydefi.org無常損失計算器

緩解無常損失的策略

現在我們知道什么是無常損失,那么我們如何對抗它?在許多流動性池中,無常損失是一個不可避免的現實,但肯定有一系列的策略可以用來減輕甚至完全避免無常損失的影響。

以下是一些最基本的緩解無常損失的策略。

1.避開高波動性的流動性池

像ETH這樣的加密貨幣資產不像穩定幣那樣與外部資產的價值掛鉤,所以它們的價值會隨著市場需求而波動。

要注意的是,以波動性資產為中心的流動性池是無常損失風險的最大來源。雖然像ETH和WBTC這樣的加密藍籌股可能波動較大,但其他小型幣種面臨著更大的日內價格波動的可能性,所以從無常損失的角度來看,它們的風險更大。

如果對你來說,避免無常損失是最為重要的方面,那么一個明智的選擇是,避免向高波動性的流動性池提供流動性。

2.選擇錨定同一種資產的流動性池

諸如USDC和DAI等穩定幣都是錨定美元的價值,因此這些穩定幣總是在大約1美元附近交易。然后還有其他錨定同一種資產的加密資產,比如錨定ETH的sETH和stETH,錨定BTC的WBTC和renBTC等等。

在這些錨定同一種資產的流動性池(比如USDC/DAI池)中,這些代幣之間的波動性很小。這種動態自然會對LPs造成很少甚至沒有無常損失。因此,如果你想成為LP并賺取費用,但又不想面臨大量的無常損失,那么選擇向這些錨定同一種資產的流動性池提供流動性是一個不錯的選擇。

3.向質押池提供流動性

在DeFi中,并非所有的LP機會都來自于雙代幣流動性池。實際上,對于LPs來說,其他受歡迎的收入來源是質押池(stakingpools),質押池通常是用于保障DeFi協議的(面臨資不抵債時的)償債能力,而且質押池僅接受存入一種類型的資產。

比如,借貸協議Liquidity的質押池StabilityPool:用戶向StabilityPool池提供LUSD穩定幣,以確保Liquidity協議的償付能力,作為交換,這些LPs將從Liquidity協議的累計清算費用中獲得分成收益。這樣的質押池中不存在無常損失,因為不存在兩種資產之間的比例再平衡!

4.選擇資產比例不均衡的流動性池

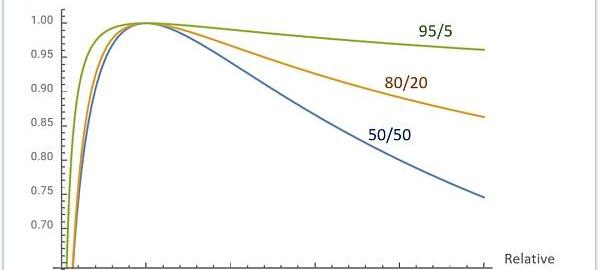

資產比例不均衡的流動性池是指池中的資產價值比率并非傳統的以50/50分割的流動性池。Balancer以開創這種靈活的流動性池而聞名,該平臺上的流動性池中的資產比率可以是95/5、80/20、60/40等等。

這些資產比例對于無常損失會產生影響。例如,基于80/20的AAVE/ETH池的情況,如果AAVE的價格相對于ETH的價格上漲,那么鑒于該池的LPs的大部分風險敞口是AAVE(占該池中的80%),因此價格波動帶來的無常損失影響要小于LPs為AAVE/ETH池提供50/50的流動性。

因此,向這種資產比例不均衡的流動性池提供流動性,也是一種緩解無常損失的途徑,盡管這依然完全取決于基礎資產的價格表現。

5.參與流動性挖礦計劃

如今,流動性挖礦計劃(即協議向最初的LPs分發治理代幣)在DeFi中無處不在。為什么呢?因為流動性挖礦為這些DeFi協議提供了一種簡單的方式來實現協議治理的去中心化、吸引流動性,并贏得早期用戶的心。

然而,參與流動性挖礦還有另一個優勢,即在許多情況下,參與流動性挖礦獲得的代幣獎勵可以彌補LPs面臨的任何無常損失。實際上,如果你通過參與流動性挖礦在兩個月的時間里獲得的代幣獎勵相當于你最初存入的流動性價值的25%-100%,那么在此期間遭受5%的無常損失就不值一提了。

至少,這些代幣獎勵可以抵消LP遭遇的無常損失,因此作為LP,你要時刻牢記那些提供激勵的流動性池。

總結

隨著AMMs越來越受歡迎,無常損失是越來越多的人將不得不應對的現象。好消息是,有一些可行的策略可以幫助你有能力和謹慎地做到這一點。

展望未來,UniswapV3最近的推出引入了「集中流動性」,即允許LPs在特定價格區間提供流動性,而不是像之前那樣必須接受在整個價格范圍(零-正無窮)提供流動性,這種方式處于DeFi領域最前沿。「集中流動性」放大了LPs的收益和無常損失,因此這是一種全新的、更高效的LP模式。隨著這種集中流動性模型繼續得到進一步采用,預計將看到更多關于無常損失管理的討論!

撰文:WilliamM.Peaster,來源:Bankless

Tags:區塊鏈ETHLPSDEF區塊鏈證據保全怎么操作視頻ethyleneglycolHELPS價格Alchemist DeFi Aurum

用新的方式來組建以價值觀為導向的組織,而不是純粹的經濟利益驅動。原文標題:《DAO之道:資源分配是新的行動主義》 何為DAO? DAO是互聯網原生組織,由社區通過透明的決策過程運行和管理.

1900/1/1 0:00:00以太坊測試網Ropsten已于6月24日10:03AM在區塊高度10499401處激活倫敦升級.

1900/1/1 0:00:00隨著四川最后靴子落地,全網算力暴跌至90E左右。此前最高為180E,全網不到兩個月,算力下跌大約為90E,也從側面說明中國算力占比約為全球50-60%.

1900/1/1 0:00:00NFT,英文全稱為Non-FungibleToken,意為非同質化通證。具備不可分割、不可互換,獨一無二的性質。目前NFT多用于代表加密藝術品、游戲道具、虛擬商品以及門票等.

1900/1/1 0:00:00編者注:歐洲放射學會(EuropeanSocietyofRadiology)是一個非營利性非治政性國際組織,致力于促進和協調所有歐洲國家放射學的科學、慈善、知識和專業活動.

1900/1/1 0:00:00市場情緒脆弱 前幾天,比特幣價格跌破29000美元之后開啟反彈。整體而言,過去一個月比特幣和以太坊的表現乏力.

1900/1/1 0:00:00