BTC/HKD+0.43%

BTC/HKD+0.43% ETH/HKD-1.94%

ETH/HKD-1.94% LTC/HKD-1.09%

LTC/HKD-1.09% ADA/HKD-1.48%

ADA/HKD-1.48% SOL/HKD+1%

SOL/HKD+1% XRP/HKD+0.21%

XRP/HKD+0.21%軟件在吞噬世界,也在吞噬金融。

MarcAndreessen在2011年寫了一篇文章,該文章描述了軟件原生公司是如何蠶食現有公司并革新行業。亞馬遜公司取代了銷售公司,Spotify取代了音樂公司,領英取代了招聘公司,這些軟件原生公司準備好要取代那些沒有建立互聯網原生業務的業內公司。

為什么會出現這種現象?因為本地軟件公司速度更快,成本更低,更適合用戶。MarcAndreessen覺得,每個行業被軟件吞噬只是時間問題。

但這一觀點不適用于金融業。我們的金融系統仍然基于老舊基礎設施體系。那么金融科技會不會吞噬金融呢?答案是否定的,金融科技只是翻新了一下現有金融系統的用戶界面罷了。

不過DeFi改變了一切。

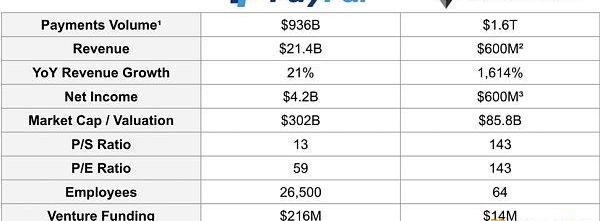

以下是Paypal與以太坊作為轉賬網絡的對比。

通過對比,你可以得出一個結論,那就是加密貨幣轉賬速度更快,成本更低,表現更好。

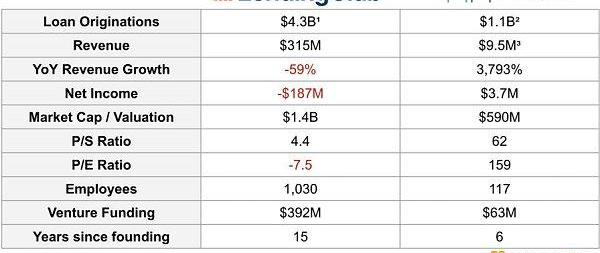

以下是MakerDAO與LendingClub的對比,MakerDAO上線6年后依然能盈利,但是15年后Lendingclub還處于虧損狀態。

金色晚報 | 12月18日晚間重要動態一覽:12:00-21:00關鍵詞:新BTC期權、安徽、螞蟻鏈、Visa

1.Deribit上線行權價格為10萬美元的新BTC期權

2.朱民:央行的數字貨幣正在成為全球央行和金融市場競爭的制高點

3.安徽探索區塊鏈助農獲“世界數字農業十大技術成果” 螞蟻鏈提供技術支持

4.BB:B1持有的BTC遠超14萬枚,正開發產品使BTC不僅是價值儲存

5.疑似黑客地址留言索要270萬美金ETH,并公布NXM創始人地址

6.EthHub聯合創始人:比特幣將是整個以太坊網絡交易量中的一個子集

7.美國金融犯罪執法網絡招聘政策顧問以應對加密貨幣

8.支付處理商Visa研究報告提出離線央行數字貨幣支付方案[2020/12/18 15:42:55]

DeFi提升了金融服務的速度與質量,同時降低了成本。

下文將解釋為何DeFi正在吞噬金融。

DeFi:云端原生金融服務

金色實力派 | 徐豪镠:區塊鏈本質和互聯網很像 但區塊鏈是價值數據的傳遞:金色財經報道,在今日舉行的金色實力派直播中,針對“對于實體行業來說,區塊鏈的價值該如何體現?區塊鏈行業與實體行業間,該如何互補以促進行業成熟發展?”的問題,富爾資本創始人徐豪镠表示,這個時代的底層是互聯網,互聯網本質是解決的是信息數據傳遞的問題,阿里,速賣通也好,淘寶也好,他做的是把制造業的商家信息放到互聯網上,讓更多人能看到來促成交易。而區塊鏈本質和互聯網很像,但是有區別,區塊鏈做的是價值數據的傳遞,以制造業為例,比如現在最全球化的制造業,一架飛機有數萬個零部件,這些零部件的標準和更換頻率非常高,那么獲取這些零部件背后的海量數據的時間成本和信任成本會非常高,而區塊鏈技術可以做到迅速而準確的了解每一個零部件的源頭,從而降低這些零部件的修復成本。區塊鏈技術不是萬能的,只是一項技術,它的發展也并不是一蹴而就的,需要人工智能、大數據、云計算、物聯網等一系列基礎技術做支撐。所以請大家理性投資。[2020/5/28]

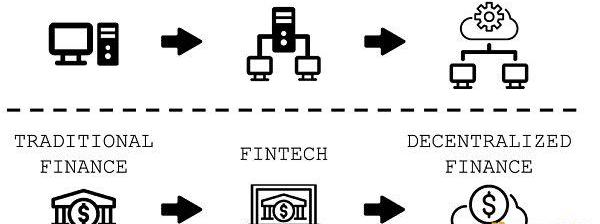

雖然在過去的幾十年里,軟件一直在吞噬著這個世界,但在金融服務革新方面,其發揮的作用并不大。

業內公司競爭激烈,平臺轉換成本高昂,監管環境嚴格,該行業創新大多都是針對金融服務渠道,例如手機銀行應用。盡管這些創新給用戶體驗帶來了很好的界面改善,但很大程度上潛在價值鏈和成本結構仍然基于上世紀70年代開發的系統。DeFi應用程序用機器代替人,用代碼代替文書工作,用加密技術執行各種條款,代替法律執行,從最底層重新構建金融服務。

金色財經挖礦數據播報 | BCH今日全網算力上漲7.67%:金色財經報道,據蜘蛛礦池數據顯示:

ETH全網算力179.792TH/s,挖礦難度2294.42,目前區塊高度10145025,理論收益0.00870637/100MH/天。

BTC全網算力90.792EH/s,挖礦難度15.14T,目前區塊高度631850,理論收益0.00000914/T/天。

BSV全網算力2.114EH/s,挖礦難度0.29T,目前區塊高度636694,理論收益0.00042581/T/天。

BCH全網算力2.653EH/s,挖礦難度0.38T,目前區塊高度636895,理論收益0.00033919/T/天。[2020/5/27]

因此,這類應用程序的運行成本比同類程序低了幾個數量級。

有趣的是,金融服務演變與軟件行業演變相似,軟件從龐大的基礎設施和應用程序發展到原生云端微服務,成本效率得到了大大提升,開拓了新商業模式。

本文將概述軟件行業發展,將其與金融服務相類比,并討論行業變化如何從根本上改善金融服務的經濟模式和盈利能力。

金色財經現場報道 NS James:區塊鏈要讓用戶感到安全:在今天舉行的2018EOS開發者大會上,Scatter錢包創始人的NS James發表了演講,他表示, 區塊鏈并不是特別容易理解,大多數用戶并不能完全理解,因此現在要做的是幫助用戶和分布式應用建立一個橋梁,讓用戶能夠感到安全。[2018/6/10]

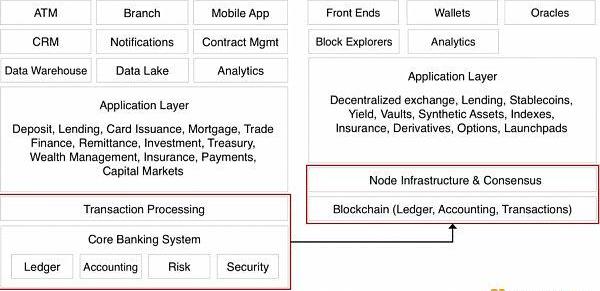

傳統金融服務就像前互聯網時代的軟件

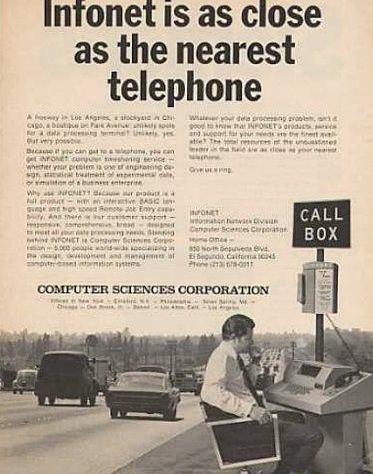

在互聯網出現之前,軟件供應商面臨高額固定成本和進入壁壘。在20世紀60年代,當計算機價格昂貴,難以購買,垂直整合供應商會投入大量資金,通過私人網絡開發及分發軟件。

例如,ComputerSciencesCorporation公司花費了1億美元,相當于今天的9億美元,來開發“Infonet”,Infonet是一個大型主機網絡,可以通過電話通信線路,利用計算機性能,操作軟件。

傳統金融也面對著相似的發展難題。由于進入壁壘和規模經濟的存在,垂直服務整合銀行最終能提供大多數核心銀行服務,如存款、貸款、轉賬、發行債務、建立清算所,中央銀行負責管理貨幣供應。這些服務成本高昂,因為涉及到各種實體、人工處理文件流程及復雜又相互獨立的基礎設施。

金色財經現場報道 火幣研究院院長袁煜明:區塊鏈之所以能改造生產關系是因為四大趨勢:金色財經現場報道,在2018全球區塊鏈精英峰會上,火幣研究院院長袁煜明進行以《如何利用區塊鏈改造生產關系》的主題演講,他指出:區塊鏈之所以能改造生產關系是因為以下四大趨勢:加密算法的代碼替代傳統契約;資產廣義化,通過區塊鏈和Token,可以將隱形資產展現出來;實現了所有者、生產者、使用者的統一;細化權責劃分的顆粒度,權責界定越明晰,經濟就越容易達到帕累托最優,在檸檬市場效應下,及信息不對稱的情況下,就會出現劣幣驅逐良幣的情況。[2018/4/28]

金融科技就像是互聯網時代的軟件

自20世紀90年代以來,互聯網實現了軟件交付新模式,軟件不再是人們計算機上的獨立實例,而是通過云端進行遠程交付。

這推動了軟件即服務SaaS的興起,SaaS是一種商業模式創新,軟件訪問以訂閱為基礎。與本地部署相比,SaaS為用戶提供了許多優勢,例如能通過瀏覽器使用軟件,軟件能夠自動更新,購買成本相對較低。

金融科技和互聯網軟件的相似之處在于,兩者都利用新興技術在產品和商業模式上進行創新。Chime利用在線渠道擴大業務范圍,減少零售銀行業務實體開銷。Robinhood采用了新商業模式,取消傭金,通過訂單流付款,這樣散戶買股票就無需支付傭金。Transferwise通過創造雙邊市場,繞開銀行系統,實現透明高效跨境匯款。

這些公司給人們帶來了非常大的價值,Chime依然依靠Visa,Robinhood依然依賴DTCC,Transferwise仍然沒有取代ACH或是SWIFT。

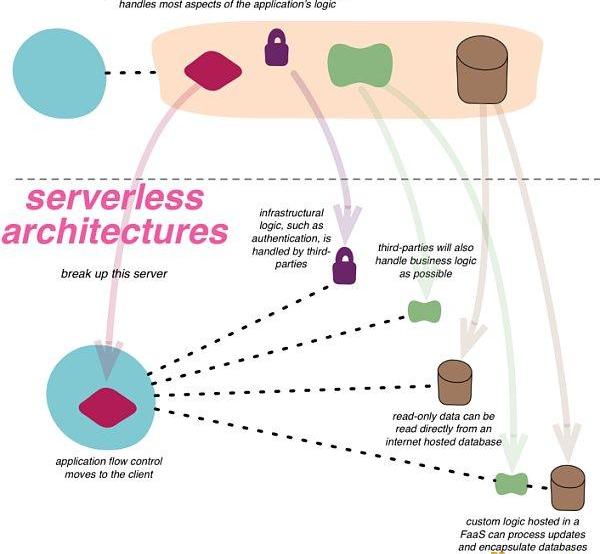

DeFi就像是云端軟件

“現代云端服務”始于2006年,由亞馬遜網絡服務AWS公司推出,在隨后十年中,許多應用程序遷移到了云端。盡管如此,大多數應用仍然只是支持云端,而不是云端原生應用,這意味著應用可能仍然有獨立龐大模塊,在不改變整個應用的情況下,無法單獨升級這些模塊。

相比之下,原生云端應用從底層進行了重新設計,以便在公共云端服務器中運行,比如AWS。這些應用能夠集合資源,擁有快速交付彈性,提供按需服務。除此之外,它們還構建在微服務體系結構中,微服務體系結構設計稱獨立模塊,為特定目的服務。今天,許多應用程序也運行在無服務器架構中,這讓開發人員能夠以“即買即用”的方式購買后端服務。這些設計模式也可以同時使用,從而產生所謂的無服務器微服務。

加密網絡支持無服務器金融微服務。這種服務能夠實現,因為加密網絡本身就是一種商業模式創新,而不是基于合同讓供應商提供基礎設施和服務,換取美元報酬。“節點”(即計算機)分布式網絡提供各種服務來獲得協議代幣,實際上成為網絡所有者之一。

但是你千萬不能將以上概念與“區塊鏈不是比特幣”搞混,我們需要協議代幣來讓第三方提供服務。

正因為如此,DeFi應用通過軟件和SaaS經濟帶來了許多好處,金融服務并不能實現這些好處。具體來說,全球區塊鏈及其相關的智能合約和節點基礎設施取代了相互獨立的交易處理和銀行系統,大大節省了成本。此外,應用程序得到部署之后,能夠擁有即時互操作性,使用公鑰私鑰加密,實現單點登錄。

這減少了對多個市場基礎設施提供商的需求,構建相同系統,例如,全球大約有100個ACH系統,應用程序可以通過同一套系統進行開發和維護后端基礎設施。

DeFi應用軟件讀應用程序開發人員更有吸引力,因為他們無需支付云端費用,而是用戶每次交互,就要支付礦工Gas費用。換句話說,交易、服務和基礎設施成本都整合成了成單一Gas費用。

此外,外部服務供應方通常執行DeFi應用程序核心功能,如Compound上的清算機器人和Uniswap上的流動性提供者。此外,智能合約一旦部署,這些服務就沒有額外維護成本,因此應用程序獲得額外用戶邊際成本約為0美元。

所以即使在高流失率和低經常性收入的情況下,這種成本結構讓DeFi協議也能實現正現金流。

公司與協議的對比

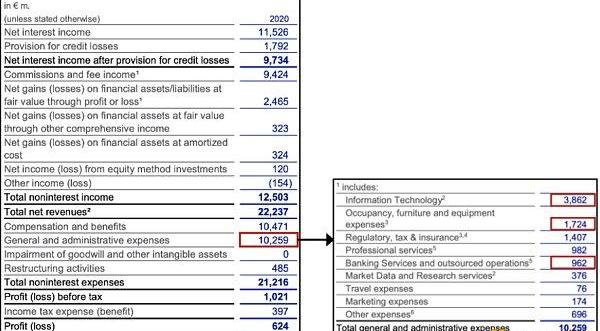

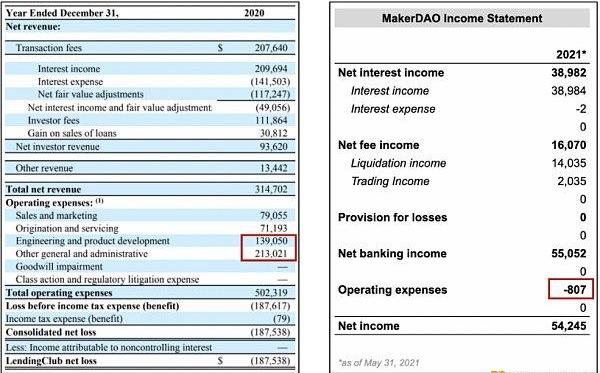

世間萬物總有細微差別,下文將德意志銀行、LendingClub和MakerDAO的利潤表進行對比,這三個是具有代表性的借貸公司和協議,

2020年,德意志銀行有價值80億美元的基礎設施、房地產和運營相關成本,占其總運營費用的64%。該銀行擁有數十年技術債務,而且規模龐大,在結構中發揮重要作用,可以預見其成本結構,但能夠進行進一步優化。

到2020年,LendingClub可能超過50%的運營成本來自員工支出、硬件、軟件和維護。如果該公司成本結構能進一步精簡,有可能實現盈利。

雖然MakerDAO的大部分運營費用來自員工支出,但這在整體凈利潤中只占很小一部分,導致其利潤率為99%,而LendingClub為-60%。需要注意的是,這些不是MakerDAO發展速度最快時的成本,成本也會增加,因為基金會會帶來額外成本,例如預言機運行、代幣補償。

展望未來

未來十年,傳統金融機構和傳統金融科技公司將使用DeFi協議,提供金融微服務。這些組織將使用DeFi作為后端基礎設施,針對不同客戶、人口結構和地域提供有效分銷渠道。

盡管DeFi協議為了進一步與法幣經濟整合,可能會增加額外成本,但仍將比目前市場結構和業務模式效率高幾個數量級。

本文內容來自Bankless

以太坊上的交易緩慢且成本高昂。在許多情況下,DEX執行一筆價值較小的兌換交易所需要支付的gas費用可能比交易本身的價值更昂貴.

1900/1/1 0:00:00穩定幣USDC正計劃將發行地進一步擴大到Tron、Avalanche、Celo等10個區塊鏈上,以加快提升市場占有率.

1900/1/1 0:00:00DeFi數據 1.DeFi總市值:674億美元 市值前十幣種排名數據來源DeFiboxDeFi總市值數據來源:Coingecko2.過去24小時去中心化交易所的交易量:39.

1900/1/1 0:00:00數字貨幣是數字時代的產物,自比特幣為代表的新型私人數字貨幣產生以來,點對點去中心化、全匿名、全網記賬等一系列貨幣金融領域的新技術、新實踐層出不窮,發展迅猛.

1900/1/1 0:00:006月23日,也就是正好一周前,筆者參加了螞蟻鏈的開發者大會,經過了演講者的講解和群訪環節的對話溝通,筆者獲得了較多信息,因此想借這篇文章為讀者把把螞蟻鏈的基礎邏輯和目前的現狀為大家盤點解讀一下.

1900/1/1 0:00:00資產估值一直是被投資者廣泛討論的話題,資產的不同屬性決定了適當估值模型的選用,而資產主體的敘事決定了資產的想象空間。相比于傳統金融資產,鏈上資產的估值難度更高,且不確定性更大.

1900/1/1 0:00:00