BTC/HKD+0.84%

BTC/HKD+0.84% ETH/HKD+1.2%

ETH/HKD+1.2% LTC/HKD+0.54%

LTC/HKD+0.54% ADA/HKD+2.16%

ADA/HKD+2.16% SOL/HKD+4.35%

SOL/HKD+4.35% XRP/HKD+1.24%

XRP/HKD+1.24%摘要

自2020年開啟的牛市不會因為政策原因而轉熊,基于事件而暴跌反而可以逆向思考。真正轉熊大概率是由于缺乏創新,劣幣驅逐良幣,造富效應逐漸消失,讓市場進入衰退期。

DeFi的創新在于可組合性,傳統金融產品的豐富性和智能合約技術相結合,敏銳的開發者發揮區塊鏈的優勢,重新定義金融產品。在造富效應和群體FOMO的慣性下,2021年依然還有很多投資機遇。

可組合性的關鍵結果為降本增效,降本指降低供需匹配成本,例如目前市場流行的收益聚合器,增效指增加商業效益,例如UniswapV3新增功能、資產組合優化工具等。

Layer2的成功落地將大幅降低組合交易的執行成本,創造更多適應市場需求的產品。MetaMask、Zerion等DeFi入口的普及,將讓更多人參與區塊鏈浪潮。

這一次牛市不一樣主要是因為基礎設施完善,相比于2018年的空氣幣泡沫,2021年將會有更多應用落地。

牛市是如何形成的?

根據筆者穿越牛熊經歷,大牛市的動力源于低成本的造富效應。2013年,復制比特幣的山寨幣引領了第一波牛市。2017年,一鍵發幣1CO讓眾多普通人暴富。2020年DeFi啟動了新一波牛市,伴隨著層出不窮的玩法,新的風口不斷出現。

2020年1月,知名風險投資機構a16z發布文章《ProgressiveDecentralization:APlaybookforBuildingCryptoApplications》(漸進式去中心化操作手冊),描述了他們認為構成項目成功的三個關鍵因素:

產品/市場匹配

社區參與

充分去中心化

2020年6月15日,Compound推出流動性挖礦玩法,Sythetix、Aave、Balancer、Curve等十余個知名DeFi項目紛紛效仿,三個月內,DeFi總鎖倉量從不滿10億提升至超過90億。從此,區塊鏈開始在金融領域的規模化應用,智能合約和金融交易的結合,真正意義上發揮了區塊鏈透明可信的優勢。

數據:全網DeFi總鎖倉量突破2600億美元,創歷史新高:11月7日消息,據defillama數據顯示,全網DeFi總鎖倉量2621.7億美元,創歷史新高。當前鎖倉金額排名前5的DeFi協議分別是Curve(200.9億美元)、Maker(188億美元)、Aave(157.9億美元)、Convex Finance(146.1億美元)、Instadapp(125.2億美元)。[2021/11/7 6:36:44]

除了智能合約上的技術優勢,區塊鏈更代表了一種創新理念,即如何在群體中實現自治效益,創造傳統商業組織所未實現的價值。2004年10月,美國《連線》雜志主編克里斯·安德森首次提出長尾理論,用以描述亞馬遜等互聯網平臺的商業模式。由長尾理論延伸長尾效應,在長尾效應里原本不受重視的邊緣市場不可忽視,其累計總收益可超過主流產品,互聯網平臺正是基于長尾效應,才超越傳統實體巨頭。

互聯網最佳商業模式大多以平臺為基礎,而偉大的區塊鏈產品并不局限于平臺。在DeepQuant對區塊鏈產品量化評估體系中,我們將會從以下維度評估其是否會成為獨角獸。

Permissionless:無經許可,意味著平臺用戶角色可以無縫切換,可大幅降低產品的銷售成本、運營成本,只有真正無經許可,產品才可被低成本廣泛應用。

Trustless:去信任,相信代碼而非人性。DeFi真實解決金融行業問題,數據公開在鏈上,所有業務都按照智能合約邏輯執行,降低中心化機構的作惡可能性,降低用戶對產品的信任成本。

Robustness:魯棒性,代表系統面對風險的生存能力。DeFi協議在開源條件下,將會面臨諸多風險,而完備的產品必然有完善的災備系統。目前大多數產品最大的問題在于不完備,不具備抗風險的能力。

牛市不會平白無故出現,大風起于青萍之末,偉大的區塊鏈產品注定成為牛市的增長引擎,在本文中筆者將會復盤DeFi明星產品并探索潛在新星。

DeFi借貸協議Liquity集成Tellor,作為其備用預言機:4月29日消息,DeFi借貸協議Liquity已將Tellor的預言機集成到其系統中,作為雙預言機設計中的備用預言機。

Liquity的業務需要實時且準確的ETH/USD價格,考慮到主要預言機(Chainlink)會出現宕機的可能性,Liquity采用雙預言機設計,系統正常使用來自主要預言機的ETH/USD數據,并在觸發某些參數時切換到備用預言機,一旦條件恢復到正常狀態,系統便會切換回主要預言機。[2021/4/29 21:10:23]

DeFi明星產品

Aave

區塊鏈目前最大的應用場景依然在數字貨幣交易,借貸市場早在2017年就被驗證成功,借貸被譽為牛市中的一把火。Aave在2017年還叫ETHlend,改名后在DeFi浪潮中穩居龍頭。2020年12月,AaveV1升級至AaveV2,協議更具靈活性。

收益、抵押品互換:在DeFi中,被用作抵押品的資產將被凍結,但在AaveV2中,它們可以自由交易。用戶可以在Aave協議支持的所有貨幣之間交易其存款資產——即使這些資產被用作抵押品。抵押品交換是避免清算的有效工具,抵押品價格開始下跌,可以將它換成穩定幣,就無需擔心價格波動和潛在清算。這個特性還允許交換資產,以獲得市場最佳收益,哪個市場質押收益率高,就可將質押資金置換為相應資產。

用抵押品還款:通常,如果用部分抵押品償還貸款,必須先取出抵押品,用它購買所借資產,最終償還債務并解鎖已存放的抵押品。這需要跨越多個協議進行至少4次交易,耗費時間和金錢。而AaveV2這個新功能允許用戶在一次交易中直接用抵押品還款,從而完成貸款頭寸——平穩而簡單。

閃電清算:通常,清算人需在錢包存有資金,或從其他地方籌集資金,以便清算頭寸并獲得清算獎金。有了AaveV2,清算人可以利用閃電貸,從Aave協議本身閃電借入資金,以執行清算。

Saffron的創始人:當前DeFi領域存在大量的雙重風險:4月23日,Saffron的創始人Psykeeper在金色財經掌柜調查署的線上活動中表示:當前DeFi應用,大多都有著獨特的風險。大量的DeFi應用程序都存在智能合約風險和價格風險,這是因為DeFi這個領域太前沿了,才導致雙重風險的發生。原因在于智能合約和協議配合的時候,因為一些不可預測的Bug導致用戶資產損失。而Saffron 通過將穩定性、保險、固定利息和風險管理等傳統金融概念添加到 DeFi ,改進了這些不確定性,為所有現有的應用程序增加價值。

當前Saffron的當前版本只是版本1。版本2的Saffron來自更多的流動性池,更高的gas效率,更低的成本,以及更多的DeFi集成。該模型將在SaffronV3中完全成熟,其中包括一個類似Uniswap的工廠模型以及一些用于調整風險的可定制參數。[2021/4/23 20:51:00]

批量閃電貸:V1版本的Aave一筆交易中,僅允許借貸一種資產,V2版本,一筆交易允許借貸多種資產。

AaveV2的DeFi入口:

Argent

Zapper

Zerion

imToken

DeFiSaver

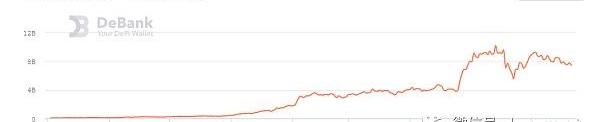

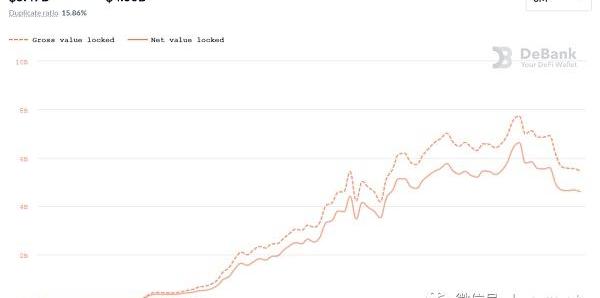

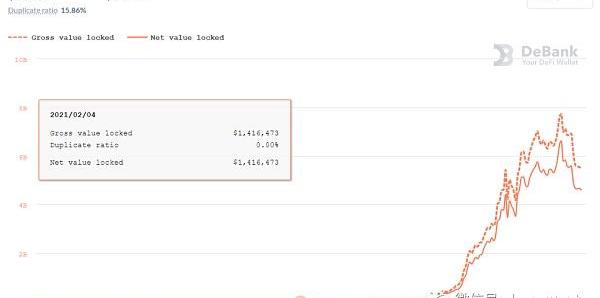

AaveV2總鎖倉量變化

資料來源:DeBank,2021年6月22日

AaveV2總借款量變化

資料來源:DeBank,2021年6月22日

德國電信巨頭Deutsche Telekom已開始參與DeFi托管質押等業務:2月10日消息,德國電信巨頭Deutsche Telekom現已成為Chainlink主要的數據供應商之一,且Deutsche Telekom已開始參與DeFi領域托管、質押和賺取加密獎勵業務。德國電信區塊鏈解決方案中心負責人Andreas Dittrich表示,到目前為止,我認為我們是Chainlink網絡上的三大數據提供商之一。與此同時,Chainlink創始人Sergey Nazarov表示,其他大型企業效仿德國電信運行Chainlink節點只是時間問題。此前2020年7月消息,德國電信(Deutsche Telekom)子公司T-Systems已成為Chainlink節點運營商。(CoinDesk)[2021/2/10 19:27:20]

YFI聚合器

YFI定位為去中心化收益聚合器,主要通過算法尋找收益最大的流動性挖礦協議,幫助用戶使用Aave和Compound等各種借貸協議獲得最高收益。YFI通過算法將多個DeFi協議間的交互打包,極大簡化了用戶操作,降低用戶投資門檻。

YFI的公平發行是DeFi社區有史以來最成功的方式之一,每個賺取代幣的人都在同一起點。公平發行讓人想起了早期的比特幣挖礦,因為沒人有先挖優勢——就連創始人Andre本人也沒有,獲得它的唯一途徑只有挖礦。就像早期的比特幣礦工,早期YFI用戶也選擇與協議的利益盡可能保持一致,確保了社區的熱情和參與度。

YFI的樂高游戲舉例:YFI與Curve的交互

首先USDC是一個沒有收益率的資產,將USDC存入yearn之后,yearn會根據各個DeFi協議不同的收益率選擇最優投資,產生利息,并獲得yUSDC作為憑證。

把yUSDC存入Curve的資產池,為Curve提供流動性,就可以獲得憑證yCRV,資產池交易的手續費,Curve的治理代幣CRV。

DeFi 項目BAND上線火幣15分鐘漲幅44.6%:火幣全球站已于2020年8月10日11時 (GMT+8) 上線DeFi項目BAND (Band Protocol)。截至11:15,BAND現報價17.2USDT,最高達19.5USDT,最高漲幅達73.2%,開盤15分鐘漲幅達44.6%,開盤15分鐘交易量達694萬USDT。

BAND 上線火幣之后,還將于 8月11日上線Coinbase。Band Protocol的目標是打造一個最安全的,最具可擴展性的去中心化世界的數據庫,為去中心化應用程序(dApp)提供可信的數據。

據悉,火幣近期已推出DeFi狂歡季,火幣DeFi板塊已覆蓋預言機、質押借貸、去中心交易所等賽道,為用戶提供從現貨、杠桿到合約的最全DeFi投資服務,成為投資DeFi的一站式交易平臺。[2020/8/10]

再把yCRV存入YFIstaking的合約中,根據存入的比例獲得YFI代幣。

YFI總用戶數量變化

資料來源:DuneAnalytics,2021年6月22日

YFI每日活躍用戶數量變化

資料來源:DuneAnalytics,2021年6月22日

由Aave和YFI的流行,不難發現,造富效應是牛市的永恒命題,造富離不開產品的多樣性與持續性,而這就是DeFi的可組合性。目前UniswapV3的升級特性也證明了這點,UniswapV3通過顆粒度增加實現產品定制化,雖然弱化了V2的簡潔優雅,但讓更多人一起致富,這也許是下一波牛市的增長引擎。

可組合性的關鍵

傳統金融衍生品種類多樣,目前DeFi協議還存在眾多機遇。DeFi協議的金融頭寸通過智能合約建立信任,并不依賴中心化機構仲裁,因此并未“鎖定”,基于此,開發人員可在眾多協議間實現交互,DeFi協議的靈活性奠定了衍生品可組合性的基礎。

金融衍生品可組合的重要性,主要源于市場造富需求,而滿足市場需求的關鍵在于供給多樣。在供需雙方的飛輪驅動效應下,配合過濾反饋機制,可形成高效匹配的策展市場。如何把DeFi的可組合性最大化發揮效用?關鍵在于組合協議。

作為一名量化策略研究員,從資產組合模型研發經歷可知,一個好的資產組合協議離不開三個要素:

業績歸因:把資產策略表現結果因子化,即對顆粒化的子集策略進行特征提取,例如盈虧邏輯和風險場景等。

優化算法:根據資產組合模型進行樂高組合,協議根據用戶風險偏好自動計算并給出最優解。

反饋機制:用戶可及時獲知市場條件,據此快速設計定制化策略,降低研發成本,無需重新開發底層代碼。

一個好的組合協議不會止步于YFI聚合器,除了執行路徑優化,更大的想象空間在于DeFi金融工程化,如此才能創新衍生更多滿足市場需求的優質資產。YFI機槍池協議僅聚合了存量收益策略產品,但DeFi更大的市場在于增量擴展的衍生品市場,市場迫切需要更多增量造富效應。

從可組合性探索

從2018年開始,筆者通過MakerDAO的清算人套利策略首次接觸DeFi,自2020年開始,我們已經立項探索DeFi的可組合性。首先關注DeFi資產管理平臺入口,如Zerion、Zapper等項目,其次關注組合協議,典型如Furucombo和Tokenset,然后是應用層產品如利率衍生品Saffron等,最后是關注核心難題,Layer2如何完善DeFi基礎設施?

以下探索產品僅供學習交流,不構成任何投資建議。

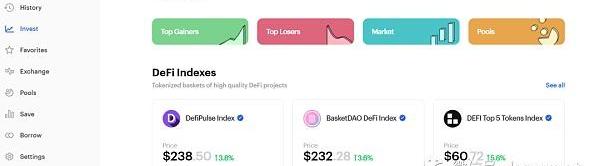

Zerion

一站式DeFi資產管理平臺Zerion,允許用戶進行投資、借貸、兌換等DeFi相關的所有操作,同時保留其資金的全部托管權。Zerion為不懂技術的用戶,創建了一個可輕松使用和訪問各種DeFi協議的平臺。作為DeFi入口,Zerion并未發幣,未來可期。

Zerion聚合DeFi功能,可無經許可自由操作

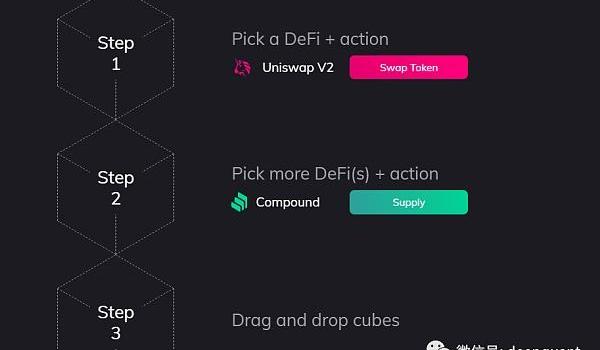

Furucombo

Furucombo將各大DeFi協議可視化,作為一塊塊樂高積木,在不需要編程的情況下,用戶只需拖放,即可設計組合專屬于自己的DeFi策略。對于想要跨不同協議執行操作的用戶,只需要輸入/輸出相關代幣數量,并設置多層操作順序,Furucombo就會將所有的數據集打包為一個交易發送出去。

Furucombo可自由組合產品并定義操作,簡化開發者組合交互工作

Furucombo組合案例:兌換穩定幣并且完成質押

Saffron

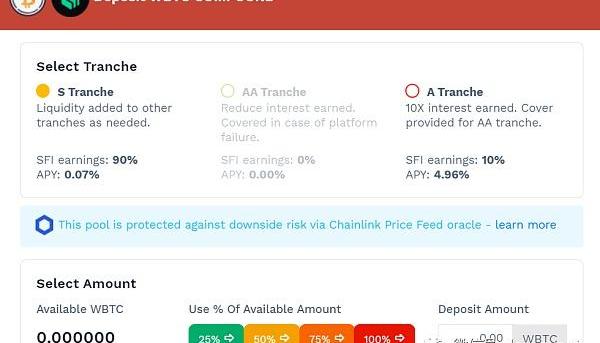

作為資產質押平臺,Saffron通過給予流動性提供者動態敞口,讓流動性提供者可以選擇定制的風險和收益狀況。基于所承受的風險水平,流動性提供者按照比例分享協議收益。以此,Saffron通過收益與風險的自由組合,讓用戶實現收益與風險分級。

收益風險分級,STranche,ATranch,不同風險有不同收益,屬于利率衍生品市場

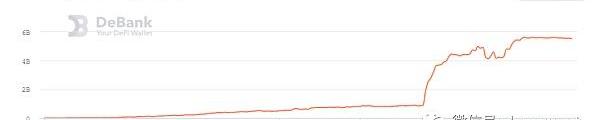

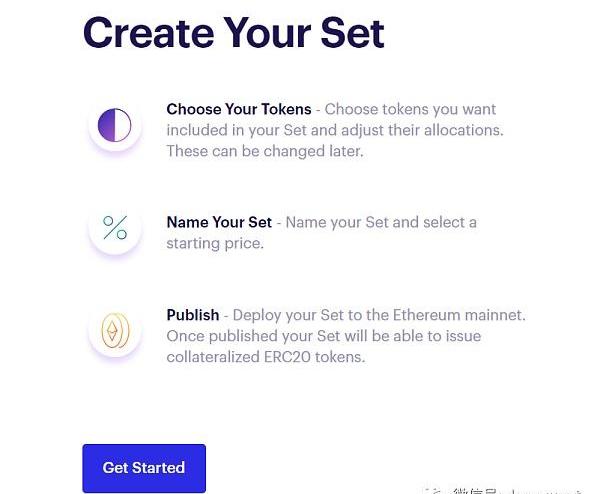

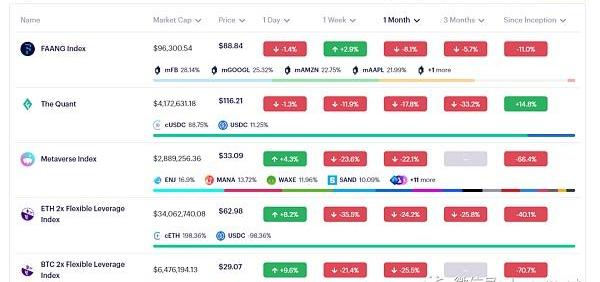

Tokensets

TokenSets基于SetProtocol協議而創建,其社交交易平臺SetSocialTrading,將專業的交易者與普通投資者聯系,為普通用戶分享專業投資策略。在平臺中,專業交易者可創建和管理自己的交易策略,并向公眾展示策略。普通投資者則鑄造并持有Set代幣,復制專業交易者的每個交易動作。

自由創建投資組合portfolio

探索專業投資組合portfolio

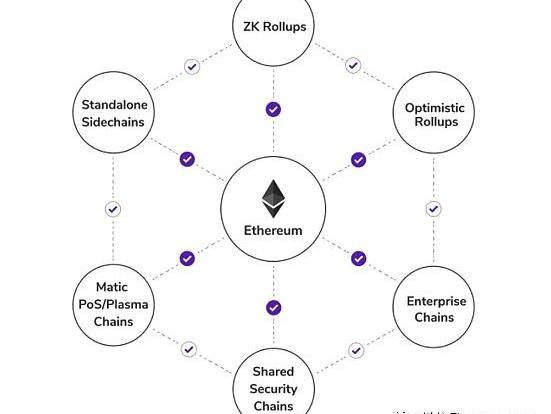

Polygon

Polygon以Layer2聚合器作為愿景,整體架構分為四層,執行層,Polygon層,安全層,以太坊層。其中安全層和以太坊層為Polygon開發者的可選層級,執行層和Polygon層為必須使用的層級。基于此種架構,應用開發者可自由組合,以滿足安全性,速度,交易費用和主權治理等不同需求。

Polygon愿景:Layer2擴容方案全聚合

Polygon近三個月鎖倉量變化

2021年初,Polygon由Matic轉為Polygon后,更具可組合性,鎖倉量劇增。

總結

DeFi不再是以往數字貨幣狂歡炒作那么簡單,區塊鏈真正意義上開始成為金融科技的一部分。此前和DODO創始人雷達熊私下交流,對方表示程序員已成為區塊鏈領域一等公民,筆者深以為然,并從中得到啟示。

相比于傳統金融,DeFi更強大的可組合性提供了更多樣化的拓展形式,帶來更高的自由度,更多的創新可能,從而形成有序繁榮。牛市不是靠單純的炒作,而是依賴于無數從業者的智慧與創新。

如何讓更多優秀的開發者加入?如何提升DeFi兼容擴展性?如何打造對普通用戶更友好的產品?如何通過區塊鏈實現普惠金融?如何通過可組合性滿足更多樣化的需求?驅動下一輪牛市前,這些都是值得深思的問題。

在此一并感謝NGCVentures的董事總經理Kay與DODO創始人雷達熊對本文的啟發與貢獻。

作者:字節與TerenceChen,作者均為加密資產量化投資團隊DeepQuant聯合創始人及DeepGoDeFi開發者

最近政策原因,BTC算力大幅下降,那么就有必要看下PuellMultiple指標走勢,PuellMultiple是追蹤礦工何時可能開始大規模拋售比特幣以此來獲利的過程.

1900/1/1 0:00:00趙東案,一直牽動幣圈人的心。官方消息一直未公布。日前,歐科鏈訊消息,稱趙東案庭審已結束。 總結下消息內容: 1、趙東等人為跑分平臺提供OTC服務,所涉交易達2kw+元,涉嫌幫助信息網絡犯罪活動罪.

1900/1/1 0:00:00“我們如何理解隱私計算?我們如何應用隱私計算?”這似乎是目前隱私計算領域發展最核心的兩個問題。這恰巧反應了技術發展在面對c端和b端時表現出的差異性:c端面對的是公用、普惠、單一、低成本需求,b端.

1900/1/1 0:00:00加拿大是北美大陸人口第三多的國家,目前正在逐漸成為最大的加密貨幣公司的所在地。加拿大對于加密貨幣的監管環境的有利程度超過了美國。加拿大最近批準了第一個加密貨幣ETF.

1900/1/1 0:00:00近些年,數字支付領域發展迅速,科技巨頭紛紛入局,引發了市場對數字貨幣的安全和數據保護的關注。數字貨幣的廣泛使用是否會對貨幣主權和經濟帶來影響?作為回應,各國央行啟動了各自的工作計劃,對中央銀行發.

1900/1/1 0:00:00來源|?ethresear.ch作者|?VitalikButerin譯者按:本文需要讀者對狀態管理和stateexpiry機制作一定了解.

1900/1/1 0:00:00