BTC/HKD+0.24%

BTC/HKD+0.24% ETH/HKD+0.58%

ETH/HKD+0.58% LTC/HKD+1%

LTC/HKD+1% ADA/HKD+1.62%

ADA/HKD+1.62% SOL/HKD+0.88%

SOL/HKD+0.88% XRP/HKD+1.02%

XRP/HKD+1.02%撰文:BenGiove,Bankless撰稿人

過去一年我們被寵壞了。加密貨幣價格、DeFi活動和流動性挖礦的激增為渴望獲取收益的DeFi用戶帶來了大量的3位數、4位數甚至5位數的APR/APY收益機會。

但現如今,隨著加密市場低迷,收益率格局發生了巨大變化,鏈上活動已降至2020年DeFi盛夏之后的最低水平,人們對風險的貪得無厭的胃口消失了。

曾經的大豐收現在就像一場饑荒?

好吧...這有點夸張了。盡管收益已大幅縮水,但仍有大量機會獲得高回報。對于穩定幣來說,情況依然如此。

讓我們在以太坊和Polygon上探索一些富有成效的收益耕作機會,在那里你可以存入你的穩定幣以獲取收益,同時還可以重新配置從這些策略中收獲的回報,以獲取復利收益。

但首先...有個問題:這些收益來自哪里?

穩定幣的收益來自哪里?

雖然穩定幣可能有一天會成為一種高效的交易媒介,但目前穩定幣的主要價值主張源于它們在DeFi中的效用。

有很多DeFi協議可以讓用戶在存入穩定幣流動性獲得利息/費用收益,同時還提供流動性挖礦回報。與其他波動性加密資產相比,穩定幣的收益率通常是最低的,但關鍵的區別在于,穩定幣持有者可以采取一些讓他們不面臨價格風險的投資策略。

盡管許多「流動性池」農場有著更高的收益率,但進入這些農場的同時,你將面臨更大的基礎資產損失風險。這可能是你需要面臨資產價格下跌的風險,也即當你向某個AMM(自動化做市商)提供流動性時面臨的無常損失;而如果你通過像Compound或Aave這樣的貨幣借貸市場使用杠桿來進行收益耕作,這可能尤其成問題,因為這意味著你會面臨無法償還債務的風險。

但基于穩定幣的策略不會使你暴露于同樣程度的風險,因為穩定幣的價值基本上是穩定的。缺乏價格波動意味著無常損失的風險大大降低,因為AMMs的流動性提供者(LPs)本質上是在“做空波動性”,同時用戶也得以參與其他類型的收益機會,而無需直接暴露于一項可能會損失價值的資產。

但也需要注意:持有穩定幣也并非沒有風險。穩定幣總是存在脫鉤的可能性,且中心化的穩定幣(比如USDT)顯然會帶來相當大的交易對手風險。一定要像審查農場一樣審查你的穩定幣!

收益率的驅動因素

在探討任何收益機會之前,了解收益率是如何計算的及其驅動因素,這是很重要的。

Jules Urbach :RNDR 如何成為引領NFT加密藝術浪潮的GPU計算平臺:JulesUrbach:RNDR如何成為引領NFT加密藝術浪潮的GPU計算平臺3月29日,在以《RNDR渲染網絡:引領NFT加密藝術浪潮的GPU計算平臺》為主題的AMA中,HuobiGlobalNFT板塊項目RNDRNetwork發起人JulesUrbach表示,NFT是實現開放去中心化的虛擬世界的重要基石,而開放去中心化的虛擬世界是RNDR網絡自2017年推出以來的愿景。JulesUrbach介紹RNDR將會面向藝術家推出一些新的工具,包括在RNDR網絡上鑄造帶有深度場景圖驗證的NFT,將ORBX格式的文件變成NFT、生成式藝術(GenerativeArt)等。JulesUrbach還表示,NFT擁有在今天的數字藝術之外的巨大潛力。增強現實、全息顯示和實時的沉浸式流媒體將讓我們能夠在幾年后創作出如今只有在科幻小說中才會出現的NFT內容。NFT將可以與物理空間綁定,記錄在區塊鏈上的虛擬物體將日益成為人們的日常生活的一部分。[2021/3/29 19:26:18]

提供激勵的DeFi流動性池的收益率由四個不同的供需因素決定:

1.池中的流動性供應

在其他條件相同的情況下,隨著池中流動性供應的增加,收益率將會下降,因為流動性池產生的費用和獎勵將分散和分配到更大數量的資本中(反之亦然)。

2.池的使用需求

隨著使用流動性池的需求增加,回報也會增加,因為更多的需求將產生更多的收入(無論是交易交易費還是借款利息)用于回報給流動性提供者(LPs)。

3.分配給流動性池的代幣獎勵的供應量

雖然這通常是由發行方(DeFi協議)確定的固定量,并可能由發行方更改,但當分配給流動性池的代幣供應量增加時,LPs的回報將增加,因為LPs將賺取更多的代幣。

4.代幣獎勵的價值(需求)

隨著LPs獲得的代幣獎勵的價值增加,回報也會增加,因為這意味著LPs的收益是以一種增值的資產計價。

讓我們看看在實踐中是怎樣的。

注意:以下這些數字都是為了舉例而假設的。這個模型沒有考慮到復利費用或獎勵。如果你想自己試試,可訪問:

https://docs.google.com/spreadsheets/d/1vsCb_dP4DFKLwkaj6oV_W72IlJb01WX8eqZR25A0sss/edit#gid=0

Curve社區討論如何分配Synthetix跨資產交易費:根據YFI創始人Andre Cronje此前發布的鏈接,在Curve用900萬USDT兌換895.3萬枚sUSD,隨后利用這些sUSD在Synthetix交易所完成交易,獲得6689.94枚sETH。有社區成員指出,26859美元的費用收入將分配給Synthetix(SNX)質押者。

Curve團隊成員向社區征求意見,Curve跨資產互換將Synthetix作為橋梁,Synthetix將小部分交易費返給Curve,如何分配這些費用?其中列出四個選項:veCRV持有者、LP、兩者都分配、兩者都不分配。[2021/1/21 16:41:10]

AMM池示例:

如我們所見,上圖的流動性池中有100萬美元的流動性,該池每日產生的交易費為10,000美元,同時該池還會分配5,000枚代幣獎勵(作為流動性挖礦獎勵),每枚代幣價值2美元,也即共計10,000美元的代幣獎勵。這意味著對于每提供1美元的流動性,LP將賺取2美元的收益(包括交易費獎勵和代幣獎勵),也即2%的收益率(其中并沒有考慮復利獎勵)。

現在,我們可以看看這些參數的變化會如何影響該流動性池的收益。見下圖:

在上圖這種(更改了參數的)新情況下,雖然該流動性池中的流動性(100萬美元)保持不變,但該池中產生的交易費下降50%至5,000美元。此外,盡管代幣獎勵的分配量沒有改變,但代幣價格也下降了50%至1美元。其結果是,這個曾經為LPs帶來2%收益策略現在只帶來1%的收益。

這個例子說明了為何當前DeFi的LPs收益率全面下降:由于整個DeFi領域活動的減少,DEX的交易量在過去一個月下降了近50%,交易費收入也因此下降了;此外,代幣價格的下跌意味著來自流動性挖礦的收益也貶值了。

Ok,withthatunderstanding…let’sgetintotheopportunities!?

好了,基于以上這些理解...我們來探討當前的穩定幣收益機會!?

以太坊上的最佳穩定幣收益

趙錫軍:央行數字貨幣重點在于如何與傳統貨幣進行融合:對于“數字貨幣研發重點和難點”的看法,中國人民大學財政金融學院副院長趙錫軍指出,其中涉及兩個問題。一是技術是否成熟。比特幣實際上就是數字貨幣最初的雛形,從技術層面來講,比特幣是有一些缺陷的,一旦支付量變大,就會出現支付困難或者效率下降。另外,比特幣出現過被盜等安全問題。而據央行貨幣研究所所長穆長春的一個內部研討會指出,央行數字貨幣,效率是非常高的,支付能力很強,說明已經克服技術方面的問題。二是數字貨幣被引入后,如何與傳統的貨幣和貨幣管理運行體系進行融合。數字貨幣的發行,是基于區塊鏈的基礎,它是有上限的,從目前來講它的發行規模取決于互聯網的算力。盡管穆長春所長也提到,央行數字貨幣現在可以突破區塊鏈的上限限制,但是破獲以后,它的發行究竟是怎么樣的,是否能夠跟我們目前的人民幣發行順利融合,這需要在制度層面有所安排。(澎湃新聞)[2020/4/22]

現在我們了解了穩定幣收益耕作的權衡之處,以及收益是如何產生的,我們可以深入了解以太坊和Polygon上的一些不同的收益機會。雖然在其他地方肯定有一些回報更高的機會,但這些機會試圖在風險和復雜性之間取得平衡。

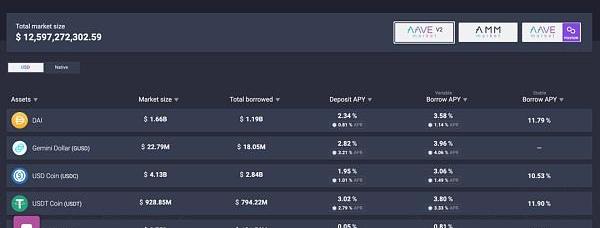

機會#1,Aave:3-7%

我知道:即使在DeFi,把錢留在(存入)其中也是很無聊的。然而,這并不意味著良好的收益應該被浪費,因為Aave(借貸協議)正在為其以太坊L1市場提供流動性激勵。

如果用戶在Aave上存入和/或借出USDC、DAI、USDT和GUSD,除了借款利息之外,用戶還可以獲得stkAAVE獎勵(即處于質押狀態的AAVE代幣)。該激勵計劃將持續到7月中旬,根據不同資產,綜合收益率在3-7%之間,而GUSD和USDT的收益率最高。

編者注:stkAAVE表示StakedAAVE,即處于質押(鎖定)狀態的AAVE代幣。在Aave平臺中,每種Token構成一個獨立的借貸市場,包括穩定幣市場?(比如DAI市場、USDC市場、USDT市場和GUSD市場等)和非穩定幣市場?(比如ETH市場和wBTC市場等)。近期Aave宣布了?AaveV2版本,并引入流動性激勵計劃,根據已經實施的AaveAIP-16?提案,每天的流動性激勵為2200stkAAVE,每天這些市場能夠分配到的stkAAVE獎勵是根據該市場的借款活動來按比例分配的,具體是:穩定幣市場(即DAI、USDC、USDT?和GUSD?市場)?的stkAAVE獎勵將以?50/50?的比例分配給該市場的放貸人?(lenders,也即流動性提供者或者存款人)?和借款人?(borrowers);wBTC和ETH這兩個市場的staAAVE獎勵是放貸人與借款者之間的比率為95/5,官方解釋是“為了抑制高風險的借款活動”。需要注意的是,放貸人和借款人獲得的代幣獎勵是默認處于質押(鎖定)狀態的stkAAVE,而不是處于自由狀態的AAVE。由于用戶獲得的是處于質押狀態的stkAAVE,因此這些stkAAVE還能為用戶產生額外的質押收益!根據協議規定,需要等待10天的時間才能從stkAAVE提款至AAVE,當然也可以選擇繼續進行質押。更多詳情參見:

聲音 | 人民郵電報:區塊鏈如何填補法律監管“空白”?:人民郵電報今日發表文章《區塊鏈:如何填補法律監管“空白”?》,文章表示, 如今,把區塊鏈作為核心技術自主創新重要突破口,加快推動區塊鏈技術和產業創新發展,成為大家關注的熱點話題。毫無疑問,區塊鏈將為新一代信息技術發展帶來新機遇,引發新一輪技術創新和產業變革。而與之相隨的,是新技術新業務發展應用所帶來的法律空白和監管困境,如何在監管空白與監管過度之間找到平衡點,成為擺在立法、執法者面前的一道難題。[2019/12/6]

https://aave.github.io/aip/AIP-16/

如果在Aave上借入(borrow)某項資產而產生的代幣獎勵APR(年化利率)抵消甚至超過了借款借款需要支付的APR,那么甚至可能出現你在Aave上借入該資產是相當于無息借款甚至是獲利的,盡管這種情況不總是發生,也不是所有資產類別都會出現這種情況。如果你計劃使用你的ETH、穩定幣或者其他抵押品來捕獲收益耕作機會,那么這種情況尤其有用(但一定要監控你的健康系數,以防止你抵押的資產因為資不抵債而被清算!)

二次收益機會:

雖然我沒有找到stkAAVE其他的無價格風險的策略,但持有staAAVE意味著能夠從Aave的「安全模塊」(SafetyModule)中獲取大約5%APR收益。

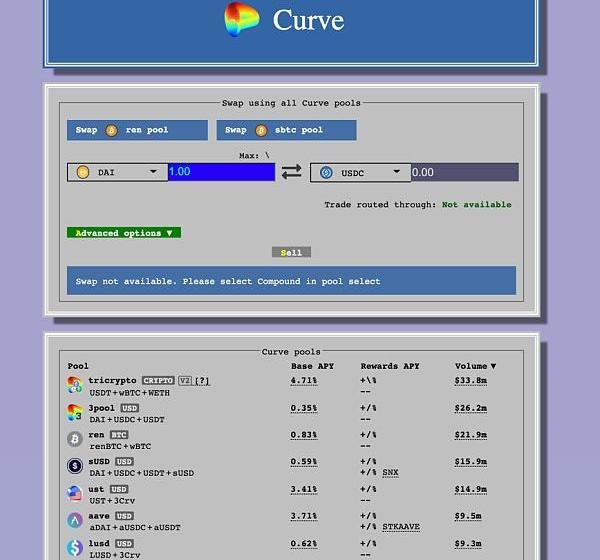

機會#2,Curve:10-12%

撰文時Curve協議中被鎖倉的價值超過92億美元,該協議是使用穩定幣獲得收益的主要場所之一。有些人甚至提出,Curve這個旨在提供價值類似的資產之間交易的AMM(自動化做市商)為收益耕作者們提供了“無風險的利率”(盡管隨著CurveV2的推出,該平臺現在已經支持波動性資產之間的交易),因為這些交易發生「無常損失」的可能性降低,且LPs能夠賺取包括交易費、CRV獎勵以及某些池提供的借款利息甚至其他代幣獎勵在內的多種收入流。

Curve目前為穩定幣的流動性提供者(LPs)提供24個不同的穩定幣流動性池,這些穩定幣池的綜合交易費和獎勵APYs從3Pool池的約2%(3Pool池由DAI、USDT和USDC組成),到frax池的12%(frax池允許用戶在3Pool池和FRAX幣之間進行交易,FRAX是一種算法穩定幣)不等。

動態 | 火幣中國CEO與馬來西亞總理討論區塊鏈將如何在馬來西亞落地:據雅虎財經消息,近日,火幣中國CEO袁煜明與馬來西亞總理馬哈蒂爾(Mahathir Mohamad)就“如何在制造業和能源行業中應用區塊鏈”以及“區塊鏈將如何在馬來西亞落地”進行了討論。[2019/5/29]

需要記住的是:哪里有更高的回報,哪里就有相應的風險。frax池的收益率之所以如此之高,可能是因為該池的LPs承擔了更多的風險,因為他們在frax池中有著FRAX這種比3Pool中的穩定幣更少經過實戰考驗的穩定幣風險敞口。

還需要注意的是,這些APY估計值來自于Curve界面所顯示的范圍的最低水平,因為它們并不包含通過「boost」加速器來增加CRV獎勵(對此下文將介紹)。

二次收益機會:

CurveFinance?的17%APY:鎖定CRV獎勵換取veCRV(即vote-escrowedCRV,投票托管的CRV),這些veCRV可以賺取Curve的平臺交易費;

YearnFinance?的33%APY:將CRV獎勵存入YearnFinance的yvBoost機槍池中以獲取yvCRV代幣(這是CRV在Yearn上的一種代幣化版本),持有yvCRV也能獲取Curve平臺的交易費。

ConvexFinance?83%APR:將CRV獎勵存入ConvexFinance的CRV資金池中以獲取cvxCRV代幣(這是CRV在Convex上的一種代幣化版本),從而獲得Curve平臺的交易費、CRV獎勵和CVX代幣。(注:CVX是ConvexFinance的本地代幣)

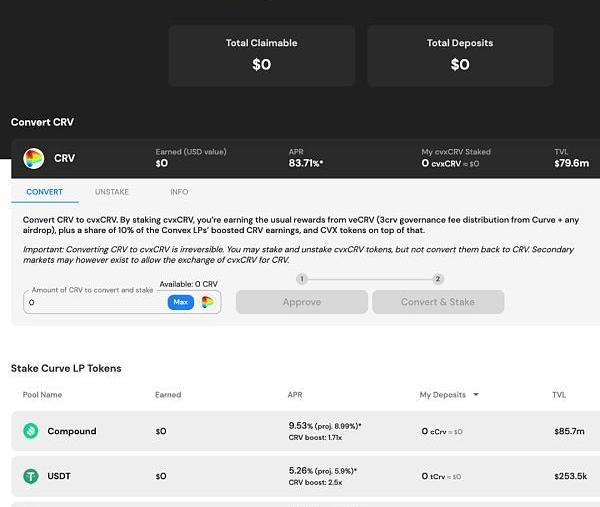

機會#3,Yearn?&?Convex:20-24%

還記得上文提及的Curve的收益率是基于收益范圍的最低水平吧?Yearn和ConvexFinance是兩個通過為用戶獲取「加速的」(boosted)CRV獎勵來為用戶獲取該收益范圍的更高水平的收益率。

Curve平臺上的流動性挖礦的其中一個值得注意的方面是,持有veCRV的LPs有權利獲得「加速的」(boosted)CRV獎勵,這種獎勵的加速根據每個池的流動性和LP持有的CRV而不同,對于LP能夠獲得的CRV獎勵起到了成倍增加的作用。比如,2倍加速意味著一個LP將賺取的CRV獎勵將是其他沒有加速獎勵的人獲得的CRV獎勵的兩倍。

Yearn和Convex的作用在于,它們讓Curve的LPs無需持有veCRV就能夠獲得這種加速的獎勵。這兩個協議會積累并鎖定CRV代幣,從而為那些將幣存入它們的Curve資金池的LPs捕獲加速的CRV獎勵。

這些資金池可以極大地提升回報:比如,Convex的crvFRAX資金池也受益于這種加速,能夠使存款人賺取29%的APY,而同一策略下的非加速回報只有12%APY。

雖然Yearn和Convex這兩個協議提供類似的服務,但由于每個資金池有不同的獎勵加速系數,且每個協議采用不同的收費結構,因此Yearn和Convex的收益有所不同。Convex只收取16%的績效費(performancefee),而Yearn收取2%的管理費和20%的績效費。

二者的另一個關鍵區別在于,Yearn會自動將某個機槍池的獎勵重新投資到該機槍池的對應投資策略中,而Convex以CRV和CVX代幣的形式向LPs支付獎勵,這需要存款人手動領取。

目前,這兩個協議中收益最高的資金池都在Convex上,撰文時Convex上的EURS、USDN和DUSD資金池的APY分別為24%、20%和20%,但用戶在做出決策時要記住,Convex上手動領取獎勵時需要支付Gas費用。

重要的是:與直接使用Curve相比,Yearn和Convex帶來的收益增加也伴隨著智能合約風險的增加。

二次收益機會:

ConvexFinance的52%APR:質押CVX代幣來賺取cvxCRV獎勵;

ConvexFinance?(上面收益的延續)83%APR:質押cvxCRV以賺取CRV、3Crv(Curve交易費)

Polygon上的最佳穩定幣收益

現在讓我們從以太坊主鏈跨橋至Polygon(以太坊側鏈),看看Polygon上豐富的各種機會!記住,更高的回報=更高的風險。

機會#1,QuickSwap?&?SushiSwap:10-15%

QuickSwap和SushiSwap是Polygon上最大的兩個去中心化交易所(DEX),二者的總流動性超過15億美元,日交易量超過2-2.5億美元。

這兩個協議都是UniswapV2的分叉,都有穩定幣交易對池和相應的流動性激勵機制。這可能會讓經驗豐富的DeFi用戶感到意外,因為與Curve或UniswapV3相比,這種AMM模型沒有用于在以太坊L1上的穩定幣兌換,因為這些交易的滑點較大。

雖然這兩個DEXs的策略是相同的,但根據交易量和回報的構成,二者的回報是不同的。

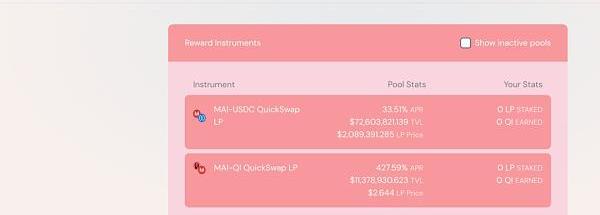

對于QuickSwap而已,為DAI/USDT、USDC/USDT、USDC/DAI和MAI/USDC穩定幣交易對提供流動性將能夠賺取該池產生的交易費和QUICK代幣獎勵。

而對于SushiSwap,DAI/USDC和USDC/USDT這兩個交易對的LPs將被獎勵SUSHI代幣、MATIC代幣以及交易費獎勵。(注:MATIC是Polygon鏈的本地代幣)

盡管這兩個DEXs的收益率會波動,但目前收益率最高的交易對都在QuickSwap上面,該平臺上的MAI/USDC、DAI/USDC和DAI/USDT交易對產生的收益分別是15%、10%和10%。

二次收益機會:

QuickSwap:在QuickSwap上質押QUICK代幣,將以dQUICK代幣的形式賺取0.04%的協議交易費。

Aave的5%APY:將MATIC代幣存入Aave賺取借款利率和更多的MATIC代幣獎勵;

PickleFinance?的43%APY:將QuickSwap上的MAI/USDC池的LPtoken,也即QLP,存入PickleFinance的代幣池(稱為“jars”)以復利收益,同時獲取PICKLE代幣和MATIC代幣獎勵。

機會#2,PoolTogether:7-10%?

無損彩票PoolTogether是以太坊L1的另一個熱門項目,它已經在Polygon上面推出激勵性的USDT獎金池:將USDT存入該獎金池的參與者除了有機會把大獎帶回家,所有存款人都可以獲得MATIC代幣獎勵,目前利率在7-10%之間。

這可能是一個被Polygon上的收益耕作者們忽視的機會,因為該項目的USDT池目前只擁有840萬美元的存款(這個數字要比Aave在Polygon上線的流動性池中的5.05億美元存款少了82倍)。此外,相比于直接將資產存入Polygon上的Aave池,PoolTogether的這種MATIC代幣收益只增加了一層智能合約風險。

二次收益機會::

Aave上的5%APY:將MATIC存入Aave在Polygon上的MATIC市場中賺取借款利息和更多的MATIC獎勵。

機會#3,QiDAO:25-30%

QiDAO是一個Polygon原生的穩定幣協議。該系統的功能與Liquity協議類似,用戶可以存入資產MATIC,然后作為抵押品鑄造穩定幣MAI(最近該團隊剛剛將其穩定幣的名稱從miMATIC改為MAI),而且無需支付利息。

該項目已經成長為Polygon中最大的DeFi應用之一,當前超過1,150萬MATIC鎖定在該協議的資金庫中,當前其穩定幣MAI的流通供應超過了5900萬美元。

目前該協議為向QuickSwap上的MAI/USDC交易對的LPs提供QI代幣獎勵(注:QI代幣是QiDAO協議的治理代幣)。此外,該交易對的LPs可以將他們的LPtoken,也即QLP,質押(stake)到QiDAO界面上的「Rewards」功能中,賺取的APY在25-30%之間波動。

需要注意的是,當用戶質押他們的LPtoken時,將需要支付0.5%的押金費。因此,重要的是要記住,在你的耕作收益超過這筆?0.5%的押金費之前,你是處于虧損狀態的。

二次收益機會:

QiDAO:質押你的QI代幣以賺取一部分的還款費用(即將上線)

總結

當前仍然有很多不同的機會可以在穩定幣上獲得高收益,盡管這些收益比我們已經習慣的要低。更好的是,其中大多數都提供代幣激勵,這些代幣可以存入不同的策略中以進一步增加回報。

當農民(即收益耕作者)們正處于一個殘酷的冬天時,很明顯并不是所有的作物都枯萎了。對于那些花時間做研究的人來說,仍然有很多收獲。

Tags:穩定幣AVEUSDAAVE穩定幣和比特幣的區別在哪waves幣還有救嗎coinbase買的USDT不能發送Aave ZRX

今年下半年,以太坊社區將迎來兩大變革性重點升級:「倫敦升級」和「上海升級」。倫敦升級包含的EIP-1559將改變以太坊主網的Gas費用結構,為ETH代幣模型引入銷毀機制,同時EIP-3529將直.

1900/1/1 0:00:00前言: 近期因為工作原因,沒有更新文章內容,雖然我沒有發文,但是也時刻關注著熱點內容和最近的大事件.

1900/1/1 0:00:00什么是日食攻擊? 日食攻擊是一種攻擊去中心化網絡的方法,攻擊者通過這種方法試圖隔離和攻擊一個或多個特定用戶,而不是攻擊整個網絡.

1900/1/1 0:00:00加密貨幣讓人聯想到《盲人說象》的寓言故事——加密貨幣的工作原理和含義有很多方面,你可以用多種不同的方式來解釋它,并抓住一個或另一個部分來表達你想要的任何觀點.

1900/1/1 0:00:006月28日,收益聚合器MerlinLab遭到黑客攻擊。PeckShield「派盾」安全人員定位發現,收益聚合器MerlinLab遭到黑客攻擊源于MerlinStrategyAlpacaBNB中存.

1900/1/1 0:00:00普遍觀點認為,本輪加密資產牛市根本推送原因是全球量化寬松,但由于目前各國貨幣政策預期收緊,短期利空消息不斷,加密市場接連下挫,比特幣“四面楚歌”.

1900/1/1 0:00:00